BTC/HKD+1.11%

BTC/HKD+1.11% ETH/HKD+0.77%

ETH/HKD+0.77% LTC/HKD-0.51%

LTC/HKD-0.51% ADA/HKD+0.23%

ADA/HKD+0.23% SOL/HKD+3%

SOL/HKD+3% XRP/HKD-0.1%

XRP/HKD-0.1%2022年開年跌跌不休的行情,在2月份迎來了短暫的反彈,然而反彈的力度總給人一種軟弱無力的感覺,加上美聯儲3月要開啟加息的預期,于是不少投資者對后市的走勢持悲觀的態度,認為此次的反彈只是技術上的“超跌反彈”。

我們在原來的文章:《比特幣失去絕對主導地位,牛市是否走到了終點?》里,說過的超級周期理論,長牛、慢牛中間的“小熊市”通常是3、5個月,那么從去年11月上旬開啟的下跌行情,現在剛好已經持續3個多月,接下來的兩個月時間里,如果沒有黑天鵝事件,可能會是市場變盤的關鍵節點。

上面觀點如果成立,那么此輪行情,比特幣的底部在哪里?2022年的行情是否還值得期待?作為加密市場的風向標,比特幣的底部大概率就是整個市場的底部,因此對比特幣此輪行情底部的認知至關重要。當然,判斷比特幣的底部有很多方法,此文主要從不同價位的比特幣數量這個角度來解析。

需要首先聲明的是,對于某種模型或者理論的使用,不同的人會因為認知、閱歷甚至是預期的不同,而可能得出完全不同的結論。對此,不妨抱著兼聽則明的態度,多聽多看,然后得出自己的結論。

BTC跌破48000美元關口 日內跌幅為0.6%:火幣全球站數據顯示,BTC短線下跌,跌破48000美元關口,現報47988.0美元,日內跌幅達到0.6%,行情波動較大,請做好風險控制。[2021/9/16 23:28:38]

根據第三方數據網站glassnode的數據,目前成本在3萬美元以上的比特幣數量已經達到800萬枚,相比去年“5.19”大跌時的500萬枚左右,增加了60%。

如果再配合這半年多以來的行情走勢來判斷,3萬美元以上的比特幣數量的增加不僅意味著高位籌碼之間的換手,更可能是低位長期籌碼,甚至是遠古持幣者的投降。或者說是很多低價買入比特幣的投資者在這段時間內賣出了自己持有的幣,比如在“5.12”減半前后買入比特幣的投資者。

我們知道某個價位聚集足夠多的籌碼或者說密集換手,這個價位就可能成為重要支撐位/壓力位。如果后市比特幣會繼續牛市甚至漲出新高,那么需要現在打牢底部,而打牢底部最重要的手法是,機構和專業投資者推動并利用行情的震蕩,使大量散戶投資者離場,使籌碼聚集。

區塊鏈網絡開發商WAVE BL完成約800萬美元B輪融資:區塊鏈網絡開發商WAVE BL完成約800萬美元B輪融資,ZIM綜合航運服務有限公司(NYSE:ZIM)和以色列投資者Marius Nacht共同投資。該輪融資將用于支持WAVE BL的業務發展,并進一步實施其技術,以支持航運業以及其他行業的無紙化貿易。(PRNewsWire)[2021/3/16 18:50:03]

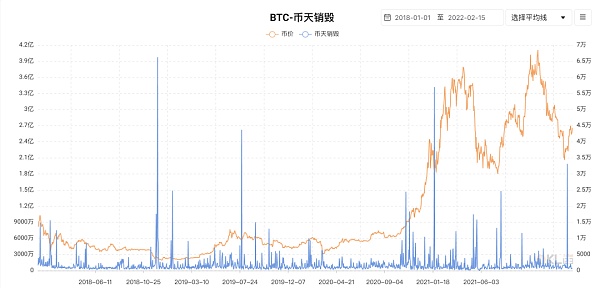

而根據qkl123的數據,從去年5月至今,比特幣幣天銷毀指數屢屢達到高位,近期更是達到了2021年以來的新高,說明在“5.19”大跌和此輪持續陰跌行情里,大量的長期籌碼被賣出。

從下圖可以看出,這段時間內,至少有5-6次規模比較大的長期持幣者賣出潮。從強度來說,僅次于2018年12月的熊市最低點;從密度來說,則僅次于2020年底比特幣要突破兩萬美元的歷史新高時期。而從這兩次的結果看:2018年12月之后,6個月時間,比特幣從3155美元(歐易數據,下同)最高上漲到13,971美元,342.8%的漲幅;2020年12月之后,比特幣突破前高兩萬美元,然后4個多月時間,最高上漲到64,846美元,224.2%的漲幅。

BTC突破23800美元關口:火幣全球站數據顯示,BTC短線上漲,突破23800美元關口,現報23800.01美元,日內漲幅達到1.96%,行情波動較大,請做好風險控制。[2020/12/23 16:12:19]

BTC幣天銷毀指數(來源:qkl123)

回到此輪行情,如此密集和強度的長期持幣者賣出潮,可以看出“5.19”以來的兩輪震蕩拉鋸,對市場籌碼的“清洗”力度有多大,主力花費這么大力氣“清洗”籌碼,背后的目的是什么,不言而喻。

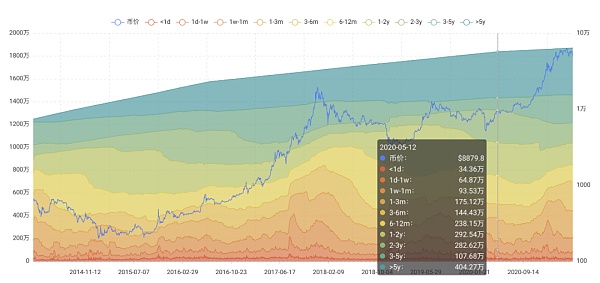

當然,現在市場還有一個“隱患”,即大概還有1000萬枚比特幣的價格在1萬美元以下,如果去除公認的永久丟失的200、300萬枚,也有700萬枚,這其中有400萬枚左右成本在6000-10000美元。根據比特幣UTXO年齡分布可以大概判斷出這部分籌碼買入的時間多在“5.12”減半前后,而6000-10000美元也被認為是此輪減半行情主力建倉的主要價位。后續如果比特幣繼續上漲,破前高甚至是創歷史新高,這400萬枚比特幣都是潛在的賣出者,可以說是后市走牛的最大阻礙。

BTC突破18800美元關口:火幣全球站數據顯示,BTC短線上漲,突破18800美元關口,現報18800.39美元,日內跌幅達到2.41%,行情波動較大,請做好風險控制。[2020/12/2 22:49:35]

比特幣UTXO年齡分布(來源:區塊鏈123)

總體來說,雖然3萬美元以上的比特幣數量達到了800萬枚,但是低價的比特幣籌碼還是有巨大的數量,這就決定了后續比特幣的上漲肯定不會一帆風順,可能會出現反復拉鋸,磨磨嘰嘰的消耗投資者的耐心。直到把低價的比特幣籌碼消耗殆盡,那么市場的發展就會以此為新的地基,進入一個全新的階段。

正如上文所說,3萬美元及以上籌碼的累積,可能會使3萬美元這個關口成為多空方爭奪的重要關口,那么比特幣此輪小熊市的底部會否以3萬美元為基線上下小幅波動呢?從已經表現出來的K線形態來看,“5.19”大跌最低到28,808美元(歐易數據,下同),11月之后的陰跌目前最低到32,928美元,確實形成了“以3萬美元為基線上下小幅波動”的底部形態,當然這個結論是否成立,還需要更多的時間來驗證。

行情 | 比特幣期貨收于3800美元之下:CME比特幣期貨BTC 2月合約收跌約0.4%,報3745美元,本周累跌約3.2%。CBOE比特幣期貨XBT 2月合約收漲約0.27%,報3775美元,本周累跌約2.45%。[2019/1/5]

比特幣月K線圖(來源:歐易)

如果上述結論成立,那么比特幣在2022年還有機會走出新高,帶領加密市場再進一步。然而投資市場的漲跌不僅僅是籌碼分布的影響,還包括市場的參與度與外在大環境的影響。而2022年注定是不平凡的一年,外在大環境的影響可能顯得比以往更加重要,這其中有一個眾所周知根本性影響因素,即美聯儲加息的預期。

我們在原來的文章《美聯儲2022年第一次議息會議召開在即,為什么市場以大跌相迎?》已經說過,每次美聯儲加息市場都會出現劇烈波動。而2022年美聯儲一旦開啟加息,其強度和速度會遠超過去,這可能是2022年最大的利空因素。

然而從美聯儲加息的路徑進程來說,現階段美聯儲加息只是剛到第二階段后期,即加速taper階段,即使此輪加息進程比以往來的更猛烈,但是市場對于加息的消化也需要時間,在加息開啟的前半段,市場的反應可能是短時而且相對溫和的,當然后半段,加息的強度和對市場影響的滲透深度會是長久而猛烈的,不過從歷史看,2022年美聯儲加息的進程很難如此快的進行到下半場。

如果說美聯儲加息是2022年最大的利空因素,那么對比特幣及加密市場來說,最大的利好因素可能就是:比特幣現貨ETF有機會通過美國SEC審批。

對于比特幣現貨ETF通過,可能對市場造成的巨大利好這件事,此處不作展開,因為媒體上已經有海量的文章解讀。這里主要說一下今年可能通過的原因有哪些?簡單的說可以總結為4條:

第一,SEC今年一再就比特幣現貨ETF的申請征集大眾意見,比如最近SEC就灰度比特幣現貨ETF的申請收集評論和反饋,結果是95%投資者表示支持。SEC搜集大眾意見,本身就是態度上的松動,再加上大眾基本也都支持這件事,因此年內通過的可能性是比較大的。第二,從比特幣現貨ETF本身來說,這是趨勢,是市場需要的東西。哪怕是SEC,也沒辦法一直拖著這件事不讓過。

第三,歐美很多銀行已經開始為客戶提供加密投資服務,美國加密資產投資者越來越多,這是廣泛的用戶基礎,歐美作為資本至上的社會,不可能放著真金白銀不掙。第四,從比特幣本身的發展來說,現在大機構與專業投資者的入場帶來了整體市場的正規化,比特幣現在的市值體量也足夠大,而衍生品市場的發展也足夠豐富。

從這些因素來說,2022年比特幣現貨ETF通過SEC審批的概率會前所未有的大,而此前比特幣期貨ETF與礦業ETF的通過,可能會為現貨ETF的通過打下基礎。

總結來說,2022年對于加密市場,對于世界,都是至關重要的一年,雖然目前的大環境風譎云詭,然而百足之蟲死而不僵,2022之后,就算加密市場甚至是世界走壞,2022年也至少是“回光返照”的一年,而不是崩盤的一年。當然作為成熟的投資者,在一切都未發生之前,我們都會保持謹慎的樂觀主義,并同時做好各種準備預案。

最后,此文只作為參考,不作為投資建議,市場有風險,入市需謹慎。

本文梳理自 Arrow 創始人 thomasg.eth 在個人社交媒體平臺上的觀點:在過去兩周的時間里,我成為了一個高級詐騙團伙的目標,這幾乎讓我損失了所有的 ETH.

1900/1/1 0:00:00近來, 筆者不時收到有關NFT的問詢。NFT作為金融科技和藝術作品的結合, 正日漸成為虛擬世界的新寵。本文試圖從嚴肅的法律角度探究NFT的法律性質和監管要求.

1900/1/1 0:00:001.基于NFT的公鏈賽道地圖一覽目前 NFT 產業價值鏈分為三層。對于基礎設施層,主要涵蓋公鏈、側鏈/ Layer 2、代幣標準、開發工具、存儲、錢包等.

1900/1/1 0:00:00「NFT 詐騙和盜竊變得越來越普遍——您可以采取以下步驟來保護它們」過去一年,NFT領域經歷了飛速發展。盡管這給該領域帶來了流動性、機會和巨大的增長潛力,但它也吸引了潛在的騙子.

1900/1/1 0:00:00公鏈上的基礎協議是形成各類應用的基礎,除了二級市場的周期交替外,基礎協議的變化是應用爆發的核心。此前2輪牛市,分別對應ERC20的同質化代幣和ERC721的非同質化代幣的應用.

1900/1/1 0:00:00美國財政部近期發布《通過藝術品交易開展洗錢和恐怖融資的研究》報告(以下簡稱“報告”),將NFT(非同質化代幣)歸類于新興在線藝術品市場,并指出該市場可能會帶來新的風險.

1900/1/1 0:00:00