BTC/HKD+0.49%

BTC/HKD+0.49% ETH/HKD+0.22%

ETH/HKD+0.22% LTC/HKD-0.34%

LTC/HKD-0.34% ADA/HKD+0%

ADA/HKD+0% SOL/HKD-0.08%

SOL/HKD-0.08% XRP/HKD-0.28%

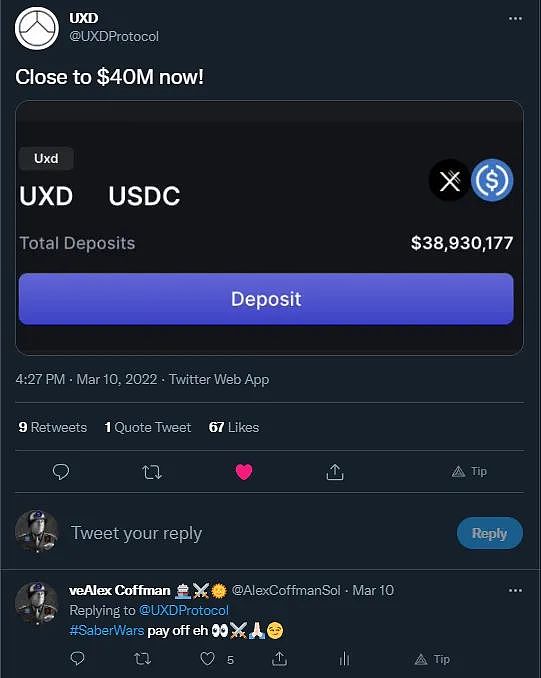

XRP/HKD-0.28%撰文:Alex Coffman,本文編譯自Staked Sol

預警:通常情況下,預測文章是最糟糕的一種Substack文章,因為它們同時對未來做出宏大的主張,但卻沒有謙虛地承認一個事實,即沒有人能夠準確地預測未來,因此在句子中使用“知道”這個詞是有必要的。我將把這篇文章分成兩個部分:我相信現在正在發生的事情,以及我相信未來會發生的事情。

我并不聲稱“知道”未來會發生什么,而且鑒于DeFi現在的創新速度如此之快,我甚至不想給出一個假設,即我可以聲稱真正“知道”今天正在發生的一切。我僅持有自己的觀點——現在正在發生的事情最多在兩到三年內就會變得顯而易見。

我非常看好DeFi,加密貨幣作為一個概念,主要市場、機構日益去中心化以及全球權力擴散。然而,我正在嘗試以令人難以置信的長期視野來思考這個領域。我邀請你也這樣做,以免你押注于短期,做出相當于以IPO價格出售Facebook的事情。

更廣泛地說,全球金融、機構和各國政府正在進行根本性的全球重組。

我并非外交政策專家,但似乎很明顯,俄羅斯通過向烏克蘭宣戰正式結束了美式和平(Pax Americana),世界即將僵化為新的貿易、軍事和權力集團,這與我們這輩子見過的任何東西都不一樣(我生于1993年)。

美國似乎正在衰落:問題是衰落的速度有多快,時間有多長,如果它持續下去,世界會是什么樣子?或者俄烏沖突讓我們嘗到了這種滋味?這是可怕的前景。

歐元區主要國家官員:數字歐元必須具有隱私性、環保性:金色財經報道,一份由歐元區主要國家的官員撰寫的文件顯示,數字歐元應該保護人們的隱私,對環境友好,并且可能會受到持有上限的限制。該文件說,數字歐元不應取代現金,應該補充私營部門的支付手段,如商業銀行發行的數字貨幣。該文件補充說:“數字歐元需要考慮到金融隱私。一般而言,付款人和收款人的身份不得向中央銀行或未參與交易的第三方中介機構披露,除非根據歐盟法律。”

此外,這些官員似乎同意歐洲央行執行委員會成員Fabio Panetta的建議,即可以通過降低利率或硬性上限來限制人們持有CBDC,以阻止資金從傳統銀行系統中流走。(CoinDesk)[2022/9/16 6:59:42]

公司正越來越多地利用其軟實力來影響公眾和政府,其規模之大是以前沒有想到的(去平臺化,拒絕人們進入銀行賬戶,例如模糊的“信任和安全”團隊決定人們看到什么,經歷什么,什么是“虛假信息”以及什么是官方認可的信息)等等。

所有這些都令人深感擔憂,變化非常迅速,這是我們生活在一個越來越不穩定和專制時代的標志。

綜上所述,DeFi是我的主要關注點,我相信它是這種不穩定性的解藥。我也相信現在在這個領域里發生的很多事情都是純粹的投機,或者是由惡意的行為者推動的,因此我們應該嘗試看看并理解正在發生的事情:

Layer 1正在為即將到來的多鏈未來中的主導地位和角色而戰。

拜登:認為美國不會出現經濟衰退:7月26日消息,美國總統拜登表示,他認為美國不會出現經濟衰退。(金十)[2022/7/26 2:37:28]

黑客正在危及未來,甚至在系統真正開始之前就暴露了漏洞。

架構玩法(Wormhole、Phantom、Saber、Sunny、Goki、Tribeca、Magic Eden、Metaplex)現在并沒有成為頭條新聞,但實際上它們是最基本的創新領域。

DeFi目前的作用似乎是證明納斯達克(NASDAQ)或摩根大通(JP Morgan)沒有什么特別之處,而事實上,這些機構充斥著去中心化、無需許可的替代方案。

思考這個問題的方法是:如果某樣東西的價格是可以數字計算的(也就是記錄在某個私人數據庫中,幾乎所有的東西都是如此),那么它可以以零成本移植到區塊鏈上,創建相同產品、價格和最終資產的版本。

因此(幾乎)每個人都在嘗試以去中心化的方式重新發明“車輪”,創造債券、衍生品、股權等價的“代幣”以及其他存在于傳統金融(TradFi)中的市場形式。

我不想懷疑正在發生的創新:有一些平臺已經從根本上,以良好和建設性的方式重新構想了金融。然而,如果說我們已經破解了一場金融革命的密碼,我認為這有點過頭了。

另一方面,我想承認,就在幾年前,如果你在街上隨便告訴一個人,你可以購買由區塊鏈支持的數字債券,永遠不會被任何一個政府或任何中央機構關閉,他們會認為你瘋了。

V神發文列舉8個可以使用區塊鏈的非金融應用場景:金色財經報道,以太坊創始人Vitalik Buterin發表博客“哪些非金融應用中可以使用區塊鏈”表示,自己一直強烈支持將區塊鏈用于非金融應用的趨勢,人們需要既遠離“區塊鏈萬能主義”也遠離“區塊鏈極簡主義”。他表示在很多情況下看到了區塊鏈的價值,有時是為了真正重要的目標,例如信任和抗審查,有時純粹是為了方便。

Vitalik還在文章中列舉了8個可以使用區塊鏈的非金融應用場景:用戶帳戶密鑰更改和恢復、修改和撤銷證明、負面聲譽、稀缺性證明、公共知識、與其他區塊鏈應用程序的互操作性、開源指標、數據存儲。Vitalik表示他迄今為止最有信心的兩個非金融應用是與其他區塊鏈應用程序的互操作性和帳戶管理。[2022/6/13 4:21:36]

這通常是一個好兆頭。如果人們會認為你現在所做的事情在以前是不可能的(由于技術、文化、、法律或經濟原因),那么你就處于創新的驅動位置上。

NFTs在破紀錄的期間從噱頭變成了文化革命。

在我看來,即使是那些在DeFi中最深入的人,也沒有完全吸收一個不可改變的所有權記錄(NFT字面意思是不可偽造的代幣)的金融和制度影響,而且在一段時間內也不會,因為人們通過出售藝術品獲得的豐厚收入甚至讓業內最悲觀的人都感到震驚。

這是一個有爭議的觀點,但從我的立場來看,DeFi還沒有實現其充分去中心化金融的承諾(因為這涉及到人們大規模地獲得和使用有關的應用程序,同時也取代了現有的應用)。我們正在達到第一點,但還沒有達到取代在位者的程度。

以色列風投公司Pitango旗下基金創建投資DAO,并計劃發行代幣:金色財經消息,以色列最大風投公司Pitango推出了一個去中心化自治組織(DAO),以投資Web3項目。

據悉,Pitango的基金名為“Pitango First”,已推出First Labs,且創建了一個名為“First DAO”的去中心化自治組織。

“我們正在打破傳統的風險投資模式,并將發行代幣,”Pitango的First Labs負責人Aviv Barzilay在接受采訪表示。但Barzilay拒絕透露代幣發行的時間、Tokenomics的細節以及DAO推出的投資金額。

據了解,Pitango管理著約30億美元的資產。(The Block)[2022/6/7 4:09:09]

有人曾向我指出這一點,我永遠不會忘記——如果你在20世紀90年代末和21世紀初將社交媒體作為一個概念、想法或創新來押注,除了這兩次之外,你都是錯誤的:對MySpace的收購和Facebook的創建。其他一切都歸于零。

這很有趣,因為我們現在對社交媒體網絡的了解,即:

它們極大地依賴于網絡效應,這就形成了一條幾乎牢不可破的護城河(這就是為什么這么多項目死亡的原因:它們沒有建立必要的規模)。

它們的設計非常具有成癮性,并扭曲現實以保持玩家的興趣(這是Facebook的一項創新)。

上市公司Tokens.com公布Q1財報:數字資產庫存較上季度增長5%:5月16日消息,專注于投資Web3加密資產、元宇宙和NFT業務的加拿大上市公司Tokens.com公布2022年第一季度財報(截至截至3月31日),主要內容包括:

- 2022年Q1凈利潤為7,765,893美元,綜合收益為6,575,626美元,即每股凈利潤和綜合收益分別為0.08美元和0.07美元;

- 數字資產庫存較2021年第四季度增長5%;

- 認可的質押獎勵相當于基于部署代幣初始成本11.4%的年化率;

- 認股權證債務重估收益為10,763,697美元;

- 成功推出子公司Hulk Labs,專注于玩賺加密游戲領域。(Business Wire)[2022/5/16 3:19:37]

它們通常是從無利可圖,很難盈利(Bebo、MSN Messenger、MySpace)開始,直到它們變得非常賺錢(Facebook廣告)。

很多人說,當一個滿足10億人需求的、來自加密貨幣起源的應用程序真正建成時,加密貨幣革命就會發生。我傾向于同意。我們正處于DeFi的“即將死亡”階段。自我們買入以來,我和我的同行的代幣已經下跌了85%以上……HODL。眨眼之間,我們即將進入“超盈利、超乎想象”的階段。換句話說,就是FAANG階段。

(注:FAANG,即社交網絡巨頭Facebook(NASDAQ:FB)、蘋果(NASDAQ:AAPL)、在線零售巨頭亞馬遜(NASDAQ:AMZN)、流媒體視頻服務巨頭奈飛(Netflix,NASDAQ:NFLX)和谷歌母公司Alphabet(NASDAQ:GOOG,NASDAQ:GOOGL)的首字母縮寫。)

我用社交媒體作比喻的意思是,Facebook通過將人(每個人)以一種代表性的形式(Facebook個人資料)上傳到互聯網上,在其從根本上重新設計整個社交網絡的概念之前,有一大批公司崛起和衰落。

Facebook的第11年:過去10年的每次個人主頁更新

考慮到上述類比,我相信將要發生的事情是:

區塊鏈最終將在社會中變得無處不在,成為商業運作方式的正常部分,并具有TradFi和其他機構目前所習慣的圍繞信任、速度和透明度的所有期望。

架構玩法將超越任何單獨的炒作,而且這些玩法也將是最可組合的,就像病一樣,從區塊鏈到區塊鏈的自我復制是最無縫的,無論鏈的流行程度、市場狀況或其他方面。

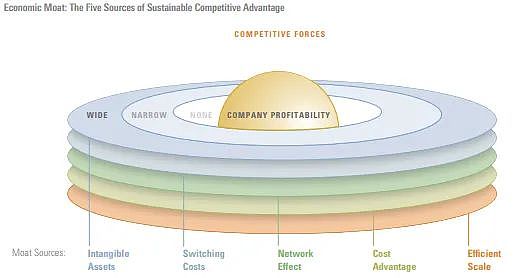

它們會生存下來,因為它們擁有去中心化交易所所沒有的固有護城河。

可組合性是什么意思,我指的是一個應用程序可以用其底層功能支持許多其他應用程序。互聯網可能是最純粹的例子:它為所有的東西提供動力!

財庫管理協議也是如此,它在數百個不同的應用程序中投入了數十億美元,但用戶無法直接看到。

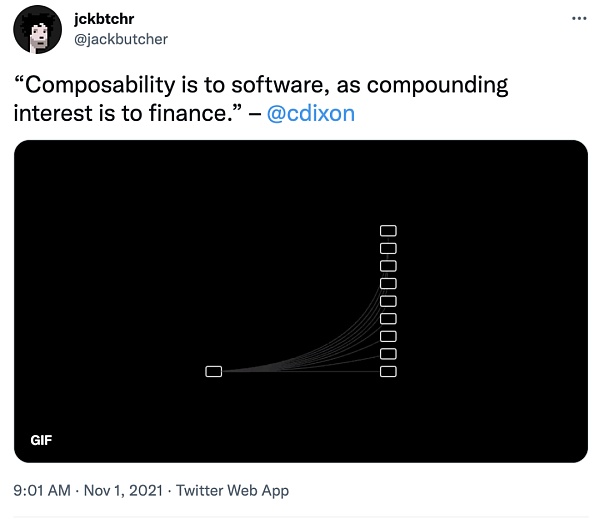

“可組合性”之于軟件就像“復利”之于金融。a16z合伙人Chris Dixon曾表示。

可組合性有點像美國的傳統座右銘,但顛倒過來了——“Many from One”。

所有其他玩法(交易所、債券市場、借貸協議等)都是公平的,都有可能像Bebo在MySpace出現時(然后是MySpace在Facebook出現時)那樣被破壞、分叉、災難性地失敗并迅速消失。

架構玩法不同的原因在于,與TradFi不同,DeFi用戶實際上可以購買摩根大通、摩根士丹利、高盛和瑞銀之間的金融管道等價物(還有許多其他類比)。

如果整個行業將存在并持續增長的前提是正確的,那么購買這個等價物就是購買一個永久的護城河——天然護城河更難分叉,因為它們具有依賴性。

衡量護城河的一種方法是復制正在發生的二階、三階和四階效應的難度。

這不是財務建議,購買可擴展區塊鏈上不斷擴張的加密貨幣天然護城河,并且永遠不要出售它們。

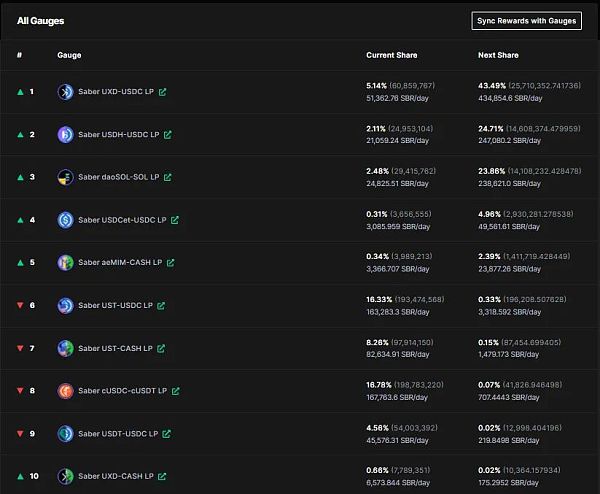

以Sabre為例

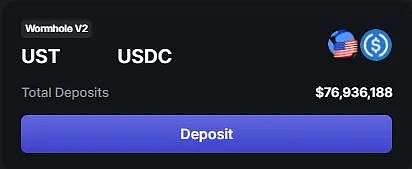

Saber創建的流動性池位于堆棧的最底部(我們稱之為UST-USDC)。這是一階效應。

二級效應是,產生和持有UST和USDC的協議現在被激勵將其資本投入該池以獲得收益(二階效應)。

三階效應是用戶現在被激勵做同樣的事情,因此這會產生對資金池的需求,從而產生更多以兩種貨幣(UST或USDC)或流動性計價的美元交易、債券等生成的提供者代幣(UST-USDC LP)。如果這個LP代幣足夠大,它可以為創建其他產品提供基礎(例如,USDC-USDT為Cashio CASH穩定幣提供抵押)。

我們從TribecaDAO的治理量表系統中創建了#SaberWars。這意味著持有UST-USDC LP代幣的用戶現在可以通過每周增加該池的收益率來投票提高自己的經濟地位(第四階段)。

現在通過三階效應自然增長流動性池(第五階段)。

這就是所謂的良性飛輪(Flywheel),它本身就是一條深不可測的護城河。

這是跨時代去中心化的金融架構。再次強調Saber只是護城河的一個例子,不構成金融建議。如果你正在尋找,你可以在很多地方發現它們:

Solend、Saber、Sunny、Goki(無代幣)、Quarry(無代幣)、Phantom(無代幣)、Wormhole(無代幣)、Magic Eden(無代幣)、Metaplex(無代幣)、Allbridge 和 Tribeca(無代幣)都是這方面的例子。

通過寫作在網上賺錢仍然是新鮮的。在過去,你必須成為科學家,想出一些創造性的方法,讓你的聽眾為你的文字付費。它導致了很多陰暗的東西,而Web 3.0旨在提升寫作世界.

1900/1/1 0:00:00當數字經濟的浪潮洶涌來襲,我們看到的是越來越多的玩家開始投身到了數字商業的懷抱里。阿里如此,京東如此,騰訊亦是如此.

1900/1/1 0:00:00在結束兩天的會議后,北京時間今天凌晨,美聯儲宣布加息25個基點。這是2018年以來美國首次加息.

1900/1/1 0:00:00什么是 GameFi 由于區塊鏈技術的興起,金融方面從未像現在這樣與游戲行業交織在一起。區塊鏈游戲也被稱為去中心化游戲,即 GameFi——Game(游戲)+DeFI(去中心化金融).

1900/1/1 0:00:00今天的文章可能會動一些人的奶酪,但為了呼吁老友們懸崖勒馬,謹慎對待法律風險,還是得說。如今一些平臺做的很野,內容低俗,圖片剽竊且無獨創表達,放任炒作工作室收割韭菜,不交割藏品......亂象頻出.

1900/1/1 0:00:00隨著美聯儲加息和縮表預期導致加密貨幣市場全面下跌,2022年已經成為加密行業坎坷的一年。近幾年來,疫情加速了數字化,并推動了加密貨幣在各個領域的采用.

1900/1/1 0:00:00