BTC/HKD+1.32%

BTC/HKD+1.32% ETH/HKD+0.87%

ETH/HKD+0.87% LTC/HKD+0.72%

LTC/HKD+0.72% ADA/HKD+3.05%

ADA/HKD+3.05% SOL/HKD+1.18%

SOL/HKD+1.18% XRP/HKD+3.86%

XRP/HKD+3.86%TIE Research研究員Jack Melnick近日與GMX團隊了解了GMX協議的路線圖、相對優勢和模型現金流,并發布研報看好GMX代幣價, 如下:

我已經完成了一些關于加密貨幣現貨市場與衍生品市場的市場規模研究,以及將這些市場的相對規模與CeFi與DeFi聯系起來。

簡而言之,衍生品市場的潛在規模明顯大于現貨。根據我的估計,如果加密貨幣的總市值在5年內達到10萬億美元左右,那么伴隨的衍生品交易量可能會達到70-100萬億美元。這里面可捕獲的交易量達50-80萬億美元!

目前,絕大多數衍生品交易量都是通過中心化實體進行的。這主要是由于一系列經常困擾DeFi同行的關鍵問題:

1、流動性低

2、不公平的定價——針對買家和/或作家

3、缺乏可組合性

4、缺乏用戶采用

5、缺乏協議采用

6、高波動時期的套利機會

隨著協議創新解決了這些問題,并且隨著監管壓力減少了CeFi永續合約協議的杠桿和產品,我完全預計去中心化份額將會增加。數據似乎支持這種增長,盡管速度很慢。21年第4季度, DEX永續合約市場份額從約0%增加到約3%。其中,dYdX占到2.22%。

金色算力云副總裁Maggie Lin:Filecoin的挖礦未來:1月19日,由ISC總冠名,熱鏈文化傳媒、金色財經、幣世界主辦的2020-2021年度區塊鏈產業顛覆盛典在深圳羅湖瑞吉酒店舉辦。金色云算力副總裁Maggie Lin現場發表了“Filecoin的挖礦未來”的主題演講,以Filecoin挖礦對比BTC、ETH挖礦,分析得出Filecoin挖礦的未來非常可期。同時金色算力云也將為行業提供滿意的解決方案。

金色算力云是由金色財經推出的礦機銷售平臺,公司致力于為用戶提供便捷安全的挖礦服務。基于團隊的專業性,公司先后獲得節點資本、ChainUP Capital百萬美元的投資。[2021/1/19 16:31:17]

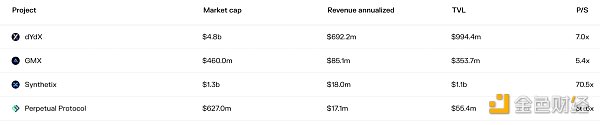

那么,如果我們長期預計去中心化永續合約協議在未來幾年會增長,那么誰是該領域的相對贏家?就目前而言,有兩個值得注意的協議需要強調:dYdX和挑戰者GMX。Perpetual Protocol和Synthetix等團隊也是該領域較小的競爭者。

市場份額比較

市場份額比較

GMX的交易價格比其最接近的競爭對手便宜得多,我有機會與GMX團隊坐下來找出原因。他們非常友好地分享了協議、代幣(GMX和GLP)和路線圖上的大量alpha。此外,我們能夠合作產生一個非常全面的投資者模型,其中包括現金流(鏈)、comps與TradFi同行,以及對未來增長的可調整假設。不用說,有很多理論正在積極進行,最能解決上述問題的協議將能夠最好地捕捉TVL向前發展。

金色晚報 | 10月4日晚間重要動態一覽:12:00-21:00關鍵詞:SUSHI、DOT、Cardano、NEST、Cosmos

1. SUSHI跌破1美元,Sushiswap總鎖倉量相比峰值下跌77%。

2. 波卡周報:多個團隊申請波卡國庫,下一次將銷毀8.4萬個DOT。

3. Cardano 創始人:第三階段網絡 Goguen 仍在按計劃進行。

4. 去中心化預言機NEST預計將在10月12日第二次減產。

5. 印度前經濟事務部部長:區塊鏈驅動的貨幣將在五年內不復存在。

6. Cosmos 跨鏈協議IBC1.0 已完成99%。

7. Morris Coin創始人因涉嫌數字貨幣詐騙在印度被捕。

8. 數據:9月比特幣礦工收入較8月下降11%。[2020/10/4]

如果你不熟悉基本的GMX模型,我建議瀏覽一下Delphi Digital發布文章或者Riley的文章。它涵蓋了許多將要解決的基本協議機制,但為了簡潔起見,這里不深入介紹了。

GMX之前叫Gambit。Gambit團隊建立了最初的GLP模型,發行超額抵押和產生利息的穩定幣USDG。基于管理的資產,它成功地產生了大量收入,但存在一些主要問題:

1、機器人搶跑用戶交易(這就是GLP內置保護的原因)

2、USDG與美元掛鉤的難度

3、提供挖礦代幣,除了積累或出售之外沒有任何用例或激勵措施

分析 | 金色盤面:ETH/USD 三十分鐘級別上軌受到壓力:金色盤面綜合分析:ETH/USD短期小幅上漲,三十分鐘級別在上軌收到壓力作用,出現小幅下調,直接向上突破概率較小,注意回調風險,下方支撐位269。[2018/8/15]

經過這次經歷,團隊決定以GMX重新上線。主要區別在于將USDG兌換為GLP(自由浮動價格)作為資產池的代表代幣。此外,他們意識到在ETH主網上啟動永續合約交易協議會帶來的高Gas費問題。

當GMX于9月6日推出時,它是Arbitrum上推出的最初幾個協議(還有Dopex)。目標是充當L2的集中執行中心,同時利用時間來完善GLP模型和代幣經濟學。最終目標是利用他們獨特的0費用永續合約交易體驗并部署跨鏈,我們已經看到隨著他們遷移到AVAX開始發生這種情況。

隨著許多鏈上可用的合成和永續合約交易協議,區分它們的長期價值主張變得越來越重要。

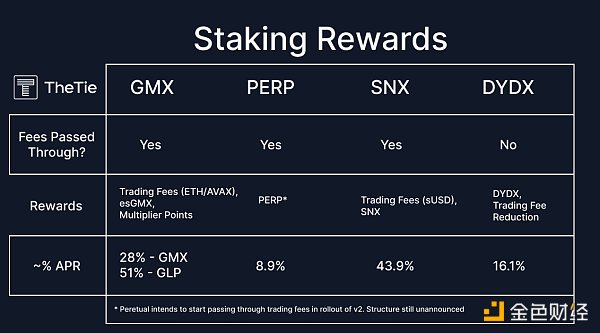

質押獎勵比較

與GMX和SNX不同,dYdX和PERP目前不將產生的任何交易費用收入傳遞給代幣持有者。PERP已宣布計劃通過推出他們的v2計劃開始傳遞;dYdX似乎沒有這樣的意圖。分享交易費用使用戶可以從他們喜歡的平臺中獲得收益。如果交易量增加,那么收益也將相應增加。

金色相對論丨MATRIX CEO陶鷗:火幣仍未做好把權力交給社區的準備:在本期金色相對論上,針對EOS與火幣Hadax最近在社區治理方面引起的一些風波,MATRIX CEO陶鷗表示,hadax升級的根本原因我不是很清楚,不好評價,但對于這種社區來說 定期升級節點規則重新洗牌,對社區來說是好事。起碼對節點來說有利于自律,節點沒有自律機制時間長了也很難保證不作惡。不過目前這種單方面的修改,表示火幣仍未做好把權力交給社區的準備。公司是不可能像社區一樣完全分布式自制,做交易所目的是追求利潤所以公司的治理方式是正確的,公司運營沒道理也不可能把權力交給社區。[2018/7/1]

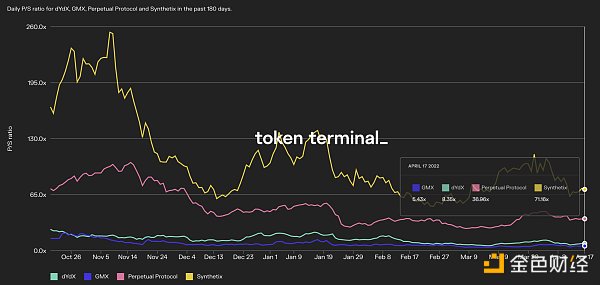

這種相對價值主張可能是SNX和PERP交易的收入倍數明顯高于dYdX的關鍵組成部分。

永續合約交易平臺的P/S比

另外值得注意的是,GMX會在質押鏈中支付一部分原生代幣形式的質押收益。因此,Avalanche上的用戶收到AVAX,而Arbitrum/Ethereum主網上的用戶收到ETH。這允許用戶自行選擇自己偏好的獎勵,并創造自然多樣化的、風險較低的資產。

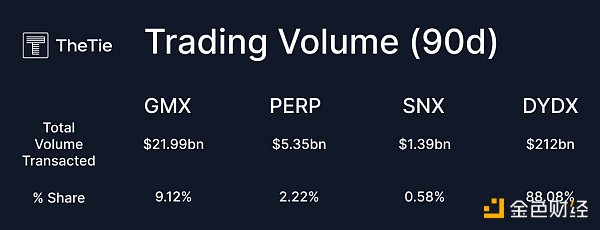

作為交易量最大的兩個協議平臺,dYdX和GMX值得做一個稍微深入的比較。

金色財經現場報道 EOS引力區聯合創始人李萬才 :每個區塊鏈都是一個經濟體:6月10日,清華數據院區塊鏈產業發展論壇在清華大學召開。EOS引力區聯合創始人李萬才作《區塊鏈共識經濟體 》的主題演講。他提到:“每個區塊鏈都是一個經濟體,它需要包含共識機制、通證模型和社區活力三要素”,他認為區塊鏈的靈魂在社區,沒有生態載體和社區生態的項目,和互聯網項目沒有區別。[2018/6/10]

總交易量比較(過去90天)

總交易量比較(過去90天)

當我與團隊坐下來時,我們談到了他們認為的關鍵差異化因素:

1) 流動性模型——GMX允許用戶按大小輸入頭寸,并且對價格沒有影響。沒有其他DeFi協議可以讓交易者利用500 BTC并且不會影響訂單簿價格。

GMX低點與CEX低點 -來源

2 ) GLP – GLP不使用 x*y=k的AMM模型。相反,它使用去中心化的交易對手清算所結構。他們沒有對資金池進行價格加權,而是從Chainlink預言機中提取價格,從而避免了一些套利問題。為了進一步隔離該協議,他們最近添加了1.5%的移動或12小時止盈規則,以防止搶跑交易。

3) 價格保持機制的去中介化——最終會有第三方,比如Keeper DAO來維護價格信息。這將允許GMX在系統內提取套利機會——類似于FRAX的AMO模型。這為GMX質押者創造了進一步的提取價值。

4) 風險管理——大多數通用永續合約交易協議依賴于自動化。價格完整性實際上是確定的,而不是在鏈上工作。這為交易者提供了某些解決方案,但同時使協議面臨黑天鵝風險。例如,Perpetual Protocol現在必須為其整個流動資金池提供保險。

對于GMX,最接近黑天鵝事件的是價格下跌,空頭全面增加,ETH下跌,協議必須支付獎勵。然而,這并不是一個特殊的風險。

團隊的首要任務是作為一個平臺進行擴展。只要GLP TVL上升,協議處理更多交易量的能力就會提高,反過來,費用產生也會增加。

因此,合作的目標是獲得盡可能多的GLP大儲戶。為此,他們正在尋找具有公共資金的項目,GLP可以幫助有效地優化收益產生。一些首批合作伙伴包括ReFi、Reverse Protocol(Avalanche – GLP 93,000 美元)、Congruent(GLP 500萬美元)、Umami和 Jones DAO。他們的目標?GLP擁有50億資產。

AVAX上的GLP池規模目前大約是其Arbitrum的三分之一,并且產生的交易量和費用略低于 30%。隨著資金池通過基于AVAX的合作伙伴關系自然擴展,它將為GLP的吸收創造果實。鑒于Avalanche每天處理的交易量大約是原來的10倍,因此擴展到替代Layer1代表了一個巨大的持續機會。該團隊計劃繼續在與EVM兼容鏈上部署該產品——也許是下一個BSC,以向最初的Gambit致敬。

路線圖的第二階段一直關注結構化產品。例子包括Vovo Finance,它允許用戶利用杠桿收益;Vesta Finance,可以在其中用GMX借款;還有,Jones DAO,其目標是使用Dopex Vaults創建一個delta中性的保險庫,并在GMX上使用永續空頭頭寸進行對沖。

另外值得注意的是X4 AMM的推出。這將包括大量有趣的新功能,例如允許用戶自定義交易的動態費用、為難以交易的代幣創建自定義曲線、流動性聚合和引導,以及PvP AMM模型。

現在我們來看看真正的alpha。

相對而言,GMX的價格比任何去中心化的同類產品都要便宜,并且與其他協議(SNX、PERP)的相比要顯著便宜。通過與GMX 數據團隊合作,我們構建了一個完整的投資者模型。

需要注意的兩個假設:

1、鑒于其交易費傳遞,GMX更類似于傳統的證券,而不是像dYdX這樣的治理代幣。我們選擇了包括CME、CBOE和Nasdaq在內的TradFi公司作為該業務的組合。這些業務的平均倍數約為21倍EV/Forward EBITDA,然后我們將其作為GMX的預計倍數。

2、在過去的31周中,交易量和費用量平均每周增長15-20%。我們使用了一個更為保守的假設,即未來1-2年平均增長率為5-6%。

過去31周的平均銷量增長——來自GMX的數據

過去31周的平均銷量增長——來自GMX的數據

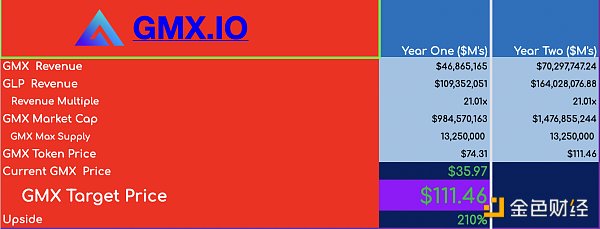

鑒于這些限制,GMX的上行空間仍然非常有利可圖。當前GMX價格為36美元,預計第1年價格(剩余約20周)為74.31 美元,上漲106%。

在兩年的時間范圍內,增長預期預計未來價格為111.46 美元,或比當前估值高210%。

考慮到21倍 EV/EBITDA 和5-6%的銷量增長,一年和兩年的預計價格

如果你有興趣看到各種其他假設的上行/下行,你可以復制表格并自定義B14、15和16中的增長假設。

顯然,仍有多種因素和風險會影響這一結果:

1、制定的路線圖的團隊執行

2、伙伴關系的持續增長

3、明年持續增長 5-6% w/w

4、Oracle漏洞利用風險

5、相對于TradFi和DeFi同行的錯誤定價的市場實現

也就是說,鑒于28%的質押回報(11% ETH,17% GMX),風險/回報仍然偏向上行。此外,通過接觸原生鏈資產與單獨的協議治理代幣,降低了下行風險。

截止目前,Coinbase 上可交易的 token 共 170 個,和其他主流交易所相比,這個數字是相對較小的。然而,數量的減少卻沒有使質量提升.

1900/1/1 0:00:00來源公號:老雅痞 在過去的兩年中,DAO資產顯著增長。即使在最近的市場縮水之后,前50名的資產價值也接近150億美元。然而,大多數人仍然以本國代幣的形式持有超過90%資產.

1900/1/1 0:00:00算法穩定幣目前只服務于投機性的DeFi交易應用,幾乎沒有社會或金融包容性價值,算法穩定幣天生就是脆弱的,這些無抵押的數字資產試圖使用金融工具、算法和市場激勵來掛鉤參考資產的價格,它們根本不穩定.

1900/1/1 0:00:00成為推特大股東后,馬斯克說下次董事會將被「點燃」。作者 | 鄭玥編輯?|?鄭玄「推特大 V」馬斯克不再滿足于當一個「大 V」了,他直接入股推特成為最大股東,并加入公司董事會參與決策.

1900/1/1 0:00:00湖北黃石14部門聯合整治虛擬貨幣“挖礦”活動,廣東省發改委公布廣州、揭陽整治虛擬貨幣“挖礦”工作的典型案例.

1900/1/1 0:00:00元宇宙究竟是什么?有哪些特征?何時能夠實現?會帶來什么影響?人們對于這些問題尚未達成共識。如前所述,科幻小說《雪崩》將“元宇宙”描繪為一個完全平行于現實世界的虛擬世界,人們可以通過虛擬化身(Av.

1900/1/1 0:00:00