BTC/HKD+2.3%

BTC/HKD+2.3% ETH/HKD+1.93%

ETH/HKD+1.93% LTC/HKD+3.16%

LTC/HKD+3.16% ADA/HKD+4.32%

ADA/HKD+4.32% SOL/HKD+3.91%

SOL/HKD+3.91% XRP/HKD+3.76%

XRP/HKD+3.76%本文將復盤全球領先的智能合約平臺以太坊截至 2022 年 3 月 31 日的第一季度財務業績。

01. 關鍵成果

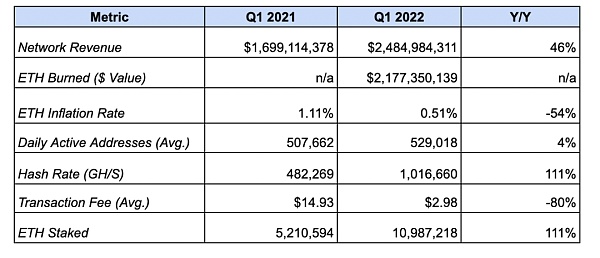

這些數據比較了以太坊在 2021 年第一季度和 2022 年第一季度的表現。

1. 以太坊協議

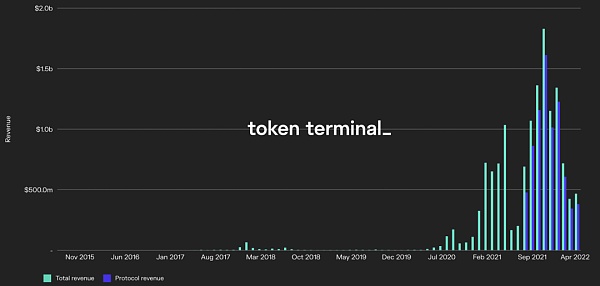

上圖:以太坊網絡收益 (總收益) 和費用銷毀 (協議收益),來源:Token Terminal

以太坊網絡收入從 2021 年一季度的 16 億美元增長至 2022 年一季度的 24 億美元,增長 46%。這衡量的是以太坊網絡用戶以 ETH 支付的交易費用的價值。其中 21 億美元 (87%) 通過 EIP-1559 實施的銷毀機制將 ETH 從循環供應中移除,該機制于 2021 年 8 月激活。

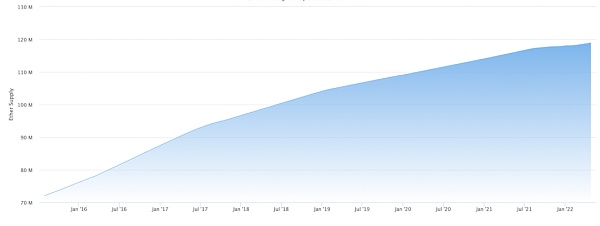

上圖:ETH 的流通供應量增長情況,圖源:Etherscan

ETH 通脹率從 2021 年一季度的 1.10% 下降至 2022 年一季度的 0.51%,下降 54%。該指標跟蹤 ETH 供應的凈變化。新的 ETH 是通過區塊獎勵增發的 (區塊獎勵是支付給礦工作為確認網絡交易的獎勵),此外還有 ETH 會通過上面提及的 EIP-1559 被銷毀。

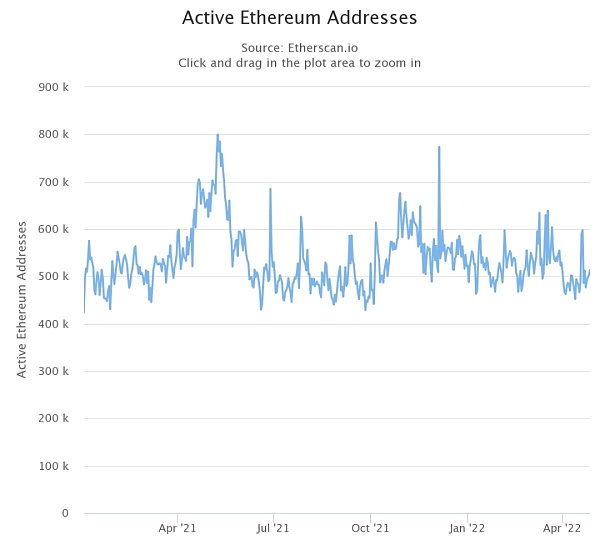

上圖:以太坊日活躍地址數變化情況。來源:Etherscan

平均每日活躍地址從 2021 年一季度的 507,662 上升至 2022 年一季度的 529,018,增長 ?4%。該指標跟蹤了在整個季度中每天與以太坊網絡交互的地址的平均數量。

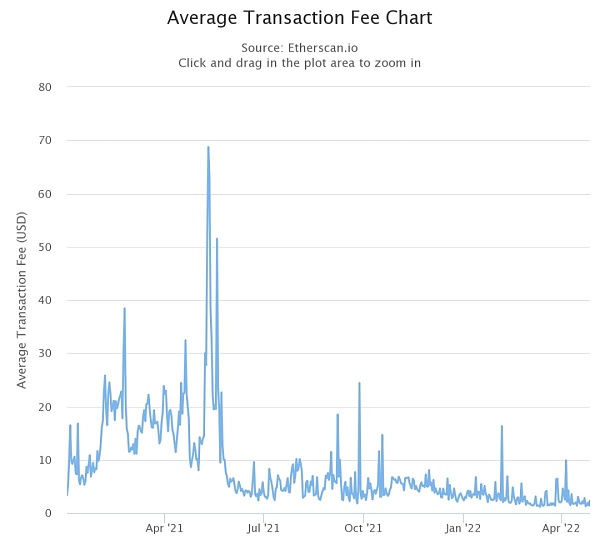

上圖:以太坊網絡交易平均費用 (USD),來源:Etherscan

以太坊網絡平均交易費從 2021 年一季度的 14.93 美元降至 2022 年一季度的 2.98 美元,降幅達 80%。該指標衡量的是用戶為了使自己的交易被確認而向以太坊區塊空間支付的平均費用。

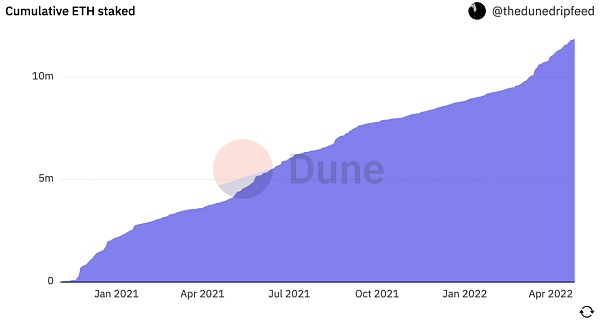

上圖:累計被質押的 ETH 數量增長趨勢。數據:Dune Analytics

被質押的 ETH 總量從 2021 年一季度的 520 萬增長至 2022 年一季度的 1090 萬,漲幅達 111%。該指標衡量了在以太坊從使用工作量證明 (PoW) 共識機制過渡到權益證明 (PoS) 之前,在信標鏈 (Beacon Chain) 上押注的 ETH 數量。大約 9.2% 的總 ETH 供應量已經被押注在預期的“合并”中。

某開發者推出類似于比特幣銘文的以太坊銘文協議Ethscriptions:6月19日消息,Genius.com聯合創始人兼前首席執行官Tom Lehman于上周六推出了名為Ethscriptions的協議,該協議類似于比特幣銘文,可將金融和任意數據寫入以太坊區塊鏈主鏈,用戶可以刻錄任何類型的文件,只要文件大小不超過96KB。然而,根據其創建者的說法,它目前只允許使用圖像,但未來會有所改變。

根據Lehman的說法,這些銘文利用了以太坊calldata,指的是在對智能合約的調用中提供的數據;該協議比使用合約存儲更便宜,更去中心化,并可保證所有有效內容的全球唯一性。Lehman表示,在不到18小時的時間內已有近3萬個Ethscriptions被創建。[2023/6/19 21:46:34]

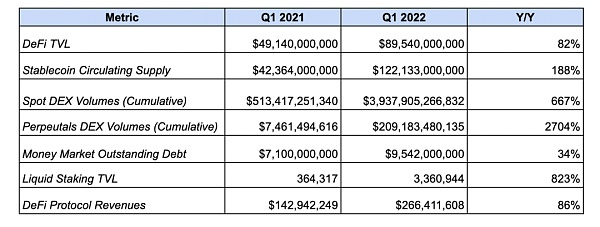

2. DeFi 生態系統

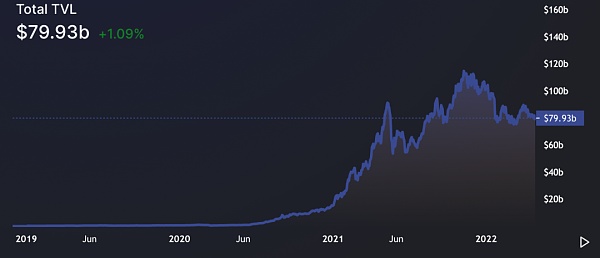

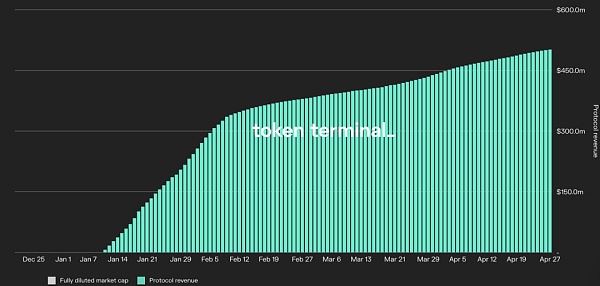

上圖:以太坊 DeFi 協議中的 TVL (鎖倉總價值) 變化情況。圖源:DeFi Llama

以太坊 DeFi 協議的 TVL (鎖倉總價值) 已經從 2021 年一季度的 491 億美元增長至 2022 年一季度的 895 億美元,漲幅達 82%。這個指標衡量了存儲在基于以太坊的 DeFi 協議 (比如去中心化交易所、貨幣市場和期權金庫等) 中的資產的價值。

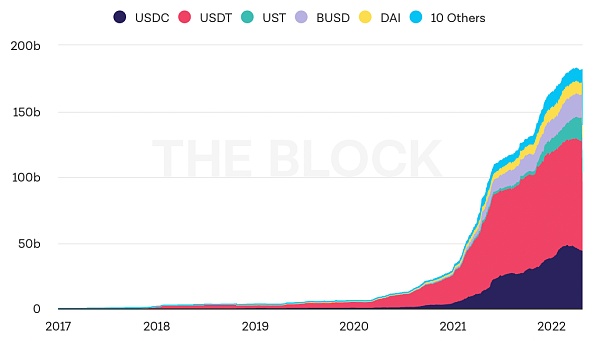

上圖:穩定幣總供應量增長情況,來源:The Block

穩定幣總流通供應量增長了 188%,從 2021 年一季度的 423 億美元增至 2022 年一季度的 1221 億美元。該指標衡量了在本地發行或橋接到以太坊上的中心化 & 去中心化穩定幣的價值。計算在內的穩定幣包括 USDC、USDT、DAI、FEI、FRAX、MIM、UST、LUSD、HUSD、PAX、TUSD、sUSD、BUSD。

注意:上面的圖表包括所有區塊鏈鏈上的穩定幣,而不僅僅是以太坊,因為這個指標的數據必須從多個來源獲取。不過,這在很大程度上仍然代表著該行業的增長。)

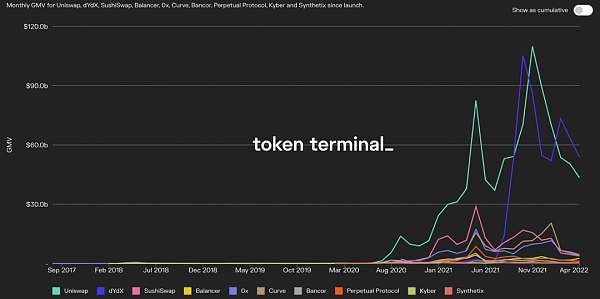

上圖:基于以太坊的現貨和永續合約 DEXs 交易量變化情況。圖源:Token Terminal

現貨交易所成交量從 5134 億美元增長 667% 至 3.9 萬億美元,永續合約交易所成交量從 74 億美元增長 2704% 至 2091 億美元。它們分別跟蹤以太坊主網上的 DEX 交易所和以太坊 L2 上的永續合約期貨交易所的交易量。

以太坊Layer2上總鎖倉量為89.9億美元:金色財經報道,L2BEAT數據顯示,截至目前,以太坊Layer2上總鎖倉量為89.9億美元,近7日漲2.91%。其中鎖倉量最高的為擴容方案Arbitrum One,約60.58億美元,占比66.63%,其次是Optimism,鎖倉量19.52億美元,占比21.47%。[2023/4/2 13:40:25]

注:上述圖表不包括 GMX,其交易量已包含在圖中永續合約 DEX 交易量的計算中。相關數據可以在這里找到:

https://stats.gmx.io/

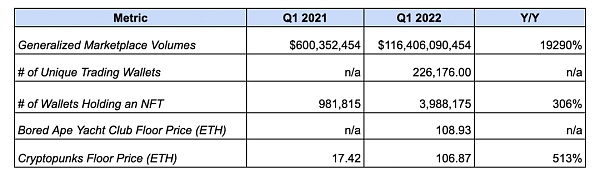

3. NFT 生態系統

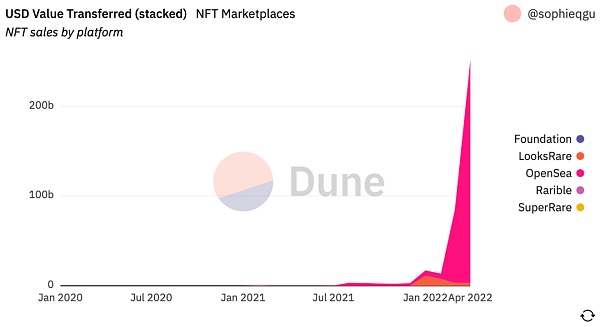

上圖:NFT 市場交易量。圖源:Dune Analytics

NFT 市場交易量激增 19290%,從 2021 年一季度的 6.063 億美元增至 2022 年一季度的 1164 億美元。這是對 OpenSea 和 LooksRare 這兩家最大的通用 NFT 市場的交易量追蹤。2022 年一季度共計有 226176 個唯一錢包購買或出售了 NFT。

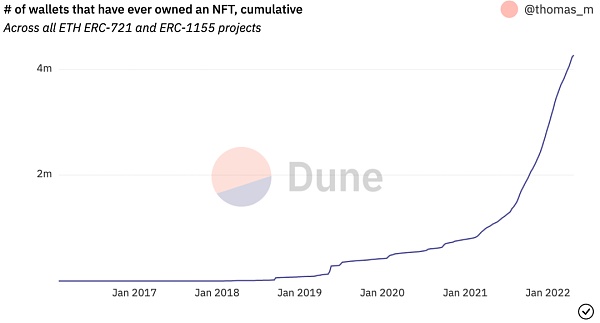

上圖:持有 NFT 的累計錢包數量增長情況,來源:Dune Analytics

持有 NFT 的唯一錢包數量從 2021 年一季度的 981,315 萬個增加到 2022 年一季度的 398 萬個,增長了 306%。該指標衡量了在某一時間點持有 ERC-721 代幣的錢包地址的數量,ERC-721 是用于發行 NFT 的代幣標準。

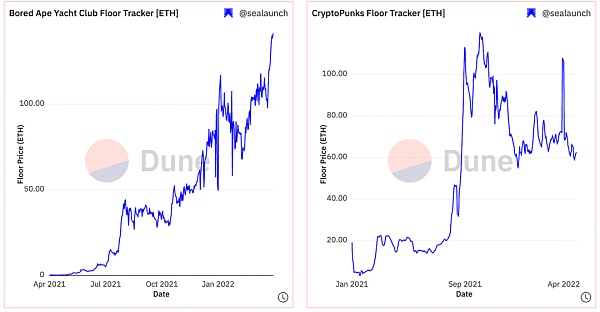

上圖:BAYC 和 CryptoPunks 的底價變化情況。來源:Dune Analytics

CryptoPunks (加密朋克) 的底價增長了 513%,從 2021 年一季度的 17.42 美元增長到了 2022 年一季度的 106.87 ETH。該指標追蹤的是 CryptoPunks 最近的最低售價。雖然 BAYC (無聊猿游艇俱樂部) 于 2021 年第二季度推出,但作為最昂貴的個人資料圖片 NFT 系列,BAYC 在 2022 年一季度結束時的底價為 108.93 ETH,按當時的價格計算,價值約 35.1 萬美元。

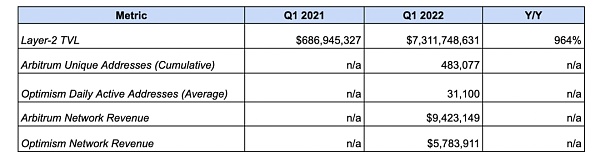

4. L2 生態系統

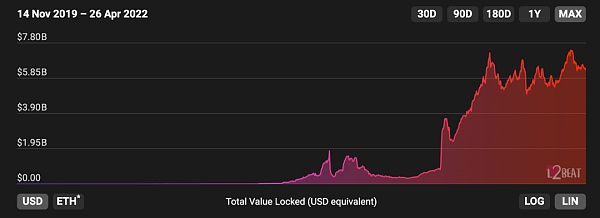

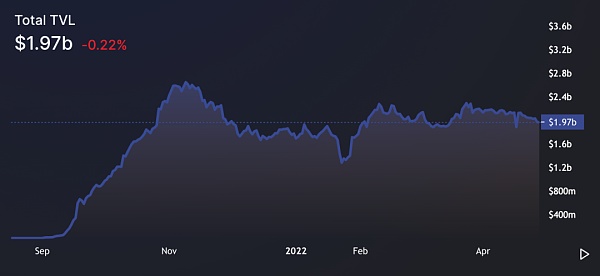

上圖:以太坊 L2s 網絡中的 TVL (鎖倉總價值),來源:L2 Beat

數據:以太坊上穩定幣總發行量突破750億美元 創歷史新高:據DeBank數據顯示,以太坊上穩定幣總發行量已突破750億美元,創歷史新高。按照發行量計算,目前排名前三的以太坊穩定幣分別是:

1、USDT:28,910,301,960美元,發行量占比38.47%;

2、USDC:25,586,926,670美元,發行量占比34.05%;

3、BUSD:11,337,172,828美元,發行量占比15.09%。[2021/7/18 1:00:22]

以太坊 L2s 網絡的 TVL 從 2021 年一季度的 6.869 億美元增長到 2022 年一季度的 73 億美元,增長了964%。該指標衡量了以太坊 L2s 可擴展性方案 (比如 Optimistic Rollups、ZK-Rollups 和 Validiums 網絡) 中鎖倉的總價值。截至發稿時,已經有超過 230 億美元的資產 (包括 42 億美元的 ETH) 從以太坊網絡橋接到這些 L2s 網絡和其他 L1 區塊鏈中。

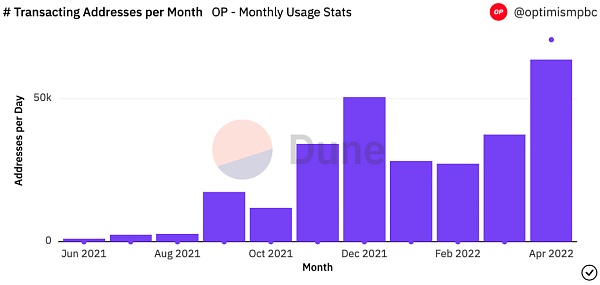

上圖:Optimism 網絡的每月活躍地址數。來源:Dune Analytics

Optimism 網絡的平均每月活躍地址數為 31100 個,而 Arbitrum 網絡的累計唯一地址計數為 483077 個。該指標衡量了該季度中每月在 Optimism 網絡上進行了交易的平均地址數量 (Optimism 是一個基于以太坊的 Optimistic Rollup),以及 Arbitrum 網絡上的唯一地址總數量 (Arbitrum 也是一個基于以太坊的 Optimistic Rollup)。鑒于這兩個 L2 網絡都是在 2021 年第三季度推出的,而且這兩個網絡的可用數據有限,我們無法進行逐年比較。

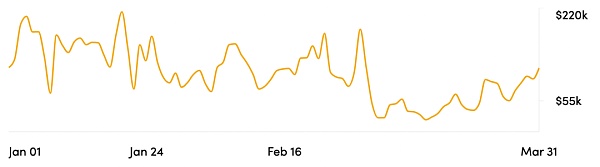

上圖:Arbitrum 每日網絡收入。來源:Cryptofees.info

Arbitrum 網絡營收為 940 萬美元,而 Optimistim 網絡營收為 570 萬美元。這衡量的是用戶分別在 Arbitrum 和 Optimistim 這兩個 L2 網絡中使用 ETH 來支付的交易費用。

02. 生態系統要點

1. 穩定定幣,Curve 戰爭,以及賄賂

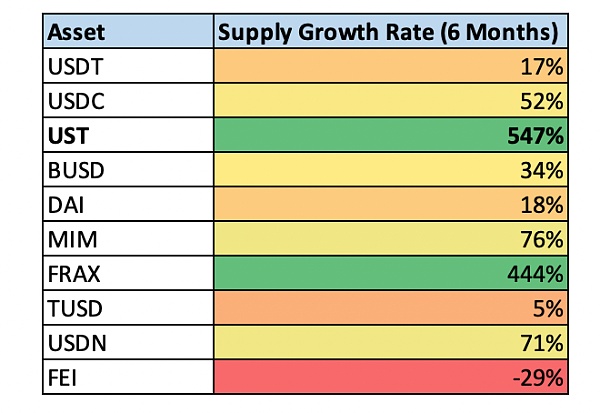

在 2022 年第一季度期間,以太坊有許多令人興奮的發展,其中最重要的可能是穩定幣的持續增長。如前所述,穩定幣在以太坊網絡上的流通供應量同比增長超過 188%,達到 1220 億美元以上。特別是,算法穩定幣 (如 FRAX 和 UST) 迎來了相對于其競爭對手的巨大增長。這種增長表明,盡管市場疲軟,但資本可能沒有大規模逃離以太坊經濟。

數據:六月以來Tether未在以太坊和波場上印鈔:Tokenview鏈上數據顯示,Tether最近一次印鈔發生在5月31日23時,自6月起至今,Tether未在以太坊和波場上進行任何印鈔,目前USDT總市值約為630億美元。[2021/6/21 23:52:48]

上圖:穩定幣 6 個月的增長率,來源:Coingecko & Bankless

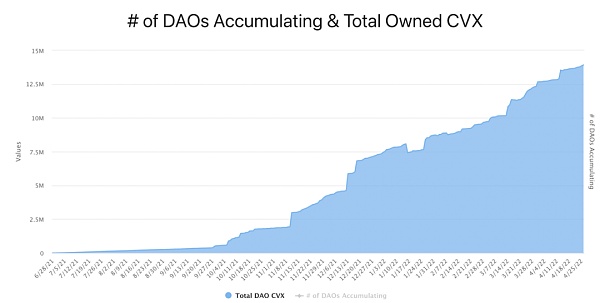

穩定幣行業繁榮帶來的一個更值得注意的二級效應是“Curve 戰爭”的持續發展。這是一些主要的穩定幣 DAOs 之間的一場戰斗,目的是在 Curve (DeFi 最大的去中心化交易所) 上建立流動性。2022 年第一季度,隨著這些穩定幣 DAOs 增加其對 CVX (Convex Finance 的原生代幣) 的持有量 (因為 Convex 協議控制了 CRV (Curve 的治理代幣) 的大量供應,其持有量超過了 CRV 總量的 73%,因此控制了 Convex 就等同于控制了 Curve),這場“沖突”占據了中心位置。

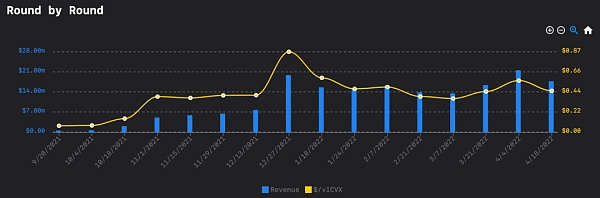

上圖:DAOs 持有的 CVX 代幣量。來源:DAOCVX.com

為了配合它們購買 CVX,這些 DAOs 向 CVX 持有人支付了超過 8920 萬美元的“賄賂”,這些人鎖定了他們的 CVX 代幣,以確保能夠獲得他們的投票來引導 CRV 代幣獎勵流向 Curve 上面不同的流動性池。隨著 CVX 賄賂的年化收益率超過 40%,2022 年第一季度鞏固了這一概念,即這些賄賂支付可以成為具有重要戰略意義的治理代幣的持有者的重要現金流來源。

此外,2022 年第一季度還看到了許多協議 (如 Ribbon Finance、Balancer、Yearn 等) 提出或實現了向投票托管代幣模型的轉換,希望復制 Curve 的成功。

上圖:支付給 CVX 持有者的賄賂價值 (藍色柱狀圖) 和每個 CVX 獲取的收入 (黃線)。來源:Llama Airforce

本季度還發布了幾個令人興奮的協議:

Alchemix V2:這是 Alchemix 這個自我償還貸款的 DeFi 借貸協議的二次迭代,包括支持大量的新抵押品資產和產生收益的策略。

Aave V3:這是 Aave 這個多鏈部署的 DeFi 貨幣市場的第三個版本,具有新的可跨鏈借貸的門戶 (Portal),這是一項實現跨鏈鑄造和銷毀代幣的功能。

以太坊未確認交易72008筆:金色財經報道,Etherscan數據顯示,當前以太坊未確認交易72008筆。當前挖礦難度2190.85TH,交易處理能力10.3TPS。截至目前以太坊全球均價為117.39美元,最近24小時上漲0.79%。[2020/3/17]

Syndicate Protocol:允許創建鏈上投資俱樂部。

2. NFT 似乎正在升溫

得益于前兩個季度的爆炸性增長勢頭,以太坊上的 NFT 生態系統在 2022 年第一季度發生了幾次重大變動。

上圖:NFT 市場 LooksRare 的收益增長情況。圖源:Token Terminal

其中之一是 2022 年 1 月份推出的 LooksRare,這是一個新的通用 NFT 市場,也是 OpenSea 的競爭對手,OpenSea 此前幾乎完全主導了該領域。LooksRare 通過向 OpenSea 的用戶空投其原生治理代幣 LOOKS,對這個競爭對手進行了一場類似吸血鬼攻擊。

該 NFT 市場還允許 LOOKS 代幣持有人將他們的代幣進行質押,以獲得該平臺產生的代幣增發和基于 ETH 的費用收入。雖然這導致了為了獲得這些獎勵而進行的洗錢交易的指控,但 LooksRare 在 2022 年一季度實現了超過 221 億美元的交易量,為質押者們創造了超過 4.44 億美元的收入。盡管撰文時 LOOKS 的估值比歷史最高水平低 79%,但 LooksRare 似乎已經將該行業從寡頭壟斷轉變為雙頭壟斷。

2022 年一季度的另一個重大發展便是將 Yuga Labs 打造成一個生態系統發電站。Yuga Labs 的無聊猿游艇俱樂部 (BAYC) 現在已經成為名人的最愛,從 BAYC 的底價而言,該系列現在是最具價值的NFT頭像 (PFP) 收藏品。Yuga 還采取了幾項重大舉措,以鞏固其在以太坊經濟這個新興領域中的地位。

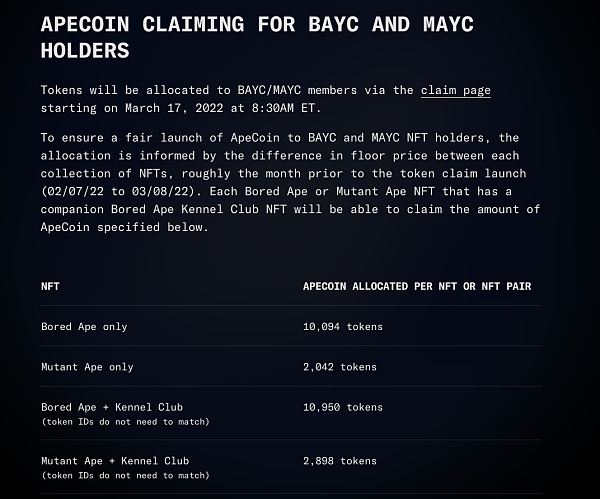

上圖:Yuga Labs 向 BAYC 和 MAYC 持有者空投的 APE 代幣分配情況。圖源:Apecoin.com

首先,Yuga Labs 收購了 Larva Labs 的 NFT 系列的知識產權,包括 Cryptopunks 和Meebits。不久之后,Yuga Labs 宣布發布 Apecoin (APE) 代幣,其中一部分代幣供應分配給 BAYC 持有者,一些空投的數量超過六位數。

APE 的價格目前處于歷史高位,完全稀釋的估值超過 200 億美元,將作為 Yuga Labs 各種元宇宙項目生態系統中的治理和實用代幣,比如最近發布的游戲 Otherside。這些發展使 Yuga Labs 成為 NFT 生態系統中的藍籌品牌和元宇宙媒體巨頭。

3. L2 熱度不減

以太坊蓬勃發展的 L2 (第二層) 生態系統在 2022 年第一季度繼續增長。

如前所述,截至 2022 年第一季度末,鎖定在以太坊 L2 網絡的 TVL 同比增長 964%,超過 73 億美元。綜上所述,如何將這些以太坊 L2 網絡的 TVL 與其他 L1 網絡繼續排名,這些以太坊 L2 網絡的 TVL 排名第五。Arbitrum 以超過 21 億美元的 TVL 在以太坊 L2 網絡中名列前茅。

上圖:Arbitrum 網絡 TVL 變化情況。圖源:DeFi Llama

在諸多 L2 網絡原生應用中,最具吸引力的就是來自衍生品行業。借助于 L2 網絡在可擴展性方面提供的優勢,像 dYdX、Perpetual Protocol 和 GMX 這樣的衍生品應用已經成為交易量最大的五大去中心化永續合約交易所中的三家,它們分別在 StarkEx、Optimism 和 Arbitrum 上運行。

上圖:去中心化期權交易所 Dopex 的 TVL 變化情況。圖源:DeFi Llama

與永續合約一樣,另一類衍生品——期權也開始在 L2 網絡上迎來了有意義的吸引力。Dopex?和 Lyra 這兩家去中心化期權交易所,分別在 Optimism 和 Arbitrum 上運行。這兩款應用總共擁有超過 1.19 億美元的存款,且二者在各自的 L2 網絡上都是使用最多的前五名應用。

上圖:去中心化期權交易所 Lyra 的 TVL 變化情況。圖源:DeFi Llama

這些衍生品協議,以及其他 L2 原生項目 (如 Tracer DAO、Jones DAO 和 Vesta Finance),似乎準備借助幾個有利因素迎來進一步的增長,例如在動蕩的市場條件下,DeFi 原生投資者對對沖和尋找替代收益來源的渴望增加,以及它們各自所在的 Rollups 網絡即將推出的原生 Tokens (下文將詳細介紹)。

03. 前景展望

雖然市場面臨著宏觀逆風的漩渦,但以太坊的地平線上有幾個催化劑似乎加強了其基本面、競爭定位和代幣經濟。

1. 合并,合并,合并

最重要的是即將到來的 PoW 向 PoS 的合并,這一轉變將對以太坊網絡和 ETH 資產帶來許多重大變化。就以太坊網絡而言,合并將使得以太坊區塊鏈的能源消耗下降一個數量級,因為 PoS 的能源消耗遠低于 PoW。這有助于減少以太坊的環境影響,并增加其對傳統機構投資者的吸引力,這些機構投資者在做出資產分配決策時往往會考慮 ESG (環境、社會和治理) 要求。

上圖:預計合并之后 ETH 的增發率。圖源:Ultrasound.money

此次合并還將對 ETH 的供應計劃和價值主張產生重大影響。雖然 EIP-1559 已經使得 ETH 的通脹率大幅下降,但向 PoS 的過渡似乎可能帶來一個通縮的 ETH。根據當前被質押的 ETH 數量,以及自 EIP-1559 激活以來的 Gas 消耗量,ETH 預計將出現通縮,預計發行率為 -2.1%。

雖然當前被質押的 ETH 處于不可轉移的狀態,將在合并之后將逐步解鎖并具備流動性,但這種巨大的供應沖擊可能會帶來長期的類似比特幣減半的影響,因為它大大降低了 ETH 的賣壓。合并還可能確立 ETH 的質押率,預計合并后將達到高達 10%+ 無風險質押率,進一步增加 ETH 作為現金流生產性資產和互聯網原生債券的吸引力。

除了改變以太坊的 ESG 輪廓和 ETH 資產,合并將有助于為以太坊未來的可擴展性升級鋪平道路,如分片和 danksharding。這將使以太坊更好地滿足其經濟中不斷增長的交易需求。

2. Rollups 推出原生 Token

以太坊增長的另一個主要催化劑是 L2 代幣的推出。雖然 L2 網絡在沒有原生代幣或全網絡激勵計劃的情況下已經獲得了有意義的吸引力,但這些 L2 網絡的治理代幣的推出似乎將促進它們的增長,并帶來期待已久的“L2之夏”。

這方面的第一張多米諾骨牌于本周 4 月 26 日倒下,即 Optimism 宣布將在網絡治理系統中推出并使用其原生代幣 OP,且最有可能的是,這將激勵其新興且迅速發展的 DeFi 生態系統的活動。

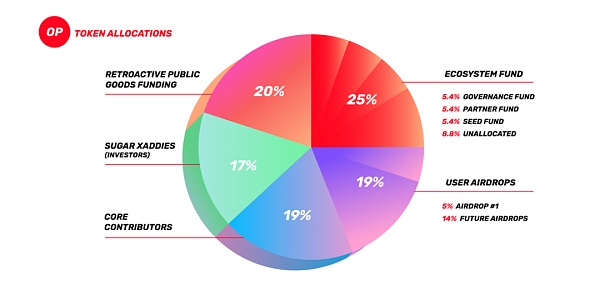

上圖:OP 代幣的分配情況。圖源:Optimism Docs

正如我們所看到的借助激勵機制的生態系統 (如 Avalanche、Polygon 和 Fantom) 的爆炸性增長,這種策略在引導網絡使用、流動性和開發者活動方面非常有效。如果實施了這種機制,Optimism 有理由將經歷類似水平的增長。

除了 Optimism 之外,另外兩個通用的 Rollups 網絡 Arbitrum 和 ZK Sync (分別是 Optimistic Rollup 和 ZK Rollup) 也是通過推出本地 Tokens 來推動類似的網絡使用量增長的主要候選者。雖然 Arbitrum 尚未確認是否將推出本地 Token,但 ZK Sync 已經透露,他們將有一個 Token 用于實現他們 Rollup 定序器的去中心化 (Rollup 定序器負責將 Rollup L2 網絡中的交易批量發布至 L1 網絡上)。

這些 Rollups 本地 Tokens 的推出和激勵計劃應該是推動以太坊奪回市場份額的一個重要的催化劑 (當前以太坊 DeFi TVL 總額在該領域的占比已經從去年同期的 80% 下降到 51%),并增加日常用戶參與這個去中心化經濟體的可訪問性。

04. 2021 Q1 與 2022 Q1 的對比表格

此文不是由以太坊或以太坊基金會發布。

撰文:Ben Giove, Bankless 分析師

Tags:以太坊ETHPTITIM國內以太坊交易平臺ETH Max Yield IndexPepe OptimusTIMESERIES價格

DAO賽道的進化:阿桑奇、信徒、云國三大典型DAO分析 編者按 本文作者?徐徐有聲 是深度參與阿桑奇DAO等多個DAO運作的小女生,對DAO賽道理解深入.

1900/1/1 0:00:00據歐易行情數據顯示,北京時間5月10日早上8點左右,比特幣短時跌破3萬美元關鍵位置,最低至29735美元,24小時內跌幅逾10%.

1900/1/1 0:00:00NBA正試圖更好的采用體育NFT,其他球隊,聯盟和運動員正在探索新的方式與球迷互動,讓我們回顧一下上周體育產業中與Crypto相關的重要新聞.

1900/1/1 0:00:00編者按:從2021年開始,元宇宙相關概念受到資本市場熱捧,大批企業紛紛布局元宇宙市場。元宇宙(metaverse)這個概念被賦予了巨大能量,并成為一種現象級傳播,吸引著學術界、傳媒界、產業界、投.

1900/1/1 0:00:00價格走勢:自二月底以來,隱私幣的表現已經超過了以太坊和比特幣。交易量:在央行禁止購買加密資產后,烏克蘭的加密資產交易量下降到了沖突前的水平.

1900/1/1 0:00:004月27日消息,以太坊擴容方案Optimism正式宣布將發行代幣OP并公布代幣經濟學,代幣初始總供應量為4,294,967,296個OP代幣,總供應量將以每年2%的速度膨脹.

1900/1/1 0:00:00