BTC/HKD-0.17%

BTC/HKD-0.17% ETH/HKD-0.03%

ETH/HKD-0.03% LTC/HKD+0.59%

LTC/HKD+0.59% ADA/HKD-2.29%

ADA/HKD-2.29% SOL/HKD+0.89%

SOL/HKD+0.89% XRP/HKD-1.53%

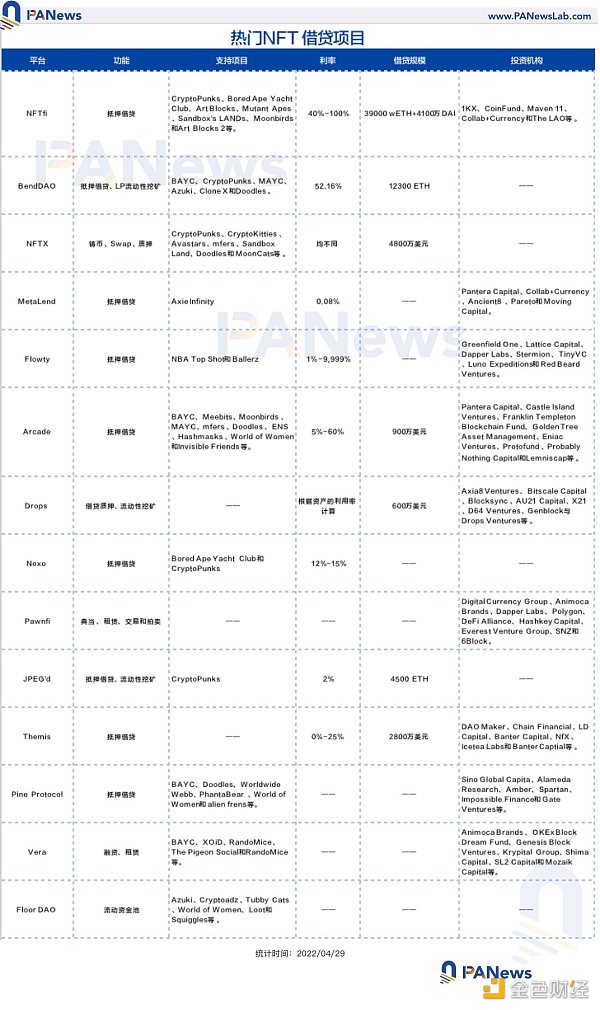

XRP/HKD-1.53%本文將盤點當前NFT借貸賽道的代表項目及其運作方式,看看有哪些協議能有效釋放流動性,分食金融衍生品市場這塊大蛋糕?

NFT的潛在回報率不容小覷,這也使得投資者除了用于收藏外,更多是因升值潛力而進行交易。但NFT資產流動性不足卻也困擾著投資者,特別是一些非熱門項目要想在二級市場進行交易非常耗時耗力。不僅如此,價格不菲的頭部NFT對大部分買家均有著較高的投資門檻,他們通常淪為旁觀者而無參與機會。

而NFT借貸正成為解決方案之一,在提供流動性,且讓閑置的NFT釋放更多價值的同時,可進一步明確資產的估值。本文PANews將盤點NFT借貸賽道的代表項目及其運作方式,看看有哪些協議能有效釋放流動性,分食金融衍生品市場這塊大蛋糕?

NFTfi

NFTfi是一個點對點NFT抵押貸款市場,允許NFT所有者以完全去信任的方式,從點對點的流動性提供者那里獲得有擔保的wETH和DAI貸款,從而使用他們擁有的資產來獲得需要的流動性。

具體而言,借貸人可將持有的NFT列為抵押品,貸方按需提供貸款。一旦接受報價,借貸人可收到貸方的wETH或DAI,且該NFT資產將被鎖定至NFTfi的智能合約中。若借款人未能在貸款到期前還清貸款,那么其NFT資產將被質押給貸方。而貸方可為NFTfi中的任何NFT資產提供貸款,包括可自行設置貸款額、貸款期限(7天、14天、30天和90天)、借款人到期需歸還的總金額等。若借款人違約未能及時還清貸款,那么貸方將有機會以低于其市場價值的價格獲得該NFT。

在整個過程中,NFTfi不會向借款人收取任何費用,借款人僅向貸方支付費用(利息);而NFTfi將收取貸方成功貸款所賺取利息的5%作為服務費。若在貸款違約的情況下,則不收取服務費。

通過NFTfi獲得的流動性可用于以下幾個示例:

滿足即時流動性需求(例如覆蓋保證金頭寸);

利用短期投資機會(例如高收益流動性挖礦或NFT翻轉);

利用長期投資機會(例如購買房地產;NFTfi V2將支持長期貸款);

推遲NFT的計劃銷售以獲得更合適的營銷條件;

推遲計劃出售NFT以推遲潛在的資本利得稅;

數據:本周將有約3.7億枚SAND與1.9億枚BIT解鎖:金色財經報道,據Token Unlocks數據顯示,本周(2月13日至2月19日)以下代幣即將迎來大額解鎖,包括SAND、DYDX、BIT和APE等,

其中:2月14日16:00有372,570,278枚SAND(TheSandbox)解鎖(約合2.58億美元),占總供應量12.419%;

2月14日23:00有6,520,128枚DYDX(dYdX)解鎖(約合1624萬美元),占總供應量0.652%;

2月15日07:01有95,537枚EUL(Euler)解鎖(約合67萬美元),占總供應量0.351%;

2月15日8:00有187,499,999.96枚BIT(BitDao)解鎖(約合1.07億美元),占總供應量1.915%;

2月16日20:00有192,307.7枚GAL(Galxe)解鎖(約合40萬美元),占總供應量0.096%;

2月17日8:00有7,343,750枚APE(ApeCoin)解鎖(約合3848萬美元),占總供應量0.734%。[2023/2/13 12:03:27]

無需出售有價值的資產即可滿足“現實生活”需求。

在安全性上,雖然NFTfi的當前版本(V1)沒有經過正式審核,但經過多位開發者的審核,已經運行了18個多月,沒有出現任何故障。而V2將于近期推出,且已由認可的審計公司正式進行雙重審計。

NFTfi支持的抵押品包括Wrapped Cryptopunks、Bored Ape Yacht Club、Art Blocks 2、Sandbox's LANDs和Moonbirds等。截至4月26日,NFTfi貸款總額超3.7萬枚wETH和4000萬枚DAI。

BendDAO

BendDAO是一個去中心化的非托管NFT支持的借貸協議,用戶可以作為存款人或借款人參與其中。BendDAO提供存款人向貸款池提供ETH流動性以賺取利息,而借款人可以使用NFT作為抵押品通過貸款池借入ETH,BendDAO將從抵押借貸利息中抽取30%作為管理費,并100%分給veBEND持有者。BendDAO采用了OpenSea的NFT地板價作為NFT抵押品的價格數據,且僅支持藍籌NFT資產的地板價進行鏈上喂價。

具體來說,BendDAO具有以下特點:

The Sandbox今日解鎖1.7億枚SAND,其中7800萬枚被轉入Binance:2月5日消息,據鏈上分析師Bit余燼@BitcoinEmber發推表示,7小時前,The Sandbox(SAND)發起大規模解鎖轉出。三個用于解鎖分配的多簽地址一共轉出1.7億枚SAND,占總量的5.67%,價值約合1.3億美元。

其中:Genesis地址轉出9700萬枚SAND,其中4000萬枚轉移至幣安;Multisig地址轉出4800萬枚SAND,其中2400萬枚轉移至幣安。[2023/2/5 11:48:27]

隨時借用和償還ETH:即時NFT抵押貸款可為藍籌NFT持有者帶來即時流動性,NFT持有者可以隨時借用和償還 ETH。面向NFT持有者的無需信任的流動性解決方案。用戶存入NFT作為抵押品能夠借用以太坊,存入的NFT則將被放入NFT池并轉換為boundNFT。

48小時強平保障:為避免市場波動造成的損失,借款人將有48小時的清算保護期來償還貸款。如果在48小時清算保護期內償還,該NFT支持的貸款將永遠不會被清算。當然,為了安全和公平,即使在NFT底價恢復到正常價格后,借款人也必須償還部分貸款債務以及向清算人支付違約金(違約時標價的1%)。而在Bend Auction機制下,只要出價高于地板價,任何投標人都可以獲得NFT的所有權。Bend Auction則取決于系統內貸款的“健康狀況”,與債務、地板價和清算門檻有關。一旦“健康狀況”小于1,任何人都可以參與拍賣(48個小時清算保護期后),只要出價高于之前的價格,投標人就可出價。

真正的所有權:當借貸人在BendDAO存入NFT后,該NFT將會被鑄造成BoundNFT。BoundNFT與用戶擁有的原始NFT具有完全相同的元數據和代幣 ID,因此可用于社交媒體PFP。同時,為保護NFT所有者免受黑客攻擊,BoundNFT不可轉讓且不可批準,但支持Flash claim,即在抵押借貸狀態下可領取任何潛在空投,且同時獲得代幣獎勵。

公平啟動:BendDAO代幣的10%用于IF0,即10億枚$BEND。目前,BendDAO已通過IF0成功募集3000枚ETH,其中66%將用于支持ETH流動性池,34%用作協議日常維護和運營。值得一提的是,有大戶在IF0時購買了價值2290枚ETH的代幣。同時,BendDAO將代幣總量5%以空投方式分配給整個NFT社區,包括藍籌NFT持有者、OpenSea和NFTfi上的活躍交易者和參與者,及參與過Bend Rinkeby NFT借貸測試者。

目前,BendDAO已支持6種藍籌NFT項目,包括BAYC、CryptoPunks、MAYC、Azuki、Clone X和Doodles。截至4月28日,BendDAO的資金池已存入超3.3萬枚ETH,總鎖倉價值已超6.6萬枚ETH。此外,根據BendDAO公布的路線圖,其將計劃推出點對點NFT借貸業務、NFT資產跨鏈和無許可貸款池等。

本周DOT將解鎖564.19萬枚?上周共質押604.59萬枚:金色財經報道,據Subscan數據,本周(11月22日-11月28日)波卡解除質押的DOT總量為564.19萬枚,解質押峰值在11月22日,共解質押157.25萬枚DOT。上周(11月15日-11月21日)DOT共質押了604.59萬枚,當前波卡網絡的DOT質押率為57.5%。[2021/11/22 22:08:14]

NFTX

NFTX 是以太坊上將NFT作為抵押品,創建ERC-20代幣進行交易的平臺。具體為,用戶將他們的NFT存入NFTX保險庫并鑄造成vToken,該代幣代表對保險庫內隨機資產的索取權。vToken還可用于從保險庫中兌換特定的NFT(需5%的費用)。這些好處包括:LP和質押鑄造vToken可獲得收益獎勵;可為NFT項目提供更好的分配和價格發現機制;通過將其鑄造為ERC-20并通過Sushiswap進行交換,可立即出售任何NFT;增加NFT投資者和投機者的流動性。

NFTX是由以太坊知名開發者Alex Gausman推出,并完全由NFTX DAO社區治理,所有社區籌集資產為NFTX“資金庫”資產,由$NFTX代幣所有者管理。

MetaLend

MetaLend是一個 NFT 借貸協議,允許玩家抵押NFT資產進行借貸活動,采用了超額抵押貸款模式,用戶可以貸出NFT資產評估價值30%的ETH。如果借款人的抵押品價值下降或利息上升至超過最大貸款價值比時,MetaLend將啟動資產清算,將其抵押品以10%的清算折扣出售以償還貸款。在整個過程中,出借方可獲得借貸人總利息的85%,MetaLend則收取剩余的15%。

目前MetaLend還處于測試階段,計劃在第二季度正式上線。MetaLend前期以借貸Axie Infinity相關NFT資產為主,計劃在未來兩到三個月內與第二款基于Polygon 的游戲集成。今年4月,MetaLend宣布由Pantera Capital領投的500萬美元融資,Collab+Currency、Ancient8等參投,本輪融資資金將用于產品研發、擴充團隊和營銷活動。

Flowty

Poly Network攻擊者稱其USDT賬戶未被解鎖,也未準備好本周提供密鑰:8月19日消息,跨鏈互操作協議PolyNetwork攻擊者針對此前PolyNetwork邀請其為首席安全顧問并希望其能盡快提供私鑰一事回應稱,還沒準備好在本周發布密鑰,PolyNetwork的文章非常有說服力,但行為不夠有信服力,甚至沒想過要解鎖我的USDT賬戶。

對此,PolyNetwork團隊稱,關于USDT賬解鎖問題,已經在和Tether溝通。希望白帽攻擊者能夠在本周將DAI退還,之后將轉換為USDC。我們決定使用中繼鏈驗證者的多重簽名來授權PolyNetwork的去中心化升級,也可以將白帽的地址列為驗證者。

金色財經此前報道,Polynetwork多簽錢包發生大額轉賬,攻擊者歸還價值約9700萬DAI。[2021/8/19 22:23:33]

Flowty是一個點對點NFT借貸市場,借款人能夠使用基于Flow的NFT資產作為抵押品獲得流動性,貸方通過NFT擔保貸款產生利息收入。借款人在選擇要抵押的NFT后,可輸入貸款金額、貸款利率和期限進行申請,抵押品會轉移至Flowty的智能合約中。如果借款人在到期前成功償還貸款,那么抵押品NFT將自動轉移至借款人;如果借款人未能在到期前歸還貸款,那么抵押物自動轉移給貸方。

而Flowty則從每筆貸款中收取費用,并負責監管抵押資產,直到貸款期限結束。目前,Flowty已支持的項目包括NBA Top Shot和Ballerz,未來將計劃添加更多基于Flow的項目。今年4月,Flowty完成450萬美元首輪融資,Greenfield One和Lattice Capital共同領投,Dapper Labs、Stermion、TinyVC、Luno Expeditions和Red Beard Ventures參投。該筆資金將用于平臺開發和充實開發團隊。

Arcade

Arcade是個面向機構貸款機構和高凈值散戶投資者的NFT借貸平臺,前身是NFT 流動性的基礎設施層Pawn.fi。用戶可抵押自己的NFT資產進行借款,或借出自己的Token來賺取利息。

具體來說,NFT持有者可通過Arcade將他們的一個或多個NFT資產作為抵押品包裝成wNFT,并設置借入Token種類、金額、利息、時間等信息后申請貸款。Arcade會將wNFT所鎖定至其托管智能合約中,若借款人未能按時還款,那么wNFT會轉移到持有債權憑證的用戶地址中。Arcade將從借款人發起的每筆貸款中收取支付本金的2%。

兩筆共10億枚XRP從Ripple?Escrow錢包解鎖 價值約15.9億美元:Whale Alert數據顯示,北京時間5月1日08:00,兩筆共10億枚XRP從Ripple?Escrow錢包解鎖,價值約15.9億美元,交易哈希分別為CADAD2EE7D319B2F59822A1BC4171EE185187E94096FBC3E946F041580D15BEE和2BC260584F241330B5A93FF7B87B9191355041937AA1AD0334052672524DE8DF。 注:按照慣例,Ripple 會在每個月的第一天解鎖10億枚XRP。但這些資金中的大部分通常會在同一天的晚些時候重新鎖定在托管錢包中。[2021/5/1 21:15:35]

2021年12月,Arcade完成了Pantera Capital領投的1500萬美元A輪融資,Castle Island Ventures、Franklin Templeton Blockchain Fund、Golden Tree Asset Management、Eniac Ventures、Protofund和BlockFi首席執行官Zac Prince等參投。

Drops

Drops是一個提供跨鏈流動性和借貸的NFT平臺,貸款業務是基于Compound的金融功能而打造,可將圖片、元宇宙物品等類型的NFT資產作為抵押品取即時貸款,且無需中間商。當用戶需在選擇同品類的借貸池后可抵押NFT獲得dNFT,Drops會根據Drops NFT Floor TWAP、NFTX Floor Price TWAP和Chainlink NFT 預言機手機的數據聚合成一個加權平均底價,持有者可借款額度最多為NFT資產價值的60%,而支付的利息多少將取決于資金池的資金量和NFT供給。資金池內的資產由抵押品資產和可借入代幣組成,目前出借人可以將主流加密資產存入對應的資金池生息,支持的加密資產包括USDC、ETH、WBTC、ENJ、Matic和DOP。

Nexo

數字資產金融服務機構Nexo與三箭資本推出了中心化的NFT借貸平臺,用戶在填寫KYC申請表后可借用穩定幣、ETH和其他加密資產,還可以授權Nexo使用發行的加密信用代表其執行NFT購買。目前Nexo僅支持Bored Ape Yacht Club與CryptoPunks作為抵押品,且要求抵押的NFT價值必須超過50萬美元,年化借貸利率約為12%至15%,貸款價值比在10%至20%之間,即價值50萬美元的NFT可獲得5至10萬美元的貸款。用戶在償還貸款后,Nexo會立即返還 NFT,若到期未償還全部貸款,NFT資產將作為償還款轉至Nexo。

Pawnfi

Pawnfi是一個去中心化借貸市場,可為各類非標資產提供典當、租賃、交易和拍賣,其中非標資產包括NFT、LP 代幣、效用幣種和另類組合等。與其他交易協議和借貸協議相比,Pawnfi將資產所有權、使用權和收益權進行分離,即資產持有者可在不喪失資產所有權的情況下同時獲得貸款資金、租賃收益、挖礦獎勵等。目前,Pawnfi已正式上線了測試網。

2021年11月,Pawnfi宣布完成Digital Currency Group領投的300萬美元融資, Animoca Brands、Dapper Labs Polygon、DeFi Alliance和Hashkey Capital等參投。

JPEG'd

JPEG'd屬于資金池類的NFT借貸平臺,在借貸機制上采用了MakerDAO的CDP(抵押貸穩定幣)模型,協議使用者質押NFT進入協議,借出NFT抵押生成的穩定幣PUSd,最多可以借入 PUSd 底價的 32%。JPEGd的第一個允許抵押的NFT是CryptoPunks,初始設置的借款年利率是2%,借款一次性費用0.5%。JPEG'd將LTV (借款價值/抵押品地板價) 設置為32%,當LTV達到33%時就會觸發清算。由于NFT地板價格波動較大,JPEG'd采用了Chainlink作為其數據源,核心是時間加權平均價格。值得一提的是,JPEG'd設計了一種新穎的保險機制,用戶可選擇為其貸款支付5%的借款費用用于保險,一旦被清算,他們可在償還債務、應計利息和25%的清算罰款后回購NFT,但需在72小時內償還這筆債務,否則改NFT將歸為JPEG'd DAO所有。

而在PUNK vaults運行穩定后,JPEG'd抵押品還會接入BAYC、Azuki、Clone X、Mutant Ape Yacht Club、Moonbirds等藍籌NFT。

Themis

Themis是一個基于以太坊的抵押貸款協議,兼容ERC-721/ERC1155資產,允許用戶在資金池和NFT抵押者之間創建匿名借貸,包括Uniswap-V3 LP倉位。同時,做市商也可以通過與資金池形成貸款結算關系,借入加密資產用作其他用途,從而獲得做市收益。另外,借貸人返還本息后,Themis將對用戶返還收取5%的利息。

借貸池

用戶可通過將資產存入資金池中獲得有息SP-token;

SP-token與存入資產之間形成 1:1的錨定關系;

借貸池與保證金形成的約定利率將根據池的使用率自動調整;

用戶可以創建Vault以生成長期存款并獲得NFT存款證明。

借貸

允許用戶通過抵押包括UNI-V3 NFT在內的NFT來借入資產(抵押率:0.65-0.75);

Uniswap的V3預言機用于報價,可根據要求提供 TWAP(時間平均定價)。

當滿足清算條件時,抵押物將被清算,以確保貸款來源的安全。

用戶返還本息后,協議對用戶返還收取5%的利息。

清算

Uniswap-v3-TWAP用于報價。

本金余額加上利息/抵押品價值> = 抵押品系數(0.8)時發生清算。

清算人將在清算結算后立即獲得治理代幣獎勵。

拍賣

對清算財產發起荷蘭式拍賣,每4個小時減少5%。

清算人必須出價至少80%的NFT抵押品價值。

清算完成后,本金和利息將被退回,剩余資產將轉移至Themis國庫。

NFT頭像

NFT Avatar代表用戶的VIP身份;

具有允許NFT簽名約束的用戶地址可選擇更高的抵押貸款利率進行借貸;

當用戶行使此權限時,合約會驗證借款人地址中包含的NFT余額。

Pine Protocol

Pine Protocol是一個去中心化的NFT支持的借貸協議,投資機構包括Sino Global Capita、Alameda Research、Amber、Spartan等。Pine Protocol支持在OpenSea上交易的以太坊 NFT作為以ETH支付貸款的抵押品,Alpha版本中抵押品價值通過Opensea API近7天地板價計算的。如果借貸人未能在貸款到期前還清債務或超過LTV,資產將會被被清算。目前,借貸功能只對PineDAO和少數白名單機構開放。此外,除了以太坊,未來Pine Protocol還計劃支持Solana、BSC、Polygon、Avalanche和Fantom等。

Vera

Vera是基于NFT的DeFi協議和融資解決方案,允許用戶出租、借出或抵押NFT資產。使用Vera的應用程序和游戲,允許其NFT用戶直接在Vera技術支持的 NFT市場上進行立即購買、稍后付款或超時付款。如果買方或借款人在 NFT 融資或借貸期間未能履行其付款義務,Vera將確保NFT以無需信任的方式退還給有效托管人。而租賃功能允許NFT收藏者通過將他們的NFT借給他人來賺取收入或版稅。如果未支付租金或租賃合同終止,NFT將退還給其所有者。

2021年8月,Vera完成Animoca Brands領投的300萬美元融資,其他參投機構包括OKEx Block Dream Fund、Genesis Block Ventures、Krypital Group、Shima Capital、SL2 Capital和Mozaik Capital等。

Floor?DAO

Floor DAO 是一個去中心化的 NFT做市協議,初創成員是NFTX的開發人員和設計人員,其為Floor DAO庫中包含的所有NFT集合提供深度、粘性的流動性。Floor DAO使用OlympusDAO首創的債券和rebase機制來積累生產NFT流動性,然后將其部署在 NFTX 保險庫等策略中以產生收益。

而Floor DAO作為Olympus V2合約的一個輕型分叉,這意味著Floor DAO可使用Olympus V2的bonding機制,分發折扣的FLOOR代幣以換取PUNK和PUNK-ETH的流動性。同時,Floor DAO還將使用Olympus V2的rebase機制,根據國庫的增長來分配協議獎勵,這些獎勵可以來自于國庫所賺取的NFTX費用。今年2月,Floor DAO購買價值516萬美元CryptoPunks系列NFT,以增加金庫流動性。雖然Floor DAO的主要測試對象為藍籌的PUNK,但未來其打算引入更多的藍籌NFT。

伴隨著新技術、新形態金融資產等的出現,金融業務不斷創新發展。新冠疫情更加速了“無接觸”金融服務的發展。在此背景下,反洗錢監管工作面臨著身份核實、網絡數據安全等方面的挑戰.

1900/1/1 0:00:001.加密貨幣的完整歷史 加密貨幣正逐步成熟。然而我們是怎么達到這樣的?我們的未來是如何被引導的,這種對價值的新理解是從什么漩渦中出現的?Onomy Protocol就加密貨幣的完整歷史進行了如下.

1900/1/1 0:00:00要點: 采用和集成的增加導致閃電網絡的公共通道容量達到 3,624 枚比特幣或 1.43 億美元,年初至今增長了 198%.

1900/1/1 0:00:00Avalanche網絡交易費用大幅增長的原因,主要是頭部GameFi項目Crabada交易量激增導致,網絡總收入的30%以上可能都來自Crabada上的套利機器人.

1900/1/1 0:00:00用一句話形容零知識(ZK)證明:ZK proof 是證明者說服驗證者某些陳述是真實的,但除了陳述是真實的之外不透露其他信息的一種方式。ZK 是為匿名而設計的.

1900/1/1 0:00:00自從NBA球星史蒂芬·庫里,花了大約18萬美元購買了一個穿著西裝的無聊猿NFT之后,關于明星購買NFT的新聞從此不絕于耳.

1900/1/1 0:00:00