BTC/HKD+1.23%

BTC/HKD+1.23% ETH/HKD+0.82%

ETH/HKD+0.82% LTC/HKD+1.83%

LTC/HKD+1.83% ADA/HKD+1.86%

ADA/HKD+1.86% SOL/HKD+1.79%

SOL/HKD+1.79% XRP/HKD-0.44%

XRP/HKD-0.44%DeFi 死了嗎?一個DeFi投資者的看法

總鎖倉價值(TVL )下降,收益率蒸發,脫鉤風險,協議被黑,UST 嚴重脫錨,以及糟糕的宏觀前景。

總鎖倉價值 (TVL) 從 1月份的超過 2400 億美元下降到今天的約 1100 億美元 (-55%)。

與此同時,人們紛紛轉向安全的USDC 和 DAI穩定幣,它們的收益率已跌至 2% 以下,即收益不能用以支付一些垃圾代幣。

即使進一步在這條風險曲線上來看,以對Uniswap v3上非常活躍的ETH/USDC資金對(作為流動性提供商)為例,預計獲得12%左右收益。但撤出資產時,像這種風險資產和穩定幣的組合將會面臨確切的無常損失。

雖然 LUNA/UST 的失敗是由于其算法穩定幣固有的低儲備決定的,但也有許多 DeFi 漏洞讓投資者的資本一夜之間盡數被吞。

DeFi平臺dAMM宣布在Token銷售輪中完成200萬美元融資:金色財經報道,機構DeFi借貸平臺dAMM Finance已完成一輪 200 萬美元的私人代幣銷售。本輪參與者包括Prismatic、WOO Network、LedgerPrime、Fischer8、Concave、Berachain和System 9, Inc。[2022/9/27 5:55:17]

是否應該相信還有機會以風險調整的方式可持續地獲得收益?簡短回答,是的——但你必須變得更聰明才能做到。

首先,這一切的可持續性如何?

DeFi 收益率受兩個主要因素影響:

1. 杠桿需求(保證金)

2. 網絡活動產生的費用(交易量)

PocketNetwork與頂級Defi協議共同參加DeversifiDefi英雄聯盟競賽:2月24日消息,PocketNetwork與Defi協議共同參加DeversifiDefi英雄聯盟競賽。據悉,PocketNetwork是一個Web3RPC基礎設施中間件協議,通過遍布全球的3萬多個節點,為運行于Ethereum,Polygon,Solana,Avalanche以及Concord等37條區塊鏈上的Web3應用提供豐富的區塊鏈帶寬,近日與Sushiswap、Ampleforth和其他多個DeFi協議一起參加了DeversiFi的DeFi英雄聯盟競賽。

由第二層DeFi協議DeversiFi主辦的英雄聯盟競賽將于3月的第一周開始,每周一場,持續8周,獎金總額為4萬美元。參賽隊伍由一名核心團隊成員和其他社區成員組成。“(Cryptonewsbtc)[2022/2/24 10:13:21]

看看兩者的趨勢

DeFi借貸平臺MOAR完成私募融資:DeFi借貸平臺MOAR Finance宣布完成私募融資,具體金額未披露。Spark Digital Capital、3Comma、Moonwhale、Stakely、Kyros Ventures、Ruby Capital、AU21 Capital、Paribus Ventures、Ape Capital、X21、Magnus Capital、Prometeus Labs、Black Edge等參投。[2021/4/17 20:30:36]

散戶對杠桿的需求是周期性的,并且與價格變動高度相關。在更看漲的市場行情中,散戶在尋求提高風險/回報。在價格劇烈下跌過程中,許多人已被清算。

然而,散戶杠桿需求更好的晴雨表,是看永續資金費率,目前的永續資金費率依然很高。在分析了以往的資金費率后,我們可以看到,比如ETH這樣的資產,無論是資產的多頭還是空頭,仍然存在相當大的需求。

聚幣Jubi DeFi已于2月15日20:00開啟HFI一鍵挖礦:聚幣Jubi DeFi新金融板塊已于2021年2月15日20:00(UTC+8)開啟HFI的一鍵挖礦,用戶使用JT、HT、BTC、USDT、ETH即可單幣種無損挖礦HFI,平臺將承擔由于交易及鏈上費用帶來的磨損。

HFI(HecoFi)是一個基于火幣生態鏈Heco的去中心化聚合挖礦平臺,為用戶甄選heco鏈上安全高收益的挖礦項目。[2021/2/15 19:49:58]

與此同時,用杠桿執行市場中立策略的投資高手,他們的需求是穩定的。例如,一個常見的對沖基金交易是借款買入ETH幣,賣出期貨(高于現貨),并通過持有到期的ETH敞口來獲利

這種價差被稱為“基差”,而像這樣向上傾斜的期貨曲線被稱為“期貨溢價”。它反映了機構投資者對加密生態系統的廣泛興趣。期貨溢價最近一直持續,但隨時可能消失。

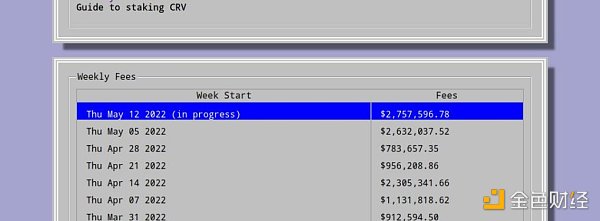

撇開杠桿需求不談,對 DeFi 投資者來說,更讓人感到高興的是DeFi 協議產生費用。 以下是 Curve Finance 在近期市場波動中產生的每周費用。

這些費用打破了記錄,并再次證實了我們的觀點,即我們希望長期擁有像 CRV和 CVX等生產性資產,而且估值倍數、平均成本 (DCA)低。

例如,Curve Finance (CRV) 是主要做穩定幣交換的自動化做市商(AMM)。CRV幣目前以 0.06 的市值/總鎖倉價值比率進行交易。

因此,如果進行流動性挖礦(yield farming),你將需要根據供需市場,動態調整你的穩定幣挖礦和藍籌幣挖礦分配。像 CRV 這樣的平臺提供了反周期的機會,獲得利潤且不會長期鎖定。

因此,隨著收益穩定,你主要需要運用一些低風險的創新。我們成功實施的一項策略稱為“Skew Farming”

在這里,我們與一個由風投機構支持的 DeFi 協議取得了合作(@TracerDAO),建立市場中性回報策略。從本質上講,這是一個套利機會,我們在資產上同時持有多頭和空頭,但是在不同的平臺上。

通過定制,我們可以很容易將其擴展為系統策略,用信號和交易 API 進行編碼。

我們還與享有盛譽的Index Coop共同研究包括資金套利策略在內的其他策略。

最后,我們正在增加對有真實案例的 DeFi 協議的接觸。

Goldfinch允許現實世界的借款人以本國貨幣貸款。在后端,像我這樣提供流動性資產的人提供加密貸款,并以 12-14% 的年收益率從優質借款人那里賺取利潤。如果發生違約,這將被風險較高的劣后級吸收。

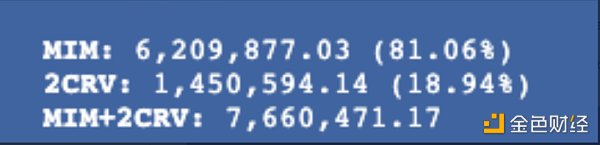

只要您身邊有筆記本電腦,可以持續關注借貸池子里的不平衡狀況,就能收到諸如 Tron 和 USDD 和 USN 這類幣種的實時消息。另一個例子,在 Arbi 上MIM2CRV使用 Beefy 目前支付 23.6% 的年收益率,下面是Curve池。

但是一旦考慮了存款、取款和操作費用,即使是在 L2 上的資金周轉也可能非常低效。 老實說,我不知道有多少人可以在數百萬美元的存款中獲得幾百/幾千美元。

總而言之,你最好能多學習了解這一切的來龍去脈。如果你有一些寫代碼的技能,構建一些系統化的策略,或許還可以學習如何將它們與添加了 alfa 的內存池瀏覽器集成。

And generally speaking, as ever - short euphoria and buy extreme fear. Take profits and enjoy the summer.

一般來說,一如既往是——狂熱時做空,極度恐懼時買入。希望你發大財,并享受這個夏天。

原文: Ξ huf @hufhaus9;譯文:金色財經 一朵云

互聯網正在發生重大變化。 雖然占主導地位的大型平臺憑借掌控用戶數據和網絡效應幾乎立于不敗之地,但是 Web3 模式正在建立新的價值主張.

1900/1/1 0:00:00在過去10年中,我們看到的一個主要趨勢是加密貨幣的崛起。盡管經常被一些強大的長輩?“diss”,但加密貨幣仍在不斷壯大成長.

1900/1/1 0:00:00想象力是人類寶貴的財富,科學思維加上想象力,便是科幻。科幻最大魅力在于,它所描繪的未來往往會成為現實,甚至指引著人類前進的方向。社會越發達、科技越進步,科幻在生活中的地位就越重要.

1900/1/1 0:00:00日新月異的區塊鏈世界,每天都可能會出現新的概念、新的詞語。對于剛入門的新手,尤其是處于早期探索階段的您,一份相對全面又具有時效性的術語指南,能夠幫您快速打開區塊鏈世界的大門.

1900/1/1 0:00:00頭條 ▌Do Kwon:重建Terra網絡提案現已開啟投票5月18日消息,Terra創始人Do Kwon發推稱,Terra治理提案#1623現已上線.

1900/1/1 0:00:00美國國防科技公司已經開始了元宇宙的探索,將元宇宙應用在軍事模擬演習上。 5月10日,兩名戰斗機飛行員進行了高空原元宇宙實驗.

1900/1/1 0:00:00