BTC/HKD-2.56%

BTC/HKD-2.56% ETH/HKD-4.16%

ETH/HKD-4.16% LTC/HKD-3.68%

LTC/HKD-3.68% ADA/HKD-6.09%

ADA/HKD-6.09% SOL/HKD-1.93%

SOL/HKD-1.93% XRP/HKD-6.38%

XRP/HKD-6.38%貸方、質押者和流動性提供者通過存入代幣,從DeFi協議中獲得百分比獎勵(APR)。那么這些收益率和承諾的年利率到底來自哪里呢?

許多DeFi項目建立在由通貨膨脹模型支持的不可持續的龐氏經濟學之上。因此,我們在投資DeFi項目時,確定其是否具有真實收入來源很重要。該收入的大部分將流向項目代幣的持有者。

一、真實收益示例說明

以下是DeFi 實際收入的一些示例:1. LP的交易費用;2.服務的交易費用;3.期權費/保險費;4.借款人利息。

1.交易費用

交易費用是交易者為能夠在一對資產之間進行交易而支付的費用。這些費用屬于為貨幣對提供流動性的人(即 LP)。

LP 通過以下方式賺取 APR: (1)激勵獎勵(不可持續);(2)交易費用(真實)。

很多APR來自激勵獎勵部分。這些獎勵是通過代幣通脹獲得的,并且是不可持續的。沒有外部收入支持這些獎勵。(關于APR的真相在文末將進一步說明。)

另一方面,交易費用是真正的收入。用戶為 LP 提供的服務支付交易費用。

DeFi借貸協議OpenLeverage將于今日18時開啟Token空投申領:7月7日,據官方消息,DeFi 借貸協議 OpenLeverage 將于北京時間今日 18 時開啟申領從交易與借貸活動空投中獲得的 OLE Token,并開放 Token 流通。據悉,OpenLeverage 是 Binance Labs 第 4 季孵化計劃中的 DeFi 項目。

此前消息,Binance Labs 宣布戰略投資 OpenLeverage。[2022/7/7 1:56:55]

Traderjoexyz等其他一些DEX 收取0.3%的交易費。Uniswap交易費介于0.01% 和1%之間。

請注意,在Uniswap的案例中,這些收入均不屬于UNI持有者,所有收入都分發給LP。所以,即使Uniswap已經處理了超過一萬億美元的交易量,但是,沒有任何費用屬UNI代幣持有者。

監管對DeFi行業整體而言將是有益的:在談及美國證券交易委員會(SEC)是否會介入如今火熱的DeFi時,本體的美洲生態系統負責人Erick Pinos,SEC對DeFi進行監管其實對行業整體而言將是有益的。Erick解釋稱:“我不認為SEC的介入一定意味著狂歡的結束,或者行業會停止發展。我認為這對行業是有好處的,因為現在有很多欺詐行為正在發生,而且越來越嚴重,包括DeFi欺詐和先拉后砸。”

DeFiner創始人Jason Wu也表示:“我認為,監管有利于DeFi的長期發展,因為你不能繞過監管。如果你想讓這個行業從目前的100億美元增長到1萬億或10萬億美元,監管是必要的。”(Decrypt)[2020/9/19]

關鍵要點:收入很重要,但最終你要尋找代幣來從收入中增值。(例如:通過分配給持有者或代幣銷毀)

2.協議費用

協議費用是支付給協議以換取提供服務的費用。

示例:

(1)過橋費:橋將資金從一條鏈轉移到另一條鏈,并向用戶收取此項服務的費用。

YFI創始人:通過DeFi協議激勵機制過分賺取收益將阻礙開發者建設:DeFi衍生品平臺Synthetix創始人Kain Warwick在推特表示:“我對那些通過建立DeFi協議而賺大錢的人沒有意見。如果我們想要吸引那些在金融科技糟糕的TradFi覆蓋層中苦苦掙扎的了不起的創始人,我們需要強大的激勵機制把它們轉換成加密貨幣。”yearn.finance創始人Andre Cronje則回復稱:“激勵機制應該是一致的/公平的嗎?通過克隆別人的作品,僅靠不到兩周的工作就能獲得150萬美元的臨時收入,這似乎很難達成共識。如果是這樣,我是否應該停止開發,除非人們付給我每件產品300萬美元?”隨后他再次發推表示:“如果投票通過了,我們就有優先權了。創始人/團隊會開始期望這成為規范,如果不是,他們就不會構建協議。這種現狀比ICO時代嚴重得多,我認為這將阻礙開發者建設。“[2020/9/12]

(2)基金管理費:iearnfinance的yVault收取20%的績效費和2%的管理費用于管理資金的服務(與對沖基金相同)。

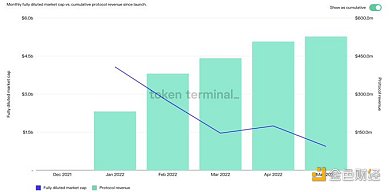

(3)NFT市場的平臺費用:例如LooksRare通過匹配賣家和買家并促進交易來獲得利潤。LooksRare從每筆NFT銷售中收取2%的平臺費用(私人銷售除外)。

BiKi平臺DeFi幣種今日普漲:據BiKi行情數據顯示,截止今日20:30(GMT+8),平臺內DeFi幣種今日普漲,ASKO今日目前漲幅為29.45%,現價0.0181USDT。DEXT今日目前漲幅20.33%,現價0.0697USDT。OKS今日目前漲幅20.07%,現價0.0937USDT。TRB今日目前漲幅為18.33%,現價53.7781USDT。行情波動較大,請注意風險控制。[2020/8/17]

自今年年初推出以來,LooksRare已經獲得了超過5億美元的收入。這是人們為平臺服務支付的真金白銀。

3.借款利息

借款人的利息也是實際收入,盡管其中大部分歸貸方所有。協議保留并與代幣持有者共享的實際美元=借款人的利息-支付給貸方的利息。

二、不可持續收益陷阱

讓我們看一下沒有真正可持續收入的協議示例。以下是 DeFi 中不可持續收益的一些來源,以及我們在評估DeFi協議時可能陷入的一些常見陷阱。

Messari前主管:YFI代幣通脹計劃被否,讓人懷疑是否有很多Bitcoiner悄悄成為DeFi巨鯨:Messari前主管、股票及加密貨幣交易員Qiao Wang發推稱,YIP 30(一項增加YFI供應量的提議)遭到大多數人反對,這一事實讓我懷疑是否有很多Bitcoiner悄悄成為了DeFi巨鯨。

據此前報道,yearn.finance通過推特發布YFI代幣通脹計劃(提案YIP 30)的投票結果,10577393名投票者中,61.26%的人投反對票。yearn.finance表示,看起來代幣持有者反對進一步的代幣發行。推特用戶評論稱,這意味著YFI具有潛力并且供應量較低,將會使其比BTC更加看漲。[2020/8/2]

1.通貨膨脹

下圖中,哪個披薩更大?6片披薩還是10片披薩?兩者都不是。它們是同樣大小披薩,只是分成更多的片而已。

通脹收益示例1:LP中的激勵性耕作獎勵

耕作獎勵只是以通貨膨脹為代價印刷和分發的代幣。發行新代幣的獎勵不是“真正的”收益。

你可以通過種植和短期傾銷從它們那里賺取美元,但它們不是真正的或可持續的產量來源。如果您為通貨膨脹的代幣獎勵而耕種,請確保制定合理的獎勵收獲策略。

通脹收益率示例2:通脹質押收益率

前25個PoS代幣的平均供應通脹率約為8%。Staking 收益來自于:(1)新代幣發行(供應膨脹);(2)交易費用(實際) 。

2.未知費用

費用既可以是鏈下的,也可以是鏈上的,這使得評估現金流變得困難。收入本身并不能讓我們全面了解資金流向。

想象一下,如果我們試圖僅根據收入對企業進行估值,而不知道企業花了多少錢。這樣的估值僅僅是一個不切實際的數字而已。

WeWork創造了數十億美元的收入——聽起來很棒!直到你發現它每年花費更多的數十億美元,總體下來,它創造了數十億美元的損失。

我們應該尋找的是收入中有多少價值流向了代幣。在大多數協議中,部分收入會返還給代幣持有者。回到代幣持有者的協議收入從某種意義上講就像支付給股票股東的股息一樣。

3.不可持續的收入

DeFi項目的一些收入來源是不可持續的。例如:Anchor通過通脹獎勵來補貼借款,以吸引更多借款人。盡管利率波動,但有一段時間用戶實際上可以通過借款獲得報酬。借款人必須支付20%利息,但他們同時還獲得了27%的ANC 代幣的激勵性獎勵。

對借款人來說很好,但對ANC代幣持有者來說就不那么重要了。當這些獎勵枯竭時,借貸需求暴跌,收入暴跌!

4.其他不可持續收益

比如,收入完全依賴于新的代幣購買者,或者協議在沒有獎勵代幣的情況下無法運行等等。這些都是赤裸裸的龐氏騙局。

三、補充:關于流動資金池APR的真相

單產農場在顯示AP 數據的方式上可能會產生很大的誤導。事實上,當你耕作時實際獲得的APR遠低于官網顯示的APR。那么為什么廣告展示的APR 如此之高呢?這其中有哪些常見的陷阱?

流動性提供者獲得兩種形式的獎勵: 1. 交易費 2. 農場激勵。大多數情況下,大部分APR來自農場激勵,而不是交易費。

我們來看看APR的數字是如何計算的。大多數DeFi收益農場將每天為每個池支付固定數量的代幣(排放)。這些是新的代幣,被發行出來并按比例分配給持有LP代幣的農民。

舉例說明:Farm XYZ 希望激勵ETH / BTC礦池的流動性提供者,并每天獎勵1,000個XYZ代幣給LP。假設池中有100,000美元的流動性,而你提供了1,000 美元的流動性,那么你現在擁有池的1%。

所以,你收到1%的獎勵(每天10個XYZ代幣)。目前,假設1個XYZ代幣=1美元,所以你每天收到10美元。按年計算,這將是365%的年利率。這意味著你應該每年賺3,650 美元。而實際上,這是不會發生的。

實際APR取決于: 1. 每天發行多少農場代幣;2. 發行農場代幣的價格;3. 礦池中有多少美元 (TVL);4. 礦池產生多少美元的交易費。

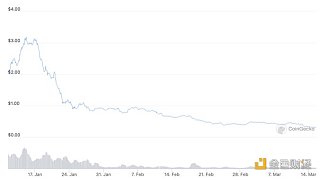

所以,你實際上不會獲得 365% 的年利率。具體原因是: 1. 排放量會隨著時間的推移而減少,農場往往會更早地激勵池子。2. XYZ幣的價格會隨著時間的推移而下降,大多數農場代幣沒有實用性,并且被不斷地拋售,如下圖所示:

即使它是一個受歡迎的農場或一段時間內的獎勵很高,那么TVL可能會增加,從而稀釋你在礦池中的份額。

當然,也有某些特例存在。一些農場設計了更巧妙的代幣經濟學,以防止或減少持續傾銷。但即便如此,除非農場代幣有一些真正的效用,否則很難阻止價格下跌。

如果通脹代幣沒有強勁的需求驅動力,價格必然會下跌。唯一的問題是跌的有多快。那么我們應該怎么辦呢?

不要被農業代幣的誘人收益所迷惑:大多數農場將支付更高的年利率來提供農場代幣的流動性。(例如:XYZ農場的ETH/XYZ)根據我的經驗,APR幾乎永遠不足以彌補價格下跌。

我看到一些農場做的一件偷偷摸摸的事情是向用戶展示7天的平均值,而不是當前的APR,這是一種不透明的行為。所以,你要檢查24小時后賺了多少錢,以及它與你的預期每日收入是否相符。通常來說,這個收益遠低于預期。

另一個見不得光的事情是:他們可能會宣傳APY而不是APR。由于費率是瞬態的,APY數字非常具有誤導性。APR和APY之間的差異對于較高的數字尤其重要。1% daily = 365% APR = 3,678% APY。

最后,在選擇池時不要忘記無常損失 (IL),在配對2個相關性較低或市值差異較大的代幣時要特別小心。

本文翻譯自ADAM《Representative of ADAM American Community : Web3.

1900/1/1 0:00:00原文標題:The Layer 2 Token Endgame親愛的Bankless Nation,The Layer 2競賽正在進行中.

1900/1/1 0:00:00在用戶零轉換成本和所有代碼是可分叉的時候該如何競爭?競爭是獲取和管理稀缺資源以創造優勢的藝術。技術的變化改變了資源的稀缺性,從而改變了競爭的基礎.

1900/1/1 0:00:00從NFT誕生至今已有10年時間,但真正火爆全球還是在2021年,加密藝術家Beeple創作的NFT畫作《Everydays: the First 5000 Days》在佳士得拍賣會拍出6930萬.

1900/1/1 0:00:00隨著對元宇宙的如此大肆宣傳,公眾已經充斥著從 MR 和 XR 到 Web 3.0 和 NFT 的新短語和首字母縮略詞。如果你感到困惑,這不是你的錯——這個行業并沒有清晰或一致.

1900/1/1 0:00:00在 2022 年度以太坊開發者峰會上,聯合創始人 Vitalik Buterin 表示,以太坊預計在 8 月份通過 The Merge(合并)升級將信標鏈與主網合并.

1900/1/1 0:00:00