BTC/HKD-7.19%

BTC/HKD-7.19% ETH/HKD-16.02%

ETH/HKD-16.02% LTC/HKD-15.27%

LTC/HKD-15.27% ADA/HKD-13.38%

ADA/HKD-13.38% SOL/HKD-13.51%

SOL/HKD-13.51% XRP/HKD-15.47%

XRP/HKD-15.47%stETH 脫錨,價值跌至 0.95 ETH。

流動性正在枯竭,Smart?Money 正在撤出資金,再加上借貸平臺 Celsius 瀕臨破產的傳聞,這一切可能會引發 stETH 的大量拋售,我和 Messari 分析師@Riley_gmi最近一直在研究這個,以下是我們的一些發現。

首先,什么是 Lido & stETH?

Lido 為用戶提供 ETH 流動性質押服務,用戶可以鎖定任意數量的 ETH,然后收到權益 Token stETH 用于在 DeFi 中賺取收益。

合并后,每個 stETH 可正常兌換 1 ETH。

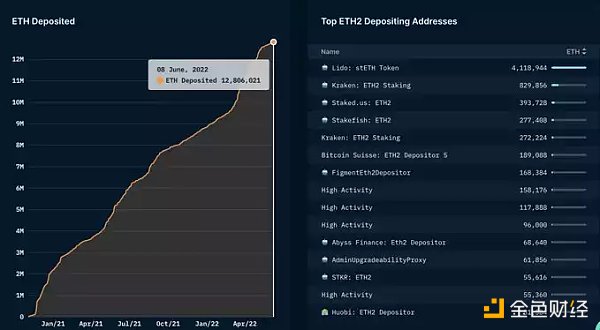

每個 stETH 只能通過信標鏈的上線來贖回。在那之前,ETH 2.0 質押合約中的 1280 萬 ETH 是不具備流動性的。

Lido 持有這 1280 萬枚 ETH 中的 32%(大約 410 萬枚)

在我們深入研究 Celsius 的資產負債表并追蹤 Smart?Money 地址之前,讓我們先看看 stETH 應該如何定價:

正如 Lido 所說的,stETH 錨定 ETH(在信標鏈上),現在市場現在開始重新定價 stETH 的公允價格。

但考慮到這項投資的流動性動態,stETH 的價格打多少折扣是公平的?

stETH 定價應該由以下 4 件事綜合決定

· 當前市場對流動性的渴望程度(需求/供應)

· 當前市場的成交量和流動性(市場如何應對拋壓)

· 成功/延遲合并的可能性

· 智能合約風險

數據:2022年機構加密投資規模僅4.33億美元,創下自2018年以來最低水平:金色財經報道,根據CoinShares研究主管James Butterfill最新披露的研究報告顯示,2022全年機構加密投資規模僅4.33億美元,創下自2018年以來的最低水平(2018年該指標數據為2.33億美元)。歷史數據顯示,2021年該指標達到91億美元,2020年為66億美元,這意味著2022年機構加密投資相比于前兩年分別下降了95%和93%。在市值方面,全球加密貨幣市值2022年初為 2.3 萬億美元,年底僅為 8.29 億美元,損失達到約 64%。(decrypt)[2023/1/5 9:53:50]

詳細來說

1. 對市場流動性的渴望程度

在市場周期的不同階段,對流動性的需求起起落落。當價格上漲,流動性高時,平倉容易,成本低,反之亦然。

通過鏈上數據,我們已經看到 stETH 的大量提款,例如加密金融服務商 Amber,他們的錢包地址已經從 Curve 池中提款了價值超 1.4 億美元的 stETH。

這是過去幾天的增長趨勢,或許可以表明更大規模的潛在拋售正在醞釀中。

在這種情況下,最關鍵的供需方要看加密借貸平臺 Celsius。如果有人相信 Celsius 或將被迫拋售大量 stETH,那么這會極大地改變我們此前強調的供需關系。

關鍵問題是市場能吸收多少,成本又是多少?

那么 stETH 的流動性如何?

2. 當前市場的交易量和流動性

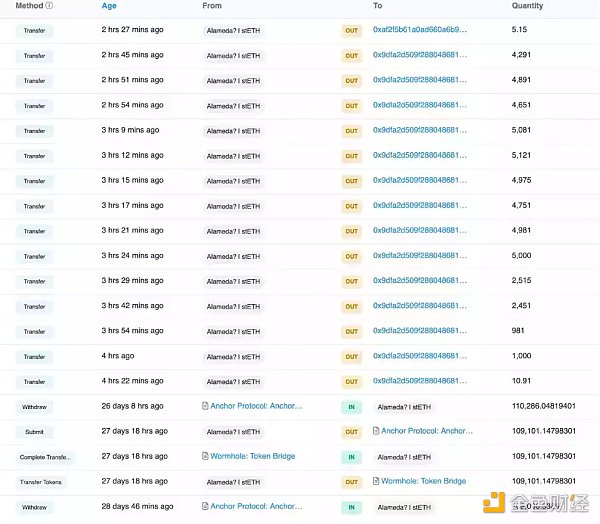

今天凌晨,池子中的總流動性下降了 20% 以上,與 Alameda Research 相關的錢包大量拋售,而 Celsius 也在我發布這些之前提及了這件事。

Amber 撤出超過 1.5 億美元 stETH 流動性的這件事意義重大,很可能只是拋售的預警。

觀點:幫助監管機構理解區塊鏈和加密行業,將有助于降低監管風險:6月27日消息,Figment質押營銷總監Robert Ellison認為,由于區塊鏈和加密貨幣領域的復雜性,教育該領域的監管者,以減輕其在不了解基本知識的情況下走極端的風險是非常重要的。

當被問及監管框架是否是Staking成為主流的必要條件時,Ellison指出,制定一個Staking監管框架是非常可行的,然而監管機構并不優先考慮監管Staking行業。

根據其說法,借貸平臺和穩定幣目前是監管機構的優先事項。他指出,目前Staking不在其優先考慮的名單上,因為監管機構首先關注的是“公眾面臨的最大風險”。(Cointelegraph)[2022/6/27 1:34:26]

這是 1.5 億美元,可能會在未來幾天內投放向市場。

第二點是 Curve 上的流動性池變得極端不平衡,這種資金池不平衡是危險的,并且會大大增加脫鉤的風險。

從 Curve 上 3pool?中提取流動性是導致 UST 崩盤的第一槍。更少的流動性=更多的風險。

關鍵是,鑒于 stETH 的封閉式流動性結構,許多機構和普通參與者正暴露在風險中。

那些進入市場的 stETH 可能會對市場造成重大打擊。

3. 成功/延遲合并的可能性

倒數第二個風險是信標鏈延遲甚至失敗的可能性,這將對 stETH 產生影響。正如一些 KOL 所指出的,stETH 類似于 ETH 期貨。

從這個意義上說,如果合并被推遲了,并且在合并后需要 6-12 個月才能取回 ETH,那么鎖定 Token 會增加流動性成本,這遠遠大于在此期間獲得的收益。

4. 智能合約風險

拋開需求/流動性/合并風險不談,這之中也存在智能合約風險。

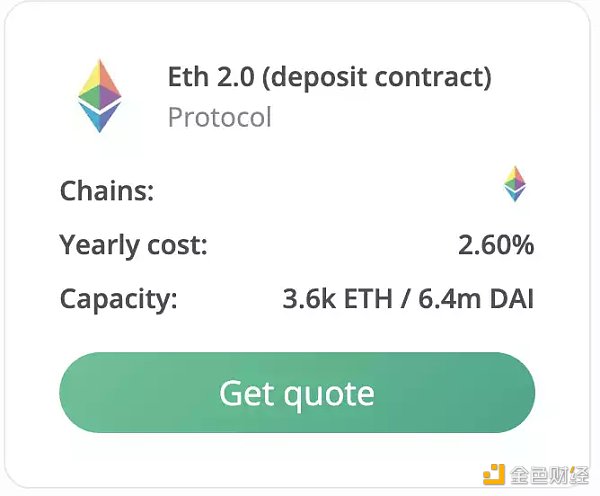

根據 Nexusmutual 上的 Lido 存款合約的保險成本(為 2.6%),定價非常簡單。

因此,stETH 中的智能合約風險 ALONE(最小風險)至少為 2.6%,這大致是 stETH/ETH 目前的折扣。

墨西哥金塔納羅奧州立法機構正在實施Avalanche技術:3月17日,去中心化服務平臺Avalanche(AVAX)官方發推宣布,墨西哥金塔納羅奧州立法機構金塔納羅奧國會正在實施Avalanche技術,以對其立法文件進行數字認證,這些文件將通過通信和文件管理系統進行管理運作。[2021/3/17 18:52:02]

這說明 stETH 的風險被嚴重低估了。

與 stETH 定價方式類似的案例是 GBTC,因為它們都是封閉式的。

如果你想出售你的 GBTC 頭寸,你必須在二級市場上出售它,因為它是封閉式基金。在它轉換為 ETF 之前,二級市場是流動性的唯一選擇。

如果你想出售你的 stETH,你必須在二級市場上出售,直到合并。

在這兩種情況下,這種流動性、開放式風險和供需動態都是影響該資產市場公允價值的底層因素。

但是在這種情況下,為什么一個以 3% 的折扣價交易,另一個就以 30% 的折扣價交易,何況 stETH 還有 Lido 的智能合約風險這一因素。

Lido 的 7 位投資者創造了與 UST 類似的局面,他們是 a16z、Alameda Research、Coinbase、Paradigm、DCG、Jump Captial 和三箭資本。

同樣,GBTC 的最大持有者之一的 Blockfi 目前浮虧已接近 5 億美元以上。

這點已經反映到 Blockfi 的估值上了,BlockFi 正在以 10 億美元估值進行新一輪融資,而 2021 年 3 月他們的估值可是 30 億美元。

重點是什么?游戲中的許多大玩家往往是錯誤的,在這種情況下,他們完全錯估了 GBTC 和 stETH 的流動性成本,兩者在這種情況下都是流動性黑洞。

動態 | 泰國監管機構或將放寬ICO規則:據Cointelegraph引援曼谷郵報消息,泰國證券監管機構正計劃舉行公開聽證會,目的是放松對ICO構成“障礙”的規則。泰國證券交易委員會(SEC)秘書長Tipsuda Thavaramara表示,建議的指導方針試圖在考慮風險管理和投資者保護的同時,在監管過程中尋求更大的平衡,減少監管障礙。[2018/12/21]

所以最終,我們認為,這種流動性陷阱的一年質押收益率太低了。

也許這個數字應該與 GBTC 相似,為 30%,但不是 3%。

現在,讓我們看看現在市場上發生了什么:

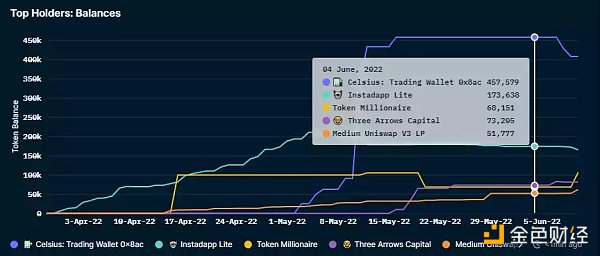

流動性已經耗盡,鯨魚和聰明錢正在出售。

聰明錢地址持有的 stETH 數量在 1 個月內從 160,000 stETH 下降到 27,800 stETH。

事實上,Alameda 在本周三 2 小時內向市場拋售了 50,615 枚 stETH。

很有可能有人故意將錨定拉向 stETH 的清算價格。

加了杠桿的 stETH 持有者如果沒有足夠的抵押品,將面臨被清算的風險。

例如,在 stETH=0.8 ETH 時,2.99 億美元將被清算。

這里強調短期。我最終相信人們會很樂意以折扣價購買 stETH。但是,當有些機構必須進行拋售時,局勢會略有變化。

這個可能必須要拋售的機構就是 Celsius。

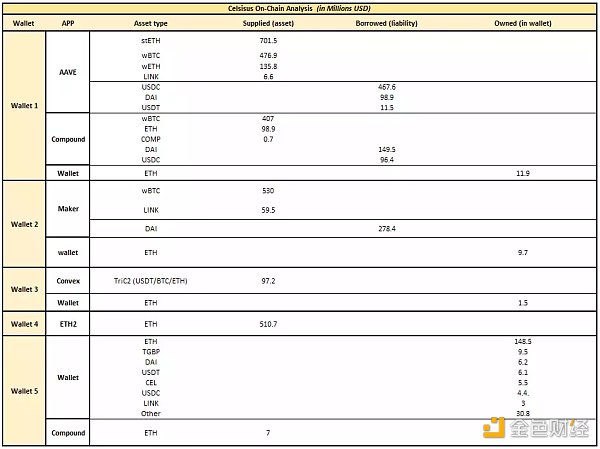

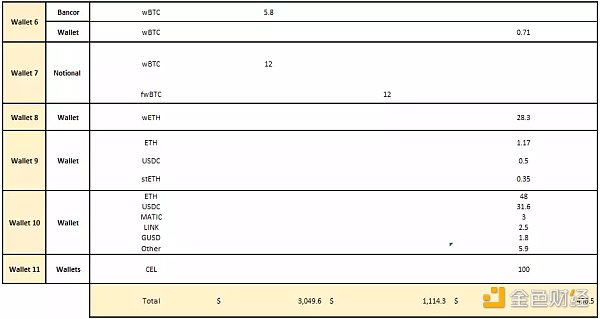

通過執行鏈上分析,我能夠計算出 Celsius 的資產和負債。

動態 | Coinbase宣布機構收購計劃:福布斯撰稿人Michael del Castillo在其個人社交媒體表示,Coinbase在今日紐約辦公室的剪彩儀式上宣布了機構收購計劃。并配圖,圖中顯示,Coinbase為機構投資者和受認可的散戶服務。針對機構投資者,Coinbase提供的服務是:機構投資者中間商,資產托管服務,提供市場數據。針對散戶,Coinbase提供的服務是:零售經紀人,直接市場準入,指數基金。[2018/9/14]

總資產 34.8 億美元,貸款 11.1 億美元,凈資產為 23.74 億美元(假設 Celsius 持有其 CEL Token 供應量的 45%,價值約 1 億美元)。

所持資產的完整明細如下:

*注意,這只是他們在 DeFi 中的資產,沒有人知道他們在其他地方持有哪些加密資產(例如 CEX 中)。

他們聲稱擁有大約 100 億美元的 TVL,但我只能找到這些。

這里的重要部分是,Celsius 是 stETH 的巨鯨持有者。事實上,他們是最大的計息 stETH 持有者(在 AAVE 上)。

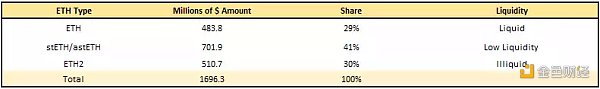

如果我們具體分析 Celsius 的 ETH 持有量,我們會發現 71% 持有的是非流動性或低流動性類型。

5.1 億美元的 ETH 被鎖定在 ETH2.0 質押合約中,直到合并后才能拿出。

7.02 億美元在 stETH 中,無法輕松通過流動資金池退出。

如果 Celsius 用戶想要贖回他們的錢會怎樣?

他們有在贖回嗎?

為什么他們在帳戶上激活了「HODL 模式」?

2021 年 10 月 8 日,Celsius 報告其 AUM 超過 250 億美元。Celsius 是一家私人公司,僅發布了其 19 年和 20 年的財務數據,盡管投資者在各種社交平臺上多次呼吁他們公布新的財務數據,但 22 年他們并沒有。

該公司也沒有發布審計報告。他們在 19 年和 20 年都發了,但在 21 年就沒有。

21年12 月 20 日,他們與Chainanalysis合作發布了一份報告,報告證實了自其 18 年推出以來,用戶在該平臺存款超過 76.09 億美元,以及提款超 42.9 億美元的記錄。

根據該報告,Celsius 在 12 月 20 日擁有價值 33.1 億美元的鏈上資產。

該公司報告的管理費用為 3500 萬美元,比銷售成本高出 40%。

缺乏透明度讓投資者擔心 Celsius 有出現擠兌情況的可能性。

該公司目前持有穩定貨幣的債務,而不是持有 ETH、BTC 和 LINK 的頭寸,這使他們面臨加密貨幣價格下行的市場風險。

如果市場崩盤,他們將面臨債務危機。

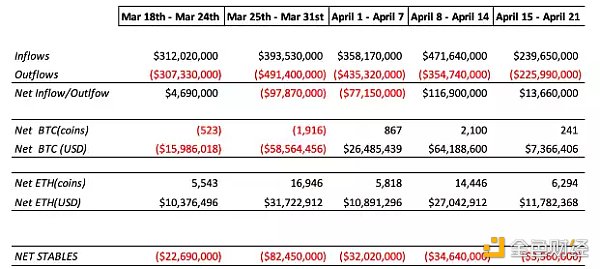

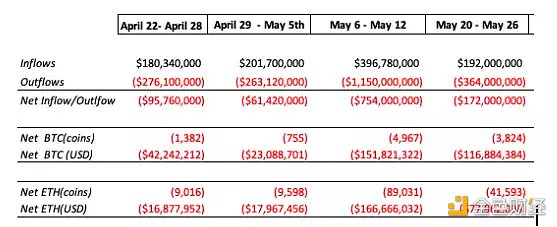

Terra 崩潰后(5 月 6 日至 12 日),有 7.5 億美元的資金流出(1.5 億 ETH 和 1.5 億美元 BTC)。

5 月的最后兩周,該公司有 4.5 億美元的凈流出。

即使我們忽略未報告流出的那一周,Celsius 也一共經歷了 12 億 美元的流出。

此類資金外流增加了 Celsius 出現擠兌的風險。

下圖顯示了過去 5 周的資金流出情況。過去 5 周的總提款額為 190k ETH。

與之前的 5 周相比,當時 Celsius 有 50k 流入。

Celsius 的 ETH 和一般資產一直在經歷大規模撤資。

目前,他們已啟用「HODL 模式」,該模式可防止用戶從 Celsius 中提取資金。

Celsius 的另一個問題是,Celsius 的 ETH 中只有 29% 是流動的:

1. 流動性 ETH

大多數 ETH 存入了 AAVE (150k ETH) 和 COMP (45k),兩個頭寸都以 LTV 約 45% 的資產為抵押貸款。

他們必須先還清貸款,然后才能提取他們的 ETH。

2. 458k 的 ETH 在 StETH 中

Curve 上的流動性池,st-ETH 與 ETH 是高度不平衡的,只有 250k 的 ETH 對上 642k 的 stETH。如果 Celsius 要交換所有的 St ETH,他們只會得到 250k 的 ETH。

3. 324K 的 ETH 已存入 ETH 2.0 合約,Celsius 將至少在 1-2 年內無法獲得這些 ETH

- 其中 158K 通過 Figment 獲得。

- 剩余 166,400 通過以太坊基金會 ETH 2.0 合約獲得。

此外,他們在 Stakehound 事件中損失了 7000 萬美元。

(BlockBeats 注: 6 月 7 日,據 Dirty Bubble Media 消息,加密借貸平臺 Celsius Network 在 Stakehound 私鑰丟失事件中至少損失 3.5 萬枚 ETH。)

然后又在BadgerDAO 被盜事件中損失了 5000 萬美元。

除此之外,5 億美元的客戶存款在近期的 LUNA 崩盤事件中灰飛煙滅。

我們已經認真考慮過并聯系了做市商,也搜索過 DeFi。你需要找地方借 stETH,然后才能拋售,也沒有相關的合約,想從中賺錢有點困難。

有兩種主要方法可以做到這一點。

1. 場外交易市場。

如果您是大型機構參與者,您將可以接觸到做市商和經紀人,他們可以用您的 ETH 抵押品借給您 stETH。

這對 99% 的市場參與者來說是不可能的。

2. Euler finance

您可以以 4% 的持有成本存入 ETH 并借用 wstETH,以在 Curve、Uniswap 或 1inch 上出售。

交易的盈虧比很好,因為最大的成本是 ETH 回歸錨定了,你必須償還貸款; 這大概會有 5-6% 的虧損。

與 UST 類似,鑒于 stETH 與 ETH 價值超過 1:1 的上行風險有限,這是一種廉價的市場押注方式。

從該交易中獲利的另一種方法是以折扣價購買 stETH。如果 stETH 以比 GBTC (30%) 更大的折扣交易,并且市場上有強迫賣家在攝氏度和其他人。對我們來說,這感覺像是一個將任何 ETH 持有量轉換為 stETH 的好機會。

從該交易中獲利的另一種方法是以折扣價購買 stETH。如果 stETH 以比 GBTC (30%) 更大的折扣交易,并且市場上有必須拋售的機構(比如 Celsius 或其他機構)。對我們來說,這感覺像是一個將任何 ETH 持倉轉換為 stETH 的好機會。

原文作者:CryptoJoe(Rebirth DAO創始人,資深交易員)

原文編譯:czgsws,BlockBeats

2019年,一場驚天大火讓人們震驚地發現,原來被譽為“地球之肺”的亞馬遜雨林這些年一直遭到嚴重的破壞。單2019年的7月,亞馬遜森林被砍伐的面積就達到了2254平方公里.

1900/1/1 0:00:00介紹 五個月前,我一頭扎進了 NFT 的世界。一個月前,我創辦了 Spicy Duck——與其他 14 個超級大腦型的朋友一起構建的 DAO.

1900/1/1 0:00:00去中心化銀行的歷史教訓應該指導我們對Web3協議和標記經濟學設計的方法,但只有當我們適當地記住并檢查它們時,它們才有幫助.

1900/1/1 0:00:00Gitcoin已經開啟了第14輪捐贈,本輪里,依舊可以看到此前參與籌款的項目,也出現了很多新項目,目前最高個人捐贈約15000美元,而最高預計補籌款約11萬美元.

1900/1/1 0:00:00元宇宙在近一年受到了極大的關注。微軟、英偉達、谷歌、蘋果、Meta等國外玩家在不同的業務層面都有布局。國內玩家如百度、阿里巴巴、字節跳動也都有探索.

1900/1/1 0:00:001.金色觀察 | 從鏈上數據看加密行情的新變化最新數據顯示,“加密市場崩盤”詞條正在全球范圍內主導谷歌搜索趨勢.

1900/1/1 0:00:00