BTC/HKD+0.47%

BTC/HKD+0.47% ETH/HKD+0.58%

ETH/HKD+0.58% LTC/HKD-0.16%

LTC/HKD-0.16% ADA/HKD+0.06%

ADA/HKD+0.06% SOL/HKD+1.37%

SOL/HKD+1.37% XRP/HKD+0.32%

XRP/HKD+0.32%摘要

Luna事件之后,市場關心加密市場的杠桿水平如何、其他穩定幣是否存在風險、穩定幣背后的資產負債表到底怎樣,本文我們將再度聚焦穩定幣賽道,通過鏈上數據分析行業變化。

UST“崩盤”,加密資產巨震。穩定幣致力于1:1錨定另一種資產的價格。5月9日,第三大美元穩定幣UST及其底層資產代幣Luna開始脫錨,一周內價格雙雙“歸零”。UST并非第一個崩盤的穩定幣,但它引發了三箭資本、BlockFi等機構的流動性危機,相關清算風險使加密世界陷入綿長的去杠桿模式,甚至延伸至傳統金融領域,影響史無前例。5月8日至13日,UST和Luna的市值分別下跌了81%、92%,加密資產、DeFi鎖倉額與穩定幣市值則分別下跌了23%、26%、12%。可以用于觀測加密市場杠桿率的比特幣交易預估杠桿率、DAI供應量、Aave與Compound等借貸協議的未償還貸款總額也在UST暴跌后的五六天內紛紛下跌,降幅約為12%-29%。

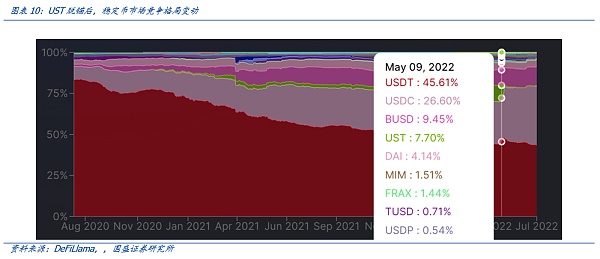

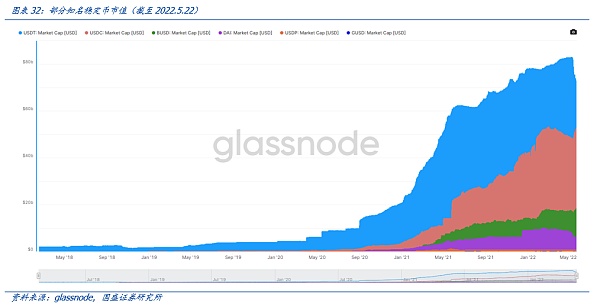

穩定幣整體相對抗跌,法幣抵押類占比上揚。5月8日至13日,穩定幣市值/加密資產市值從12%提升至13%。這體現出下行周期中,伴隨著用戶風險偏好下降,穩定幣的相對抗跌屬性凸顯。而在穩定幣內部,伴隨著UST這一算法穩定幣的消逝,法幣抵押類穩定幣占比上行。5月8日至13日,USDT、USDC和BUSD三大法幣抵押類穩定幣市值占全部穩定幣市值的比例分別上升了3.59%、4.17%、1.01%,UST、MIM和FRAX三大算法類穩定幣則分別下降了6.98%、0.4%、0.38%,加密資產抵押類穩定幣DAI下降了0.62%。

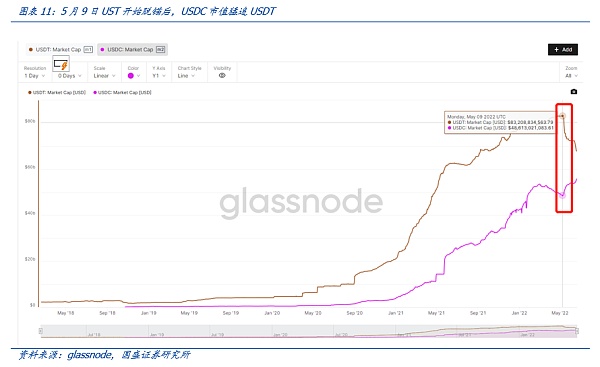

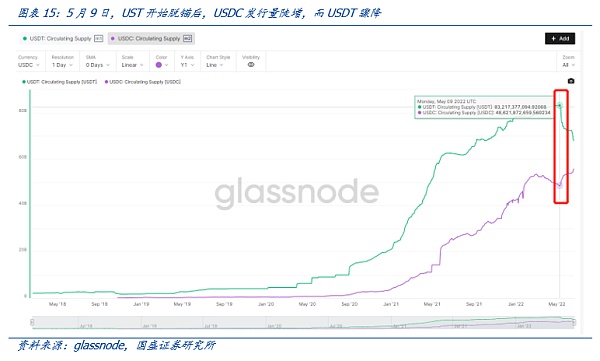

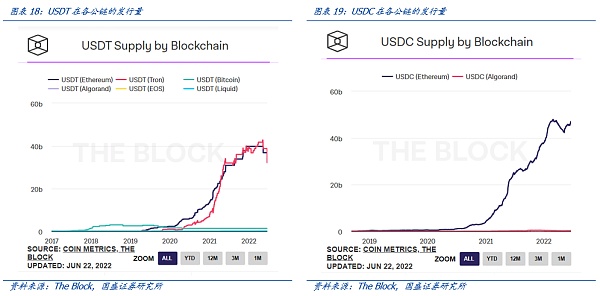

第二大穩定幣USDC沖擊USDT“王者”地位。我們注意到,5月9日,UST脫錨后,USDC發行量大增,而USDT發行量則驟降,由于兩者與美元的錨定度接近,USDC市值大幅逼近USDT。5月8日至7月5日,USDT市值下降了21%,而USDC市值上升了15%,USDC與USDT的市值差距縮小了244億美元,USDC追趕勢頭明顯。

合規度成USDC制勝因素。復盤USDC的上位之路,我們發現,相較于USDT之外的其他穩定幣,USDC的優勢主要是:1)推出時間早,有先發優勢;2)與美元錨定度高;3)交易所支持。相較于USDT,USDC的優點包括:1)發行方擁有紐約比特等多個牌照,托管行包括多家美國知名銀行;2)支持實時贖回,對散戶更友好、更便捷;3)月度披露底層資產數據,較USDT季度披露更高頻;4)法幣現金占比更高,“成色更好”。最新可比時間,USDC現金占比達24%,USDT則約為5%。盡管USDC風光上位,但也遭遇了或虛或實的指控,我們認為,尤其要注意的是,1)Circle通過百慕大分支開展的“吸儲放貸”業務存在監管和運營風險;2)在當前的市場環境中,USDC從中獲取用戶信任的一些要素,也可能會讓自己置身較大的被擠兌風險,例如,支持散戶實時贖回。

展望監管,持牌經營、短期可贖、月度審計、全額儲備或成穩定幣標配。注意到2022年以來,“Lummis-Gillibrand”等多個穩定幣專題法案內容的發布,我們認為,1)美國對穩定幣的“定點”監管已經箭在弦上,中期選舉后進程還將提速;2)發行穩定幣的門檻將大大提高,接近于“傳統”銀行,其中包括全額儲備、短期可贖等;3)尚無穩定幣能滿足美國聯邦和紐約州的監管要求,但長期看來,嚴格的監管會進一步利好USDC和USDT等穩定幣巨頭。

投資建議:隨著穩定幣的日益合規化,建議關注:1)加密資產交易服務商:Coinbase(COIN.O,USDC發行方之一)、Square、Robinhood等;2)持幣公司:如Microstrategy、Tesla。

1.引子

Luna事件之后,市場關心加密市場的杠桿水平如何?其他穩定幣是否存在風險?穩定幣背后的資產負債表到底怎樣?本文我們將聚焦上述問題,聚焦穩定幣賽道,通過鏈上數據觀察行業變化:

1)Luna與UST的爆倉所引發的行業去杠桿行至何處?

2)傳統穩定幣USDT、USDC等能夠錨定美元,本質上是通過質押方式,在區塊鏈上發行了離岸美元,實現了點對點之間的流轉,其資產負債表“成色”如何?

3)USDC作為上升勢頭最猛的穩定幣,其優劣勢何在?

4)歐美政府在穩定幣監管上的舉措?

1.1 穩定幣UST與其底層資產代幣Luna雙雙崩盤

美元穩定幣UST崩盤。根據維基百科,穩定幣(Stablecoins),作為一種加密資產,致力于1:1錨定另一種資產的價格,后者包括加密資產、法幣、黃金等。其中,美元穩定幣UST發行于公鏈Terra,自2021年上線以來,與美元的錨定較好,從未低于0.85美元,但5月9日開始脫錨,5月10日一度跌至0.8美元,盡管有所反彈,5月13日趨于穩定,5月27日以來,未再高過0.07美元,接近“歸零”。

UST屬“算法穩定幣”,與代幣Luna“左右互搏”。根據是否依靠抵押/底層資產來獲取信任,穩定幣常被分為算法類與抵押類兩大類,后者又可細分為超額抵押與非超額抵押兩類,或法幣抵押類與加密資產抵押類兩類。其中,UST屬于算法穩定幣,上線之初,并無底層資產支撐(后協議項目方購買了大量比特幣),與美元的錨定靠與Terra上的另一個代幣Luna“左右互博”實現。具體來說,

數據:DAI的DSR存款總額已超過10億美元:8月10日消息,MakerDAO 旗下借貸協議 Spark Protocol 頁面顯示,DAI 的 DSR 存款總額已超過 10 億美元。[2023/8/10 16:17:20]

假設1UST>1美元,協議允許Luna持有者將價值1美元的Luna換成1UST,則UST供應量增加,UST價格回至1美元,相應地,Luna供應量減少,價格上升;

假設1UST<1美元,協議允許UST持有者將1UST換成價值1美元的Luna,則UST供應量減少,UST價格回升至1美元;相應地,Luna供應量增加,價格下降。

但是5月9日后,由于市場恐慌,UST持續脫錨,與此同時,更多UST被兌換為Luna,Luna不斷下跌。而當Luna市值不斷縮水,市場認為UST逐漸喪失支撐,UST加速脫錨,最終,兩代幣雙雙跳水。繼Basis Cash等代幣后,“算法穩定幣模式又一次被證偽”的論點重現市場。

從傳統金融角度看,Terra上的Anchor給用戶20%的活期受益,同樣存在“高息攬儲”之嫌,而資產端收益率無法匹配,疊加大量杠桿,隱憂一直存在,遭遇熊市就更易暴露。

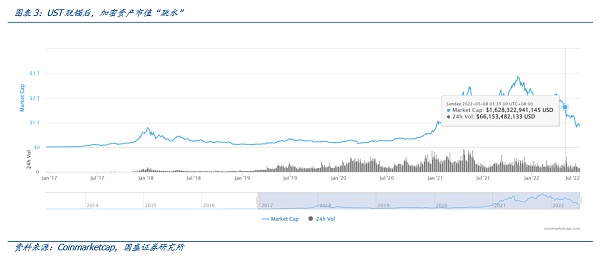

1.2 加密資產、DeFi鎖倉額與穩定幣暴跌

加密資產放量大跌,市值縮水一半。根據Coinmarketcap數據,5月9日UST開始脫錨后,5月12日,加密資產市值來到低點,為1.23萬億美元,較5月8日的1.63萬億美元下跌了24%,交易量則上升了212%(從662億美元到2062億美元),放量大跌。

伴隨著三箭資本爆倉清算、BlockFi被收購等連鎖反應傳聞,6月19日,加密資產市值來到新低點,為8165億美元,較5月8日下跌了50%。

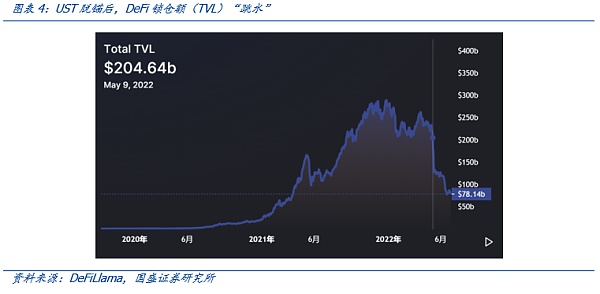

DeFi鎖倉額(TVL)下跌64%。根據DeFiLlama數據,5月9日UST開始脫錨后,5月15日,DeFi TVL來到低點,為1282億美元,較5月8日的2198億美元下跌了42%,6月20日,DeFi TVL下跌到795億美元,較5月8日下降了64%。

DeFi中TVL總鎖倉量的縮水一定程度上也代表了行業的去杠桿進程。DeFi通過智能合約實現了交易、借貸功能,對于持幣者而言,讓手中的“閑錢”能夠生息,并通過質押獲得流動性,從而催生了大量的杠桿。如果說早年的加密貨幣具有交易、流通屬性,可以說,有了DeFi之后,加密市場的金融屬性被徹底激活,各類協議、工具紛紛出現,助推了鏈上活躍度,DeFi也成為眾多公鏈上的第一應用。

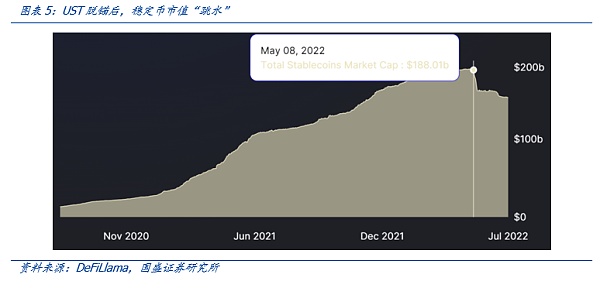

穩定幣市值下跌18%。根據DeFiLlama數據,5月9日UST開始脫錨后,5月15日,穩定幣市值來到低點,為1612億美元,較5月8日的1880億美元下跌了14%,6月20日,穩定幣市值下跌到1541億美元,較5月8日下降了18%。我們認為,此輪UST引發的去杠桿并未出現穩定幣明顯“漲價”,表明還是有不少資金就此離場,而非兌換為USDC、USDT暫時避險。

1.3 加密市場“去杠桿”

UST崩盤后,加密市場進入漫長的“去杠桿”狀態。通常來說,杠桿指舉債來擴大自己的倉位。近年來,加密市場投資者通過循環借貸、保證金交易等方式放大了杠桿。例如,用戶可以超額抵押ETH,從穩定幣協議MakerDAO中借出美元穩定幣DAI,再用DAI購買ETH,接著將這部分ETH抵押,借出更多DAI,循環往復,其他借貸協議同理。

UST作為一種崩盤前市占率接近10%的第三大穩定幣,曾被用作Anchor等協議的抵押物,供人放大杠桿,而它的下跌又使相關機構被迫出售UST,引發“死亡螺旋”,并帶崩此類機構的其他債務,加密市場進入“去杠桿”模式。

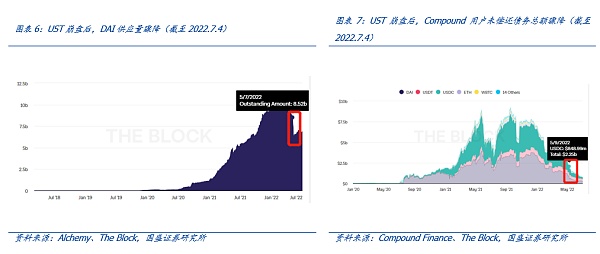

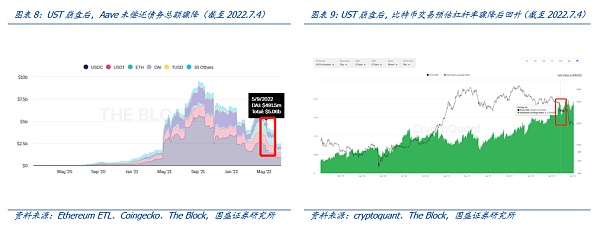

根據The Block整理的數據,在UST崩盤后,

5月8日至13日,比特幣交易預估杠桿率從0.29下降到0.26,降幅達12%;

5月7日至15日,DAI供應量從85.2億美元下降到63.9億美元,降幅達25%;

5月8日至15日,第一大借貸協議Aave用戶未償還債務總額從59億美元下降到42.5億美元,降幅達28%;

5月8日至15日,第二大借貸協議Compound用戶未償還債務總額從23.9億美元下降到17億美元,降幅達29%。

1.4 穩定幣占市場比重上升

穩定幣市值/加密資產市值上升5%至17%。5月8日,穩定幣市值/加密資產市值為12%,5月15日仍為此值,6月20日升至17%。我們認為,這一現象說明,盡管UST崩盤也在一定幅度上帶崩了加密資產整體的市值,但卻并沒有讓用戶對穩定幣喪失信心,體現出用戶風險偏好的下降。

Uniswap基金會任治理主管就商業源許可過期后跨鏈部署發布熱度檢查提案:4月7日消息,Uniswap基金會新任治理主管Erin Koen就商業源代碼許可證(BSL)過期后跨鏈部署和新uniswap.eth子域名創建發布熱度檢查提案,ErinKoen表示,BSL到期后,為每條鏈確定一個官方UniswapV3部署將是有益的,以便為用戶提供安全保障并明確Uniswap治理。此外,為了與在BSL到期后推薦的治理流程保持一致,Uniswap基金會建議創建一個新的ENS子域v3-deployments.uniswap.eth,以跟蹤Uniswap v3在L1和L2上的官方部署。該投票截止日期為4月14日06:29。[2023/4/7 13:49:43]

1.5 算穩再被證偽,抵押類穩定幣高歌猛進

穩定幣內部,算穩占比下降,抵押類穩定幣市占上升。根據CoinGecko,5月9日UST脫錨后,USDT、USDC和BUSD等頭部法幣抵押類穩定幣市占比有明顯上升,而MIM和Frax等頭部算法穩定幣市占比有明顯下降。

具體來看,占比在1%以上的各穩定幣在5月8日和5月13日的占比分別如下:

USDT:44.34%→47.93%,+3.59%;

USDC:25.8%→29.97%,+4.17%;

BUSD:9.32%→10.33%,+1.01%。

UST:9.95%→2.52%,-6.98%;

MIM:1.49%→1.09%,-0.4%;

FRAX:1.41%→1.03%,-0.38%。

DAI:4.24%→3.62%,-0.62%。

2.變局:USDT市值縮水1/5,USDC市值逼近USDT

2.1 市值與發行量:USDC逼近USDT

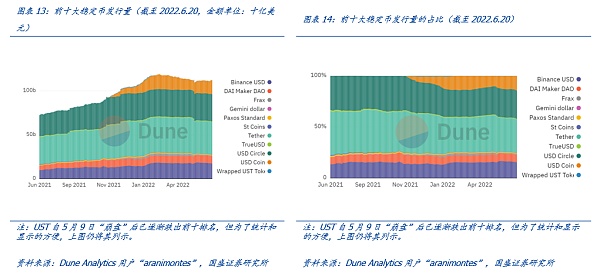

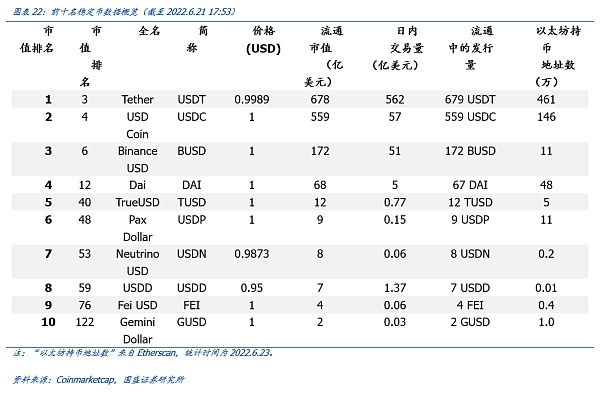

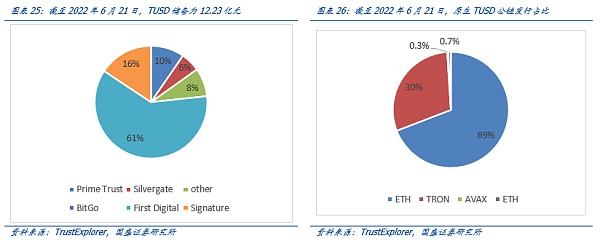

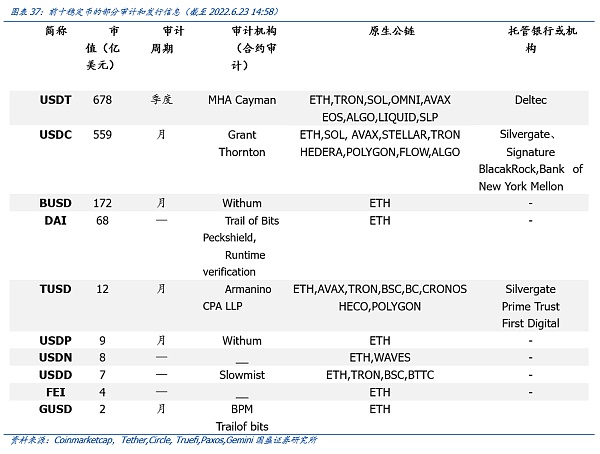

市值:USDT排第一,USDC緊隨其后,DAI、TUSD等穩定幣規模未達百億。本報告寫作時(2022.6.21),根據Coinmarketcap,僅三大穩定幣市值在百億美元以上,依次為USDT(678億美元)、USDC(559億美元)和BUSD(172億美元),它們也位列前十大加密資產,其中USDT的市值僅次于比特幣和以太坊,另有兩大穩定幣市值在10~100億美元之間,依次為DAI(68億美元)和TUSD(12億美元)。

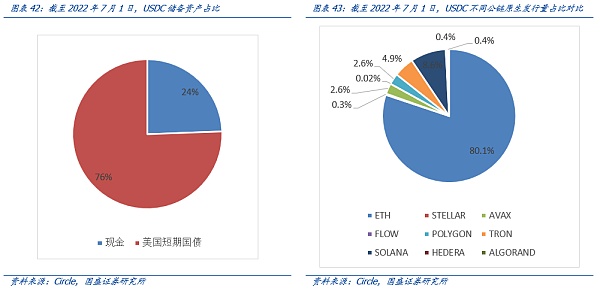

USDT廣為人知,而USDC是Centre聯盟在2018年發行的美元穩定幣,公司在8個公鏈上發行原生穩定幣。Centre是由Circle和Coinbase創立的開源架構的穩定幣聯盟,聯盟的成員可以在滿足監管、合規的要求下發行USDC和幫助客戶贖回法幣。Grant Thornto LLP2為USDC出具月度驗資報告并在USDC網站上公示,并且每年會審計USDC儲備,并上交報告給SEC。截止到2022年6月30日,USDC總市值為556億美元,是市值排名第二的穩定幣。

發行量:USDT發行量最大,USDC奮起直追。根據glassnode 6月21日數據,USDT仍為發行量第一的穩定幣(679億美元),但USDC自5月9日UST開始脫錨后,發行量驟增(559億美元),與USDT的差距不斷縮小。

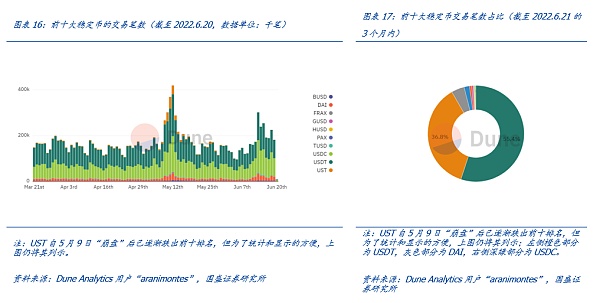

2.2 交易筆數:USDC最多,USDT緊隨其后

交易筆數上,截至2022年6月21日的三個月內,根據Dune Analytics用戶“aranimontes”統計,USDC與USDT幾乎平分秋色,前者為1178萬筆,占55.4%,后者為779萬筆,占36.8%,DAI為93萬筆,位列第三。

2.3 交易量與地址數:USDT仍是王者,一騎絕塵

交易量:USDT一騎絕塵。本報告寫作時(2022.6.21),根據Coinmarketcap,USDT日內交易量遙遙領先,為562億美元,USDC、BUSD和DAI的交易量在10~100億美元之間,其他穩定幣交易量均少于1億美元。

地址數:

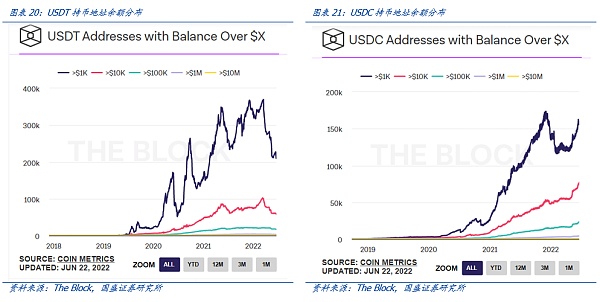

以太坊持幣地址數:USDT大幅領先。當前USDT與USDC這兩個排名前兩名的穩定幣,均在以太坊上的發行量最大。具體來說,USDT以太坊持幣地址數為461萬,USDC為146萬(Etherscan,2022.6.23)。

地址余額分布:USDC小額地址數逼近USDT,大額地址數保持領先。根據Coin Metrics數據,5月9日,UST開始脫錨后,一個明顯的趨勢是,余額超過1千美元/1萬美元/10萬美元的USDC地址數不斷增加,其中,6月21日,余額超過1千美元的USDC地址數達到16萬個,逼近USDT相同水平的(21萬),而余額超過1千美元/1萬美元的USDT地址數則不斷下降。這再次佐證了,UST脫錨后,市場對USDT的偏好向USDC轉移。

幣安將下架FTT保證金交易對和FTT永續合約:金色財經報道,11月13日,據幣安公告:

1. Binance將于2022-11-13 11:30(UTC)取消并停止FTT/BUSD、FTT/USDT、FTT/BUSD、FTT/BTC和FTT/USDT等保證金交易對。

2. Binance Simple Earn將于2022-11-14 04:30(UTC)從Flexible Products中下架FTT。

3. Binance Liquid Swap將于2022-11-14 04:30(UTC)下架FTT/USDT、FTT/BUSD、FTT/BTC和FTT/BNB交易對。

4. Binance Auto Invest將于2022-11-14 04:30(UTC)下架FTT。

5. Binance Futures將于2022-11-14 04:00(UTC)和2022-11-14 04:30(UTC)分別關閉USD?-M FTTUSDT和FTTBUSD永續合約的所有頭寸和待定訂單。USD?-M FTTUSDT和FTTBUSD永續合約將在結算完成后下架。[2022/11/13 12:59:27]

3.變局何以發生?合規,合規,還是合規

3.1 頭部穩定幣概況

3.1.1 BUSD:Paxos Trust與幣安共創,現金占比最高

BUSD是由Paxos Trust和幣安一起創立的美元穩定幣。

截至2022年6月24日,BUSD市值為185億美元,是第三大穩定幣。

在以太坊上鑄造和銷毀的BUSD由Paxos公司負責,受到紐約金融服務管理局(NYDFS)的監管。Paxos在代幣智能合約中嵌入了監管函數SetLawEnforcementRole,有權凍結賬戶,并移除非法活動資金。

在幣安鏈或者幣安智能鏈上的BUSD由幣安發行,不受NYDFS監管。其中在幣安智能鏈上的金額為48.5億美元。

根據BUSD公布的儲備明細,截至2021年6月30日,BUSD的底層資產中,現金和等價物達到96%,短期美國國債為4%,從公開數據看,BUSD所儲備的現金比例是三大穩定幣里最高的。

BUSD的審計工作由Withum完成。

3.1.2 TUSD:法幣抵押,擁有美國MSB牌照

TUSD作為美元穩定幣,由Trust Token于2018年發行于以太坊。

TUSD擁有美國財政部下設機構金融犯罪執法局(“FinCEN”)頒發的貨幣服務(Money Services Business,MSB)牌照。

截至2022年6月21日,TUSD總市值為12.23億美元,在穩定幣市場排名第六。

3.1.3 USDP:法幣抵押,擁有紐約比特牌照

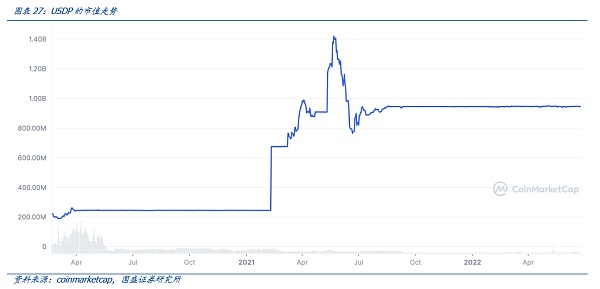

USDP是由Paxos Trust發行的美元穩定幣,原名為PAX,2018年發行于以太坊。截止到2022年6月24日,USDP市值為9.46億美元,是第七大穩定幣。

USDP是市場最早的一批符合監管條例的穩定幣。

公司的月度審計由Withum負責,和BUSD一致。USDP的儲備現金也會放在有FDIC保險保護的銀行中。

3.1.4 GUSD:法幣抵押,擁有紐約比特牌照

GUSD的全稱為Gemini dollar,是由GEMINI發行的美元穩定幣。截止到2022年6月24日,市值為1.8億美元,在穩定幣中排名16。

GUSD是由老牌交易所Gemini美元1:1儲備,且只在以太坊上發行,并受到NYDFS(紐約金融管理局)監管。

GUSD由BPM負責審計并出具每月報告,鏈上的智能合約由Trailof bits負責審計。

3.1.5 DAI:加密資產超額抵押,最大去中心穩定幣

DAI是加密資產抵押型穩定幣,由MakerDAO項目組于2017年發行在以太坊。

截至2022年6月21日,DAI總市值為63.16億美元,在穩定幣市場排名第四,DAI的優勢是其為最大的去中心化穩定幣。

Maker體系中有兩種主要代幣,第一種是穩定幣DAI,第二種是社區治理型代幣MKR,擁有MKR的用戶組成去中心化的管理社區,他們可以決定哪些有價值的數字資產可以作為抵押資產以及清算比例等。

用戶通過抵押加密資產從而按一定比率獲得DAI,抵押的加密資產存儲在CDP (Collateralized Debt Positions,抵押債倉) 智能合約之中,同時,用戶需要支付被稱為“穩定費”的利息,該利息以MKR支付。為了保證該借貸系統的穩定性,系統中的抵押借貸屬于超額抵押,且設有強平措施。也就是說當抵押物價值低于清算值,CDP會被清算,抵押物會被強制平倉,用來回購DAI,以保證DAI的償付能力。

美CFTC主席:不要指望加密創新成為監管的“免費通行證”:10月12日消息,美國商品期貨交易委員會(CFTC)主席Rostin Behnam在DC金融科技周上發表講話稱,不要指望加密技術創新成為監管的“免費通行證”。[2022/10/12 10:31:39]

DAI并不是硬錨定的貨幣,但它將通過一系列金融激勵措施保證價值與美元保持 1:1 穩定。

3.1.6 FRAX:USDC部分抵押,現存不多的算法穩定幣

FRAX由FRAX.finance推出,采用部分抵押機制。FRAX的鑄造機制為穩定幣USDC和治理代幣FXS混合鑄造,截至2022年6月22日,抵押物比率為89.75%,用戶鑄造100個Frax,需要質押89.75個USDC,并銷毀價值10.25美元的FXS。

截止到2022年6月22日,Frax的市值為14.24億美元。是現存市值第二的的去中心化穩定幣,也是UST崩盤之后為數不多的算穩。

協議的收入主要是手續費,其中,鑄造手續費為0.2%,銷毀手續費為0.4%。相較于DAI抵押率約為130%左右,FRAX的資本使用效率更高。但由于FRAX中89.75%都為中心化穩定幣USDC,其去中心化程度遠低于DAI。

3.2 USDC比USDT之外的穩定幣好在哪?

3.2.1 推出時間:早,具有一定先發優勢

根據知名穩定幣市值歷史數據,“頭號”穩定幣USDT上線最早,在2020年,其他穩定幣尚未站穩腳跟時,幾乎壟斷了市場份額。2021年市場份額上升迅猛的USDC也上線較早。我們認為,這在一定程度上表現出,對穩定幣市場而言,先發優勢是一項重要的競爭驅動因素,畢竟用的人多是穩定幣交易功能的關鍵。

3.2.2 與美元錨定度:高

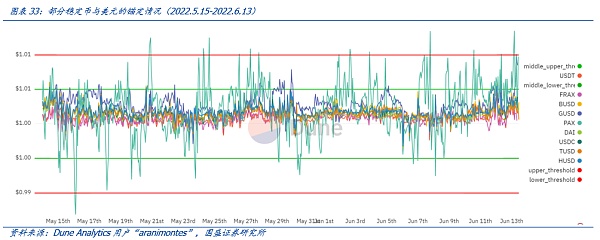

作為美元穩定幣,與美元的錨定程度顯然是穩定幣市場競爭格局的重要驅動因素。根據Dune Analytics統計,近期(2022.5.15-6.13),大部分穩定幣與美元的錨定程度接近、脫錨程度低,USDP和GUSD或因交易量較小、滑點高等因素,錨定程度較低,尤其是USDP。我們認為,與美元的錨定度是美元穩定幣的基本門檻,不足以構成關鍵競爭優勢。

3.2.3 交易所支持:發行方包括Coinbase

盡管 USDT 爭議仍在,但無損 USDT 是可以兌換成美元、且流通量也是市場上最大的事實,而各大交易才是背后會盡力維護 USDT 價值的墻壁,保證信心和共識的穩定。因為 USDT 流入/流出量最多的地方就是交易所。

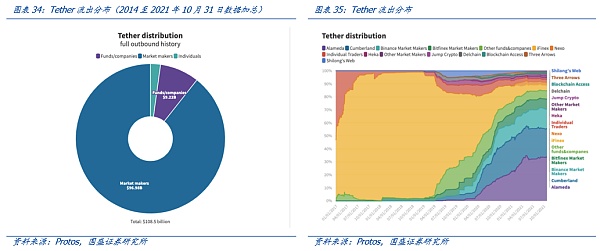

加密研究團隊Protos表示,在2014至2021年10月31日間,Tether分發了1085 億美元的 USDT,同期收到327億美元的 USDT。而從Tether國庫流入到各類“做市商”的USDT占據總供應量的89.2%(市值970 億美元)。這里的做市商包括幣安、火幣和 FTX 等加密貨幣交易所。世界第四大加密交易所 FTX 的創辦人暨執行長 Sam Bankman-Fried 曾在其社交網站回應質疑,堅決肯定了USDT承兌美元的能力。

相比之下,持有USDCCircle之外、剩余50%權益的Coinbase是美國知名法幣交易所,市占率常年在20%以上。如同幣安對BUSD的支持一樣,Coinbase也在交易對和支持贖回等方面支持著USDC的發展。

不過,交易所的支持更可能是穩定幣成功的結果,而非直接原因。

3.3 USDC比USDT好在哪?

3.3.1 合規度:發行方擁有多個牌照,托管行更知名

合規度,一直是USDC的一個鮮明標簽。

發行方Circle擁有紐約州比特、支付許可證等多個牌照。

USDC的兩大發行方——Circle與Coinbase合規度較高。其中,2015年,Circle成為全球第一家拿到紐約州比特牌照(BitLicense)的企業。該牌照是在紐約州經營區塊鏈業務必須拿下的牌照,牌照發放數量有限,稀缺度高。而Coinbase是全球獲得監管牌照最多的加密貨幣交易所。

另外,根據君合律師事務所的梳理,Circle是在美國財政部金融犯罪執法網絡(FinCEN)注冊的貨幣服務企業(Money ? Services Business)而受其監管,并在美國四十多個州和地區持有貨幣傳輸許可證(Money Transmitter Licenses)或同等許可證,亦擁有英國的電子貨幣發行商牌照(E-Money Issuer License)及百幕大的數字資產牌照。

相比之下,USDT發行方Tether并未獲得紐約州比特牌照。

托管行包括多家美國知名銀行。

M31 Capital推出1億美元Web3基金“Web3 Opportunity Fund”:10月4日消息,據M31 Capital Management,LLC官方網站顯示,這家專注于加密資產和區塊鏈技術的投資公司已經推出了一支Web3新基金“Web3 Opportunity Fund”,該基金的募資上限為1億美元,目前已經從一些頭部投資方那里獲得了5000萬美元的投資承諾,未來將重點投資去中心化基礎設施,流動性Token等加密項目。

除了這支Web3新基金之外,M31 Capital此前還推出了多個加密基金產品,包括比特幣基金、DeFi 基金和風險投資(VC)基金,并開創了“流動性風險基金”的概念。[2022/10/5 18:39:31]

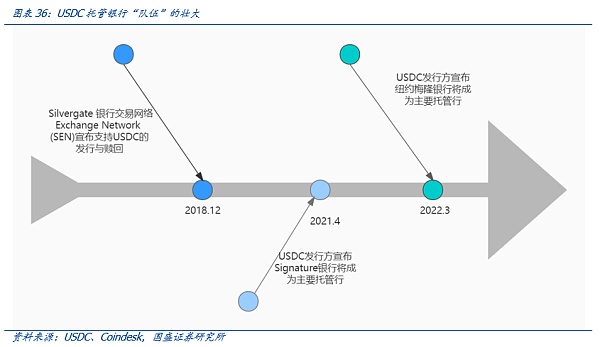

2022年3月,USDC宣布紐約梅隆銀行成為其主要托管機構,該銀行是全球最大的托管銀行,享有盛譽。此前,2018年12月,Silvergate銀行交易網絡Exchange Network (SEN)開始支持USDC的發行與贖回。2021年4月,USDC發行方宣布Signature銀行將成為主要托管行。

相比之下,USDT的托管銀行為來自巴哈馬群島的Deltec,該銀行被Block Unicorn等機構認為沒有足夠多的資產來解釋USDT 2020~2022年間的資產增長,Tether發布的數據也被它們認為與巴哈馬央行的統計報告不符。

發行方Circle尋求上市,屆時USDC或將更透明。

2021年7月,Circle宣布欲通過特殊目的收購公司(SPAC)挑戰上市,在當時的協議中,Circle 估值高達45億美元。

2022年2月,Circle發聲明稱,與原先的 SPAC 公司 Concord Acquisition Corp (NYSE:CND) 談判達成了新的交易條款,將以90 億美元估值挑戰上市。

3.3.2 贖回:支持散戶贖回,更友好、更便捷

與僅在工作日滿負荷運行的傳統銀行不同,USDC合作銀行中的Silvergate銀行和Signature銀行一周七天運行,提供實時支付與結算服務,用戶可以通過USDC發行方中的Circle旗下App享受近乎實時的USDC轉賬與贖回體驗。

相比之下,USDT并不支持散戶贖回,僅其選中的部分機構才有這一資格。

另外,2021年3月,全球最大的支付網絡之一Visa宣布,接受了其加密錢包合作伙伴 Crypto.com以USDC為載體的第一筆結算付款。這標志著一項試點的啟動。在后端,第一家聯邦特許數字資產銀行和 Visa 的數字貨幣結算合作伙伴 Anchorage 擔任托管人,資金從 Crypto.com 發送到 Visa的以太坊地址。我們認為,這標志著USDC離“主流”金融世界更近了一步,有望為用戶創造更高的支付體驗。

3.3.3 信息披露:月度披露底層資產數據,更高頻

Tether審計報告的公布在2018年后斷檔了3年,2021年迫于美國政府的壓力才恢復。2021年2月23日,美國紐約總檢察長辦公室發文質疑加密貨幣交易平臺Bitfinex挪用Tether準備金以補足自身出現的資金缺口,并要求Bitfinex和Tether每個季度向監管機構報告企業的儲備金情況以及Bitfinex和Tether實體之間資產轉移情況。紐約司法部長Letitia James在聲明中表示,Bitfinex和Tether不顧一切的向客戶和市場隱瞞其巨額虧損的真相。

于是2021年開始,每個季度末Tether都會在其官網披露審計報告。報告由會計師事務所天職國際旗下MHA MacIntyre Hudson的子公司Moore Cayman和MHA Cayman先后做出。

3.3.4 法幣現金占比:更高,“成色更好”

5月UST脫錨下跌過程中,穩定幣中市值排名第一的美元穩定幣USDT也遭到懷疑。雖然USDT發行方Tether一直維護其與美元錨定的承諾,但由于信息披露不足,市場還是擔心它會同UST一樣,在被擠兌后出現無法兌付的風險。

恐慌使持幣者將手中的USDT兌換為其他穩定幣或美元現貨,一度給USDT造成較大拋壓。據CoinMarketCap行情數據顯示,USDT在5月12日最低下跌至0.9485美元,脫錨超5%。Tether的市值也一度下跌9%至760億美元,因為代幣已從流通中銷毀,以滿足用戶的贖回請求。

Tether受到如此質疑,主要是因為其或許與體量所不匹配的信息透明度。截至2022年6月30日,Tether在所有加密資產中以664億美元市值排名第三,僅次于比特幣和以太坊。在穩定幣市值總和中占據半壁江山。每24小時的交易量也在70億美元上下。如果Tether按其所聲明的那樣由美元1:1鑄造,也即意味著公司國庫中存有約700億美元。這樣巨大的一筆財富,由于此前沒有信息披露的強制要求,很多人認為有理由懷疑Tether并沒有將客戶資金足額、安全地儲存在銀行帳戶中,而是定期將客戶資金轉移到各種風險資產上。

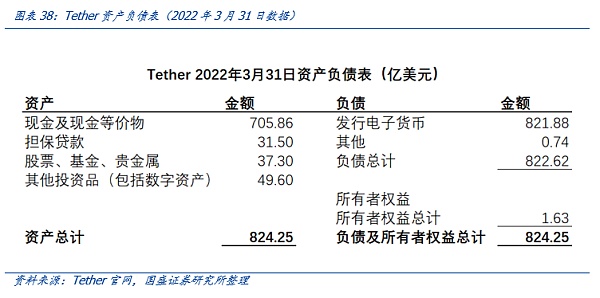

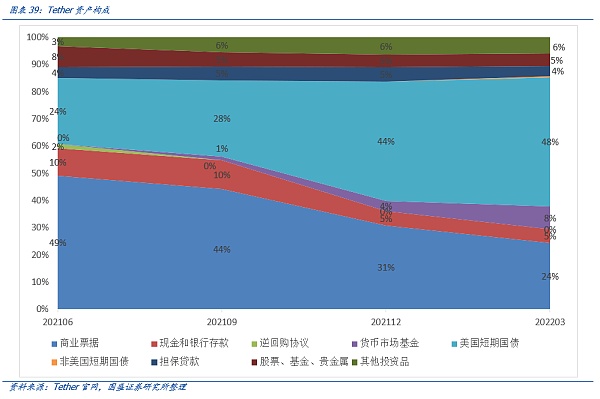

從Tether最近一期在3月底披露的審計報告上來看,首先整體上Tether是值得信賴的,其綜合資產大于綜合負債總和:Tether的儲備金已經達到了其所宣傳的100%。只不過并非“100%現金”,而是“100%資產背書”。因為現金及銀行存款僅占據其全部資產的5%。根據英國《金融時報》今年5月中旬對Tether 的首席技術官 Paolo Ardoino的采訪,其最具流動性的儲備——現金存款,存放在巴哈馬的兩家銀行,并與“全球超過七、八家銀行”建立了“牢固的銀行關系”。

Tether并非完全1:1美元組成,但現金與現金等價物的比例一直維持在83%以上。其他則為擔保貸款、股票、基金、貴金屬、以及包含虛擬貨幣的其他投資。

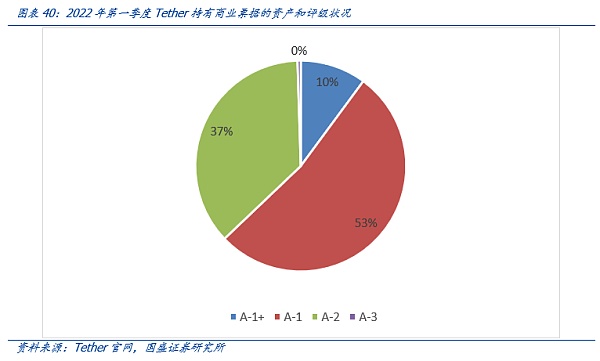

從現金及現金等價物的結構調整,可以看出Tether正著力于降低風險系數,提升資產的安全性。例如商業票據是公司發行的無擔保短期債務,它在一年間下降了50%,目前僅占比不到25%。而具有更高安全性和流動性的美國短期國債則完全相反,正在逐漸占據總資產的一半。7月1日Tether在官網披露其持有84億美元的商業票據,其中50億美元將于7月31日到期,這將會把票據資產下降到35億美元。公司也預計將商業票據的風險敞口降到最低,Tether持有的商業票據為三大評級機構出具的A-3以上。

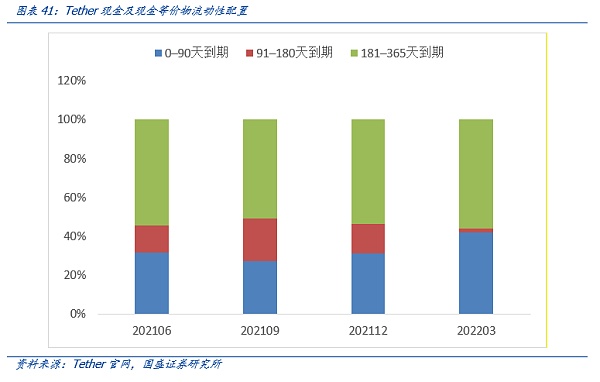

由于Tether的審計報告中除商業票據和定期存單特別注明了時限以外,其他類別資產均未標注,因此以最保守的最長時間進行估計,則在目前Tether所持有的現金及現金等價物資產中,42%為90天以內的超短期產品,56%最長時限可到365天。期限錯配也是USDT被做空者做空的原因之一。

大量投資者為了做空USDT,模仿對UST的做空模式,在Curve池子中不斷擠兌USDT的比例。但是,USDT與UST不同,USDT不可雙向鑄造,并且Curve交易對占整體USDT交易量的比例較小,只在以太坊上排名第七。另外,USDT的兌付是中心化的,散戶無法直接贖回,僅USDT允許的部分機構可以。我們認為,USDT應對贖回壓力的能力較強,只要交易所沒有巨額贖回。

只要底層資產還在,USDT產生少量虧空,也不影響兌付。

持有USDT的主要為交易所錢包,例如幣安在前十大錢包中,總共持有183億美元,占比總體市值為27.5%。大量的代幣由USDT定價,如果USDT脫錨,也會對交易所業務產生負面影響。

幣安、FTX、OKex等中心化交易所開始大量啟用非USDT交易對來對沖風險,三大借貸協議Makerdao、Aave、Compound也都禁止USDT充當抵押物,就算USDT崩盤,其加密市場的影響也并非完全不可控。

相較于USDT,USDC底層資產中的現金占比更高:1) 80% 的 USDC 儲備資產是期限為 3 個月或更短的美國短期國債;2)約 20% 的 USDC 儲備資產以現金形式儲存在美國銀行系統中,合作伙伴包括 Silvergate、Signature Bank 和 New York Community Bank 等。

3.4 風光背后,USDC存在哪些風險點?

3.4.1 “明槍易躲”,針對USDC的多項指控真實性存疑

6月底,有網絡用戶對USDC提出了若干指控,因缺少足夠的證據,亦虛實難辨。

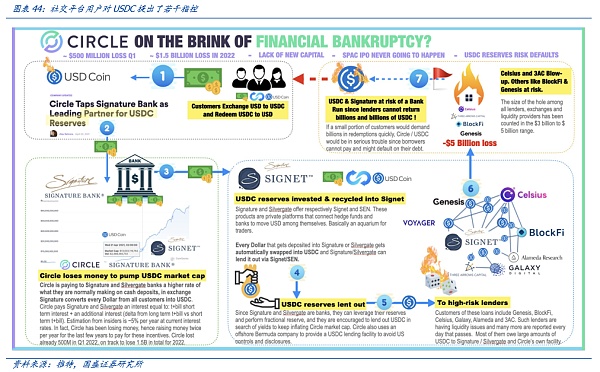

指控1:Circle向Signature和Silvergate銀行每年支付約5%的費用,以換取二者為用戶提供“USD-USDC”兌換服務,這筆支出令Circle壓力巨大,不得不在過去幾年每年融資兩次。為此,Cirlce 2022年第一季度已經虧損了5億美元,料2022年將虧損15億美元。

我們看到,近兩年,2020年和2021年,Circle經調整后的EBITDA(息、稅、折舊、攤銷前利潤)分別為虧損1659萬美元和虧損5549萬美元,金額并不大。如果Circle過往也向Signature和Silvergate繳納大額費用而并未因此產生大額虧損,那么我們認為,2022年第一季度和2022年,Circle也不會單因此項費用而產生大額虧損,盡管難以判斷是否存在此項費用。

指控2:每一分流入Signature和Silvergate的美元都將被自動兌換為USDC;

我們認為,Signature和Silvergate僅會向要求將美元兌換為USDC的用戶提供此項服務,而并非強制為所有用戶做此類轉換,這違背銀行經營的常識。

指控3:Signature、Silvergate和Circle的百慕大分支提供USDC放貸業務,客戶包括Genesis、BlockFi、Celsius、Galaxy、Alameda和3AC等,其中Celsius和3AC在這波UST引發的崩盤余震中被清算,BlockFi和Genesis則處于危機中,它們可能無法償還Signature、Silvergate和Cirlce百慕大分支的債務,這三家機構的風險敞口約為30億美元到50億美元之間。如果與此同時,Signature、Silvergate和Circle百慕大被存款用戶擠兌,則這三家機構可能資不抵債。

我們認為,該指控指向的事實存在一定的發生可能性。1)Signature和Silvergate向Celsius和3AC貸款的規模未知,如果較大,確實可能影響USDC在這些銀行的存款,但可以明確的是,理論上USDC發行方并不能左右銀行的放貸決策;2)Circle確實通過百慕大分支提供USDC貸款業務,但要求借款用戶超額抵押比特幣,目前超額抵押率未知,相關風險難測。

我們認為,USDC尚未被認識的風險包括但不限于以下幾點:

3.4.2“暗箭難防”,USDC“吸儲放貸”存監管和運營風險

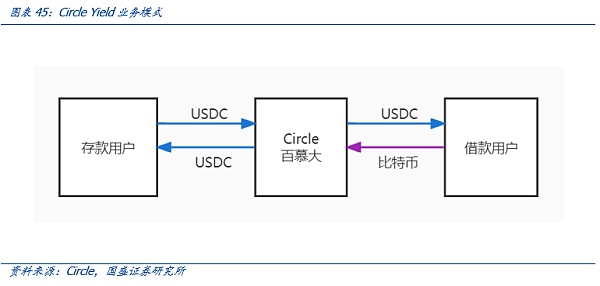

Circle通過注冊在百慕大的公司開展“Yield”這一典型的類銀行“吸儲放貸”業務,理論上需要銀行牌照,但由于與存貸款用戶的資金往來均通過加密貨幣,則在美國不認為穩定幣是貨幣的當下,處于監管的灰色地帶。

另外,Circle Yield盡管要求借款用戶超額抵押比特幣,才可借出USDC,但其超額抵押率不公開,并且可能不夠充分,則在較為極端的市場行情中,壞賬風險較大。

3.4.3支持散戶申贖,USDC增大自身被擠兌風險

在當前的市場環境中,USDC從中獲取用戶信任的一些要素,也可能會讓自己置身較大風險,例如,支持散戶實時贖回。Circle CFO Jeremy Fox-Geen聲稱,如果客戶在USDC的某些銀行合作伙伴處有賬戶,他們可以全年任意時間幾乎即時地鑄造、贖回和結算 USDC,哪怕是在美國銀行系統停業時(大多數情況下);USDC在2022年6月就兌付了147億美元,這相當于USDC最新市值的26%(2022.7.6,Coinmarketcap),而截至2022年7月1日,USDC儲備中僅24%為現金,其余為美國短期國債,可見USDC面臨的贖回壓力較大,但也說明了其底層資產流動性較好,抗住了熊市中的一輪沖擊。

相比之下,USDT不支持散戶贖回,僅支持部分機構贖回的做法,可能對項目方自身而言,更有利于應對擠兌局面。

4.? 展望:持牌經營、短期可贖、月度審計、全額儲備或為門檻

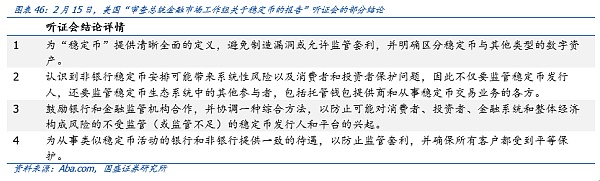

4.1 聯邦:美參議院舉辦專題聽證會

隨著美監管的進一步完善,穩定幣的透明度有望進一步提高。2022年2月,美國參議院銀行、住房和城市事務委員會安排了一場名為“審查總統金融市場工作組關于穩定幣的報告”的聽證會,提出由于穩定幣已經不僅用于促進數字資產交易和借貸活動,還越來越多地被用作現實世界商品和服務的價值存儲和支付手段,有必要支持適當的監管和立法行動,為穩定幣提供全面的聯邦監管框架。

2022年5月,美國財政部長耶倫在出席參議院聽證會時表示,穩定幣為快速增長的產品,并存在相關風險,國會通過對穩定幣的立法非常重要,在2022年年底前通過立法“非常合適”。

4.2 聯邦:“Lummis-Gillibrand”等法案走上前臺

2022年6月7日,共和黨參議員 Cynthia Lummis 與民主黨議員 Kirsten Gillibrand提交了一項加密資產監管新法案。該法案(以下簡稱“L-G法案”)提出,大部分加密資產是商品,應當由商品期貨交易委員會(CFTC)監管,而非證監會(SEC)。

L-G法案對穩定幣提出了一些具體的監管要求,根據君合律師事務所的梳理,L-G法案對“支付型穩定幣”提供了明確定義,即一種符合以下全部條件的加密資產:

可隨時贖回為美元或其它國家的法定貨幣;

由商業實體發行;

附有發行人對該資產可贖回與其綁定的法定貨幣的聲明;

以一種或多種非加密資產的金融資產作為支持;

旨在用作交換媒介。

在此定義下,USDT、USDC將被納入支付型穩定幣的范圍;而算法穩定幣(例如UST)以及超額抵押加密資產的穩定幣(例如DAI)將不屬于支付型穩定幣。法案指出,支付型穩定幣既不是商品,也不是證券。

L-G法案允許機構(不限于存款機構)在事先獲得相應聯邦或州銀行監管機構的批準后,發行和贖回支付型穩定幣,并從事相關輔助活動,并要求發行機構:

資產撥備:必須以不低于發行面值的100%的高質量流動性資產為抵押(如美元,美國國債);

信息披露:每月公開披露未贖回的支付型穩定幣的數量、以及支持支付型穩定幣的資產及其價值的詳細信息;

贖回:當客戶要求時,必須以法定貨幣按面值贖回所有未償付的支付型穩定幣。

這給類似于Circle的非存款機構繼續發行穩定幣鋪平了道路。我們認為,當前,相較于USDT,USDC更符合L-G法案要求。由于中期選舉臨近,我們預計,該法案短時間之內不會獲得通過,但其流露出的思想體現出了美國監管高層對相關問題的認知,具有一定的指向意義。

在此之前,美國國會還有兩份法案提案,專門提及了穩定幣,并提出了與“L-G”法案高度相似的理念,例如“穩定幣發行機構需持牌經營”、“月度披露底層資產審計報告”和“全額儲備高流動性資產”。按此發展,穩定幣一定程度上就扮演了“數字美元”的功能,且能夠實現全球流通。

2022年3月31日,參議員 Bill Hagerty在參議院提交《穩定幣透明度法案》(The Stablecoin Transparency Act)。

該法案要求穩定幣發行人需:

持有期限少于 12 個月的政府證券;

具有充分抵押的證券回購協議;

擁有美元或其他非數字貨幣支持的儲備,且需要每月在其網站上發布一份關于穩定幣發行人持有的經第三方審計的儲備資產報告。

2022年4月6日,美國參議院銀行委員會成員Pat Toomey公布《穩定幣儲備透明度和統一安全交易法案》(The Stablecoin TRUST Act)討論草案。

該法案討論稿擬將支付型穩定幣的發行方限定為以下三類機構:

國家注冊的貨幣傳送商;

持有專門為穩定幣發行人設計的新的聯邦許可證;

受保護的存款機構,并要求支付穩定幣發行人需要披露其儲備資產、制定贖回政策和接受注冊會計師事務所的定期認證。

4.3 地方:紐約州發布穩定幣指南

州政府層面,2022年6月8日,紐約州金融管理局(NYDFS)發布穩定幣指南,指出在紐約州運營的穩定幣發行方必須遵循若干要求,例如:

儲備:每個工作日結束時,必須有美元資產完全儲備。儲備的資產必須有隔離管理,并由聯邦或州政府特許的存款機構管理。對于美國國債只能持有三月及以下。

贖回政策:需要由NYDFS事先批準。需遵守銀行保密法(BSA)與反洗錢(AML)規則,發行商要能在短短2天內(T+2)完成用戶的贖回請求。

審計:儲備金必須有注冊會計師每月審計。

NYDFS預計受其監管的穩定幣發行人在三個月內遵守該指南的大部分規則。目前接受NYDFS管理的主要為Gemini發行的穩定幣GUSD、Paxos發行的穩定幣USDP與BUSD。

來源:吉時通信

Web3風暴中心,90后和00后登上主舞臺。“建了一個00后Web3學習群,互相分享Web3資訊和學習資源,每周日晚開Twitter Spaces討論,感興趣的聯系我.

1900/1/1 0:00:00自NFT概念提出到如今賽道白熱化,玩法與機制日新月異,各種平臺層出不窮。各位業內人士在緊緊follow“領頭羊“步伐的同時,也致力于開拓自身的新領域.

1900/1/1 0:00:007 月 12 日,噤聲近一個月的三箭資本創始人 Zhu Su 再次發推:“遺憾的是,我們與清算人合作的誠意被錯誤誘導。希望他們(清算人)在 StarkWare 代幣認股權證中履行善意.

1900/1/1 0:00:00【0704 - 0711】周報概要:1、上周 NFT 市場成交量穩中有升,X2Y2 周成交額位居榜首,份額占比 48.7%.

1900/1/1 0:00:00TL;DR 1,StarkWare很早就確定了以技術為核心的商業模式,StarkEx是其主要盈利來源2,StarkNet生態還在發展初期,原生和創新項目多,技術進展是主要瓶頸3.

1900/1/1 0:00:00撰文:EthHunter,Bankless經營一個組織有時候就像養貓一樣復雜,需要去控制或管理一群形色各異的人,但也有簡單的方法.

1900/1/1 0:00:00