BTC/HKD+0.93%

BTC/HKD+0.93% ETH/HKD+2.86%

ETH/HKD+2.86% LTC/HKD+0.96%

LTC/HKD+0.96% ADA/HKD+2.5%

ADA/HKD+2.5% SOL/HKD+0.74%

SOL/HKD+0.74% XRP/HKD+0.12%

XRP/HKD+0.12%原文來源:Glassnode

本周比特幣價格繼續在2萬美元范圍內盤整,因為市場在消化6月份的極端下行波動。

隨著市場從歷史最高點下跌超過75%,即使是最強大和最長期的比特幣持有者也感到壓力。本周,長期持有者和礦工都是焦點,因為市場試圖在持續的宏觀經濟不確定性中找到一個底部。

在本版周報中,我們將尋求提取和識別歷史上描述比特幣熊市底層形成的關鍵特征。這是一個強制賣出的時間段,賣方疲憊,下行壓力開始減弱。我們將從多個角度進行探討,包括:

即使是最強的手也會被最后震下車,造成賣家疲憊。

財富的重新分配,從低信念到高信念的持有人。

大型和小型實體的需求恢復。

礦工群體的投降,這似乎正在進行中。

目前的熊市在市場結構方面與2018年底有許多相似之處,我們可以從歷史最高指標的回撤走勢中發現這一點。以下是對目前2022年熊市與2018年熊市的比較。

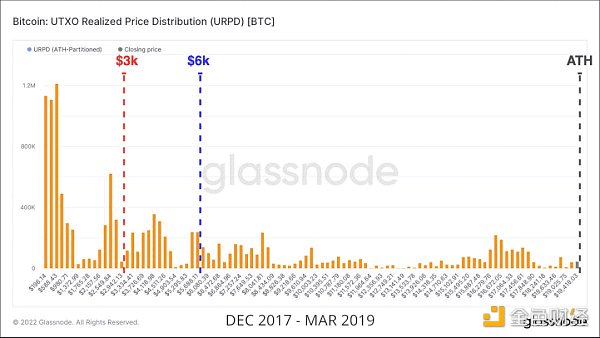

? 2017年12月-2019年3月:2017年幣價見頂后下跌的余波持續了近15個月,最終從歷史前高中回撤了85%。6000美元的區域可以被看作是最終投降前的基礎水平突破點,在1個月的時間里,比特幣價格又被抹去了50%。

Glassnode:比特幣短期持有者交易所流入占比激增至82%:7月24日消息,Glassnode在最新一期的每周通訊中表示,比特幣短期持有者(簡稱STH,指持幣時間不超過155天的錢包地址)在交易所比特幣流入中的占比已激增至82%,大大高于過去5年的長期范圍(通常為55%至65%)。報告稱,最近的大部分交易活動都是由活躍在2023年市場中的鯨魚驅動的(因此被歸類為STH)。[2023/7/25 15:56:14]

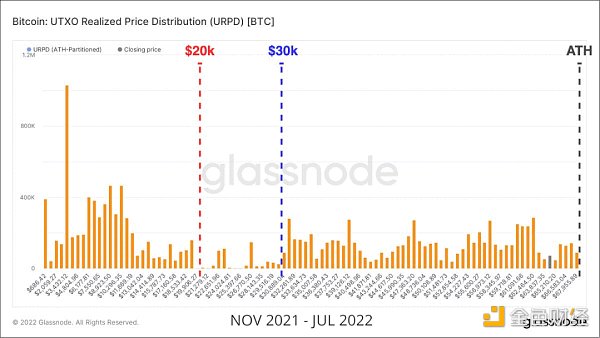

? 2021年11月-2022年7月:目前的熊市已經從前高位置回撤了75%,2.9萬美元的底線也是類似的突破點基礎水平。在6月中旬的投降中,價格在短短兩周內跌至17600美元,跌幅為40%。

漫長的熊市的主要后果之一是財富在剩下的利益相關者之間的重新分配。我們可以根據實現價格分布(URPD)指標的UTXO來分析財富的逐步換手情況

正如?第23周鏈上周報中所強調的,過去的熊市有兩個不同的階段:

歷史前高之后的階段:短期投資者和投機者(低信念)逐漸接受了熊市的現實,在價格貶值趨勢中,逐漸退出市場。此外,一些參與者試圖對宏觀趨勢進行反向交易,導致多次暫時性的緩解反彈(死貓反彈)。

底部發現階段:盈利能力的減弱和長時間的財務痛苦導致新的需求下降,為最終投降創造有利條件。

Coinbase將在以太坊Gray Glacier硬分叉期間進行維護,部分功能無法訪問:6月29日消息,Coinbase宣布在以太坊Gray Glacier硬分叉期間,需要對Coinbase.com、Pro、Exchange、Prime、Commerce和Custody的ETH/ERC20進行維護,發送將暫時不可用,接收將延遲,買賣和交易不會受到影響,Coinbase NFT的部分功能在2-3小時內無法訪問。[2022/6/29 1:38:42]

首先,我們將觀察2017年12月至2019年3月的市場。注意到價格如何表現的像磁鐵,首先吸引買家在6000美金區域買入,最后,這些買家在投降后再次賣出,促使價格進入3千至4千美元的范圍。這描述了一個兩部分的投降周期,以及最終的底部形成。

在目前的2022年市場中,在2021年11月的歷史前高之后,到目前為止我們有一個類似的結構。我們可以看到類似的重新分配模式發生在3萬美元的底線周圍,最初建立于2021年5月至7月。在今年5-6月的過程中,我們可以看到價格交易下降到2萬美元的區域,這成為投資者投降和新買家的重要觸發點,因此成為比特幣轉手的節點。

Glassnode:預計2022年年初加密市場可能持續橫盤整理:1月6日消息,據數字貨幣管理公司CoinShares最新數據顯示,加密貨幣基金已經連續三周出現投資外流。CoinShares表示,上周加密行業流出的資金總額為3,200萬美元,過去三周的流出總額達到2.6億美元,2021年的整體資金流入達到93億美元,較2020年猛增36%。值得一提的是,相對于其他數字資產投資產品,比特幣的資金流入增幅最低。另據區塊鏈數據提供商Glassnode最新研究報告,在許多鏈上指標中,比特幣普遍缺乏活力,流動性也越來越差,而投資者的盈利能力和周期性指標則描繪出一幅更為悲觀的圖景。Glassnode總結認為,隨著牛市和熊市信號的平衡,預計2022年年初可能持續整理。(路透社)[2022/1/6 8:29:39]

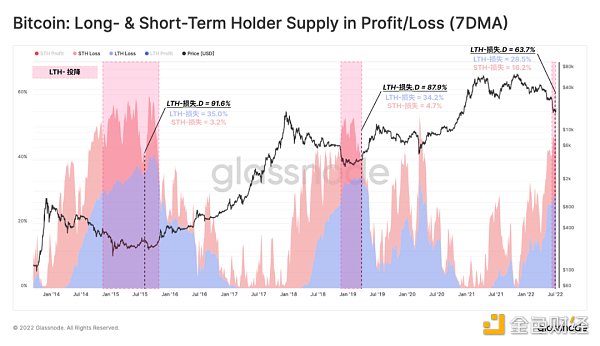

隨著3萬美元價格水平的失守,礦工和長期持有者(LTH)已經受到了壓力。為了證明2021-22周期長期持有者的持續屈服,我們可以從兩個方面監測他們的盈利能力;他們的實際損失(賣出)和未實現的損失(低于成本基礎持有的比特幣)。

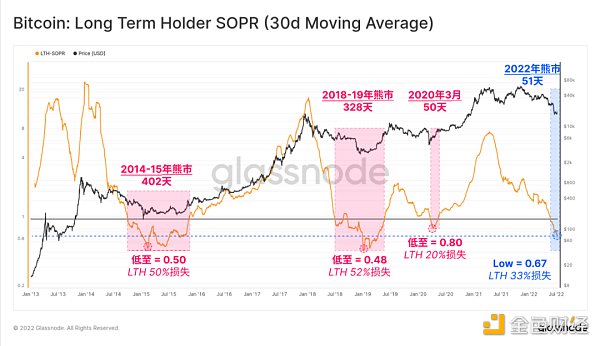

長期持有者賣出產出利潤率(LTH-SOPR)是一個展示長期持有者所獲得的利潤率的指標,(例如:2.0的值意味著長期持有者以2倍于其成本基礎的價格賣出比特幣)。因此,當LTH-SOPR的值小于1時,這些玩家低于其成本基礎的價格割肉賣出比特幣,實現了損失。

LTH-SOPR的當前值為0.67,表明平均而言,長期持有者賣出他們的比特幣時的損失是33%。

Glassnode:自2020年減半以來,以美元計價的礦工收入增長了550%:金色財經報道,Glassnode數據顯示,比特幣礦工看到BTC收入每四年減半。在目前的時代,礦工們每天的平均收入在900到1000美元之間。

盡管以BTC計價的收入減少,但自2020年減半以來,以美元計價的礦工收入增長了550%,并接近每天6200萬美元以上的總收入。[2021/11/8 21:32:59]

長期持有者成本基礎指標?估計長期持有者為他們的比特幣支付的平均價格。因此,由于市場估值低于長期持有者的成本基礎時,我們可以認為這群人總體上處于損失中。同樣地,目前LTHs平均處于浮虧狀態下,持有的未實現損失總額為-14%。

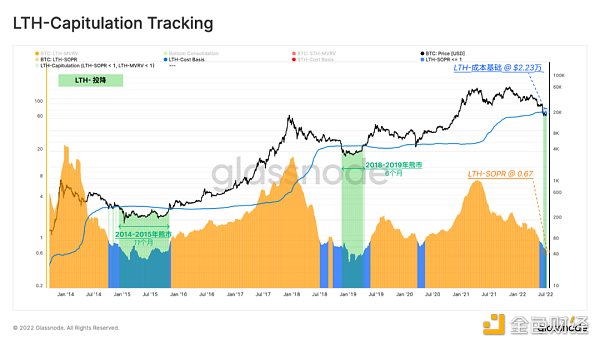

下面的圖表結合了這些概念,顯示了滿足這兩個條件的區間(綠色)。這些時刻是長期持有者既持有處于浮虧狀態的比特幣,又在割肉賣出,實現了損失。綜合來看,這表明長期持有者投降的可能性正在增加。

目前LTH-SOPR的值為0.67,LTH-成本基礎為2.23萬美元,這意味著LTH在每枚賣出的比特幣上平均實現了-33%的損失,盡管現貨價格只比其成本基礎低6%。這意味著以更高價格購買比特幣的長期持有者是目前的主要賣方,而那些仍然持有2017-20年周期(或更早)比特幣的投資者還在等待。

Glassnode:持有超過10枚BTC的地址數大幅下降:9月9日消息,分析機構Glassnode在最近的一條推文中表示,擁有超過10枚BTC的錢包數量已降至七個月低點,目前只有153137個。持有10000 BTC的錢包數量也在下降,總共有104個。但持有超過1枚BTC的地址數卻在增長,達到823015個,創歷史新高。(U.today)[2020/9/9]

投降事件的一個后果是立即將比特幣重新分配給新的買家,這些人最初通常被歸類為短期持有者。然而,隨著時間的推移,長期持有者在供應中的主導地位往往會增加,因為全天候的投機者被趕出市場。

底部的形成往往伴隨著長期持有者承擔越來越大比例的未實現的損失。換句話說,為了使熊市達到最終的底,虧損的比特幣份額應該主要轉移到那些對價格最不敏感的投資人身上,他們具有最堅定的信念。

這是兩個機制作用的結果:

信念薄弱的實體退出(短期持有者)。

逐漸將比特幣轉移到信念堅定的實體,他們對價格相對不敏感(長期持有者)。

在以前的熊市中,由長期持有者持有的供應比例達到34%以上,并且是虧損的。同時,短期持有者持有的比例下降到僅占供應量的3%至4%。目前,短期持有者仍然持有16.2%的損失供應,這表明剛剛被重新賣出的比特幣現在掌握在更高信念的持有人手中,需要經歷一個過程才能成熟。

這表明,雖然許多底部形成的信號已經到位,但市場仍然需要持續一段時間和痛苦才能建立一個有彈性的底部。比特幣投資者還沒有走出困境。

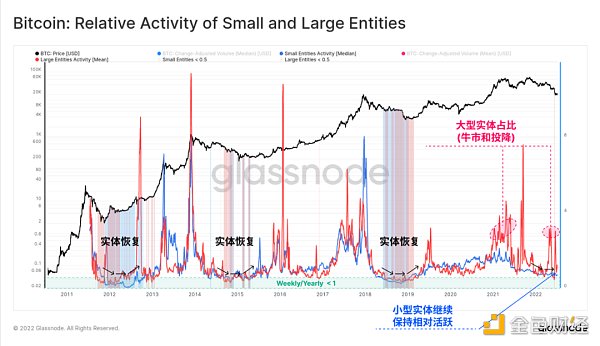

以前的熊市周期的一個共同組成部分是驅逐比特幣游客。一個觀察結果是,蝦米和巨鯨的余額增長突出。在此基礎上,我們引入一個新的指標,旨在跟蹤小型和大型實體的相對鏈上活動(最初由CryptoVizArt創造)。

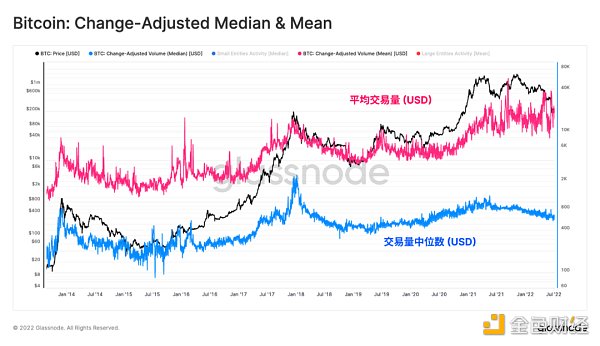

考慮到比特幣的歷史交易數據,每日轉賬量的平均值通常比中值大。這主要是由于有大量的小價值交易和少量的大價值交易。

我們可以看到,在整個比特幣歷史上,美元交易量的?平均值和?中位數之間始終存在著差距。因此,比特幣鏈上交易價值分布顯示出正的偏度。

偏度是在分布中觀察到的不對稱程度。當平均數大于中位數時就會出現正偏度。這表明小值交易的數量多于大值交易。

我們可以利用這一觀察來開發一個宏觀框架,以評估活動的相對水平,以及來自小型和大型實體的需求。下面的震蕩器是由7天移動平均和365天移動平均的中位數(小實體?)和平均數(大實體?)美元交易量之間的比率構建的。

當小實體?數量超過大實體?時,它通常表明小規模交易的涌入,并且通常與牛市的興奮和更大的投機有關。

當指標在增加時,可以認為是該實體群組需求增加的信號。

當指標在減少時,可以認為是該實體群體需求減少的信號。

在目前的市場周期中可以看到的是,紅色曲線一直處于藍色曲線之上。這表明無論是在整個牛市周期還是最近的投降事件中,大型實體(可能是機構)的活動一直大大高于散戶。

此外,我們可以發現,相對于過去的熊市,較小的實體仍然相當活躍,但我們還沒有看到觸底和復蘇的跡象。這是一個需要持續關注的點,觀察這兩個實體群組的需求是否擴大。從這個指標中得到的關鍵啟示是,雖然活動處于底部形成區域,但是還沒有恢復到復蘇模式。

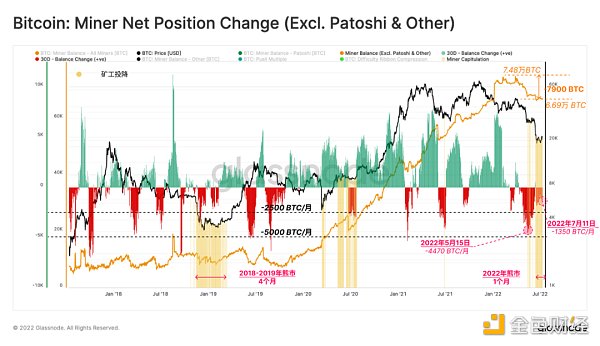

最后,我們將把注意力轉向礦工群體,他們往往在熊市后期成為有影響力的賣壓來源。這是他們的收入周期波動的結果,在熊市中也不例外。

為了跟蹤?礦工投降是否發生,我們可以參考一個兩部分的模型,尋求隱含收入壓力(Puell Multiple)和可觀察到的總算力下降(難度帶壓縮)之間的匯合。

Puell倍數?追蹤以美元計價的礦工總收入,相對于1年的平均值。我們可以發現,目前比特幣礦工的收入只達到歷史12個月平均水平的49%。這意味著礦工的收入壓力可能是一個因素。

難度帶壓縮?預示著礦機確實在下線,導致挖礦協議難度在統計學上顯著下降。這是一個明確的觀察,由于收入壓力,礦工們正在關閉ASIC鉆機。

礦工投降風險?這個指標標識出上面的兩個指標的低點時段,這個指標通常與極端的熊市低點和礦工投降事件的高風險相關。

確實存在礦工投降的風險,我們可以確認,最近礦工總余額以每月4470枚比特幣的速度減少。主要是在LUNA-UST項目崩盤后開始的。

礦工們的收入壓力導致在兩個月內,他們總共賣出了7900枚比特幣。也就是說,礦工們最近放慢了他們的支出,目前正以每月1350枚的速度賣出。

在2018-2019年的熊市中,礦工投降的時間約為4個月,目前僅僅持續了1個月。礦工目前總共持有約6.69萬枚比特幣,因此,除非幣價大幅上漲,否則下一季度他們仍然有進一步賣出的風險。

目前的市場結構具有許多熊市后期的特征,其中信念最高的群體,即長期持有者和礦工們正面臨著顯著的投降壓力。

虧損的供應量現在已經達到44.7%,其中大部分是由長期持有者群體承擔。然而,與以前的熊市周期相比,這仍然是一個不太嚴重的水平。我們還引入了一個新的指標,跟蹤小型和大型實體的活動水平,作為映射市場復蘇的工具。這支持了市場已經進入熊市的觀察,然而還沒有形成一個自信的底部,仍有工作要做。

總的來說,廣泛的投降和極端的金融壓力肯定存在。然而,可能還有時間上的痛苦(持續時間),也許還有進一步的下行風險來充分考驗投資者的決心,并使市場建立一個有彈性的底部。

密碼學是許多區塊鏈協議的核心。從傳統的工作量證明 (PoW) 到 L2 現代方法(如 ZK-rollups),許多高級加密方法為區塊鏈運行時和協議提供了基礎.

1900/1/1 0:00:00作者:Ben Giove投資是一種對于預測的練習。精明的投資者不會基于現在的情況做決定,而是參考未來和長期價值創造的潛力。在加密貨幣市場,交易員目前表現出短期思維的一個領域是 L2 代幣.

1900/1/1 0:00:00自古以來,智人一直是群居動物,他們自然地自我組織成群體,最終促進了個體之間的交流和資源共享。語言和合作是智人崛起的驅動力,使智人征服了動物王國,以及我們的近親直立人、能人和尼安德特人.

1900/1/1 0:00:001.DeFi代幣總市值:369.62億美元 DeFi總市值 數據來源:coingecko2.過去24小時去中心化交易所的交易量:38.

1900/1/1 0:00:00小牛APP:https://m.cryptopal.live/?name=b??(鏈接復制到瀏覽器,打開下載~)6月26日14:48預警,價格約0.08美元附近,最高價格為3.091美元.

1900/1/1 0:00:00NFT賽道發展至今,NFT的流動性,似乎成了行業內不約而同想要發力的方向。除了多次聚焦NFT二級轉讓市場外,颯姐團隊在之前的文章中已經討論過關于NFT出質與抵押借貸的問題.

1900/1/1 0:00:00