BTC/HKD+0.49%

BTC/HKD+0.49% ETH/HKD+2.23%

ETH/HKD+2.23% LTC/HKD+0.82%

LTC/HKD+0.82% ADA/HKD+0.58%

ADA/HKD+0.58% SOL/HKD+0.32%

SOL/HKD+0.32% XRP/HKD-0.11%

XRP/HKD-0.11%用戶使用 DEX 的行為特征是資產自持,錢包授權,無須托管,用之方來,用完即走,在極低的遷移成本下 DEX 基本不具備 Web2 互聯網產品的用戶網絡效應,所以即使對 DEX 賽道的頭部選手而言,也是一場是有始無終的「無限戰爭」。

Celsius 和 3AC 的流動性危機引發的連環清算再次把 CEFI 的中心化問題推到了風口浪尖,AEX、HOO 的爆雷也將被遺忘許久的 CEX 問題再次推上了桌面。

極端的市場行情是一面照妖鏡,照出了 CEFI 的真正面目,也照回了去中心化的本真。當資產的交易和存儲還在考驗人性,而不是依靠技術本身的時候,對用戶而言所有的 CEFI 都在同樣的風險之下。

DEFI 取代 CEFI,至少在加密行業將是必然,或早或晚。

DEX 是 DEFI 的最底層的應用型基礎設施,也是 DEFI 的起點,所有 DEFI 項目的鏈上交互基本都要 DEX 的支撐,DEX 交易場景下,用戶資產存儲在個人錢包,不會像 CEX 一樣托管在中心化交易所,DEX 的使用特征是用之方來,用完即走,加之區塊鏈產業的開源特征,DEX 很難形成互聯網產品的用戶網絡效應,也很難形成護城河,就連 Uni 也只能被迫給 V3 申請了兩年的版權保護,所以這個賽道的頭部選手參與的更像一場無限戰爭。

一、趨勢遷移

1. 流動性遷徙

2022 年 5 月初,Paradigm 發布的一篇最新研究報告表明,與頭部中心化加密交易平臺相比,在ETH/USD、ETH/BTC、以及其他 ETH 交易對方面,Uniswap 協議 V3 具有更深的流動性。

就 2021 年 6 月至 2022 年 3 月的數據取樣,在ETH/USD 交易對上,Uniswap 流動性是Binance 和 Coinbase 兩個中心化交易平臺的 2倍;2022 年 2 月至 2022 年 3 月對 ETH/BTC交易對分析的取樣,對于 ETH/BTC,Uniswap 流動性比 Binance 高出約 3 倍,比Coinbase 高出約 4.5 倍。

這是一個令人震驚的結果,卻又在情理之中。

Uniswap 最初從長尾資產入手,通過獨創的 AMM 對傳統訂單簿模式的 CEX 發起側翼進攻,在 CEX 上無人問津的小幣種在 Uniswap 找到了流動性,一時成為市場的焦點。

ChainUp子公司Bedrock Trust推出去中心化數據存儲基金:11月29日消息,區塊鏈技術解決方案提供商ChainUp Group宣布其子公司Bedrock Trust Pte Ltd推出去中心化數據存儲基金IPFS Infrastructure Flagship Fund I。受新加坡金融管理局監管的持牌基金管理公司Bedrock Trust將擔任該基金管理人,幫助合格投資者能夠參與星際文件系統(IPFS),投資者也可以通過Bedrock Trust獲得Filecoin投資機會,通過持牌基金經理投資去中心化存儲解決方案。(雅虎財經)[2022/11/29 21:08:38]

但我們認為這些都是表象,Uniswap 更大的魅力在于其運作模式對資產所有權的尊重,它非托管的交易模式必定會成為交易市場的主流,因為中心化交易所資產托管的模式終究背離了資產所有權和控制權屬于個人的區塊鏈精神,Mt.GOX 被盜,Fcoin 跑路始終是行業的一塊塊傷疤;加之今年戰爭的極端市場下,Coinbase 等交易所對特定國家賬戶的封禁;當前暴跌行情下,AEX 和 HOO 的提現問題,這一系列的事件都在加速著交易重心從 CEX 向 DEX 的轉移。

遷移是悄無聲息的,但易位卻是顯而易見的,悄無聲息在過程,顯而易見在結果,結果正如 Paradigm 的報告所述。

2. 用戶遷徙

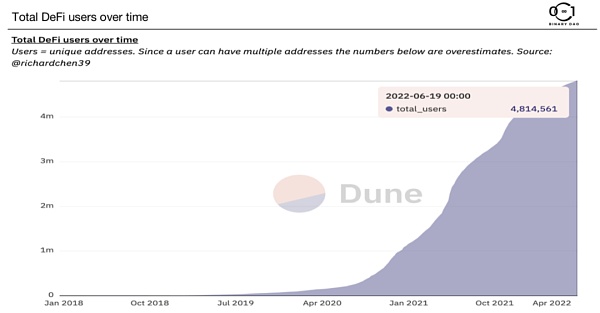

根據 DUNE 上的 DEFI 用戶增長趨勢可以看出,自 2018 年 DEX 誕生以來,這場遷移已然開始,至今加密行業的 DEFI 用戶已有 481 萬之多,而且方興未艾。畢竟,CEX 的出現和發展只能算是 WEB3.0 時代過渡階段的妥協性解決方案,只是這種現象級的共存還需要相當長的時間。

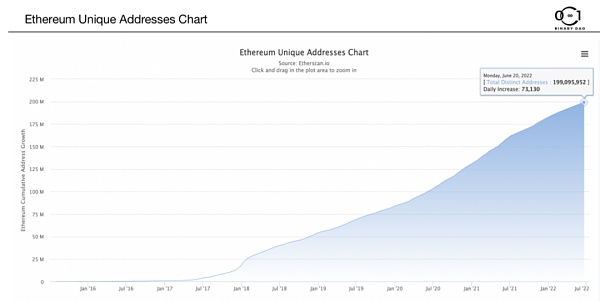

以太坊錢包地址增長是最有說服力的指標之一,2017 年的區塊鏈產業講的是協議層的敘事,雖千鏈叢生,但所謂的區塊鏈技術除了炒幣,再無應用。

彼時以太坊錢包的實際地址數剛過百萬,而 DEFI 的生態正是在以太坊發生并且逐步成長的,根據 ETH 的地址數增長趨勢圖可以看出 2018 年之后整個區塊鏈產業的鏈上運動浩浩蕩蕩,一往無前。

Blocklike:以NFT為代表的Web3的底層應用,進一步拓展元宇宙去中心化經濟生態:4月19日,Blocklike 以“NFT:在元宇宙世界證明我是我”為主題,圍繞 NFT多元價值構建、NFT 在元宇宙的創新用例、跨鏈及多鏈生態等話題開展 Blocklike Panel 視頻圓桌直播。活動邀請 Realy、CyberConnect、MetaFriends、The Bird World、Rocki 等機構,共同探討 NFT 2.0 的機遇和挑戰,吸引 1 萬人觀看。

圓桌上,嘉賓們從 NFT 的效用和價值賦能、DID 技術和錢包應用的交互作用、跨鏈基礎設施底層的選擇、NFT 在元宇宙中的應用場景多元化及創新用例、NFT 與社區用戶的情感連接等方面闡述自己的見解和構想。Realy、CyberConnect、MetaFriends、The Bird World、Rocki 綜合以上觀點表示,以 NFT 為代表的 Web3 的底層應用,將通過連接虛擬與現實場景,進一步拓展元宇宙去中心化經濟生態。[2022/4/20 14:36:44]

3. 成交量遷徙

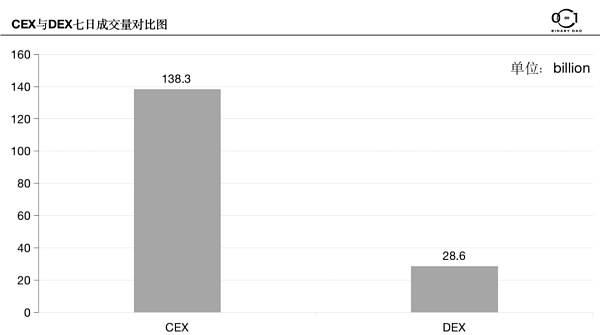

從交易量來看,取 6 月份近 7 天成交額的總和做對比,DEX 的總成交額已經接近 CEX 總成交額的 20%,可見 DEX 已經逐漸成為不可忽視的一股力量,特別是大額訂單的執行上,Curve 和 UniSwap 等DEX 體現出強勁的優勢。

二、DEX 戰爭

當前市場流動性困境之下,DEFI 市場資金持續出逃,DEX 的 TVL 自然也難以幸免,流動性匱乏的的后果是 DEX 的用戶體驗也變得越來越差,不同 DEX 對存量用戶的爭奪日趨激烈。

什么樣的 DEX 才是用戶所需,哪些因素才是市場所要?

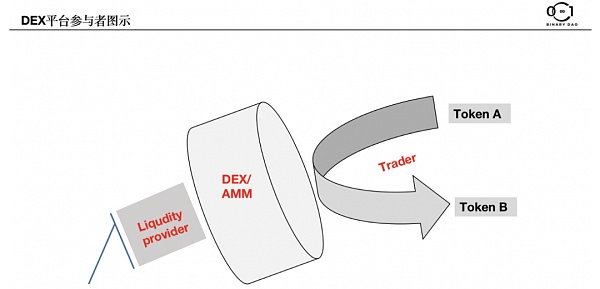

我們拆解 DEX 的參與主體,主要包含 Trader、DEX 平臺和 Liquidity Provider 三個部分,AMM 的出現讓 DEX 從理論變成了現實,特別是 AMM+LP 的組合讓點對池的操作得以實現,特別是 UniSwap2.0 之后仿盤盡出,絕大部分 DEX 平臺都是千篇一律,市場的鏈上流動性變得逐步分散。

a16z前合伙人:Web3是關于所有權,而不是去中心化:1月9日消息,Andreessen Horowitz(a16z)前合伙人Jesse Walden發推表示,Web3是關于所有權,而不是去中心化。去中心化只是對支持互聯網原生、可編程資產所有權的基礎設施合法性的要求。這種基礎設施獨特地使所有權成為互聯網規模的用戶體驗的基石。[2022/1/9 8:35:57]

就 DEX 的競爭而言,誰能獲得更好的用戶體驗,誰才能握住用戶和資金的流向,DEX 競爭的基本單位是什么?

首先,交易平臺競爭力的根本是資產安全,在這點上 DEX 非托管的模式并無差異。

其次,站在用戶視角,Trader 的需求永遠都是以最好的價格買到自己想要的 token 或者賣出自己的 token,所以對 Trader 而言,報價優勢和流動性優勢這兩個基本要素尤為重要。

報價優勢指的是,對于某個特定資產而言,以在其特定時間的剛性出售需求而言,哪個平臺能給出更好的價格,用戶就會選誰。

流動性優勢是指,在相對優勢的價格之下,誰能承載更好的流動性,用戶就會選誰。

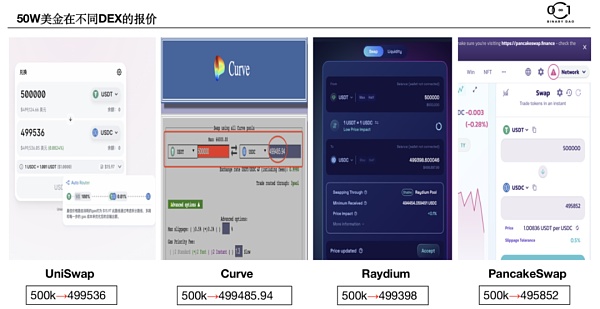

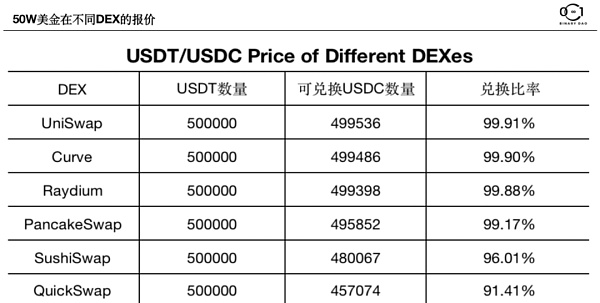

我們以 50W 枚 USDT 交易需求在市場不同 DEX 報價,發現各個平臺可兌換的 USDC 差異額非常大。

顯而易見,其中 UniSwap V3 在這一交易對的報價方面表現最好,50W 枚 USDT 可兌換為499536 枚 USDC,在這個特定的時間段表現最好,UniV3 的集中流動性解決方案居功至偉。

關于其他鏈上的幾個交易平臺對 50W 枚 USDT 的報價分別是:Curve 上可兌換 499486 枚USDC,Raydium 上可兌換為 499398 枚 USDC,Pancake 上可兌換為495852 枚 USDC,Sushi 上可兌換為 480067 枚 USDC,QuickSwap上可兌換為 457074 枚 USDC,可見各個平臺的報價差異非常之大,因為 AMM 的交易執行有別于 CEX 的訂單簿模型,所以報價優勢和流動性優勢直接影響了 Trader 的交易體驗,最終會形成各個 DEX 自己的差異化優勢。

V神:以太坊協議面臨著協議升級和去中心化治理可能被攻擊的問題:金色財經報道,10月26日,《萬物生長,代碼奔騰》大會在上海召開。以太坊創始人V神分享了他對目前去中心化治理的看法。為什么要去中心化治理:區塊鏈領域最大的問題就是對于那些公共物品和服務的項目融資難。在區塊鏈出現之前,許多去中心化的項目失敗、難以為繼的主要問題就是資金匱乏。比特幣和以太坊出現之后,我們可以看到早期的比特幣社區成員財富劇增社區并不缺錢,而以太坊和其他上一輪ICO浪潮的公鏈項目也由于在2014-2018年融了很多錢因此社區也不太缺錢。相比之下,對于那些公共物品來說,融資個問題。

Vitalik認為現在有兩個問題:以太坊協議面臨著協議升級的問題、去中心化治理可能被攻擊的問題。尤其是去中心化治理攻擊問題是我們需要關注的,包括:治理權利被經濟權益所分散,加密資產的借貸(尤其是governance token的借貸)會因為治理失敗影響代幣價格導致無法償還抵押物資產如以太坊。[2020/10/26]

再者,在用戶視角,從市場需求的導向來看,對 Liquidity Provider 而言,誰能提供更高的資本效率,誰就能捕獲更多的 LP,而 LP+LP 資本效率也正是其能滿足 Trader 需求的根本支撐。

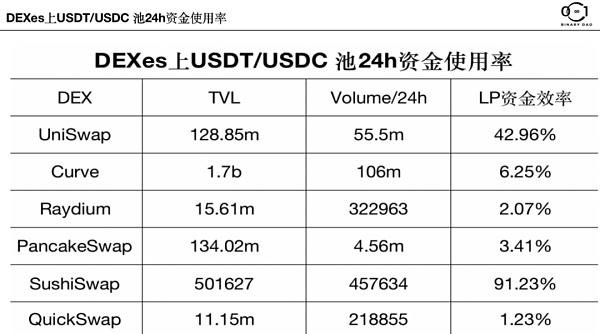

上述對 50W 枚 USDT 各平臺給出了不同的報價,報價差異很大,那其同期在平臺上的 USDT/USDC 的 LP 池的資金情況又是如何呢?

根據上圖我們可以看出 UniSwap 上 USDT/USDC 的 TVL 有 128.85m,24 小時的成交量有 55.5m,這樣算出 128.85m 的 24 小時資金使用率為 42.96%。

綜合對比,除了 Sushi 由于 USDT/USDC 資金量不足出現了數據異常之外,其他幾個平臺的資金使用率都非常低,Curve 的 24 小時資金使用率是6.25%,Raydium 為 2.07%,Pancake 為 3.41%,QuickSwap為 1.23%,這樣看來 Uniswap 在 LP 的資金效率方面獨樹一幟。

但是還有一個可怕的數據是 Curve 在 USDT 交易對 LP 的捕獲能力上竟然達到了 1.7b,這是一個絕不容忽視的異常數據,主要是因為 Curve 在 Uni V3 尚未出現之前就以其算法和 0.04% 的手續費絕對優勢壟斷了穩定幣和同源幣對(如 ETH/stETH)的交易市場,當然 Curve 的穩定幣池是以 USDT/USDC/DAI 三個幣對存在的,同時 3 池在滑點優化方面體驗較好。

聲音 | 美國證券交易委員會主席:數字資產在“充分”去中心化后可能不會被視為證券:據blokt報道,美國證券交易委員會主席Jay Clayton近期表示,我同意Hinman對數字資產交易如何不再代表投資合同的解釋,例如,如果購買者不再期望某個人或團體進行必要的管理和努力工作后,在這種情況下,數字資產可能不代表Howey框架下的投資合同。美國證券交易委員會企業融資部主任威廉·亨曼(William Henman)此前認為,數字資產可以作為證券出售,但在其背后的網絡被“ 充分 ”去中心化后可能不會成為證券。[2019/3/18]

也正因為 Curve 的資金效率不高,Uni V3 才得以從 Curve 口中分得一杯羹,即使如此,Curve 的穩定幣和同源幣交易對已經深度綁定了其他 DEFI 協議,儼然成為 DEFI2.0 的應用型底層,一半以上的知名 DEFI 項目都要去 Curve 部署流動性,所以即使資金使用率略有遜色,UniSwap 也很難撼動其超強的 LP 捕獲能力。

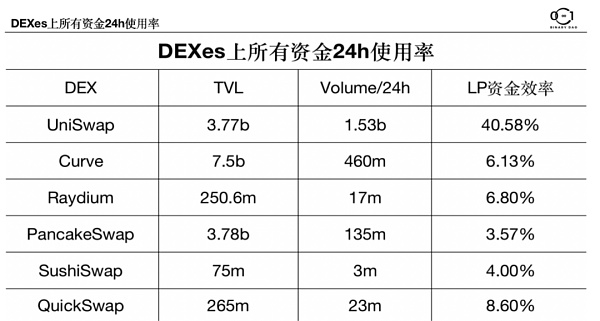

接下來,我們就要再來對比一下各個 DEX 平臺所有 LP 資金的 TVL 和資金使用效率。

如圖,在 TVL 的捕獲能力上,Curve、UniSwap 和 Pancake 這三個平臺表現最佳,分別為 7.5b,3.77b 和 3.78b,其他幾個平臺的 TVL 流失已經慘不忍睹,如果我們統計 DEX 上 24 小時的所有交易對資金數據,發現 UniSwap 的 24 小時資金使用率依然最高,竟然高達 40% 以上,根據這種資金使用效率估計,UniSwap 對其平臺 LP 提供的平均年化可以在 50% 左右,而其他平臺則表現相對較弱,分別為 Curve 6.13%,Raydium 6.80%,PancakeSwap 3.57%,Sushi 4%,QuickSwap 8.60%。

值得關注的是 Pancake,它擁有 3.78b 的 TVL,資金使用率卻是所有統計在內的 DEX 的倒數第一,前面我們在統計 50W 枚 USDT 兌換比率的時候它同樣表現不佳,這是已經淪落的 Uni V2 系 DEX 們的普遍問題,卻無從解決,這樣看來,V3 的版權保護確實擠壓了模仿者們的生存空間。

但是由于 UniSwap 和 Curve 這種表現更優秀的產品并未接入 BNB chain,那在生態僅次于以太坊的 BNB Chain 上哪個 DEX 更具備競爭優勢呢?

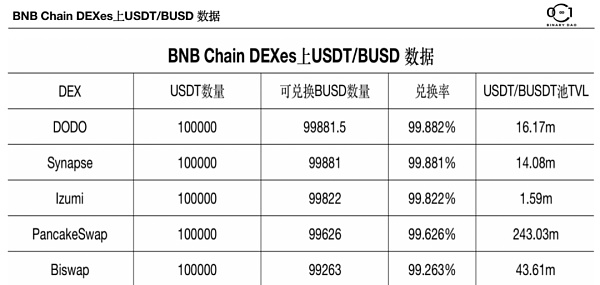

我們以 10W 枚 USDT 在 BNB Chain 上兌換 BUSD 為例,發現 Pancake 的表現真的很差,兌換比率只有 99.626%,在統計范圍里只能排到第四,DODO 和 Synapse 兌換率不相上下,值得注意的是 Izumi 的 TVL 只有1.59m,但其對 10W 枚 USDT 的報價竟然遠好過 Pancake,如果 Izumi 能夠捕獲 10m 以上的 TVL,其報價表現很有可能好于 DODO。

三、解決方案對比

結合前面幾個平臺的表現,我們來研究比對他們所采用的數學模型方案:

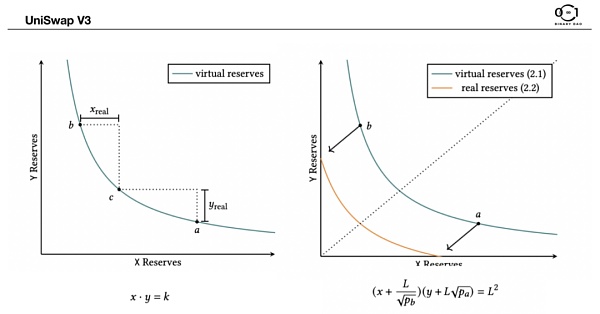

1、UniSwap V3 的集中流動性

在 UniSwap V3 出來之前,90% 的 DEX 都是 V2 的仿盤,典型代表如Sushi,pancake 和 quickswap,以 0.3% 的手續費,把資金平鋪在 X*Y=K 的曲線上,V3 做了三點改良:

將流動性分割在頻繁交易的價格區間,提升 LP 的資本效率;

針對不同的交易幣對設置不同的手續費,留住制造了更多的交易場景,留住了不同需求的交易用戶;

LP token 的 NFT 化,阻斷了競爭對手對其 LP 的吸血;

這些改進滿足了 Trader 對于報價和流動性的需求,同時也滿足了Liquidity Provider 對于資本效率的要求,所以 Uni V3 推出之后很快收復了 V2 時代被仿盤瓜分的市場,現今 Uni 的日均交易占比達到整個生態 DEX 的 70% 以上。

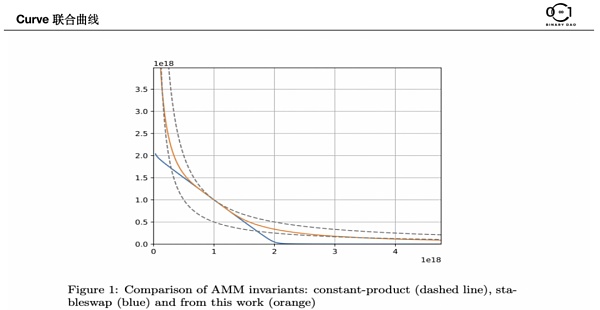

2、Curve 的聯合曲線

Curve 曾是全網 TVL 最大的 DEFI 協議,TVL 一度高達23b 之大,Curve 采用的聯合曲線結合了恒定產品(XYK)和恒定的價格不變量,通過算法讓流動性集中在多個需求的匯集點上,所以其在特定價格區間內的流動性非常充足,甚至超過 Uni V3 的數倍,其交易滑點也基本為 0。

Curve 用曲線的聯合將其幣對在某個流動性的位置強制錨定,打造一個特定的集中流動性范圍區間,形成特定價格傾斜的曲線,這就可以把滑點降到最低。

這種設計有著天然合適的需求場景,比如穩定幣之間的兌換,如 USDT/USDC/DAI 等之間的兌換;另外就是同源幣對之間的兌換,比如 ETH/stETH。所以市場九成以上的同源幣對和 USDT 交易對的流動性都部署在 Curve。

對于非穩定幣對或非同源幣對,Curve 的解決方案是引入了依賴指數移動平均的內部預言機,效果差強人意。

它有點像 Uni V3 的子集,但又略不相同。Curve 是在其子集區間里靠算法執行流動性調劑,而 Uni V3 的流動性范圍只能靠手動調整,所以 Uni V3 對做 LP 的要求更高。

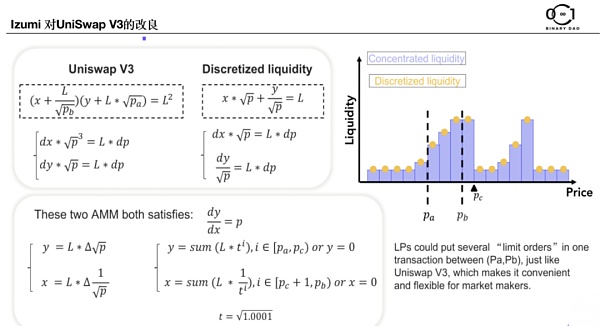

3、Izumi 的離散流動性

Izumi 是個創業的新秀項目,目前還在早期階段,iZiSwap 平臺 TVL 僅僅28m,但是在 USDT/BUSD 的交易對上,它竟然以1.59m 的資金池做到了比 Pancake 上 243m 的資金池更好的報價,這種對 LP 資金的利用效率十分驚人,非常值得關注。

iZiSwap 獨創了Discretized-Liquidity-AMM 模型,通過以分散的方式實現限價訂單,使資本效率最大化。

如圖所示,Discretized-Liquidity-AMM(DLAMM)對現有的 Uniswap V3 進行了改進,將集中的價格范圍切割成小塊,精確地將其定位,制造出了集中流動性的分離狀態,使每個價格區間都需要流動性,這樣不僅滿足了限價訂單的鏈上操作,還極大提升了 LP 資金的使用效率。

所以這是 iziswap 能夠逆勢絕殺 pancake 的關鍵,這種模型在流動性枯竭的當下將更加具備生存能力。

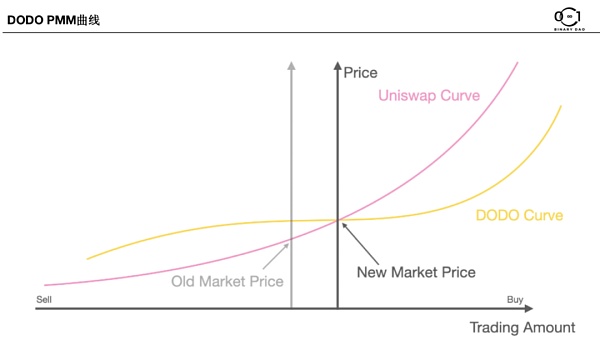

4、DODO 的 PMM 算法

DODO 算是老牌的 DEX 了,其 PMM 算法也是原創,全稱是 Proactive Market Maker,這個算法通過預言機引入了一個標的價格,這個標的價格也可以通過鏈上的供需機制來進行價格發現,可以將流動性聚集在標的價格附近,從而有效降低交易用戶的滑點,同時也提高了 LP 的資金效率。

這個模型中資金池的斜率 k 可以自定義設置,以此來調節滑點的大小,所以相較于 V2 系的 DEX 們,DODO 的配置更加靈活,資金效率也會更好;相對于 V3,這種策略就略遜一籌,但是其無償損失明顯更小,所以對 LP 的要求不高,適合傻瓜式 LP 操作者。

四、潛在問題與規避

DEX 在市場份額的爭奪無法停止,也從未停止,在極度提升資本效率的同時,在優化交易滑點的同時,也暴露著更多的風險敞口。

比如 Curve 的聯合曲線,在穩定幣對和同源幣對的兌換中,一旦價格離開了斜線切點的位置,只要很少的資金就會形成價格脫錨,而這種幣對一旦脫錨則容易引發市場恐慌,從而惡性循環,UST 的脫錨和 stETH 的脫錨依然歷歷在目。

再比如 Uni V3,將大量的資金遷移到頻繁交易區間,一旦出現快速下跌或快速上漲的極端行情,就很容易出現插針的情況,6 月 13 日 ETH 下跌觸發了 MakerDAO 上 6.5 億美金的清算,就導致了 Uni V3 的獨立插針。

鏈上交易,我們該如何選擇 DEX,該如何避坑?

如果你不是一個從業者或者研究者,我建議你選擇 1inch 這樣的交易路由,它可以用算法去分解和分配各個平臺的交易執行,一般都可以為你的交易需求提供一個不錯的價格,是傻瓜式操作的巔峰之作。但如果從行研的視角看,1inch 是建立在各個 DEX 之上的,也就是如果 DEX 本身沒有突破性的進展,你使用 1inch 也得不到好的交易結果。

DEX 賽道是一條有始無終的探索之路,對項目方是,對用戶也是,這條路上每個項目方都值得尊敬,每個用戶都值得鼓勵,因為我們一起踐行了去中心化落地的第一步。

技術層的前進在交叉復現的改良中螺旋向上,DEX 賽道乾坤未定,難有終局。對用戶而言,可坐而上觀,可去留隨意,在 DEX 這個賽道的產品選擇上永遠不要產生路徑依賴,因為加密世界美輪美奐的敘事多是帶刺的魚鉤,當下的最佳可能成為下階段的墊底,路徑依賴猶如溫水中的青蛙,被煮熟端上屠夫的餐桌時你定會發現,旁邊還有一盤韭菜。

注:市場實時變動,本文采樣數據為 2022 年 6 月中旬,如果實時校對可能會有出入,本文觀點僅作研究交流,不做商業使用,如有觀點表述不當,敬請斧正。

來源:Binary Research

Researcher:Larry Shi @Basics Capital

Contributor:Ashley Lin

撰文:凱爾 隨著 6 月 27 日美股收盤,Coinbase 股票價格定格在 55.96 美元,盤中下跌 10.76%,而在去年 4 月,其作為加密資產交易所「第一股」登陸納斯達克.

1900/1/1 0:00:00熊市的盛夏,黑客攻擊頻出,讓已經對價格無感的持幣者們還要為安全擔心。北京時間7月12日上午9時,幣安創始人趙長鵬發布推文:“我們的威脅情報在 ETH 區塊鏈上檢測到 Uniswap V3 存在潛.

1900/1/1 0:00:00頭條 ▌報告:以太坊2.0質押者的未實現平均損失為55%金色財經報道,ETH2.0存款合約鎖定的總價值繼續創下新高,截至7月5日,質押ETH2.0存款合約地址數量超過13,000,000個.

1900/1/1 0:00:00原文:Coinlist,由 DeFi 之道翻譯編輯。加密游戲最初作為加密和 NFT 的強大用例出現,承諾建立一個全新的電子游戲格局,將所有權授予玩家而不僅僅是公司.

1900/1/1 0:00:00隨著區塊鏈的出現和發展,世界開始在很多行業中追求開放、透明、去中心化。在短短幾年時間里,比特幣和支付系統的區塊鏈給人們提供了更多領域的用例,比如讓金融去中心化,讓藝術和創造力的世界向有才華的人開.

1900/1/1 0:00:007月6日,元宇宙空間技術服務商構賽博宣布已于近日完成千萬元人民幣種子輪融資。據不完全統計,自四月以來“元宇宙”領域共計發生超過40余起融資,代表性的“虛擬人”企業魔琺科技在4月6日連續完成B輪、.

1900/1/1 0:00:00