BTC/HKD-1.13%

BTC/HKD-1.13% ETH/HKD-2.35%

ETH/HKD-2.35% LTC/HKD-2.24%

LTC/HKD-2.24% ADA/HKD-2.87%

ADA/HKD-2.87% SOL/HKD-2.92%

SOL/HKD-2.92% XRP/HKD-3.7%

XRP/HKD-3.7%X-to-earn不是新東西,它一直是分布式網絡必備的激勵手段,從比特幣白皮書開始,激勵維護網絡節點的礦工就是基礎操作。

作者:?Hongyu原文標題及鏈接:《龐氏研究:息差和抽傭哪個好?》

首先,X-to-earn的網絡和公鏈/協議網絡基礎設施是有區別的:無論是X-to-earn網絡,還是公鏈/協議網絡,tokenize的目的都是項目方通過維持一個龐氏經濟模型產生賺錢效應,擴大用戶基數,從而維持網絡的繁榮。最為經典的就是比特幣的模型,網絡會在每筆交易中抽成作為Transaction fee,而緊縮場景則是每開采 210,000 個區塊(大約每四年),礦工獲得的獎勵將會減半。

X-to-earn不是新東西,它一直是分布式網絡必備的激勵手段,從比特幣白皮書開始,激勵維護網絡節點的礦工就是基礎操作。如果沒有基于智能合約的自動化激勵機制,分布式網絡就不復存在。

以太坊是第一個實現智能合約功能的分布式網絡,它也讓代幣激勵網絡(姑且這么稱呼)出現在人們的視野中。隨后,各種不同共識機制的公鏈如雨后春筍般誕生,它們各自代表著驗證區塊,確保交易安全的不同技術路線,是最底層的交易基礎設施。

律師:Custodia與美聯儲的訴訟與Ripple案同樣重要:金色財經報道,總部位于懷俄明州的加密銀行Custodia申請成為美聯儲主賬戶成員,今年早些時候被堪薩斯城聯儲拒絕,Custodia在三個不同的巡回法院對美聯儲提起三起訴訟,律師John Deaton對此表示,Custodia 與美聯儲的訴訟斗爭與Ripple-XRP 案件同樣重要。

Custodia由摩根士丹利資深人士Caitlin Long于2020年創立,該平臺提供了數字資產和美元體系之間的橋梁。Custodia 在訴訟中指控美聯儲非法推遲所謂主賬戶的申請,而主賬戶是有效參與美國金融生態系統所必需的重要組成部分。在訴諸法庭后,Custodia取得了關鍵勝利,懷俄明州聯邦法官駁回了美聯儲希望駁回對其訴訟的請求。Deaton表示,這是主要監管機構忽視其法定義務的一個明顯例子,加密行業公司取得了部分勝利。[2023/7/28 16:03:26]

本文希望表達兩層觀點,一是應用層和協議層激勵網絡的區別,二是應用層的意義和可能的演變方向。這里的X-to-earn泛指行為挖礦,復投回報的龐氏循環。

聲音 | Galaxy Digital創始人:看多黃金和比特幣 二者有同樣的宏觀驅動:灰度(Grayscale)此前推出了一則廣告活動DropGold。該公司表示,人們不應該再投資于“無用的石頭”,而因投資于加密貨幣。Galaxy Digital創始人兼首席執行官Mike Novogratz就此表示:“我看多黃金和比特幣。比特幣的波動性稍高,但兩者都應有著同一個宏觀驅動。”(Bitcoin Exchange Guide)[2019/10/24]

首先,是X-to-earn的網絡和公鏈/協議網絡基礎設施是有的區別的:無論是X-to-earn網絡,還是公鏈/協議網絡,tokenize發幣 目的都是項目方通過維持一個龐氏經濟模型產生賺錢效應,擴大用戶基數,從而維持網絡的繁榮。最為經典的就是比特幣的模型,網絡會在每筆交易中抽成作為Transaction fee,而緊縮場景則是每開采 210,000 個區塊(大約每四年),礦工獲得的獎勵將會減半。

但比特幣的問題在于,因為2100萬的總量上限,供應會愈發緊縮。通縮會讓貨幣價值高到難以接受,從而抑制生態內的流轉。而X-to-earn網絡則多種多樣,并非全都是交易基礎設施,因此不需要復雜的區塊驗證機制,而是使用公鏈智能合約中的API代幣的應用程序接口標準? ,直接共享公鏈的安全性。

聲音 | 慢霧科技余弦:攻擊者通過同樣的手機號搞定目標用戶在 Coinbase 上的權限:慢霧科技創始人余弦針對最近數字貨幣交易平臺的 SIM 卡轉移攻擊發文稱,前些天有人的 Coinbase 賬號遭遇了 SIM Port Attack(SIM 卡轉移攻擊),損失了超過 10 萬美金的數字貨幣,很慘痛。攻擊過程大概是:攻擊者通過社會工程學等手法拿到目標用戶的隱私,并到運營商欺騙得到一張新的 SIM 卡,然后通過同樣的手機號輕松搞定目標用戶在 Coinbase 上的權限。SIM 都被轉移了,這就很麻煩了,基本來說我們很多在線服務都是通過手機號來做的二次驗證或直接身份驗證,這是一個非常中心化的認證方式,手機號成為攻擊的弱點。這個攻擊以前在國內也有不少案例,運營商的風控策略也越來越強大,但策略這東西總是有繞過方式,這種方式主要就是社會工程學,當然也不排除其他方式的結合。不是我不信任運營商或中心化服務,而是這種重要的資產,大家要更加謹慎了,大額的數字貨幣是不是應該有更安全的存放方式?相關平臺的安全風控策略是不是也該多琢磨如何再提升提升?[2019/5/27]

X-to-earn網絡貢獻者的標準也和基礎設施項目有所區別,主要分為兩類,第一類是項目本身的contributor,早期融資/開發/社區運營等傳統意義上屬于團隊內部的貢獻者;而區別在第二類,X-to-earn的貢獻者也包含網絡的參與者,因為他們進行了質押/購買/消耗行為,為激勵網絡的穩定做出貢獻,主要區別是:

現場 | Daniel Liebau:加密市場同樣受謠言恐慌影響 不希望看到“暴風雪”般的監管:金色財經7月2日現場報道,在臺北舉辦的2108亞洲區塊鏈峰會(ABS)上, Lightbulb Capital的創始人Daniel Liebau說,加密貨幣讓人們有更好的隱私,共識機制非常民主,這是社會應該有的一個發展方向,同時加密貨幣的整個交易過程的透明度也令人驚艷。但是必須看到,與傳統金融市場一樣,加密貨幣市場中也存在謠言與恐慌,并受此影響,這與區塊鏈精神相違背。在證券市場瘋狂的時候,會有很多的法律規范推出,而目前對于加密貨幣更是暴風雪般的法律,整個行業被規范、法規淹沒。這或許對行業不利,所以今后不應該有暴風雪般的法規,而主要看是否避免了不公平、不公正的行為。[2018/7/2]

公鏈/協議網絡的激勵主要落在代幣產生機制上,也就是參與PoW/PoS/PoH…等驗證過程的節點網絡驗證和安全保護者,

X-to-earn網絡的激勵主要落在可以影響代幣流轉的行為上,比如Looksrare的交易to earn,鼓勵用戶多在Looks上做交易。

相較于公鏈的激勵,X-to-earn更加表征化,資金、硬件和技術門檻更低,更偏重于激勵人類的某種可以為網絡帶來數據和收入的行為。有一種說法不無道理:

螞蟻金服副總裁蔣國飛:區塊鏈不是妖也不是神 它的‘不能’和‘能’同樣明顯:在日前舉行的FT中文網VIEW FROM THE TOP沙龍上,螞蟻金服副總裁、技術實驗室負責人蔣國飛表示,區塊鏈不是妖也不是神,它的‘不能’和‘能’同樣明顯。區塊鏈技術上的“不能”包括分布式賬本中的隱私保護、多鏈平臺間的互通問題、在百級到千級節點廣域網部署中的性能問題等等。更大的挑戰則在技術之外,即怎樣讓多方達成共識。但這些問題一旦突破,會釋放出巨大的力量。據蔣國飛介紹,過去兩年多,螞蟻的區塊鏈技術相繼在公益、互助保險、商品溯源、租賃房源溯源等領域落地。[2018/2/13]

代幣,而非法幣

網賺,也就是最早的to earn模式,在移動互聯網,該模式源于2013年的米賺,用戶可以通過下載指定app,來獲取每日的“大米”,當大米達到10萬便可兌換1Q幣,100萬大米則可兌換10元Q幣或者10元支付寶充值,以此類推,每日最高可賺500元人民幣。

過了3年,趣頭條通過閱讀賺錢打開了下沉市場,并于2018年在納斯達克IPO,日活一度超過2億。?

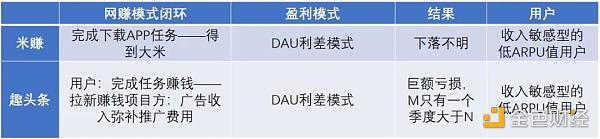

類別劃分上,有研究表明網賺APP 60%屬于廉價流量類別,app推廣、刷單則占據了余下的40%。法幣to earn的盈利模型有點像銀行的息差,姑且叫做DAU利差模式,可以用趣頭條創始人譚思亮的模型來概括:

網賺模式是非常簡單的,就是一個收益-成本=利潤的關系。成本則主要是用法幣拉新促活的成本。但x-to-earn在手段上和網賺相似,但從實際來說則不然。

to earn需要在DEX上面加池子,而play to earn實際上就是讓一群人擼池子。用戶越多,擼池子的人就越多,相當于負債就越大,x-to-earn實質是一種信用擴張行為,一頭是債權方(打金玩家),一頭是債務方(復投玩家),二者互為交易對手。項目方可以通過制造代幣消耗場景的暴利預期,比如繁殖,來讓更多的人不去把所賺的代幣提現,而是復投到x-to-earn網絡中。更有甚者,如果參數設計讓直接復投的速度變慢,甚至可以讓x-to-earn網絡用戶主動加池子 。

很明顯,不同于網賺的息差模型,一個好的x-to-earn網絡是一個龐氏結構的博弈模型,賺錢用戶賺的是復投用戶的錢,而復投用戶的拋壓則轉嫁到了公鏈代幣上,這一代幣的流動性深度更好,不容易受到沖擊,和x-to-earn網絡隔絕。

x-to-earn網絡的價值捕獲則是賭場式的 ,在早期可以通過NFT白名單等形式售賣,但更大頭在于交易稅和版稅的抽傭,前者一般設置在1.5%-5%,后者一般是4%,總計最高可以達到9%。

看著很美的網賺模型,實際上吸引的用戶都是零擼黨,他們貧窮且聰明,對價格敏感,很難被廣告轉化;ARPU很低,忠誠度也很低,每當趣頭條平臺調整營銷費率,DAU都會相應減少。這導致廣告收入遲遲難以提升,DAU息差做不上去。

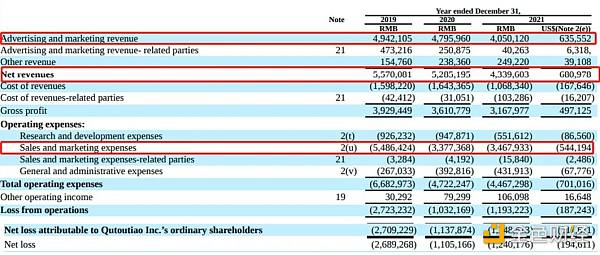

從19年-21年的財報中可以看出,很明顯,趣頭條一直沒有維持住正的利差,廣告收益長期超不過營銷成本,長期處于虧損狀態。

Source:Qutoutiao Inc. 2021 Annual Report, Net loss are spreading

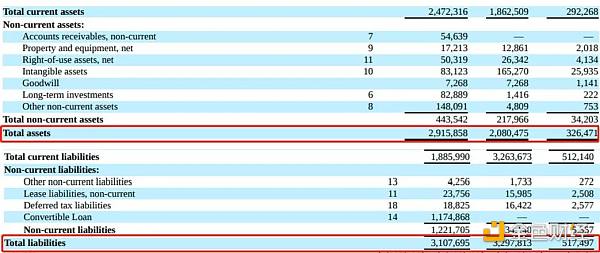

趣頭條的網賺模式本質上是借債買流量模式,而目前趣頭條處于資不抵債狀態,市值也掉到了5000萬美元以下。

Source: Qutoutiao Inc. 2021 Annual Report

X-to-earn模型的死亡螺旋也經常發生,拿Axie Infinity舉例,早在2020年,$SLP 就曾經遭遇過大崩盤,一度跌至0.01元。

這里也可以看出x-to-earn和網賺的用戶的區別。具有升值預期的心理賬戶,延展性會比消費行為的延展性要更好。對項目方的要求從息差模型的降本增效變成了拉盤。而前者其實是銀行的收入模式,但當貸款市場成為一個完全競爭市場,各家銀行會競相壓低各自的貸款利率以獲取更大的貸款市場份額,利息要不停地提高增強吸儲能力,二者都會擠壓銀行利潤。

趣頭條的策略類似于股份制商業銀行。在極度內卷的環境中,股份制商業銀行增強某一種更加高頻的貸款品種發放的比例,比如消費貸,利率雖然低于房貸,但小額的使用場景和較低的門檻可以吸引更多借貸者前來。同時,在資金端將吸儲行為和理財產品捆綁,可以進入更高收益的衍生品市場,獲取更高的息差。

趣頭條18年采用的策略是扶持米讀作為新的增長點,但這個就很取決于趣頭條的燒錢和融資能力,因為米讀和理財產品比起來并非剛需,互聯網也是燒錢做壟斷擠占用戶心智的模式,這方面的能力不可能和有騰訊比,自然結局是失敗。

而且X-to-earn模型則更為高明一些,因為這是出版社+賭場邏輯,主要收入來源是版稅和抽傭。用戶也是價格敏感型,但從心理賬戶的角度看,由于他們把在X-to-earn網絡中的投入當成投資,因此客單價遠遠超越網賺。

更重心的點在于玩法層面,抽傭可以用來增減池子,而增減的時機可以控制,比如在下跌末期,池子被接近抽干的時候進行介入活動。以此類推,甚至還可以對敲拉盤。

無論是息差,還是抽傭,它們本質都是拆東墻補西墻的龐氏結構,在許許多多的案例中,我們已經充分看到這種模式對于user growth的爆發力,但該模式需要更多的外部性對龐氏結構進行延展,最終轉變為一種利潤足以支持組織延續的可持續的耗散結構。

參考資料:

1.?騰訊安全:《網賺APP產業鏈觀察報告》

2. Qutoutiao Inc. 2019-2021 Annual Report

Tags:EARN比特幣STOUSTYearn Finance Dot超級比特幣SBTC最新消息STONKSBlock Farming Industry

原文標題:《Web3 創始人指南》原文作者:Dane Lund原文編譯:Block unicorn如果您正在考慮發行 Token,那么你正在進入一個不確定的領域.

1900/1/1 0:00:00金色午報|12月14日午間重要動態一覽:7:00-12:00關鍵詞:G20主席國會議、Axie Infinity、Hester Peirce、Valour 1.

1900/1/1 0:00:00美聯儲結束了為期兩天的會議,美聯儲主席杰羅姆鮑威爾宣布再次加息 0.75 個百分點,因為決策者試圖為幾十年來的高通脹水平降溫.

1900/1/1 0:00:00作者:傳DAO士原文:《以太坊「合并」會影響哪些領域?有哪些機會?》沒有好問題,就沒有好答案:為什么以太坊這次升級被看成是區塊鏈世界的第三次革命?這次升級真的能讓gas費大幅下降嗎?為什么升級后.

1900/1/1 0:00:00在互聯網巨頭壟斷的陰影下,受區塊鏈分布式和去中心化的哲學思潮影響,科技圈希望用更透明、更公平、更開放、更去中心化以及價值連接的方式實現一個全新的互聯網.

1900/1/1 0:00:001.DeFi代幣總市值:467.81億美元 DeFi總市值 數據來源:coingecko2.過去24小時去中心化交易所的交易量43.

1900/1/1 0:00:00