BTC/HKD+0.68%

BTC/HKD+0.68% ETH/HKD+1.37%

ETH/HKD+1.37% LTC/HKD+1.33%

LTC/HKD+1.33% ADA/HKD+3.06%

ADA/HKD+3.06% SOL/HKD+2.24%

SOL/HKD+2.24% XRP/HKD+2.55%

XRP/HKD+2.55%所謂分攤是合約交易中的隱形成本。即扣除分攤后的盈利才是用戶真正的盈利。

那為什么要先進行分攤呢?分攤產生于穿倉,一般而言,因用戶強平單未能及時成交而造成的平臺損失是穿倉,穿倉發生時,平臺會優選使用風險準備金來彌補自身損失,如果風險準備金不足,則需本周所有的盈利用戶按照一定比例攤派來彌補平臺的損失,這就是分攤的過程。

數據:目前各交易所的FTT U本位合約資金費率均為負值:11月7日消息,據Coinglass數據顯示,目前各交易所的FTT U本位合約資金費率均為負值,市場總體對FTT持看空態度。[2022/11/7 12:27:01]

這其中又涉及到強平單、保證金。一般而言,在虛擬合約市場上,用戶只需根據合約價格,按一定比率交納少量資金作為履行合約的財力擔保,便可參與合約的買賣,這種資金就是虛擬合約保證金。例如:你拿一個BTC 10倍看漲 ,這時候相當于你有10BTC,漲10個點,你就有2個BTC了(實際上是1.909個,具體算法后面講)。但跌了,就先虧這一個BTC,這個BTC就是保證金。

BTC合約多空持倉人數比1.14,合約持倉總量為21.8億美元:截至2月8日11:30,根據OKEx交易大數據,BTC合約多空持倉人數比為1.14,市場做多人數占據優勢;季度合約基差在1300美元上方,永續合約資金費率為正,交割及永續合約持倉總量為21.8億美元,總體上多軍占優;BTC交割及永續合約精英持倉方面,多空賬戶比為48%棋逢對手,精英賬戶多頭持倉21.74%,精英賬戶多頭占優,繼續關注大戶持倉變化。從期權合約數據來看,看漲/看跌主動買入量比為0.95,看漲/看跌主動賣出量比為2.09,主動看漲看跌賣出量占據優勢。[2021/2/8 19:12:03]

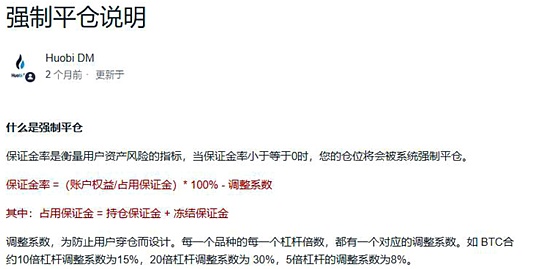

保證金率是衡量用戶資產風險的指標,保證金率越小,賬戶的風險越高。當保證金率小于等于0時,您的倉位將會被系統強制平倉。

24小時合約市場爆倉超6.84億美元 BTC合約爆倉4.79億美元:據合約帝行情統計報告顯示:過去24小時合約市場全網總計爆倉6.84億美元,爆倉人數37593人。其中Huobi 爆倉1.59億美元,OKEx爆倉1.77億美元,Binance爆倉8875萬美元,BitMEX爆倉2.58億美元。爆倉金額前三的幣種是BTC4.79億美元,ETH7624萬美元,BCH3897萬美元。[2020/3/9]

保證金率 =(賬戶權益/占用保證金)* 100% - 調整系數

即:如果出現50%以上的分攤比例,這意味盈利用戶需要拿出50%的盈利去彌補平臺的損失,之后的剩余才是自身的盈利所得。一般而言,如果出現大幅度的行情波動而引發大量用戶爆倉,又因平臺風險準備金不足,會導致當周盈利用戶不得不彌補平臺損失。

所以分攤的多少與準備金的多少和行情變動下平臺風控設計是否會導致穿倉有關。以調整系數為例。調整系數便是為防止用戶穿倉而設計的。一般而言,市場上主流的合約交易平臺,都會根據大盤周期性波動情況,更改調整系數。

所以越小的分攤就意味著產品的風控能力強,能安全運行;合約深度流動性強,不會異常波動;平臺風險準備金足,對用戶利益實現了百分百保障。

最新更新:Solana生態建設參與者@SolportTom表示:錢包仍在枯竭,沒有放緩的跡象。合同級別的漏洞被排除,看起來這個人有種子級別的訪問權限。到目前為止,估計損失為800萬美元.

1900/1/1 0:00:00Web3起風已久,幾乎所有互聯網巨頭都在摩拳擦掌,想要布局下一個時代。電商賽道亦是如此。回溯Web2時代下的互聯網電商史,也是一場資本博弈之戰,只不過其戰場從早期萌芽的傳統電商,逐漸向社交電商、.

1900/1/1 0:00:00原文標題:《Web3 建設者和律師的手冊:充分的去中心化》撰文:Marc Boiron編譯:Block unicorn?自 2018 年美國證券交易委員會(SEC)的工作人員提出「充分去中心化」.

1900/1/1 0:00:00本篇研報屬于AC Capital Research的《賽道洞察》系列,與微觀項目(Starshark、Stpen)不同,《賽道洞察》側重于中觀賽道的底層商業邏輯和發展趨勢,挑戰,限制.

1900/1/1 0:00:00作者 :XiaoZ@iNFTnews.com回看剛過去的七月,國內的數藏市場“風云涌動”。其中,在7月8日,騰訊旗下的“幻核”數藏平臺關停的消息在一經流出就刷爆了數藏圈.

1900/1/1 0:00:00撰文:Crypto0xAugust 編輯:Crush Biteye 社區 Discord:discord.

1900/1/1 0:00:00