BTC/HKD+0.45%

BTC/HKD+0.45% ETH/HKD+0.7%

ETH/HKD+0.7% LTC/HKD+0.5%

LTC/HKD+0.5% ADA/HKD+1.17%

ADA/HKD+1.17% SOL/HKD+0.69%

SOL/HKD+0.69% XRP/HKD+1%

XRP/HKD+1%撰文:Funky

讓任何人無需許可即可參與金融交易享受金融服務,DeFi 正在滲透顛覆傳統金融。與此同時,越來越多的金融機構和高凈值人士希望投資 DeFi,但是缺乏固定利率借貸產品和服務,成為他們進入 DeFi 的第一個障礙。

從 MakerDAO 到 Compound、Aave,支撐 DeFi 半壁江山的借貸協議都是「浮動利率」類型,主要為短期投機日內交易的加密貨幣交易者服務,產品范圍窄、時間短、風險高。想要使用這些借貸協議,只能持有(兌換)加密資產,一旦加密貨幣市場出現較大波動,這些借貸產品利率會出現巨大震蕩,從而進一步放大貸款風險。以 Aave 為例,僅在 2021 年 8 月,USDC 的貸款利率就在 1.8% 至 69% 之間波動,這導致借貸雙方很難對未來進行規劃,也不利于投資決策及適當的風險對沖。

相比之下,傳統金融借貸的大部分市場份額則由固定利率類型產品所主導,大約 90% 的美國抵押貸款為固定利率產品。很多金融產品要么是固定利率,如債券市場(超過 100 萬億美元),要么是具有固定利率組成部分的衍生產品,例如利率互換市場(超過 500 萬億美元)。在這種借貸服務中,利率在整個貸款期內均保持不變。由于已知利率是預先設定的,因此固定利率貸款的風險較小,因此吸引了許多范圍更廣、時間更長、風險更低的用例。

行情 | EOS過去五分鐘跌近7%:火幣行情顯示,EOS過去五分鐘跌近7%,短線一度跌破3.8USDT,現報3.89USDT,行情波動較大,請注意控制風險。[2019/8/9]

盡管目前涌現了如 Notional、Horizon Finance、BarnBridge、88mph、Saffron.Finance、Hifi 和 Yield 等固定利率(和固定期限) DeFi 協議產品,日前由丹華資本(DHVC) 領投、完成 300 萬美元融資的 斯坦福教授團隊打造的 Pledge 則著眼于滿足現實世界中的長期融資需求,為那些希望其投資組合(如加密資產、房地產、股票等)多樣化的投資者降低風險,實現其資產回報最大化。

相比于目前未償債務總額約為 190 億美元的 DeFi 借貸協議,全球債務市場總規模估計為 128 萬億美元。因此,Pledge 從固定利率借貸切入,對標的并不是現有的 DeFi 協議產品,而是紐約華爾街的傳統金融機構,希望通過建設去中心化借貸市場,打造基于 NFT 的開放金融基礎設施,加速 DeFi 在人們日常經濟金融活動中的應用普及。

行情 | BTC五分鐘內下跌1.33%:BTC五分鐘內下跌1.33%,下跌金額為90.56美元,其中火幣PRO上現價為$6707.94,請密切關注行情走向,注意控制風險。[2018/9/21]

Pledge 是一個由算法驅動、基于 NFT 的跨鏈 DeFi 協議,涵蓋許多主要公鏈上的借貸和衍生品。目前 Pledge 基于幣安智能鏈而創建,目的是充分利用 BSC 相對于以太坊的區塊時間與 gas limits 的優勢進行快速、低成本的交易,并可訪問包裹代幣和流動性的深度網絡。

Pledge 為目前 DeFi 帶來的最大創新是 NFT 技術在金融的突破性應用。Pledge 用 ERC1155 標準生成的 NFT 可代表每一筆貸款和資產。Pledge 將發行 50 多種代表不同貸款的 NFT 作為不同的固定評級債券,每個 NFT 都能代表一個金融工具的所有權、義務和收益。這些工具可以用等級(風險差別)來代表「高級→初級」、「長期貸款→短期貸款」和「固定利率→可變利率」。可變利率貸款可以進一步分為再融資,每筆貸款在抵押品比例和類型方面都是不同的。Pledge 通過這些不同的 NFT 創造出不同的流動性市場,使其流動性易于獲取。在 Pledge 的多維自動做市商模式下,意味著流動池具有 2 個以上的代幣,可提供多個代幣流動性。Pledge 也由此成為面向大眾市場的一流金融 NFT 生態系統。

行情 | ETH 五分鐘內跌幅1.78%:根據OKEx行情顯示:ETH五分鐘內跌幅1.78%,下跌金額為5.0241美元,現價為276.9343美元;請密切關注行情走向,注意控制風險。[2018/9/5]

與其他 DeFi 項目不同的是,Pledge 專注于提供結構化的固定利率借貸、抵押固定收益產品、再融資、固定利息互換、以及圍繞信貸市場的金融衍生品。這些市場每年約有 500 萬億的交易量。以 NFT 為代表的固定收益庫、可變收益庫、收益代幣化和債券優先級方面的產品創新,讓 Pledge 平臺成為具有樂高積木組合性的開放金融基礎設施。

在連續創業者 Tony Y. Chan 和斯坦福大學區塊鏈教授 David Tse 博士的領導下,Pledge 在 DeFi 領域進行了大量金融產品創新,囊括了全世界所有債券工具,同時也利用智能合約制作了利息利率掉期、Monoline 責任保險,用戶由此將 TradeFi (交易金融)融入 DeFi。

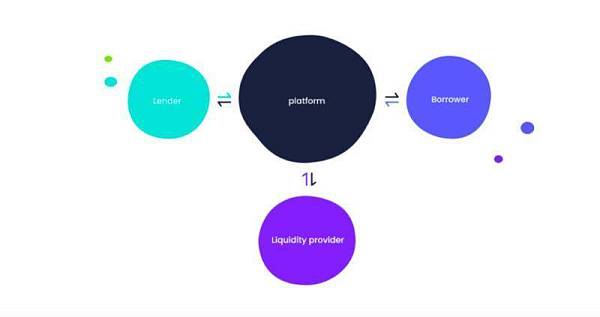

Pledge 協議的運行離不開借款人、貸款人和流動性提供者三個關鍵角色:

BTC五分鐘內下跌1.02%:BTC五分鐘內下跌1.02%,下跌金額為87美元,其中火幣Pro上現價為$8522.08。[2018/5/14]

借款人:將由超額抵押資產擔保的 pToken (衍生品,標注了借貸利率以及到期日等要素)存入流動資金池,并獲得相應的穩定幣;

貸款人:將穩定幣存入流動性池,并獲得相應的 pToken,為協議提供流動性而獲得固定的 APY;

流動性提供者:將穩定幣和相應的 pToken 存入流動性池中,任何一方都可以借出或借用;每次貸款人或借款人進行交易時,他們向其池中的流動性提供者支付交易費。

為幫助理解,試舉例如下:

愛麗絲手中有 1 個 BTC,但需要借入一些穩定幣進行其他操作。此時,她可以用 1 個 BTC 作為抵押品,在 Pledge 協議中設置自己需要借出多少錢(假設 2 萬 USDT),以及借款時間(假設 6 個月);此時系統會自動設置借貸利率(假設 10%),并生成一個 pBTC;愛麗絲可以將這個 pBTC 賣給流動性池,獲得 2 萬 USDT;此時的 pBTC 所代表的含義是:愛麗絲需要在 6 個月后,償還本金 2 萬 USDT 以及利息 1000 USDT;半年后,愛麗絲如約還款,贖回自己的抵押品 BTC。

BTC五分鐘內下跌超100美元:BTC五分鐘內下跌1.12%,下跌金額為109美元,其中火幣Pro上現價為$9660.56。[2018/5/4]

同樣地,貸款人鮑勃可以將自己手中多余 1 萬個 USDT 等,投入 Pledge 協議中,設置自己存款時間以及存款利率,從而獲得一個 pUSDT;到期后,pUSDT 將兌換回本金和利息。

在上述兩個案例中為 pBTC、pUSDT 提供兌換交易的,就是流動性提供者,可以獲得每次交易的手續費。

需要注意的是:一,利率一旦固定則不可變動,即鑄造了 pBTC、pUSDT 等意味著協議達成,條款不可變更,即便后續利率上漲 / 下跌都與已經訂立的合約無關;二,利率實時變動,即便上一周期利率 5%,下一周期利率也可能不同。

pToken 為 Pledge 用戶提供了一種簡單的方式,以承諾在未來的時間點轉移價值。pToken 的交易讓用戶從貨幣的時間價值角度,將現在的價值轉移到未來。為了促進借貸和清算,這些 pToken 可以轉讓,代表對指定到期的正項的(接受權益)或反項的(支付權益)現金流。Pledge 協議中的 pToken (pBTC、pUSDT 等等)將會演進為一個標準的金融 NFT,是可轉讓可交換的資產,同時是 Pledge 平臺的基本構建模塊。

為建成生態,Pledge 首創雙重治理代幣模式進行治理:PLGR 用作生態的功能性代幣和治理載體,而 Master-PLGR (MPLGR)則被設計來實現一些高級的治理使命。PLGR 也可以被解釋為生態系統中的實用代幣,平衡生態系統,幫助鼓勵 Pledge 用戶質押。

貸款人通過將加密貨幣存入流動性池來賺取 PLGR 代幣和利息。PLGR 為貸款人提供了一個相對固定的年利率(APY)。借款人將其抵押的加密貨幣資產存入流動性池,以對沖加密貨幣市場的風險,借出資金來進行日常活動。

通過 Pledge 首創的「橋接雙代幣」結構,其中一種加密資產可以用作流動性挖礦的工具,而另一種可以用作治理工具:

PLGR 是 DeFi 應用的流動性挖礦和應用代幣,首先部署在 BSC 上,接下來將推出 Polkadot、ETH、Polygon 和以太坊的版本。每個環境都有自己的代幣標準,每個版本的 PLGR 代幣都可以在不同的區塊鏈之間互換。

MPLGR 是 Master 治理代幣,最初是基于 ERC20 標準建立的,未來將推出 BSC 標準。MPLGR 用于提出整個 Pledge 生態的治理建議,并更新關鍵參數和代幣經濟。

PLGR 和 MPLGR 之間的互換比例為 3:1,總供應量為 PLGR + 3*MPLGR = 3,000,000,000 (30 億代幣)。PLGR 和 MPLGR 的互換橋梁是去中心化的,基于智能合約實現。從 MPLGR 到 PLGR 代幣的互換比例是 1:3,每個 MPLGR 可以通過互換橋梁即時換成 3 個 PLGR, 從 PLGR 到 MPLGR 代幣的互換是 3:1,有一個 W (等待時間)的延遲時間,以及每月 / 每個區塊的 T 個 PLGR 的互換閾值。這樣可以實現生態內價值捕獲和長期投資持有獎勵之間的動態平衡。

Pledge 創始人兼 CEO Tony Y. Chan 表示,DeFi 最終將在整個金融市場占有 30% 份額,即 100 至 200 萬億美元。CTO Michael Ren 表示在不久的將來,Pledge 除了在原生加密貨幣板塊推廣借貸產品以外,還會大局進入小微貸市場。現在正在與美國地方銀行及機構談判收購及合作。這就需要 Pledge 用足夠長的時間、足夠久的耐心和足夠多的創新,像 20 年前亞馬遜開始蠶食傳統商業一樣,來顛覆傳統金融業。

Tags:DGEPledgeLEDEDGEBridgeCoinpledge幣公募價格ledger錢包Hedget Token

在多鏈發展下,跨鏈成了剛需。NFT 在多鏈上開花,那么 NFT 的跨鏈會成為一個剛需嗎?是不是剛需,還看市場的發展。ENVELOP 項目在這個市場開始試水.

1900/1/1 0:00:00是什么項目讓胡安頻繁打call、數次在推特上為其搖旗助威?是什么項目一經問世便倍受區塊鏈藝術創作者們的喜愛?是什么項目創新式搭建起元宇宙與現實藝術賞閱的橋梁? 是MoNA! 一個致力于幫助創作者.

1900/1/1 0:00:00筆者好久沒有為大家更新文章了,原因在于近期一直在研究一款真正的區塊鏈游戲——Rarity!說其有真,反之也必存其假!Rarity這款游戲可以說是真正區塊鏈的鏈游,一個探險游戲.

1900/1/1 0:00:00漫威IP進軍游戲行業已經不再是新鮮事,可是當鋼鐵俠、蜘蛛俠、美國隊長、綠巨人、滅霸這些經典的角色加持NFT技術,出現在“元宇宙”世界,就有可能演繹出更多膾炙人口的新故事.

1900/1/1 0:00:00截至發稿時,以太坊有多個客戶端實現,但 Geth / go-ethereum 作為一個多數客戶端脫穎而出,擁有 80%~90% 網絡占有率.

1900/1/1 0:00:00伴隨著 GameFi 的熱潮,Play to Earn 概念橫空出世,Axie Infinity 徹底出圈.

1900/1/1 0:00:00