BTC/HKD+0.07%

BTC/HKD+0.07% ETH/HKD-0.13%

ETH/HKD-0.13% LTC/HKD-0.08%

LTC/HKD-0.08% ADA/HKD+0.25%

ADA/HKD+0.25% SOL/HKD+1.67%

SOL/HKD+1.67% XRP/HKD-0.51%

XRP/HKD-0.51%Mars Protocol 通過提供質押型與非質押型借貸服務,想要為 Terra 生態釋放數十億美元流動性。

借貸作為 DeFi 世界中最早發力同時也是最趨近成熟的一大賽道,已經涌現出了 Compound 以及 AAVE 等頭部項目,但也正因如此,當下借貸類應用的玩法已逐漸趨于同質化,頭部效應正在讓創新變得愈發艱難。

而剛剛宣布即將推出治理代幣及鎖倉空投計劃的 Mars Protocol,卻選擇另辟蹊徑,基于 Terra 生態在利率以外對「使用率」進行了創新,使得利率能夠隨著生態外部的收益率進行自發的動態調整,為普遍較為呆板的借貸類應用提供了新的可能性。

不同于其他公鏈賽道的項目疊出,Terra 生態項目相對而言則精煉很多。最耳熟能詳且體量最大的應該是穩定幣 UST、支付程序 Chai 和 Kash、合成資產 Mirror、以及質押收益協議 Anchor。另外,作為為數不多的可以連接傳統金融資產并將加密貨幣帶入現實世界用作支付的地方,Terra 生態背后蘊藏著巨大潛力。

流動性協議Tokemak即將推出V2,將引入動態流動性管理池:5月18日消息,流動性協議 Tokemak 宣布即將推出 Tokemak V2,將引入動態流動性管理池(LMP),審計計劃會于本月底開始。新系統包括兩個獨立的產品,第一個為動態池分配器 Autopilot,可優化不同池和 DEX 的 LP 的收益率,第二個為流動性訂單簿,使 DAO 能夠根據透明的市場利率租用流動性。Tokemak V2 將按次序啟動,Autopilot 是第一個產品,其次將推出 DAO 流動性市場。Tokemak V2 為 DAO 和 LP 提供流動性管理池,最初的重點是 ETH 流動性質押代幣,為 LP 提供 ETH 的動態敞口,并為 LST(Liquid Staking Token)協議提供新的流動性管理工具。之后,Tokemak V2 會將其產品范圍擴展到穩定幣、其他穩定池以及波動性資產對。[2023/5/18 15:11:43]

Klaytn 生態算法流動性市場協議 Klap Finance 即將推出:6月13日消息,Klaytn 生態算法流動性市場協議 Klap Finance 即將推出,計劃推出一系列流動性挖礦計劃,存款人可以通過將其存入 Klaytn 資產并獲得收入,而借款人可以超額抵押等來滿足自己的流動性需求。Klap 正在敲定鎖定抵押品和挖礦啟動的細節。[2022/6/13 4:21:11]

細究 Terra 的布局,Terra 先是布局了最有用的穩定幣 UST,通過支付程序 CHAI,讓 UST 可以用來支付和消費,迅速拉近了加密世界和傳統世界的距離。此時,穩定幣 UST 不僅僅只是加密世界的穩定幣,而是真正成為了一種可以使用的支付方式。與此同時,通過 Mirror 將傳統金融資產合成至鏈上,再輔助以 Anchor 賺取 20% 的穩定幣收益。

Trader Joe即將推出NFT市場Joepegs,包括NFT launchpad:金色財經消息,Avalanche生態交易協議Trader Joe將推出NFT市場Joepegs,Joepegs包括一個NFT launchpad Launch PEG,支持荷蘭式拍賣、加價拍賣、固定價格出售和白名單出售方式。Joepegs具有無需許可、上架價格存至鏈下以及過濾功能、稀有度展示等特性,目前已確定的啟動合作伙伴包括Firat、Eternity和ThePerson。社區方面,TraderJoe在Joepegs市場上推出的第一個官方NFT系列為Club Joepegs,創世持有者將獲得獨家任務和獎勵。(Medium)[2022/4/26 5:12:57]

從 DeFi 視角來看,20% 確實不算什么,但對傳統金融來講,還是極具誘惑的。Terra 通過簡簡單單的四大產品:穩定幣 UST、支付程序 CHAI、合成資產 Mirror、質押收益 Anchor ,捕獲了廣大想要嘗試加密的新手用戶。在 Terra 生態,用戶無需進行復雜的 DeFi 操作,且由于可用于支付的特點,用戶也無需擔心加密貨幣的風險性以及難以退出的特點,因此會更放心大膽的進行嘗試。

iQSTEL宣布即將推出其區塊鏈手機號碼管理平臺測試版:電信技術服務提供商iQSTEL及其最近收購的子公司ItsBchain宣布,其基于區塊鏈的手機號碼可移植性和管理平臺的測試版即將推出。(Globe Newswire)[2020/3/25]

據官方披露的數據顯示,Mirror 中已有 19.6 億美元鎖倉,Anchor Protocol 中有 6.9 億美元鎖倉,巨大體量的流動性急需釋放,Mars Protocol 應孕而生。從 Mars 產品初期支持的代幣種類(UST、ANC、MIR、LUNA)可見,Mars 就瞄準了這幾個市場。

Mars Protocol 中有兩種類型的借貸:

質押型

質押型借貸和 Compound 類似,先將質押品存入協議,然后根據質押率借出想要的資產。存入的這部分抵押品也是可以獲得利率收益的。初期,支持的代幣種類為 UST、ANC、MIR、LUNA。

動態 | 加密投資公司Pantera Capital為其即將推出的第三只區塊鏈風險基金籌集1.6億美元:加密投資公司Pantera Capital為其即將推出的第三只區塊鏈風險基金籌集1.6億美元,預計將在下個月完成籌款。該公司還指出,它已經開始部署資本。[2019/3/29]

非質押型

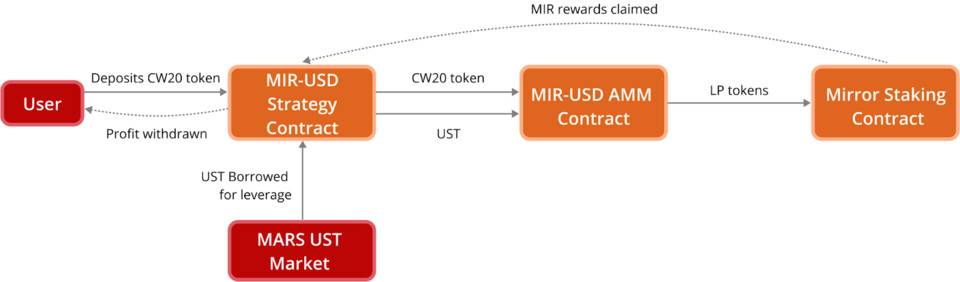

Mars 的非質押型借貸其實并非真的能夠實現無抵押型貸款,其中的非質押指的是以 Mirror 和 Anchor 上的流動性作為憑證,無需將代幣存入 Mars。

作為創新之一的利率模型,Mars 在 Compound 以及 AAVE 這類借貸協議的基礎上進行了調整。通過調整使用率的公式,來讓利率實時適應市場狀況,以防止出現其他公鏈生態中,只能看著用戶用低成本在自己平臺借款再存至其他平臺獲取高額挖礦收益率的情況。這樣,就能避免出現這類情況,當生態中出現高收益率協議時,借款人沒有動力去提供借款,貸款人也不愿盡快還款的狀況。即使利率曲線已經處于超額增加階段,但和格外高昂的挖礦收益相比,還是相形見絀。

基本信息

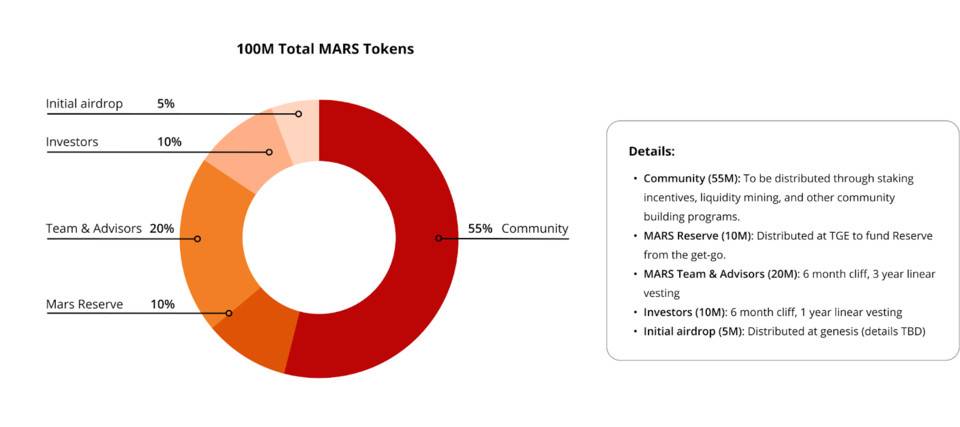

Mars Protocol 的原生代幣為 MARS,代幣總供應量為 1 億枚,其中 5% 用作空投,10% 歸屬投資者,20% 歸屬團隊,10% 為 Mars 的儲備金,55% 歸屬社區,將通過流動性挖礦、鎖倉等方式進行。

質押機制

有意思的是里面的質押機制,用戶可通過質押 MARS 兩周獲取 xMARS。通過 xMARS,用戶能夠獲取協議的治理權,用 xMARS 對協議的提案進行投票。在兩周質押結束后,用戶將獲得額外的 MARS 獎勵。此舉增加了參與治理的門檻,一定程度上避免了惡意投票行為。同時,30% 的質押將鎖倉至保險庫,意味著將承擔市場清算的代價。

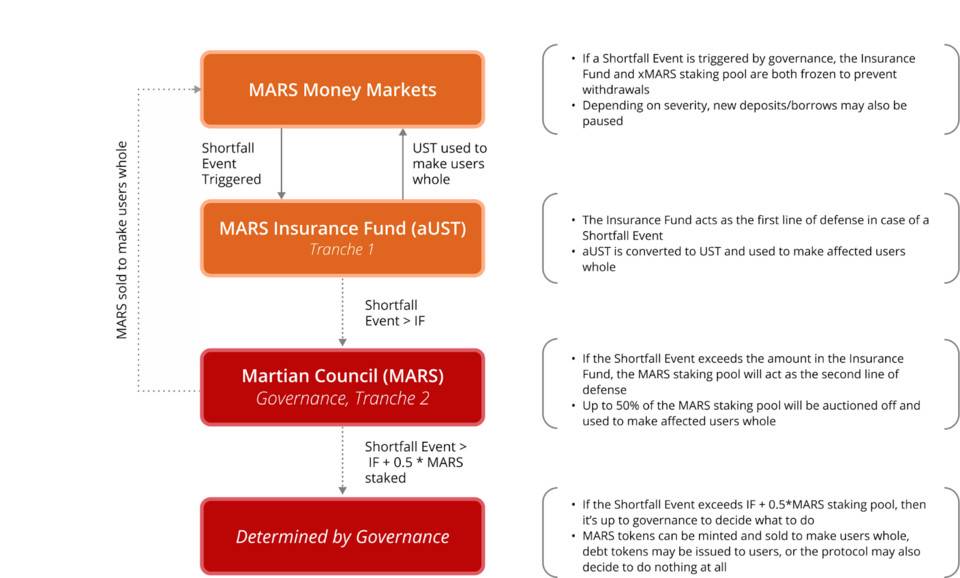

Mars 在市場下跌清算時設了以下幾道防線來確保借款人的利益:

第一道防線 Mars 保險基金:如果清算不夠補償,先從 Mars 保險基金償還,

第二道防線 Mars 質押池:如果 Mars 保險基金的資金被全部消耗,則從 Mars 質押池進行償還

若消耗超過 50% Mars 質押池的資金量,則由治理機構決定后續的處理方式。

9 月 22 日,Mars Protocol 宣布將推出治理代幣 MARS 和啟動鎖倉空投(Lockdrop)。其中,鎖倉空投將允許用戶在 Ignition 期間的 14 天窗口期中暫時鎖定 UST 代幣 1 到 52 周時間以換取 MARS 獎勵,鎖定時間越久,權重乘數越高。總共有 250 萬枚 MARS 代幣(占 MARS 1 億總供應量的 2.5%)將分發給 Lockdrop 參與者。Mars Protocol 暫未公布 MARS 代幣的具體推出時間。

關于代幣功能,用戶可在 Mars DAO 中通過質押 MARS 獲取 xMARS,通過 xMARS 能夠獲得協議的治理權,即用 xMARS 對協議的提案進行投票。

撰文:CCC

Tags:MARSMARTERANCMARS2幣Smart Pharma TokenWATERReflector Finance

年初啟動的一輪大牛市,為加密資產行業帶來了大量迫切逐利的新用戶,其中甚至不乏沒接觸過股票、基金等傳統投資渠道的小白.

1900/1/1 0:00:00大家好,我是佩佩,暑期到了,雖說加密市場仍存陰霾,但關于NFT關于playtoearn這個領域仍在快速成長發展,Axis的勢頭并沒因之前過大的漲幅而消退,而更多的鏈上也有很多玩賺類項目在上線.

1900/1/1 0:00:00? ? ????自主網上線以來,以太坊就開始使用與比特幣相同的工作量證明機制,不過這幾年間,以太坊開發者卻一直在積極籌備著將網絡過渡到權益證明.

1900/1/1 0:00:00在Aave、Compound等以太坊借貸平臺的推動下,ETH等主流加密資產流動性得到充分利用與開發,用戶可以利用手中的USDT、ETH等資產進行儲蓄獲得可觀利率.

1900/1/1 0:00:00據悉,在成立三周年之際,ZT已經開啟三周年系列活動——交易大賽,回饋與ZT風雨同舟的廣大用戶。活動期間,凡是在ZTB交易對專區交易的用戶,將按照有效交易量進行排名,根據名次發放相應的獎品.

1900/1/1 0:00:00Astroport其在Terra生態中的地位可以類比于以太坊的Uniswap、BSC的Pancake。Astro的啟動分為三個階段,當前是第一階段(12月14日至12月21日).

1900/1/1 0:00:00