BTC/HKD+1.24%

BTC/HKD+1.24% ETH/HKD+1.19%

ETH/HKD+1.19% LTC/HKD+1.04%

LTC/HKD+1.04% ADA/HKD+3.53%

ADA/HKD+3.53% SOL/HKD+2.37%

SOL/HKD+2.37% XRP/HKD+4.44%

XRP/HKD+4.44%DeFi期貨合約領域在發展

如今的DeFi,借貸和交易領域已經初步發展起來了,目前三個主要的DeFi借貸協議的未償還貸款量高達220億美元,DEX最近12個月的交易量超過8100億美元。相對而言,期貨合約的發展要滯后一些,目前交易量排名靠前的Perpetual Protocol歷史累計的交易量為240億美元,而Uniswap在最近30天的交易量超過360億美元。

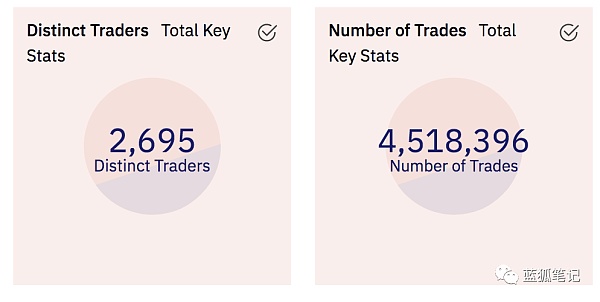

(Perpetual協議的交易量、交易人數以及交易次數,DuneAnalytics)

根據Messari統計,今年5月份CEX現貨交易量高達23,000億美元,而DEX則達到1,600億美元,DEX目前約占CEX7%左右的交易量。考慮到DEX是最近一年多才發展起來的,這個速度已經很快。而在期貨合約市場,5月份CEX的期貨交易量高達26,000億美元,而DeFi的期貨合約市場僅有107億美元,也就是0.5%的比例都不到。

這種局面跟其底層設施的發展程度也有關系,對于合約和保證金交易來說,交易速度、費用、深度、品種等都是用戶關注的。而目前的DeFi期貨合約相對于CEX期貨合約來說,除了非托管和私鑰個人控制之外,在其他方面并沒有突出優勢。

Tether、Bitfinex與Hypercore已對Web3開發平臺Holepunch投入1000萬美元:7月26日消息,USDT發行商Tether、加密交易平臺Bitfinex與Hypercore開源協議團隊已對Web3開發平臺Holepunch投入1000萬美元,并可能還會帶來數千萬美元的額外投資。

昨日報道,USDT發行商Tether、加密交易平臺Bitfinex與Hypercore開源協議團隊合作推出基于底層技術Holepunch的點對點(P2P)加密通信應用Keet。目前該應用為Alpha版本,移動端預計將于2022年11月推出。(Decrypt)[2022/7/26 2:37:46]

不過,隨著Arbitrum、Optimism等推出Layer2的方案、以及現有的側鏈方案等,交易基礎設施的改善會讓交易的速度、費用等方面都有很大的提升,且隨著代幣激勵和交易費用的增加,交易深度也會提升,從而推動DeFi領域期貨合約的發展。

此外,對CEX的監管,也會在某種程度上推動DeFi期貨合約的發展。

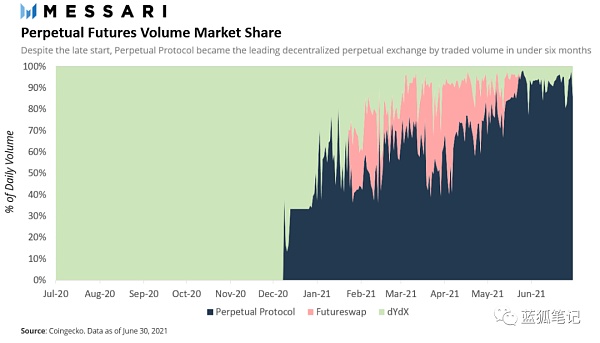

DeFi永續合約和保證金交易領域的協議現在越來越多,其中目前就交易量和交易人數等方面看,Perpetual協議暫時位居前列。在之前的很長一段時間,dydx的杠桿交易位居前列,不過隨著Perpetual協議的發展,dydx相比下來,并沒有那么耀眼。從下圖的市場份額變化,可以看到這一點:

HyperGraph跨鏈橋完成升級:據官方消息,HyperGraph 跨鏈橋 HyperBridge 完成更新升級,不但支持 Token 自主上架跨鏈,還支持 USDT 跨鏈、USDT 跨鏈購買 Gas 等,參與 USDT 跨鏈流動性提供可以獲得跨鏈手續費獎勵。支持的網絡包括BSC、Heco、OKExChain、Polygon、HSC。[2021/8/16 22:16:16]

(永續合約市場占比的變化,Messari)

有意思的是,就在不久前,dydx也推出了其代幣經濟激勵機制,其交易量和交易人數也在急劇增長,很可能在一定時間內反超Perptual。兩者的競爭才剛剛開始。

dydx通過推出Layer2和代幣經濟激勵,其交易量和交易人數有明顯提升。而Perpetual也正在計劃推出其V2版本Curie,試圖在Layer2、集中流動性、多資產保證金、人人可以構建永續合約市場、代幣經濟升級等進行迭代,以提升其競爭力。

按照DeFi的發展趨勢,未來會涌現出一兩家交易規模領先的DeFi期貨合約協議,誰會是這一領域的“uniswap”和“sushiswap”呢?

Curie中文為居里夫人,用偉大的科學家居里夫人命名,也是一種形式的致敬。那么,Curie有哪些新的迭代?

采用Layer2帶來的可能性

在過去一年半時間里,從DEX協議的發展,我們看到了從不可能到可能的歷程。而如今,這一切會在去中心化的合約交易領域重現。

動態 | 加密貨幣交易所Hyperion與Stellar達成合作:據Globenewswire消息,受美國證監會監管的加密貨幣交易所Hyperion已與Stellar達成合作,將允許基于Stellar的加密貨幣在Hyperion上進行交易。[2018/10/12]

對于合約交易來說,交易速度、費用以及深度等都很重要,之前Perpetual V1采用xDAI側鏈方案,Perpetual V2則將采用Arbitrum的L2方案。當然,隨著時間的推移,采用其他的L2方案也有可能。

隨著L2落地的成熟,由于交易體驗的明顯提升,這會帶來更多的交易用戶,從而帶動交易量的上漲。L2對Perptual的影響在未來會逐步顯示出來。

充分利用DeFi的可組合性

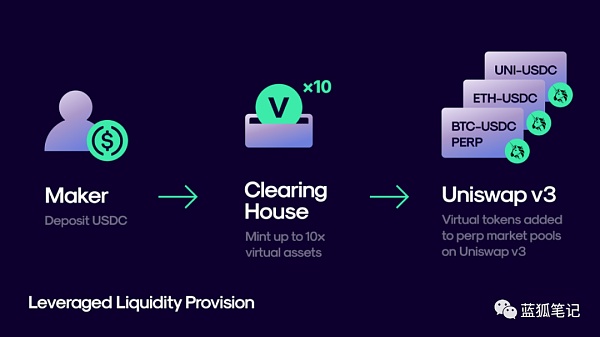

得益于DeFi的可組合性,現在越來越多的去中心化期貨協議采用DEX作為其合約交易的執行層。在Perpetual的Curie計劃中,它計劃采用Uniswap V3作為執行層。Perpetual V2會升級其vAMM模式,做市商可以將其通過vAMM生成的vToken(虛擬代幣)置入Uniswap ?V3池以提供流動性。

簡單來說,用戶可以在Perpetual V2的Clearing House智能合約上存入USDC等抵押品(最高10倍杠桿),然后生成Virtual Token,簡稱為vToken。這些vToken在Uniswap V3上有流動性池。Perpetual V2的交易會利用Uniswap V3的流動性池。流動性池由vToken和vUSDC代幣對組成。在Uniswap V3上的交易形成標記價格,底層資產的指數價格則由Chainlink提供喂價,用來計算資金費率。

動態 | 聯邦快遞加入Hyperledger聯盟:據coindesk報道,全球航運巨頭聯邦快遞剛剛成為加入Hyperledger全球聯盟的14個最新成員之一。其他新成員還包括霍尼韋爾國際以及一些加密創業公司。[2018/9/27]

Curie計劃融合Perpetual協議的vAMM模型和Uniswap的V3,結合起來作為執行層,以提高資本效率和改善用戶體驗。除此之外,Curie的這種方案還試圖解決可持續性的問題。

在Perpetual V1,沒有明確的交易對手方。用戶跟vAMM進行交易,也就是Perpetual協議本身相當于交易對手方,協議本身承擔了一定的風險。如果市場存在多空非常不平衡的狀態,盈利交易的結算可能會需要用到保險基金。

保險基金中的資金來自于協議費用。保險基金的增長,降低了協議無法償付的風險。不過,它的可持續性也是有一定的前提,就是它需要交易量持續增長來支撐,通過交易量增長捕獲協議費用,從而實現保險基金的增長。不過,如果出現較大的多空不平衡,可能這些資金很快就會被消耗掉。

為了緩解這個問題,Perpetual V2引入了交易對手方。任何一個多頭對應一個空頭。這主要得益于引入了Uniswap V3的流動性池,引入了做市商。通過這種方法,減輕了對保險基金的壓力,減少對協議費用的依賴,提高了可償付能力。

在Perpetual ?V1上,由協議的智能合約(Clearing House)向盈利者支付USDC收益,而在Perpetual V2,在Uniswap V3上vToken余額的變化,代表了交易的利潤或損失。

澳洲最大的煉金廠Perth Mint將發行其自己的以黃金為主的虛擬貨幣:根據ABC媒體22日(當地時間)報道,澳洲最大的煉金廠Perth Mint將發行其自己的以黃金為主的虛擬貨幣。Perth Mint負責人表示運用區塊鏈技術會讓黃金交易變得更便利更快捷。他稱Perth Mint將要發行的虛擬貨幣是以“黃金”為保證的貨幣,與比特幣等虛擬價值的貨幣不同。[2018/1/24]

此外,由于是基于vAMM模式,Perpetual協議也面臨滑點問題,Uniswap V3的集中流動性則有利于降低滑點,減少交易價格波動風險。市場的波動,使得做市商有利可圖。通過Uniswap V3,做市商可以設置提供流動性的價格范圍,可以減少滑點,并提高資金效率。

杠桿化的流動性供應

Curie的升級還計劃引入杠桿化的流動性供應。也就是說,Perpetual協議的做市商,可以為其提供的流動性增加杠桿。

(Perpetual的杠桿化流動性提供,Perpetual協議)

(Perpetual的杠桿化流動性提供,Perpetual協議)

根據Perpetual項目的解釋,它當前支持最高10倍的杠桿。假設做市商存入1,000USDC,可以創建10,000 vUSDC。假設ETH價格為5,000美元,那么,可以組成1vETH和5,000vUSDC代幣對為用戶提供流動性。此外,做市商也可以利用Uniswap V3的特性,為其流動性設置價格范圍。

從交易者的角度,交易流程基本相同,只是會通過Uniswap池上的vToken執行。

做市商角色出現

在Perpetual V1,當一個資產的vAMM標記價格(當前交易價格)和Chainlink的喂價(指數價格)有偏差時,交易者有機會賺取資金費用。在Perpetual V2,做市商可以為V2永續合約或者vToken的代幣對提供流動性,可以自定義價格范圍,也可以進行交易對沖。做市商成為Perpetual協議上的新角色。

任何人都可以構建永續合約市場

在Curie方案中,用戶可以創建永續合約市場。Curie支持Uniswap V3 TWAP和Chainlink預言機來確定指數價格。除了加密貨幣,Perpetual協議還計劃擴展到更多的期貨領域,如商品、股票和外匯。不過,這會帶來更大的監管壓力。

任何人都可以構建永續合約市場,這里可開拓的空間很大。如果能運營得當,這會是一個很大的市場。

交叉保證金和多資產抵押

Curie支持用戶使用交叉保證金,支持交易者使用其帳戶余額作為共同的抵押品池來設置多個頭寸。此外,抵押的資產也可以有多種,例如,不僅是USDC,還可以使用ETH等多種代幣資產作為其抵押品。舉例來說,假設使用ETH作為抵押品為BTC/USDC的市場開設多頭頭寸。這時,如果BTC的美元價格上漲(相對于開倉價格),當用戶平倉時,用戶可以獲得USDC的收益。如果BTC美元價格下降(相對于開倉價格),當用戶平倉時,會根據其損失的情況,通過ETH來扣除,也就是說,用戶的ETH余額會減少。

代幣經濟機制迭代

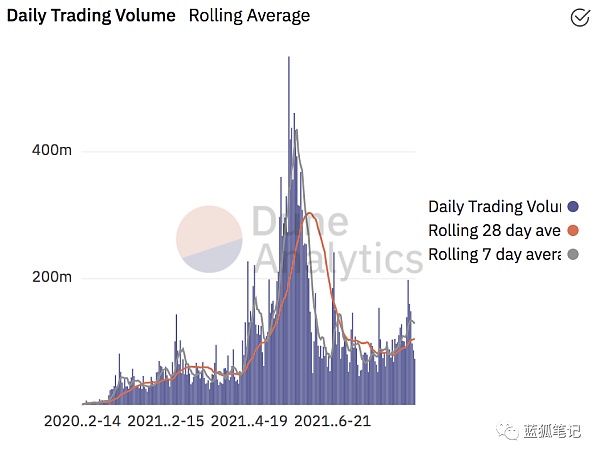

Perpetual V1對所有交易收取0.1%的固定費用。其中50%(0.05%)進入保險基金,剩余50%分配給PERP代幣的質押者。在2021年5月份,Perpertual的協議收益曾高達430萬美元,這意味著在五月份,其PERP代幣質押者獲得了215萬美元的收益。當然,每個月的收入也會有波動。當前Perpetual協議累計捕獲了價值2400多萬美元的交易費用,隨著未來交易量的提升,協議費用會持續上升。

(Perpetual的交易量變化趨勢,DuneAnalytics)

(Perpetual的交易量變化趨勢,DuneAnalytics)

Curie在此基礎上,升級了代幣經濟,擴展了費用收益的來源。在V1中,Perpetual協議收益主要來自于公開市場的交易費用。在Curie中,還有兩種新的收入來源:

來自私人市場的交易費用(用戶創建的期貨合約市場)

再抵押市場:保險基金中的資金投入到其他低風險協議,以增加收益。

從上可以看出,Perpetual協議收入主要還是來源于交易費用,而交易費用跟交易量相關。提升交易量,利于捕獲更多費用。Perpetual V2提升交易量的幾個潛在因素包括:

Layer 2的采用,容納更多交易用戶和更大交易量

私人市場的產生和增長,開辟新市場

杠桿流動性的刺激

做市商的進入,增加流動性,帶來更大交易量

支持更多保證金資產(不僅是USDC)

對CEX的監管壓力,會導致部分交易流向DeFi

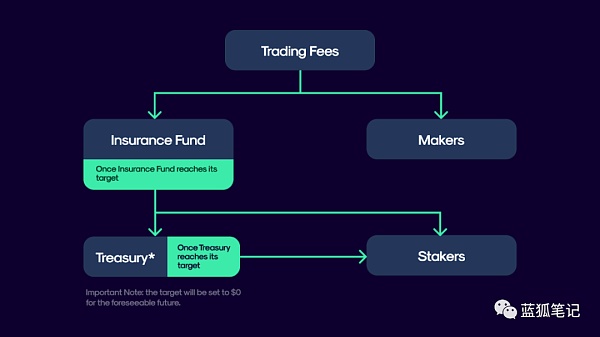

Perpetual V2的交易費用會在做市商、保險基金和質押者之間進行分配。首先,會在保險基金和做市商之間進行分配。在保險基金達到目標值之后,會將剩余的資金在協議財庫和質押者之間分配。如果財庫達成其目標值,剩余的費用會給到質押者。

(Perpetual協議費用分配,Perpetual協議)

(Perpetual協議費用分配,Perpetual協議)

DeFi期貨合約的機會點之一在于CEX合約面臨監管的壓力日益增大,用戶有可能流向DeFi期貨(永續合約、保證金等)。之前DeFi永續合約等存在阻力的原因,如流動性、交易速度、交易費用等問題都會逐步解決,尤其是Layer2方案的逐步落地,如dydx采用StarWare的方案、Perpertual采用Arbitrum的方案等。隨著時間的推移,幾乎所有的DeFi期貨都會采用Layer2方案。

在期貨合約領域,哪個DeFi協議會最終勝出?目前看,僅從交易量和交易用戶看,dydx和Perpetual位居前列,有一定的先發優勢。不過,隨著越來越多的去中心化永續合約協議涌現,目前的格局有可能會還會發生更多的變化。畢竟,這個領域未來的交易量有可能會超過DEX,而今天才剛剛開始。

Tags:ERPPERPTUAPEThyperpay幣最新消息hyperpay幣贏交易密碼Virtual lifepeth18c幣在哪里交易

在當前加密貨幣市場中,公鏈賽道上的“選手”不在少數。我們看到,既有像波卡(Polkadot)、Cosmos、Nervos、IRISnet這些跨鏈概念公鏈,也有諸如Algorand、Tezos、P.

1900/1/1 0:00:00Friends With Benefits這樣的區塊鏈團隊正在使用加密貨幣投資于他們自己的創意社區。只要負責任的利用這項技術確實會對音樂行業有潛在的革命性影響.

1900/1/1 0:00:00大家最近對AVAX的熱情非常高,其Token的迅速增值也反映了雪崩鏈的逐步壯大,除了二級市場投資,其DeFi生態也蘊含著大量財富機會.

1900/1/1 0:00:00兼論二十一世紀 20 年代的 meme 市場。是什么賦予了 NFT 價值? 是氣場? 是可以在線顯示的藝術品還是裝裱在數字相框中的現實生活(IRL)? 是在游戲或虛擬世界中的裝備功效嗎? Nou.

1900/1/1 0:00:00內因是事物發展的根據, 外因是事物變化發展的重要條件, 外因通過內因起作用。 ——唯物辯證法 當一個優質游戲的內核, 遇見區塊鏈的外因, 它會發展到一個什么階段?目前大熱的元宇宙游戲TheSan.

1900/1/1 0:00:00最近,有好多好多的Chia礦工來向我們咨詢:現在開始雙挖MASS遲不遲?現在我們整理提供更多的客觀數據和分析觀點,以便大家綜合參考后最終做出正確選擇.

1900/1/1 0:00:00