BTC/HKD+0.42%

BTC/HKD+0.42% ETH/HKD+0.27%

ETH/HKD+0.27% LTC/HKD+0.51%

LTC/HKD+0.51% ADA/HKD-0.38%

ADA/HKD-0.38% SOL/HKD-0.5%

SOL/HKD-0.5% XRP/HKD-0.38%

XRP/HKD-0.38%注,原文來自Messari,以下為全文編譯。

5月19日的暴跌給了我們一個鮮明的提醒,即加密貨幣市場可以有多大的波動。許多資產在短短幾個小時內損失了50%的價值,大多數中心化交易所則經歷了中斷,以太坊的gas費用也達到了創紀錄的水平,因為交易者們急于挽救他們的頭寸。盡管出現了混亂,但DeFi智能合約的互聯系統運作仍舊完美無缺。沒有去中心化協議的失敗,也不需要監管部門的干預。

當大多數項目只是經受住了層層清算的風暴時,Unit協議卻證明了其商業模式的合理性,同時也記錄了其迄今為止最高的日收入。Unit Protocol是一個快速增長的DeFi項目,允許其用戶創建抵押債務頭寸(CDP),并從以太坊網絡和幣安智能鏈上的各種加密資產中鑄造該協議的本地穩定幣USDP。

我們不會將Unit僅僅作為Degen們的又一個MakerDAO而將其迅速否定,我們將探討它在更廣泛的DeFi生態系統中的作用,它的基層增長,它的治理代幣DUCK如何作為對沖加密資產長尾波動的工具,以及整體協議的風險。

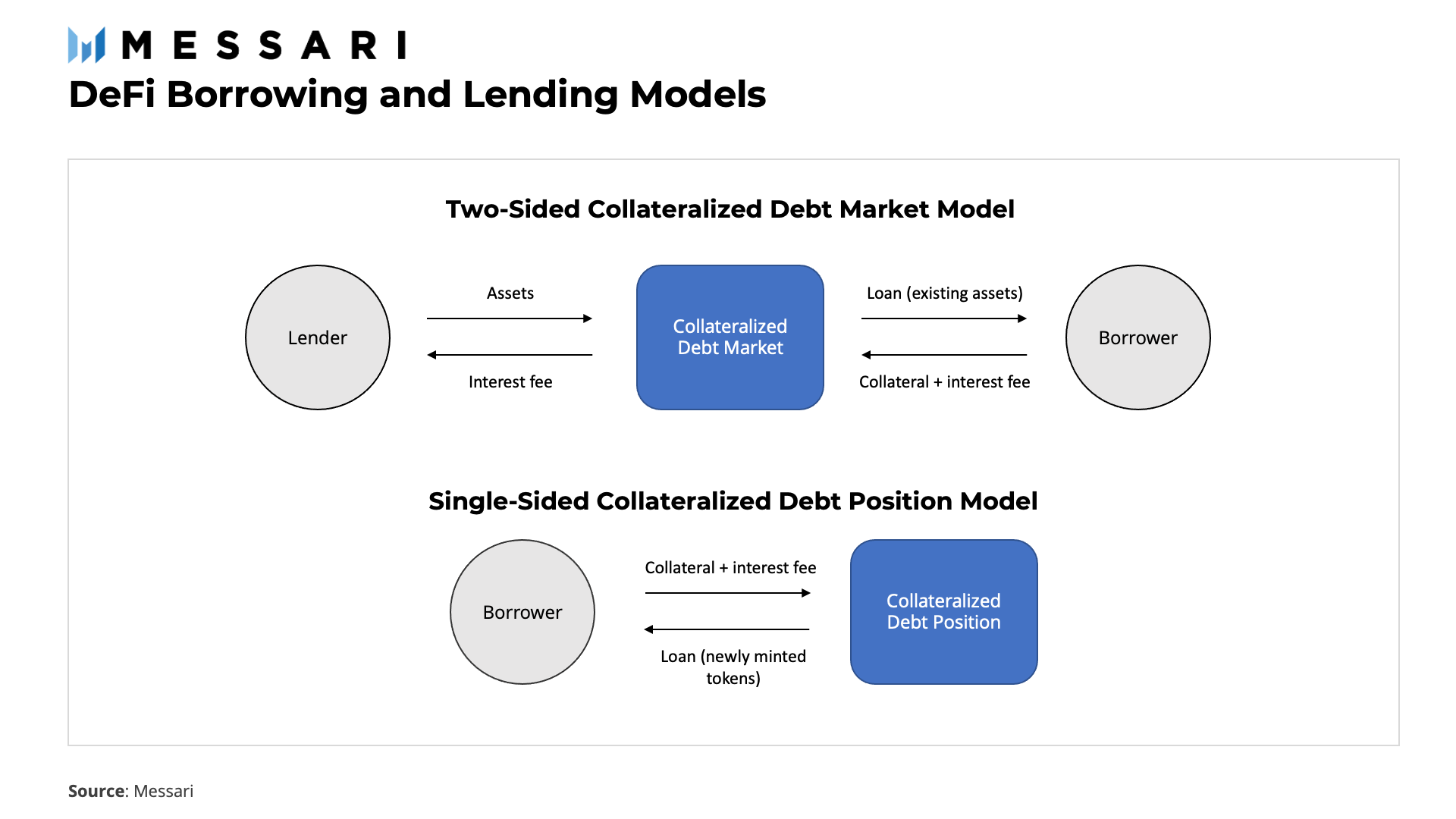

如今的去中心化借貸平臺主要使用的機制有以下兩種:抵押債務市場(CDM)和抵押債務頭寸(CDP)。使用CDM模式的協議,如AAVE和Compound,將現有的加密資產從貸款人轉移到借款人,因此可以被認為是雙邊市場。而使用CDP模型的協議,如MakerDAO,允許用戶鑄造由其抵押品支持的新的加密資產,從而有效創造單邊市場,用戶不需要依靠其他參與者來獲得流動性。

Uniswap員工AzFlin承認是FRENS代幣創建者,但否認Rug Pull指控:8月12日消息,Meme代幣FrensTech(FRENS)背后的開發者被指控進行Rug Pull,從項目中移除流動性。據鏈上專家@UniswapVillain披露,Uniswap早期員工AzFlin是FRENS的開發者。在部署FRENS代幣數小時之后,AzFlin使用多鏈橋HOP從Base網絡中轉走14枚WETH(約合25,800美元),甚至賣掉了從流動性中提出的代幣。

AzFlin承認自己是FRENS代幣的開發者和部署者,但否認Rug Pull指控。AzFlin聲稱,項目的流動性從一開始就被鎖定。他僅移除價值1枚ETH的流動性,這是他利用自己的開發者錢包資金提供的流動性。AzFlin承認,當FRENS市值達到3萬美元時,他出售了代幣。但他為自己的行為辯護,聲稱出售的代幣最初是由他自己購買,目的是為項目引入流動性。根據其說法,所謂的Rug Pull只不過是FUD。[2023/8/12 16:22:19]

理解CDP模式的一個常見比喻是虛擬典當行。需要獲得美元但又不想放棄其資產的客戶,通過提供資產作為抵押品以獲得按需貸款。在擁有貸款的同時,客戶在其未償債務上積累利息。假設一切按計劃進行,客戶將償還他們的貸款和利息,并取回他們的抵押品。如果客戶無法償還貸款,典當行就會占有客戶的資產,并將其出售以支付拖欠的貸款。通過這個比喻,我們可以把MakerDAO看作是一個高度選擇性的典當行,只處理最不穩定和最值得信賴的資產。另一方面,Unit Protocol則是街邊的競爭性典當行,愿意為大量風險較高的資產發放貸款。

數據:Uniswap自四月以來gas用量增長388%:金色財經報道,據區塊鏈分析公司Glassnode數據顯示,5月份以太坊gas價格經歷了較大幅度上升,平均價格升至76Gwei,相當于每筆普通ETH轉賬交易1.14美元。以太坊的平均gas價格在5月初高達155 Gwei(每次ETH轉賬的費用約為6.53美元),這個數字幾乎等同于2021-22年牛市周期的峰值。智能合約互動消耗gas費用增加,四月下旬DeFi協議相關的gas使用量上升了270%,但gas費用增加主要由DEX交易活動增加推動,Uniswap仍然是主導交易平臺,自4月以來,其gas用量增加了388%,目前占以太坊總gas需求的14.4%,相較之前的7.7%有了顯著提升。[2023/6/10 21:27:40]

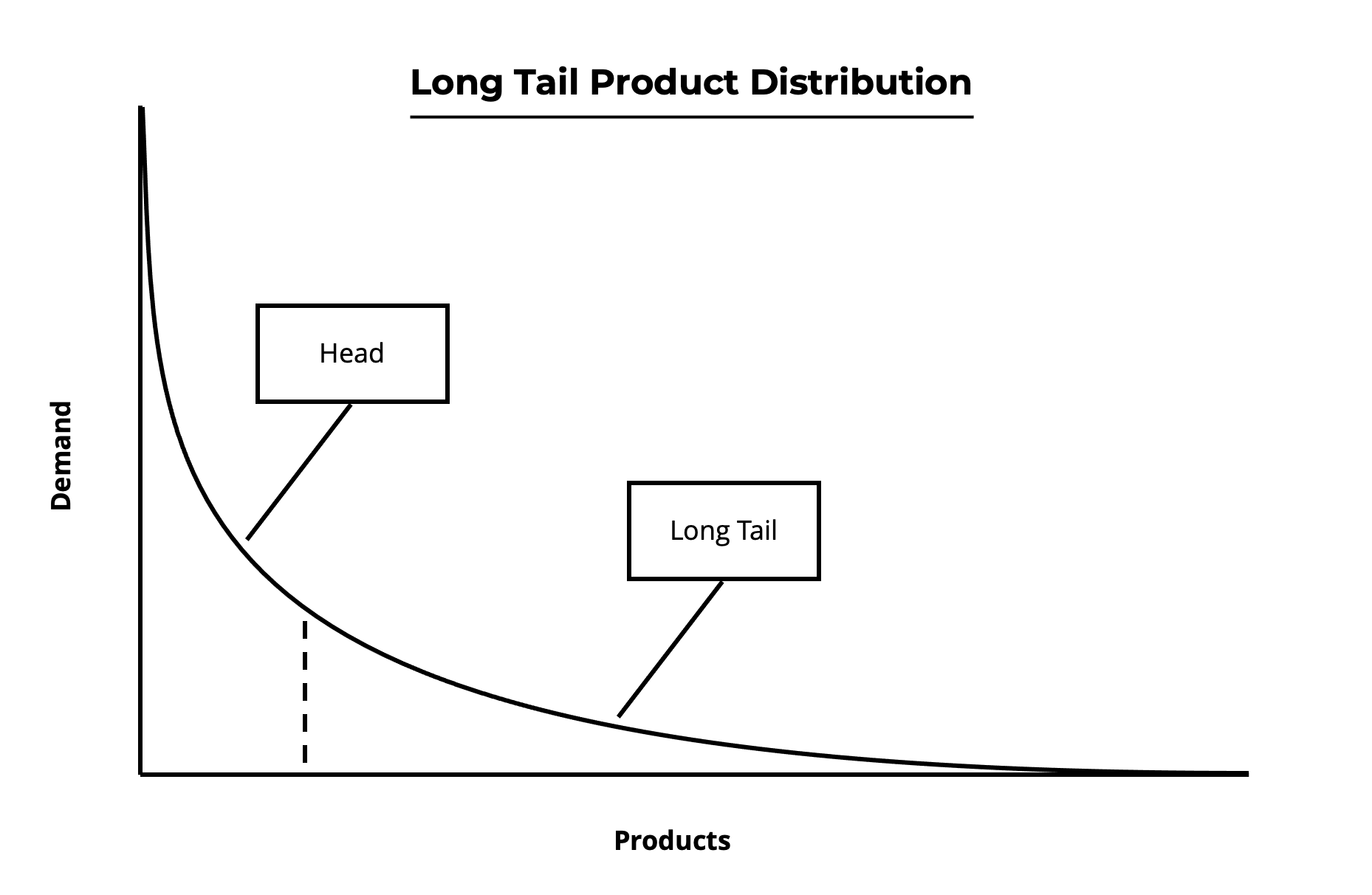

雖然功能上與MakerDAO相似,但Unit針對的是不同的細分市場--長尾加密資產的投機者。長尾的概念最初是用來描述零售產品銷售分布中的一種現象,即大量的產品以小數量出售。長尾產品與被稱為頭部的少量暢銷產品形成對比。

DeFi的過度抵押貸款模式創造了一種類似于貸款需求分布的關系,即貸款需求以低波動性資產為主。清算的風險激勵借款人保持健康的貸款抵押率,因此,有助于解釋為什么對低波動性抵押品支持的貸款有更多需求。而長尾加密資產的特點則是流動性低,市值小,波動性大。這些資產的例子包括大多數DeFi治理代幣、LP代幣,甚至一些流行的NFT,如$SOCKS。在DeFi內部以這些資產進行借貸,傳統上僅限于少數CDM平臺,如C.R.E.A.M.或Rari Capital的Fuse Pools。這些平臺由于其雙邊市場的供應限制和抵押品類型之間的相互影響而難以擴大規模,而且一個不好的抵押品的增加甚至會導致整個池子變壞。然而,由于Unit利用單邊CDP模式,它支持新抵押品的門檻較低,因為這些資產中的每一個都是相互獨立的。

Uniswap日活用戶創2021年5月以來新高:金色財經報道,Token Terminal數據顯示,Uniswap每日活躍用戶在5月2日達到94550人,5月3日為89755人,創下2021年5月以來新高。[2023/5/5 14:44:09]

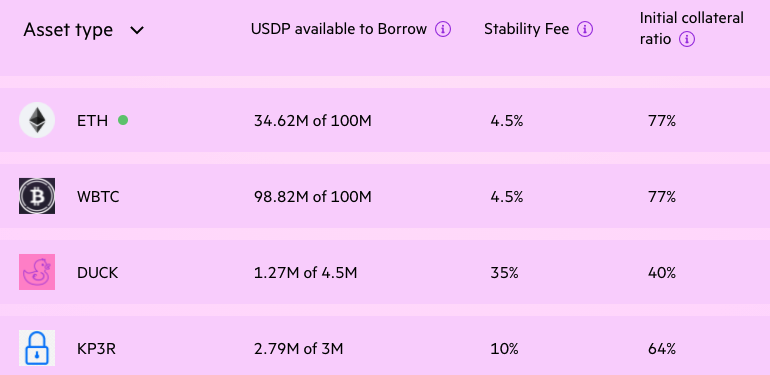

在撰寫本報告時,Unit支持整個波動范圍內的130種不同資產。每種資產都由開發團隊分配一個初始抵押率、清算率、穩定費和清算費。Unit目前的大多數資產的年穩定率在4.5%到15%之間,清算罰款在5%到20%之間。一般來說,某項資產的波動性越大,市值或創收越低,其清算費和穩定費對Unit的影響就越大。預計當項目成熟為DAO結構時,新抵押品的入駐和確定費率的過程將變得更加透明,并過渡到社區責任。目前還不清楚是否有一種自動的方法來確定和調整每個抵押品的參數。如果沒有,隨著Unit繼續增加其支持的資產數量,它可能會變得難以管理。

與MakerDAO的可變穩定率和清算率不同,Unit使用固定的穩定率和清算費。雖然固定費率為借款人提供了一個可預測的來源,以應對其相關抵押品不可預測的價格行動,但缺乏可變穩定費率會使USDP面臨掛鉤風險。如果沒有這個工具,USDP維持其掛鉤的主要方式則是利用其在Curve和Component.finance上池中的其他穩定幣的穩定性,從而導致圍繞USDP的一系列風險。這些風險將在本篇文章的后部分介紹。

UNI突破26美元:UNI突破26美元,現報26.0015美元,日內漲幅達到1.42%,行情波動較大,請做好風險控制。[2021/11/5 21:28:40]

如果認為由于借貸需求有限,沒有機會圍繞長尾資產貸款創造商業模式,那就錯了。正如加密貨幣市場一再證明的那樣,交易者和DeFi degens會抓住任何機會獲得額外的杠桿。有了正確的收費結構,一個可持續的商業模式就會出現。

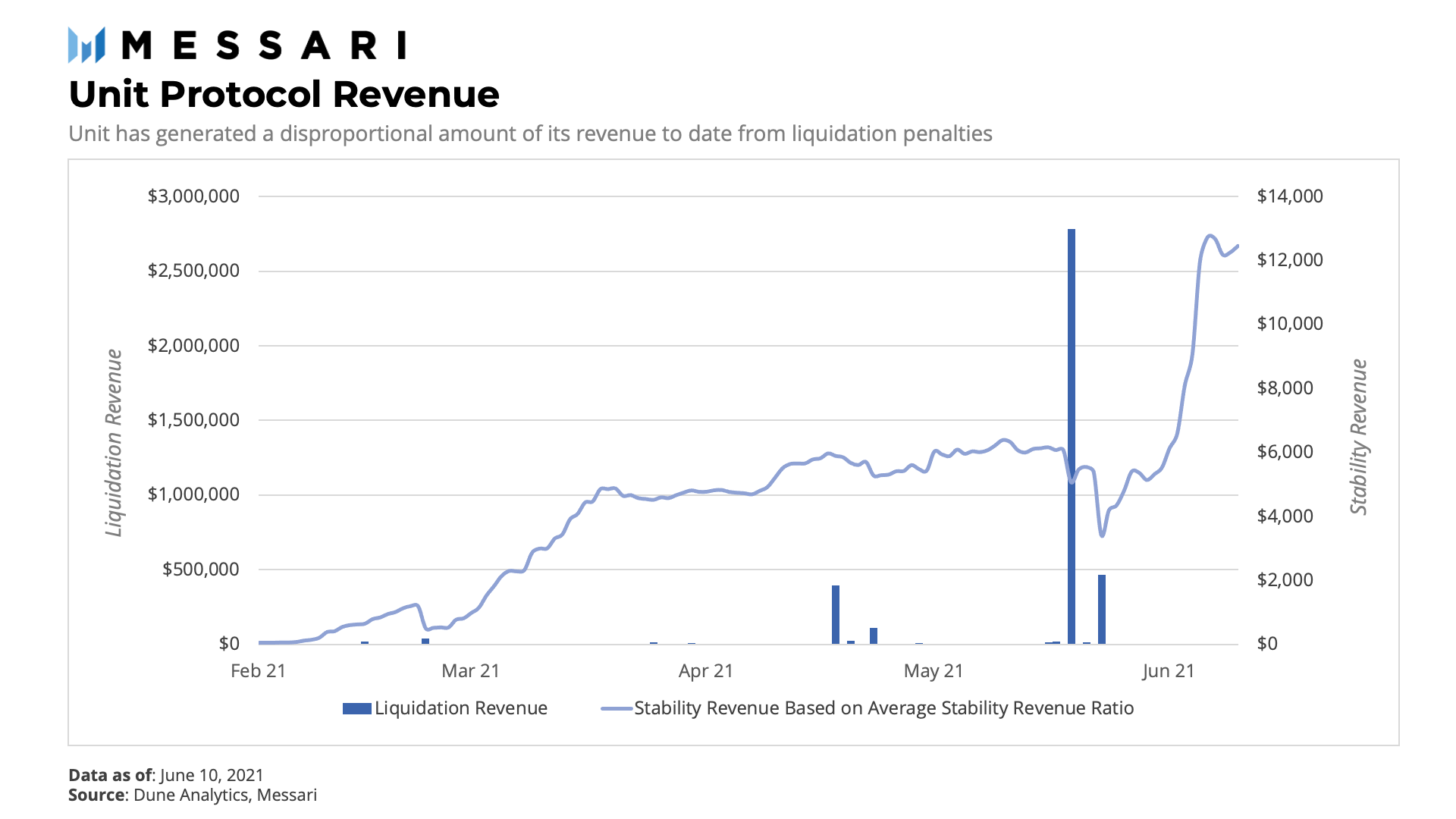

Unit通過使用以USDP支付的兩種不同收入流來創造這種可持續性。穩定費提供了一個穩定的收入來源,它取決于借款需求。而來自清算的收入則非常有利可圖,但只有在高波動時期才會發生。這兩種收入機制的結合有助于為該協議創造一個反脆弱的商業模式。反脆弱是Nassim Nicholas Taleb創造的一個術語,其特點是系統不僅可以承受突然的困難時期,而且實際上可以從這種沖擊中受益。

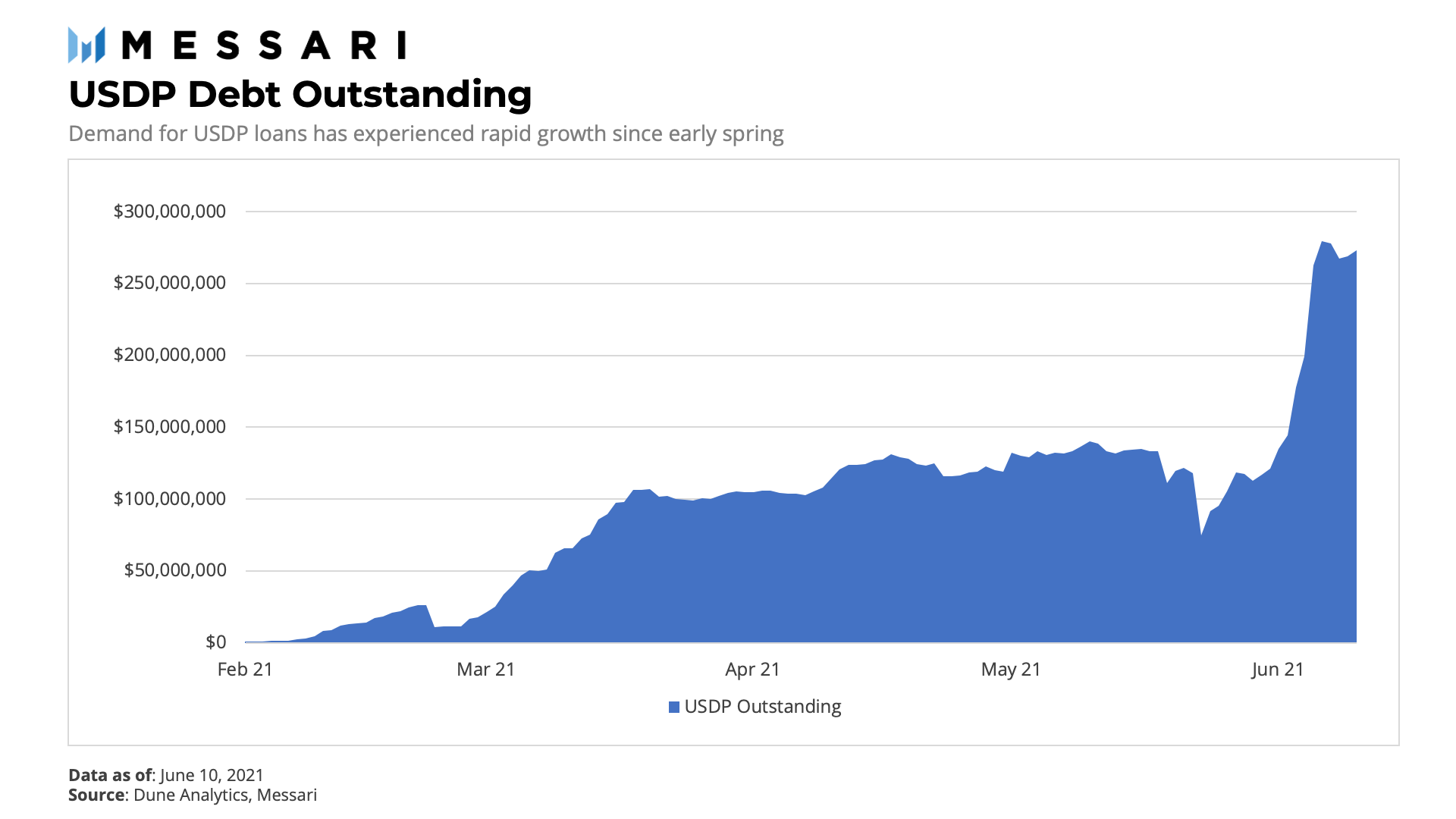

在低波動時期,Unit從穩定費中產生穩定的收入基礎,但實現的清算收入很少,甚至為0。而在高波動率下行時期,由于用戶的借款頭寸被清算,Unit的穩定性收入下降。然而,這些天產生的清算罰金將遠遠超過其穩定費收入。在5月19日的波動期間,僅Unit就產生了超過200萬美元的清算費用。

Uniswap中GUSD/ETH流動性兩天飆漲85倍:Gemini交易所旗下穩定幣GUSD在Uniswap中的交易對GUSD/ETH流動性從11月16日的11968美元飆升至11月18日的1,031,478美元,流動性在兩天內增長85倍,對此Uniswap創始人Hayden Adams表示:看到Gemini等中心化交易和托管平臺開始接受DeFi,真是太好了。[2020/11/19 21:19:02]

但是,Unit的清算系統確實伴隨著一個關鍵的風險。如果Unit不能成功地清算其所有的水下頭寸,該協議將遭受損失,并需要額外的資金來償還系統中的不良USDP債務。

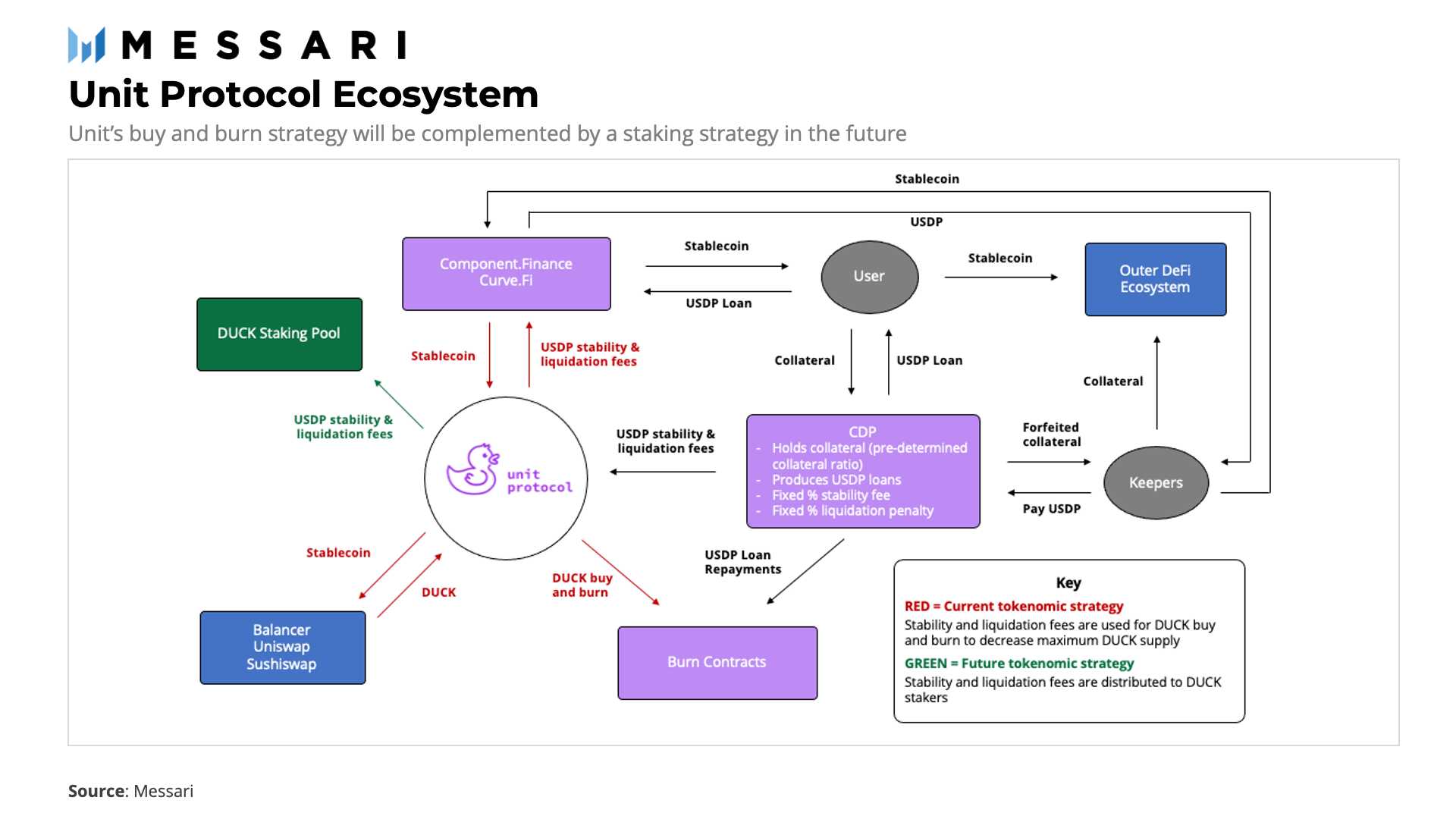

許多DeFi項目的運作沒有任何具體的計劃來分配協議收入給治理代幣持有人。而Unit的治理代幣,DUCK,則代表了對未來協議現金流的承諾,以穩定和清算費用的形式以USDP支付。在Unit協議的第一年里,所有的協議費用都將被用來購買和燃燒DUCK代幣,從而有效減少最大供應量,并推動了現有DUCK持有人的價值。當基礎設施準備就緒時,購買和燃燒的方法將由DUCK質押池來補充,該質押池將用于將協議費用轉移給質押者。新的收入分配戰略的早期計劃要求將30%的費用分配給DUCK質押者,而其余70%將繼續用于購買和燒毀代幣。下圖有助于直觀地了解這種收入分配在完成后在Unit生態系統中的情況。

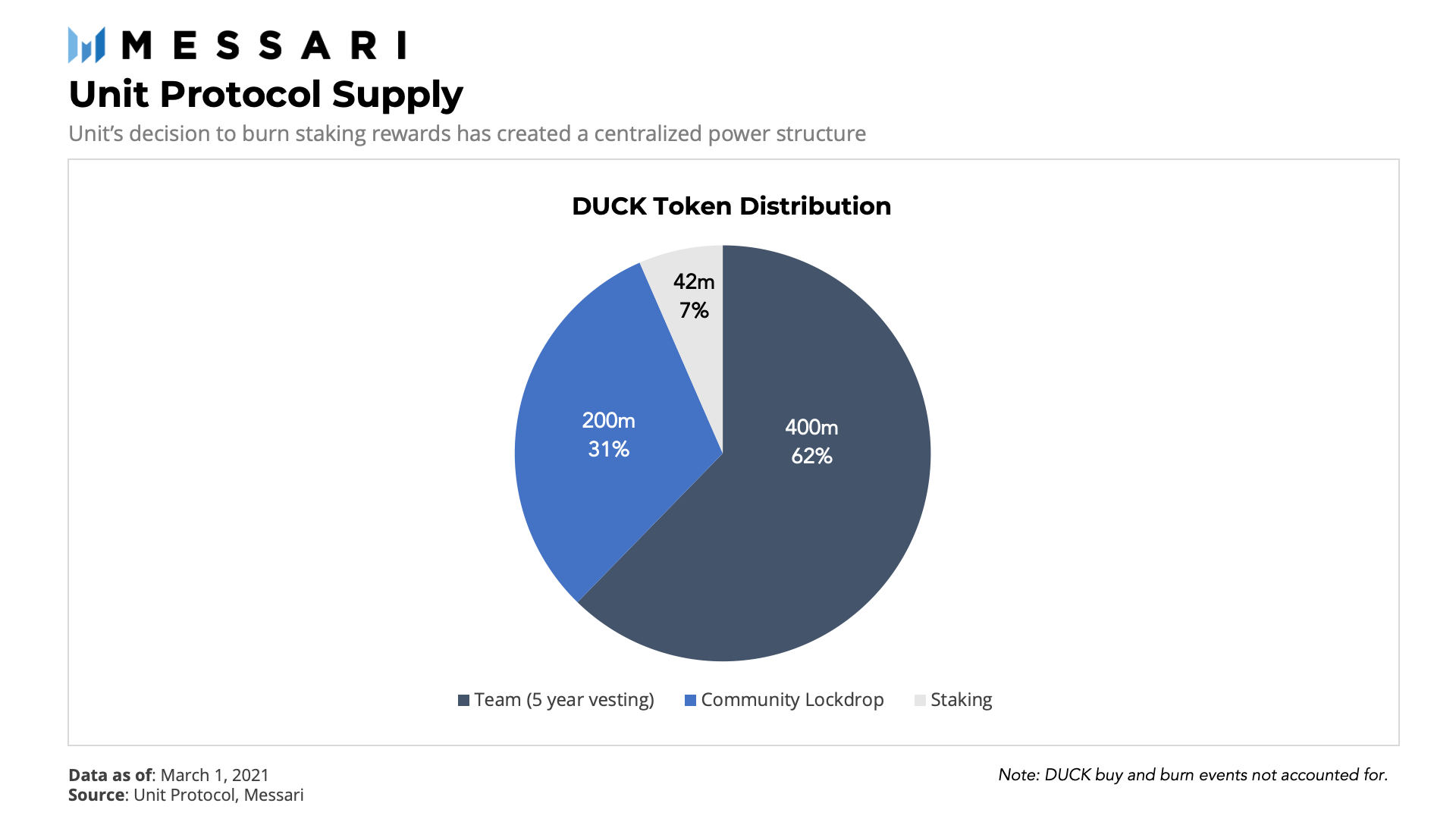

DUCK治理代幣最初被命名為COL,并在2020年5月通過鎖定代幣發行(LCO)進行銷售,當時Unit的名字是 "ThePay.Cash"。LCO是一種發行模式,早期采用者在預先規定的時間內鎖定抵押品,以獲得釋放的代幣。在這段時間結束時,用戶會收到他們的抵押品,以及與他們鎖定抵押品成比例的代幣。Unit的LCO需要鎖定1周,并可收到價值80萬美元(以ETH計)的利息。55名參與者基本上收到了與他們的時間鎖定ETH數量成比例的COL空投。因此,該團隊將其供應量的10%分配給了社區,而沒有收到任何項目資金。

雖然Unit的LCO啟動模式是公平的,但團隊保留了20%的COL供應(5年解鎖),并將剩余的70%分配給未來的質押獎勵,且在不久之后,團隊確確實實地就銷毀了預留的70%的COL。2020年12月,Unit的治理代幣遷移為DUCK,比例為100 COL比1 DUCK。最后,90%的剩余DUCK質押代幣被銷毀。作為所有這些行動的結果,DUCK的最大供應量為6.42億,而該團隊控制了大約62%的DUCK代幣。

Unit的購買和銷毀模式已經導致近300萬DUCK代幣被永久從流通中移除。雖然這種方法創造了通縮的代幣供應,但應該注意到DUCK的回購也減少了社區在整體供應中的比例。只要Unit繼續將協議收入用于其購買和銷毀活動,而開發者繼續持有他們的代幣,開發者控制的比例只會繼續增長。

在2020年11月推出項目主網后不久,Unit的開發團隊決定重組其CDP模型的一個關鍵組成部分。2020年12月初之前,COL都被要求在系統內對任何CDP進行抵押。而在刪除這一要求后,就產生了一個與Unit借款相關的基本摩擦點,同時簡化了該代幣作為治理和收入分享工具的價值主張。這種較低的協議使用障礙,以及增加更多的資產作為抵押品,有助于在2月初啟動對Unit的USDP貸款的需求。

盡管自成立以來幾乎沒有營銷,但Unit的TVL最近已膨脹到近6億美元。雖然其大多數抵押品類型與ETH的價值嚴重相關,但Unit相對于ETH的TVL不斷地觸及了歷史新高。

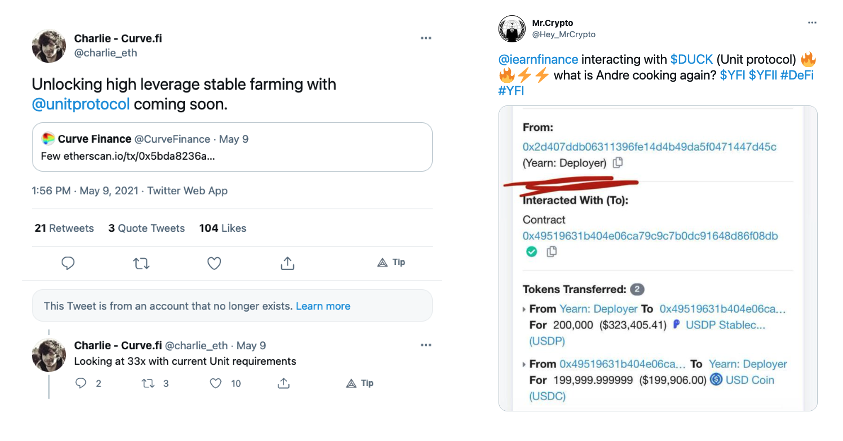

最近的一些推特活動表明,Unit的增長可能是由DeFi領域內一些聰明的開發者在試驗利用該平臺可組合性的新方法所推動的。

Unit的實驗性質使其面臨一些明顯的風險。像許多早期的DeFi項目一樣,Unit在目前的形式下是高度中心化的。鑒于創始人在歸屬完成后將控制項目50%以上的管理權,任何有效的DAO計劃都將被阻止,直到創始人出售或重新分配他們持有的部分股份。與MakerDAO類似,Unit也面臨著在黑天鵝事件中系統抵押不足的風險。雖然該項目在最近的市場壓力測試中表現符合預期,但總有一種可能性,即Unit無法足夠快地清算資產,并留下價值低于其USDP貸款的抵押品。如果該項目實施類似于Maker的盈余緩沖,這種類型的 "壞賬 "可以被抵消。Unit的第三個也是最后一個風險是它維持USDP與美元掛鉤的能力。USDP的市場價值對多個參數很敏感,這些參數目前由開發團隊控制,但以后將由DUCK治理控制。這些參數包括可作為抵押品的資產集、資產清算比率和穩定費用,以及清算拍賣中使用的貶值期。由于注重抵押品的可選擇性,適當的分配對于Unit的長期健康發展至關重要。此外,USDP缺乏一個可變的穩定率來維持其掛鉤,它依靠的是其系統外的其他穩定幣的穩定性,這就使得它在USDT、USDC或sUSD遭遇掛鉤破裂時面臨潛在沖擊。

Unit團隊采取了一種 "如果有長尾資產建立,他們就會采納 "的方法,并選擇在沒有公開路線圖的情況下工作。在目前的狀態下,Unit為長尾資產持有者提供了一個借用流動性的地方,而不需要出售他們的資產。當啟用收入分享時,DUCK代幣可以作為對沖這些長尾資產波動的工具,賺取收入并在市場遭受快速回調時變得更加稀缺。如果Unit能夠在其早期成功的基礎上繼續發展,它很有可能在未來幾年內加入DeFi藍籌股的行列。

北京時間9月1凌晨,以太坊L2解決方案Arbitrum正式啟動主網Arbitrum One,同時宣布完成了一輪1.2億美元的B輪融資.

1900/1/1 0:00:00我們使用Ergo AppKit開發了安卓版Ergo錢包(Ergo Wallet for Android).

1900/1/1 0:00:00自 2020 DeFi Summer 以來,加密行業對于去中心化金融的協議已經有了全新的探索,包括多鏈涌現、各式架構的金融協議、NFT 的 DeFi 化和 GameFi 化.

1900/1/1 0:00:00本周三,加密貨幣衍生品市場 Beta Finance 將分兩階段正式啟動以太坊主網。作為由跨鏈 DeFi 平臺 Alpha Finance Lab 孵化的鏈上無許可貨幣市場,它旨在創建一個涵蓋資.

1900/1/1 0:00:00Loot最近在NFT圈內刮起了一陣“TXT風”,然而就在很多人驚呼看不懂的時候,一個名為Adventure Gold的空投項目開始迅速走熱.

1900/1/1 0:00:00哈希社區很多朋友參與了O3。近期隨著O3大漲,整理挖礦教程 ,方便愿意參與挖礦的小伙伴參考。千萬要注意,中間涉及授權錢包問題,一定認清O3官網,以免上當.

1900/1/1 0:00:00