BTC/HKD+0.48%

BTC/HKD+0.48% ETH/HKD+0.38%

ETH/HKD+0.38% LTC/HKD+1.1%

LTC/HKD+1.1% ADA/HKD-0.9%

ADA/HKD-0.9% SOL/HKD+1.93%

SOL/HKD+1.93% XRP/HKD-0.52%

XRP/HKD-0.52%你是否有過這樣的經歷,向某個流動性挖礦池中提供流動性,結果拿回來的時候,發現自己的幣變少了?在本文中,我們將了解什么是“無常損失”,“永久損失”,以及它如何影響流動性提供者的利潤。

本質上,無常損失是提供流動性時發生的資金暫時損失/非永久性損失。之所以叫做非永久性損失,是因為只要在AMM中的代幣相對價格恢復到其初始狀態,那么,該損失就消失了。但是,這種情況很少發生。通常,無常損失會變成永久性損失,吞掉你的交易費用收入甚至導致負回報。

當AMM中的代幣市場價格在漲或跌時,就會產生無常損失。波動越大,無常損失越大。

充分理解無常損失的最簡單方法,就是看一個簡單的例子。

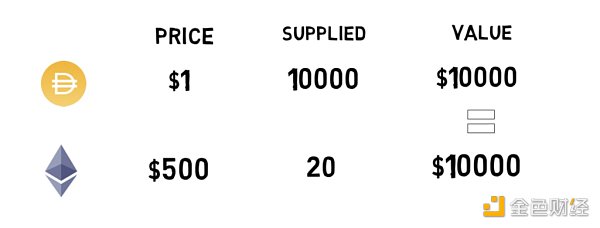

假設你作為流動性的提供者(即LP)向DAI / ETH Uniswap 50/50池提供流動性。為了向50/50池提供流動性,流動性提供者(LP)必須向池提供兩個等值的token。(即提供DAI/ETH時,你提供兩個幣種流動性的價值(即價格*數量)需要相同。

數據:當前DeFi協議總鎖倉量為2270.9億美元:金色財經消息,據Defi Llama數據顯示,目前DeFi協議總鎖倉量2270.9億美元,24小時增加1.52%。鎖倉資產排名前五分別為Curve(209.5億美元)、Lido(185.9億美元)、MakerDAO(174億美元)、Anchor(151.6億美元)、AAVE(140.2億美元)。[2022/3/30 14:27:26]

假設此時DAI=1 USD, ETH=500 USD, 你需要提供20個ETH,和10000個DAI。

你提供萬流動性后,此時,兩個token的價值是相同的。

假設,ETH的價格在外部的交易所中開始上漲。中心化交易所的ETH價格從500漲到了550美元。于是其他市場參與者(稱為套利者)就開始工作了。套利者注意到中心化交易所和Uniswap之間的價格差異,并將其視為套利機會。

Terra鏈上DeFi鎖倉量超過BSC,公鏈中排名第2位:12月20日,據DefiLlama數據顯示,當前Terra鏈上DeFi鎖倉量達172.6億美元,已超過BSC,創歷史新高,在公鏈中排名第2位。

目前,鎖倉量排名前5的公鏈分別為以太坊(1493.9億美元)、Terra(172.6億美元)、BSC(164.3億美元)、Avalanche(117.2億美元)、Solana(117.1億美元)。[2021/12/20 7:50:17]

隨著套利者從池中購走更多的ETH(即取走ETH流動性),ETH的價格就變得越高。套利者不斷在Uniswap上購買更便宜的ETH,直到交易所之間不再存在價格差異為止。

使用恒定乘積公式,我們可以看到Uniswap ETH價格將達到550美元的時候,池中的情況會被套利者變為有10488.09個DAI和19.07 個ETH。

也就是說套利者花費488.09個 DAI買走了0.93 ETH,以實現Uniswap和Coinbase的ETH價格之間的平衡。此時,套利者的成本是1 ETH = 524.83 DAI 。套利者購買的ETH可以在外部的中心化交易所以DAI或任何其他基于美元的穩定幣即時出售,價格為550美元。于是套利者從中賺取了約25美元(減去手續費)。

DefinaFinance獲OKEx BlockDream Ventures戰略投資:9月7日,DefinaFinance官方宣布其已獲得歐易OKEx 旗下區塊鏈基金Blockdream Ventures戰略投資。OKEx Blockdream Ventures致力于發現和投資最前沿的產品技術創新類區塊鏈項目,從資金、資源方面投資扶持新項目,助力行業發展,推動全球區塊鏈產業底層技術的進步。

DefinaFinance是基于區塊鏈NFT技術的原創卡牌RPG游戲項目,專屬的PlayToEarn和GameFi挖礦模式。[2021/9/7 23:07:01]

讓我們看看這如何影響我們的流動資金提供者(LP)。

我們可以看到,如果流動性提供者一開始不提供流動性,而是把ETH和DAI放在錢包里面,他們將擁有$ 23.41的收益。這23.41美元基本上是LP的無常損失。

DeFi協議Aave V2借款總量突破90億美元 創歷史新高:金色財經報道,據最新數據顯示,DeFi借貸協議Aave V2總借款量突破90億美元創下歷史新高,本文撰寫時為9,008,853.439美元。此外,,目前Aave V2協議鎖倉量已經達到135億美元,24小時清算量達到33,318美元,總用戶數為58,462。[2021/9/3 22:56:36]

無常損失被稱為非永久性,因為在此時此刻,LP只是在賬面上損失了23.41美元。如果LP選擇不撤回其流動性,當之哦戶后面以太坊的價格回到500美元時再取出來,此時無常損失被抵消為0。

另一方面,如果LP決定在以太坊550美元時決定撤回其流動性,他們將永久性的損失23.41美元。

當然了,上述情況沒有包含流動性提供者(LP)在提供流動性期間所賺取的手續費(0.4%每筆交易),以及流動性挖礦的收益(不是每一個流動性提供者都有此收益,而且流動性挖礦的收益是隨時變化的)。

BM:EOSIO是為了讓開發者構建在其他平臺無法實現的DeFi:EOS創始人Daniel Larimer(BM)剛剛再次發推表示,去中心化生態系統和DeFi需要許多企業家建立獨立的業務。我們創建EOSIO是為了讓開發者能夠構建在其他平臺上無法實現的DeFi。在ETH的發展藍圖中,沒有什么能與EOS現在能夠支持的應用程序相提并論。[2020/8/16]

也就是說,即使你參加的流動性挖礦,可能展示出來極高的收益,但是如果挖礦的資產價格突然暴跌,并永遠回不到你提供流動性時的水平,你的無常損失就會變成永久損失。而且你的永久損失,可能大于你的挖礦收益。

一般情況下,價格暴跌的資產就是你挖礦所得的資產,一旦其價格暴跌,挖礦收益率也會暴跌,同時無常損失會劇增。這會引發其他流動性提供者停止提供流動性,一旦流動性撤走,資產的價格就更容易繼續暴跌。這就是所謂的“死亡螺旋”,或者說“礦難”。

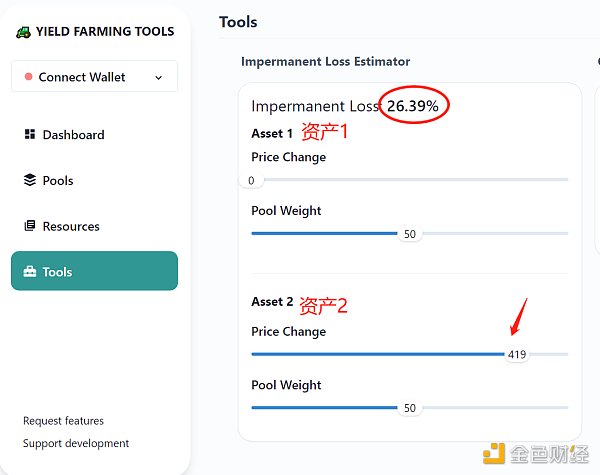

如果你的數學并不是拿手的學科,或者對恒定乘積公式什么的沒有絲毫興趣,可以使用一些網站提供的計算工具。

比如這個:https://yieldfarmingtools.com/tools

可以看到當資產2相當于資產1變化劇烈,下圖顯示在419%(4.19倍)以上時,無常損失高達26.39%。

想深入了解AMM機制及無常損失計算的,可以繼續閱讀下方資料:

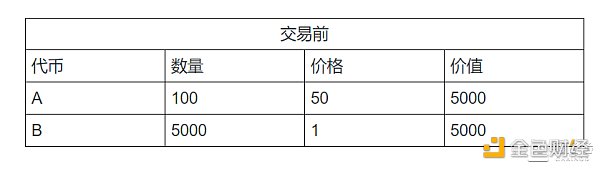

Uniswap的礦池價值比例都為50/50。假設你在UniSwap上代幣A/B礦池中按照1A = 50B的價格存入了10個A和500個B。而這個池中一共有100個A和5000個B,你的份額占10%。

由AMA的固定乘積公式可知,K=100*5000=500,000

當市場價格波動至1A=100B,而此時Uniswap中的A/B流動性池價格還是1A = 50B。這時套利者就會進入,在流動性池中用B換取A,再在其它中心化交易所賣出。這樣就會造成A數量下降,B數量升高,從而重新達到一個平衡,使價格穩定在1A=100B。

而AMA的固定乘積公式中,K為定值,保持不變。假設在穩定后池總A總數數量變成X,B的數量變成Y,那么:

X*Y=K=500,000

100X=Y

解出X,Y,得到:

價格波動后,由于你的份額占據池中的10%,你的持有代幣價值為7.071A+707.1B=14.14A

而假設如果你沒有進行流動性提供,持有的A和B都在個人錢包里放著,那么你現在還是擁有10A+500B=15A

你的無常損失為:

15A-14.14A=0.86A

因此,可以發現,因為你提供了流動性,代幣對價格波動后,你的資產價值反而縮水了。當然了,因為的流動性中做市商可以收取手續費,手續費是否能跑贏無常損失就是一個未知數了。

本文素材來源:

《Uniswap上的無常損失計算》-王心玉

https://news.huoxing24.com/20201014121625230356.html

《科普:到底什么才是無常損失!》-寶二爺

https://baijiahao.baidu.com/s?id=1679406785176472238&wfr=spider&for=pc

[海豚做市虧86個柚子]逼我學會DeFi的基本數學APY和無常損失計算(附萬能公式)//DEGO今晚

https://bihu.com/article/1462342870

北京時間 5 月 8 日凌晨 1 時,萬眾矚目的“天王級”項目 DFINITY 正式上線 Mercury Beta 主網,這意味著 DFINITY 初步實現了互聯網計算機的去中心化.

1900/1/1 0:00:00錯過 Uniswap 的空投而懊悔不已?又沒有趕上 1inch 的列車而拍斷大腿?DeFi 門戶 DeFiBox.com 與金色財經聯合推出“全球二十大潛在空投項目”系列內容.

1900/1/1 0:00:00據 MEV (礦工可提取價值) 研究機構?Flashbots?統計,從去年一月至今,以太坊?MEV 總提取價值已接近 7.5 億美元.

1900/1/1 0:00:00律動 BlockBeats 曾在《身份系統:不止于 DeFi 的區塊鏈 Web3 時代》一文中所表示的,隨著前段時間合約交互后代幣空投的興起,以太坊地址也顯得愈發重要.

1900/1/1 0:00:00區塊鏈技術在全球的應用在過去一年取得了突破性進展。數字資產終于開始普及,人們對加密貨幣的興趣空前高漲。隨著區塊鏈行業的版圖在 2021 年繼續擴張,DeFi 和 NFT 在加密貨幣領域異軍突起.

1900/1/1 0:00:00火幣生態鏈以其超低的手續費和3秒的出塊速度,讓各種高頻應用的使用成為了可能,這不,媲美微信和支付寶紅包的使用體驗的紅包應用來了.

1900/1/1 0:00:00