BTC/HKD+1.14%

BTC/HKD+1.14% ETH/HKD+1.17%

ETH/HKD+1.17% LTC/HKD+0.12%

LTC/HKD+0.12% ADA/HKD+1.63%

ADA/HKD+1.63% SOL/HKD+4.77%

SOL/HKD+4.77% XRP/HKD+1.09%

XRP/HKD+1.09%Shield 首創去中心化「無險」永續合約,并配置雙流動資金池解決 DeFi 衍生品長期令人詬病的流動性難題。

眾所周知,正是因為 DeFi 世界新玩法層出不窮,才致使 DeFi 以令人咂舌的速度爆發。而在傳統金融中占據極高地位的衍生品交易,也在加密貨幣市場遍地開花。根據 The Block Research 收集的數據,3 月份比特幣期貨總交易量創歷史新高,達 2.13 萬億美元,比 1 月份前高增加 1.90%。與此同時,3 月份比特幣期權交易量達到 286.3 億美元,環比增加 16.19%。

隨著熱度的增加以及對去中心化衍生品交易產品的高需求,在過去的一段時間內,市場對去中心化衍生品交易關注度極高,由此也誕生出諸如 dYdX、Perpetual、Injective、Opyn 等優質的鏈上交易衍生品協議。

現有的去中心化衍生品協議仍具備諸如深度和流動性不足、交易延遲、杠桿倍數不高、市場教育不夠等痛點,為了解決當前去中心化衍生品賽道的頑疾,從而推動衍生品賽道的發展,鏈上交易衍生品協議 Shield 提出了一系列全新的解決方案。

GRGB上線FUBT五分鐘漲幅169.88%:據FUBT實時行情顯示,GRGB今日17:20上線FUBT,上線五分鐘漲幅169.88%,報0.38USDT,行情波動較大,請注意風險。

GRGB商業鏈是眾幣基金會由區塊鏈行業多位精英組成聯盟共同發起,是基于區塊鏈技術發行的一款加密數字資產。GRGB商業鏈在產品多元化、差異化、布局全球,借助AI、大數據、云計算、5G、物聯網等尖端 科技,廣泛流通,充分發揮區塊鏈潛力。[2020/5/20]

簡單來說,Shield 是一個去中心化的衍生品交易平臺,并且在現有的衍生品交易產品的框架上首創了基于 Layer1 的「無險」永續合約,同時也是首個實現完全鏈上交易的永續合約。

由于投資者風險偏好和敞口不斷變化,衍生品交易已一躍成為當代加密貨幣市場的核心組成部分。尤其是無需頻繁管理和建立頭寸的永續合約市場,其交易量遠遠超過了現貨和保證金交易的交易量。但去中心化的衍生品交易平臺受限于種種原因,其流動性相較于中心化交易平臺略有不足。為此,Shield 配置了獨有的雙流動資金池解決 DeFi 衍生品交易長期令人詬病的流動性難題。

在 Shield 看來,只有基于完全非合作博弈的去中心化區塊鏈網絡,才能建立安全、穩定、開放的衍生品交易市場。而通過無風險的交易產品,并配之完善的激勵機制,將無限的流動性引入去中心化金融世界的重心。因此,Shield 致力于開發一種無需信任、抗審查且可訪問的協議,旨在成為下一代全球衍生品基礎架構。

行情 | BSV過去五分鐘上漲近10%:據火幣行情數據顯示,BSV過去五分鐘上漲近10%,最高漲至130.7999美元,現報128美元,行情波動較大,請注意風險控制。[2020/1/10]

想要理解所謂的無險永續合約,首先得從永續合約的特點說起。

永續合約(Perpetual Contracts),又稱永久掉期合約(Perpetual Swaps),數字貨幣永續合約最先(2016 年 5 月)由中心化交易所 BitMEX 推出,也是該平臺迅速崛起成為全球最大衍生品交易平臺的核心關鍵。

永續合約允許用戶在市場上買賣標的資產(underlying asset)價值,類似于傳統的期貨合約,但有其特色之處,主要特點如下:

頭寸沒有到期日 / 結算日,適合長線投資者,同時節省頻繁交割的手續費;

無需實際持有標的資產,意味著沒有托管問題;

永續合約的價格密切追蹤標的資產的市場價格;

靈活的杠桿倍數放大資金效率;

買賣雙方更容易參與,流動性高。

行情 | ETH五分鐘內跌幅達2.68%:據Huobi數據顯示,ETH五分鐘內跌幅2.68%,下跌金額為3.59USDT,現價為130.62USDT,24小時下跌0.46%,行情波動較大,請注意風險控制。[2019/3/14]

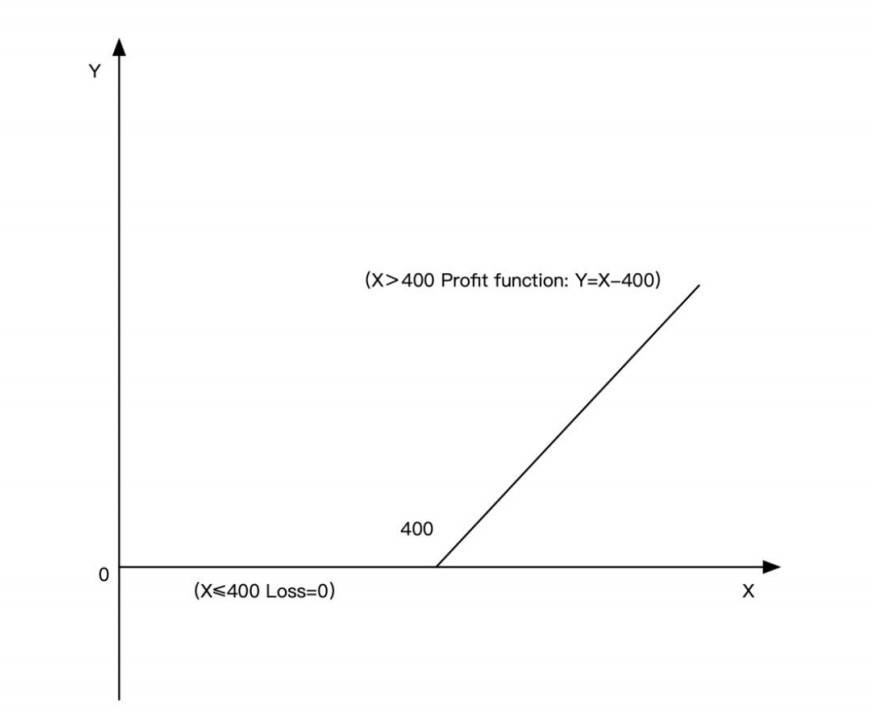

永續合約具有高杠桿,因此對于時間和價格波動的敏感性非常高。同時也要在盡可能提高資金利用率的同時,降低由于對市況判斷錯誤或交易延遲出現的風險。Shield 的無險永續合約就是在現有的永續合約基礎上,創新型增添了新的內容,使得交易者不會因為價格的不利變動而「爆倉」,在極端情況下最大的損失僅為開倉及持倉過程中支付的小額資金費用之和。而低風險相對的,則是高額的回報率。

舉個簡單的例子,投資者小周在 400DAI/ETH 的價位上建立多頭頭寸(默認倍數無需選擇),并預付了 10DAI 的資金費,開倉交易手續費為 0.4 DAI,其賬戶里留有 9.6 DAI。

在之后的交易中,如果 ETH 價格大于 400DAI,小周賬戶的余額會隨之增加。相反的是,如果 ETH 價格相較于 400DAI/ETH 下跌,他的余額并不會減少。但無論是漲是跌,Shield 協議會在每 24 小時會固定根據一定比例扣除資金費用。

也就是說,此后就算 ETH 價格跌到 1 DAI 再反彈突破 400 DAI,只要小周賬戶里的資金費沒有被扣到清算臨界線,或者在扣到前進行補足,那么他的頭寸不會出現所謂的「爆倉」,并隨時可以進行平倉獲利或者止損。

行情 | BTC五分鐘內上漲1%:BTC五分鐘內上漲1%,上漲金額為79美元,其中火幣PRO上現價為8240美元。[2018/7/30]

看到這里相信有專業人士會反應過來,Shield 的無險永續合約的本質是一種沒有交割日的奇異期權。由此帶來的好處是,極大的創新了永續合約的操作形式,又在一定程度上規避了期權復雜的交易規則,取二者之長突破現有衍生品產品的桎梏,在實現了高杠桿的同時做到了風險更低。

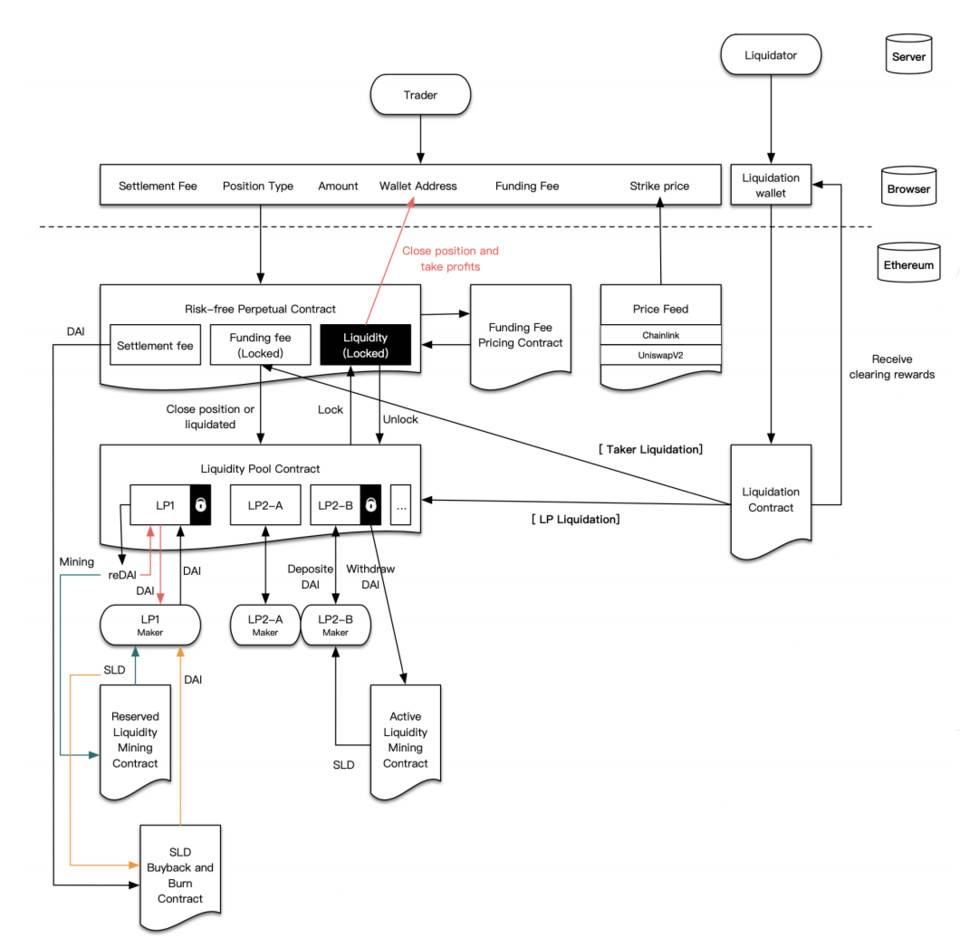

Shield 無險永續合約交易架構圖

根據官網信息顯示,目前 Shield 無險永續合約共支持包含 ETH/DAI、ETH/USDT、ETH/USDC、WBTC/DAI、WBTC/DAI、WBTC/DAI 在內的六種交易對。

在保證交易流動性方面,相對于市面上常用的單一 Peer-to-Pool 的流動性池交易模式,Shield 再次創新式啟動了雙流動性資金池機制。雙流動性池不僅保障合約訂單可以直接與流動性池交易,以取代復雜的匹配計算,同時保障了專業做市商在真正意義上實現對沖,從而降低其做市風險。

行情 | BTC五分鐘內上漲1.02%:BTC五分鐘內上漲1.02%,上漲金額為65美元,其中火幣PRO上現價為$6456.62,請密切關注行情走向,注意控制風險。[2018/7/2]

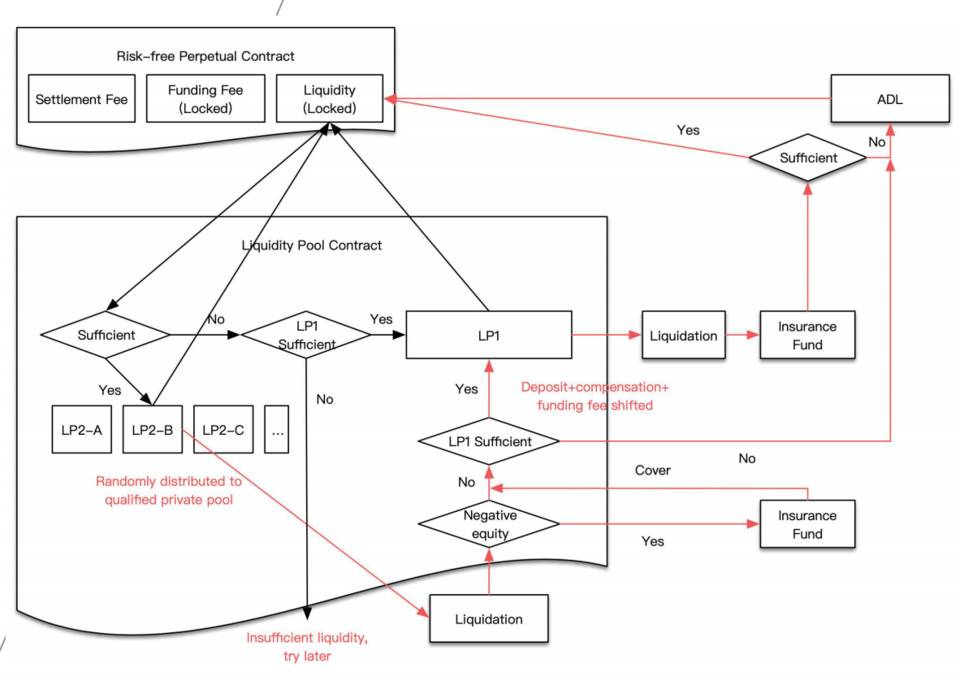

Shield 的流動性提供商有兩種類型,分別為流動性提供商 LP1 (公池)和流動性提供商 LP2 (私池),前者面向所有用戶,而由于后者對資金實力、報價能力和管理頭寸的要求更高,因此通常為機構做市商。

在具體的流程上,一旦有用戶選擇標的和價格建立頭寸,Shield 會優先考慮 LP2 的流動性,并給與訂單的具體信息,以供其進行對沖。只有 LP2 缺乏流動性或者訂單被清算,才會將其轉移到 LP1。也就是說,在整個交易進行的過程中,專業做市商將在私池中承擔主要的交易對手風險, 而參與公池的普通用戶更多是為私池做最后的「保險」,因此風險較低。

雙流動資金池架構圖

與付出相對的是,LP2 將獲得主動流動挖礦獎勵 Shield 平臺代幣(SLD),LP1 則會獲得備用流動性挖礦獎勵 SLD。

值得注意的是,在 Shield 協議中,當投資者或者流動性提供商的賬戶資金余額低于 2% 時,清算就會啟動,清算人可從保險基金中獲得約 150% Gas 費獎勵,保險基金耗盡后可獲得 SLD,每周消耗 Gas 最高的三位還將額外獲得 SLD 獎勵。

如此,在保證了專業做市商可對沖穩定收益的前提下,以專業做市商造就的第一流動性大池,和以廣大 DeFi 用戶構建的第二大保險池為基底,通過使用平臺代幣 SLD 對其進行激勵,Shield 無險永續合約在一定程度上實現了「無限流動性」的堅固城墻。

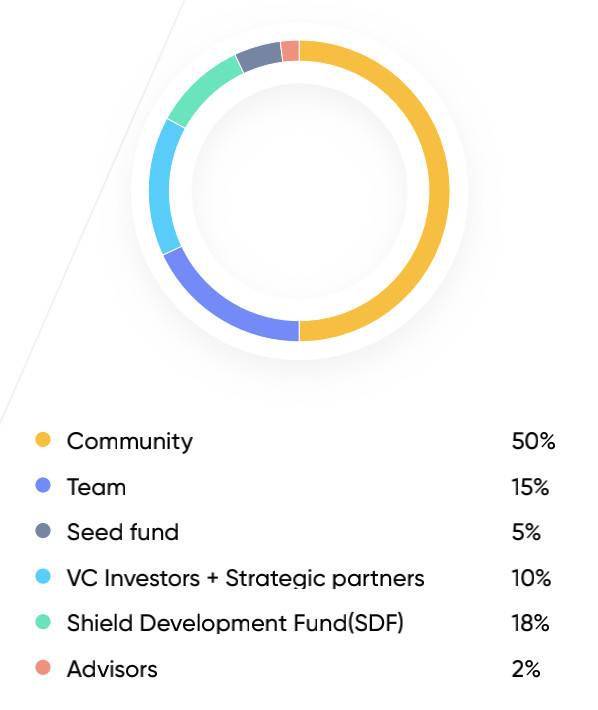

SLD 是 Shield 的原生代幣,主要用途包括但不限于用作生態內的基礎貨幣、鏈上治理、對于生態發展貢獻者的激勵以及生態內的燃料等。

SLD 總供應量為 10 億枚,其中流動性挖礦和第三方清算獎勵占比 60%,每次分配的獎勵達到未分為獎勵的 20% 時即獎勵減半;早期投資者和戰略合作伙伴占比 13%;核心團隊占比 15%;顧問和項目建設者占比 1.2%;項目開發基金占比 10%;空投占比 0.8%,空投將在主網啟動時發放。

具體的獎勵上,公池流動性挖礦每個區塊獎勵 32 個 SLD。

流動性接單挖礦獎勵則為:訂單的結算費用10%0.05SLD。

挖礦獎勵 每挖出 20% 減半。

Shield 收取的交易手續費(千分之一)用來價值捕獲,其中 10% 會投入到系統保險基金。剩余 90% 將全部用于 SLD 回購銷毀,以此賦能 SLD。

隨著交易量增加交易手續費池的增加沒有上限而另一側 SLD 的流通數則會因為挖礦減半和回購銷毀通縮,從而長線來看,SLD 具有長期增值潛力。

在發展路線上,Shield 即將在以太坊 Kovan 網絡發布測試活動,早期社區成員將擁有測試網的專有內測權;建立在以太坊 Layer1 和 BSC 上的 Shield 主網計劃將在四月完成;6 月將支持更多種標的的衍生品交易,并盡量在以太坊 Layer2 上發布;9 月計劃發布 2.0 版本,并兼容 ZK Rollup,或在 Polkadot 和 NEAR 等更多公鏈上發布;2022 將專注于更多結構化商品的構建。

在 Shield 看來,現有去中心化衍生品交易協議依舊面臨著許多問題,這也是這個賽道暫時無法達到 Uniswap 或 SushiSwap 等高度的原因。想要吸引更多專業用戶了解 DeFi 的魅力,不僅需要解決諸如流動性、資金使用效率(利用率)、手續費、風險等問題,還需要向中心化交易所借鑒其他利于用戶發展的優勢。

這也就是 Shield 的優勢所在,無論是無險永續合約等產品還是協議自身的機制,都在結合各處之長,以此推動 DeFi 世界發展。

撰文:Dove

MIST ?國內社區談這個項目的人不多,這個項目太神秘了,沒有介紹文檔,對他也只是一個模糊的認識.

1900/1/1 0:00:00昨天,加密貨幣市場遭遇了今年以來最大幅度的崩盤式行情。 數據顯示:4月18日極端行情下爆倉人數超47萬人全網24小時爆倉57.99億美金,約合378億元人民幣——這樣行情比去年312還慘烈,很多.

1900/1/1 0:00:00今天我們正式發布Celer Network旗下最新解決方案:Layer2.finance. Layer2.finance致力于降低DeFi使用門檻,讓普羅大眾再不必擔心高昂的交易手續費.

1900/1/1 0:00:00在過去的一年中,出現了許多新的算法穩定幣。這些項目中的大多數要么將其代幣錨定某個實際價值,例如1美元(例如ESD,以及最近的FEI),要么不掛鉤但相對穩定,例如RAI和OHM.

1900/1/1 0:00:00上周,YFI 創始人 Andre Cronje 在其推特上轉發了 Alchemix 項目相關介紹,一時間 AC 粉絲又開始轟動起來,仿佛是這就是他們在苦苦尋求的下一個財富密碼.

1900/1/1 0:00:00加密經濟中的質押 第一代的區塊鏈以PoW為主,而如今的區塊鏈逐漸向PoS過渡。PoS機制本身需要質押大量的原生代幣。例如ETH2.0的PoS,它需要存入大量的ETH.

1900/1/1 0:00:00