BTC/HKD+0.53%

BTC/HKD+0.53% ETH/HKD-0.07%

ETH/HKD-0.07% LTC/HKD+0.23%

LTC/HKD+0.23% ADA/HKD+0.67%

ADA/HKD+0.67% SOL/HKD+0.03%

SOL/HKD+0.03% XRP/HKD+0.08%

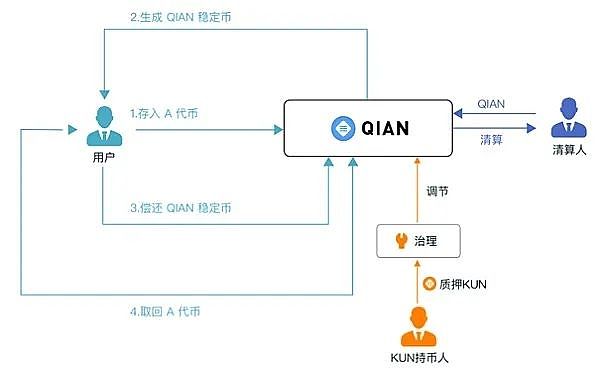

XRP/HKD+0.08%QIAN V2是部署在BSC上的一款去中心化穩定幣項目,其優勢在于采用了目前為止較為先進的技術方案來調控其穩定幣QSD的價值。

鏈上發行穩定幣的技術方案可分為中心化和去中心化兩類。

前者包括USDT、USDC和BUSD等,它們以法幣或以法幣計價的資產為抵押品,由某一中心化機構統一鑄造或銷毀。

后者包括DAI、VAI、FEI和QSD等,它們以加密貨幣資產為抵押品,用戶通過去中心化的智能合約進行鑄造或銷毀。

對于中心化穩定幣,由于抵押品價格波動較小且價值并非實時披露,其價格能否保持在水上多取決于發行機構和審計機構的信用。

而對于去中心化穩定幣,由于抵押品價格波動較大且抵押數量公開透明、人人可查,項目方為了保證其價格能長期保持在水上多采用超額抵押的方式設置智能合約。

動態 | 阿聯酋哈姆利亞自由區管理局推出基于區塊鏈的門戶網站:據Albawaba消息,環境解決方案服務提供商Bee'Ah集團與阿聯酋哈姆利亞自由區管理局(HFZA)合作,成功啟動廢物許可證門戶網站的第一階段。該門戶網站是沙迦首個利用區塊鏈技術驗證、處理和存儲交易的平臺。[2019/2/17]

例如,ETH上最大的基于超額抵押模式的去中心化穩定幣DAI,其發行方式是以用戶在智能合約中抵押ETH的價值為基數,最多允許用戶鑄造該基數60%的DAI。

這類模式的缺點在于抵押品價格波動的風險會影響到整個穩定幣協議,并造成穩定幣價值的波動。

此外,超額抵押導致資金利用率低下的問題也是不可忽視的。

動態 | 西班牙可再生能源部門將推出基于區塊鏈的溯源工具:據Renewablesnow消息,西班牙Acciona SA的可再生能源部門Acciona Energia計劃推出一種新的基于區塊鏈的工具,以便客戶追蹤其全球發電的可再生性質,客戶將能夠在任何地點時間,完整地和隱私地檢查提供給他們的清潔電力的來源。[2018/12/18]

QSD則與DAI這類超額抵押的去中心化穩定幣不同,它采用了部分抵押物和算法調節的機制。

抵押/算法比例的調節范圍可在0-100%之間浮動,具體機制將取決于 QSD 穩定幣的參考市場價格。如果 QSD 的市場價格高于 $1 目標價,抵押部分的比例會按照一定規則調低。

如果 QSD 的市場價格低于 $1 目標價,則抵押部分的比例會按照一定規則調高。

其中,抵押品包括BUSD、BNB、USDT等主流代幣,而算法部分的價值則由項目的治理代幣KUN提供。

動態 | ASE副主席:基于區塊鏈的分布式記賬并不是一個根本的解決方案:據BTCManager消息,澳大利亞證券交易所(ASE)副主席表示,盡管區塊鏈正在重塑金融行業,但他并不認為這可以改變游戲規則。今年早些時候,ASE宣布將采用基于分布式賬本技術的解決方案取代現有的CHESS清算系統。[2018/10/27]

項目的治理代幣KUN總量為1200萬個,屬于公平發放模式。

所有的 KUN 都將通過質押挖礦、流動性挖礦、治理鎖倉等特定的形式分發給 QIAN 系統的參與者,KUN 代幣 100% 屬于社區,無團隊、無私募、無預挖。

顯然,KUN 的價格會隨著需求和市場的因素進行波動,但我們仍能為KUN進行估值。

為了鑄造 QSD 并保持流通而燃燒的代幣價值、鑄幣和贖回費所產生的現金流以及抵押物的附加價值等所產生的預期收益。

麻省理工學院(MIT)為畢業生頒發基于區塊鏈的電子畢業書:據華爾街日報消息稱,今年2月麻省理工學院(MIT)將為畢業生頒發基于區塊鏈的電子畢業書。該學位證書可以在社交媒體上分享或直接發給雇主。[2018/3/12]

目前,QSD 的抵押率約為75%,鑄造 QSD 需要放入 75% 比例的抵押物,以及燃燒 25% 比例的 KUN。

舉例來說,如果用戶想要鑄造價值100美元的QSD,需要抵押價值75美元的BUSD或USDT等代幣,并燃燒價值25美元的KUN代幣,同時支付0.05美元的手續費(0.05%的固定鑄幣手續費)。

如果用戶想要贖回價值100美元的QSD,他將獲得價值75美元的抵押品和價值25美元的KBT(KUN的緩釋代幣,在一定條件下可一比一兌換為KUN),同時支付0.05美元的手續費。

在這一模式下,QSD可以通過市場中的套利者來將幣價穩定在1美元附近。如果 QSD 的市場價格高于一美元的目標值,則套利者可以鑄造 QSD 并在市場出售從而獲利。

如果 QSD 的市場價格低于一美元的目標值,則套利者可以在公開市場上以低價購入 QSD 并從系統中以 $1 的價值贖回抵押物和 KBT代幣。

將KBT作為KUN的緩釋代幣也是QIAN V2的一大亮點之一。

例如,在下跌行情中,如果抵押品價格下跌導致智能合約中抵押品價值低于QSD的數量與抵押率的乘積,則需要用戶及時補充抵押資產。

不及時或發生大量贖回的現象,就容易導致 QSD 脫錨進入“死亡螺旋”。KBT的出現則能夠有效緩解這一現象。

由于用戶僅可以在系統有盈余的時候,即 QSD 大于1美元的情形下,才能將 KBT 代幣轉為 KUN。

那么,在下跌行情中,KUN的釋放壓力將大大減小,從而有效消除用戶擔心 KUN 短期大量釋放并砸盤而造成自身權益損失的顧慮。

除此之外,為了進一步促進QSD保持在1美元以上的能力,QIAN V2還設置了QSD 特別穩定債券DBQ。

當 QSD 的交易價格低于 0.9995美元時,用戶將能夠以一定的折扣用 QSD 購買 DBQ,并在贖回時獲得未來的利潤。

由于,在購買 DBQ 債券時,QSD 會被燃燒并退出流通, QSD 的流通數量也會減少,所以可以幫助 QSD 價格回歸至1美元以上。

而DBQ債券沒有到期期限也沒有利息,當且僅當 QSD 的價格大于 1美元時,可以按照 1:1 的比例兌換成 QSD。

目前,DBQ 的價格被設置為 QSD 市場價格的二次方,在 QSD 的市場價超過 1美元以后,用戶可以從 DBQ 代幣贖回 QSD,從而獲得利潤。

這種模式的優點在于,隨著 QSD 使用量的增長,用戶出于降低資金占用的需求,將會更愿意增加算法調節 QSD 供應的比例,從而提高用戶的資金利用率。

而且,QSD使用量的增長會提升KUN的市值,隨著 KUN 市值的增加,系統保持 QSD 穩定的能力也將隨之增加,從而增強了整個穩定幣協議的穩定性。

相較于其他算法穩定幣項目,KBT的存在使得下跌行情中KUN的砸盤壓力減小;DBQ的存在使得套利者購買QSD的動機增強,最終提升了QSD價格長期保持在水上的能力。

該清單是由 a16z 為所有 NFT 創作者、發行機構、平臺、社區和其他組織整理的 NFT 入門資源合集.

1900/1/1 0:00:00致力于挖掘HECO公鏈潛力項目,促進HECO生態繁榮。共同抵制無審計、合約代碼無開源的、虛假宣傳項目,維護良好HECO生態環境。對于故意宣傳抹黑友商項目、HECO品牌的讀者還請多擔待.

1900/1/1 0:00:00Gatling Finance V2復合礦池今晚20:00點正式開啟。DeFi流動性挖礦火爆一時,吸引了大量投資者參與.

1900/1/1 0:00:00隨著一年來DeFi(去中心化金融)的快速發展,人們逐漸意識到炒幣不是唯一的盈利路徑,DeFi挖礦成為很多資深用戶的賺錢方式.

1900/1/1 0:00:00撰文:Groot 2020 年全球央行的瘋狂灌水促成了蕭肅的疫情背景下金融市場的狂歡,而以比特幣為代表的加密貨幣市場也就此迎來了又一輪歷史級牛市.

1900/1/1 0:00:00基于穩定幣項目 Terra Money 的固定利率協議 Anchor Protocol 即將在北京時間 2021 年 3 月 17 日下午 4 點上線.

1900/1/1 0:00:00