BTC/HKD+0.91%

BTC/HKD+0.91% ETH/HKD+1.49%

ETH/HKD+1.49% LTC/HKD+0.99%

LTC/HKD+0.99% ADA/HKD+2.68%

ADA/HKD+2.68% SOL/HKD+4.25%

SOL/HKD+4.25% XRP/HKD+1.58%

XRP/HKD+1.58%前言:加密穩定幣旨在實現錨定1美元,給人們更直觀的穩定想象。不過,從黑色星期四事件看,DAI價格飆升后,要降下來很難。本文提出了一種反射債券的模式,它的目的是減少其抵押品的波動性。反射債券類似于對沖策略,“可以將創建債券的系統看作為洗衣機,但它洗的不是衣服,而是洗掉其抵押品的部分波動性”。反射債券可以充當抵押資產和最終協議之間的中間件,它甚至可以成為穩定幣的抵押品,從而減少對波動性較大資產的風險敞口。本文作者是Stefan Ionescu,由藍狐筆記社群的“SIEN”翻譯。

現在是時候讓一個老想法閃亮登場了!

在過去幾年,“穩定幣”一詞意味著“錨定代幣”。從長遠看,它的價值與特定資產或一籃子資產緊密掛鉤。最近的市場動態表明,錨定代幣的敘事對抵押資產的穩定幣項目提出了問題。

也就是說,它限制了系統可以用來影響穩定幣市場價格的經濟激勵,其中之一是對所有持幣人實施負利率。如果系統具有內置利率,穩定幣將會取消掛鉤,因此,最初的“錨定”敘事將會被破壞。

最近關于穩定幣辛苦維持其錨定匯率的著名例子是MakerDAO的DAI。在黑色星期四期間,DAI的價格飆升,超出1美元預期錨定的10%。為應對這個問題,治理代幣MKR持有人不得不將穩定費和儲蓄率降至接近于0。即使采取這些大動作,DAI至今依然在錨定匯率之上。(藍狐筆記:截止到發稿時DAI依然為1.01USD)

以太坊社區的很多人問,為什么DAI利率不能是負的,由此治理可以對市場施加更大的影響力。答案很簡單,必須不惜一切代價來維持1DAI=1USD的想象,因此該系統設計并不支持負利率。

歐盟委員會要求歐洲央行對數字歐元的使用設定限制:6月18日消息,根據歐盟委員會關于建立數字歐元的提案草案,歐洲央行必須對數字歐元的使用設定限制,但不會對交易或持有數字歐元提出具體門檻。歐洲央行必須決定確保金融穩定所需的工具。這些措施不能阻止那些對金融穩定沒有損害的數字歐元交易,且應該在整個歐元區平等適用。

該草案稱,為了確保金融體系的穩定、信貸的可用性和貨幣政策的傳導,使用數字歐元作為價值儲存手段可能會受到限制。數字歐元將具有法定貨幣地位,接受數字支付將是強制性要求,但微型企業和非營利組織將例外。該草案定于6月28日提交,在此之前草案文本仍有可能進行修改。[2023/6/18 21:44:54]

至少當前系統不支持。在其最初的設計中,DAI確實具有負利率。不過,更重要的是,該設計表明,DAI的市場價格并不一定總是回到1USD的相同兌換價格。相反,贖回價格本身也是浮動的。坦率地說,穩定幣被定義為低波動性資產(與其自身抵押品相比),其贖回價格和利率由市場決定,而不是“分布式的”治理。

贖回價格可浮動的最初動機是預期了黑色星期四的場景。如果系統按照最初規范設計,那么,它本來可以做出更果斷的反應,以抵消穩定幣市場價格的大幅上漲。遺憾的是,正確的機制被拋棄了。

好吧。一直被拋棄到現在。

談談反射債券

接下來聊聊新系統的整個機制,這個機制會結合DAI紫皮書的原始想法。這個系統生成的資產并不錨定任何東西,但它旨在消除其基礎抵押品中存在的大部分波動。我將使用“反射債券”的術語,它由Nikolai Mushegian率先提出,用來指代這一新資產。

Core DAO宣布推出2億美元生態基金:金色財經報道,Core DAO 宣布推出 2 億美元的生態系統基金,旨在加速開發基于Core layer1 區塊鏈的去中心化應用程序和協議?。該基金得到了加密貨幣交易所 Bitget 的支持和 MEXC 的支持。

Core DAO 的生態系統基金聲稱通過不采用基于贈款的系統,在該系統中,項目獲得資金支持的主要要求是承諾建立在特定協議上。相反,生態系統基金將激勵每個項目實現預先商定的定制基準,為核心社區提供有形價值。[2023/4/18 14:10:57]

反射債券的目的是成為其抵押品的更穩定代表,與此同時,依然保持高水平的信任。如果在其他協議中使用,反射債券可以保護其用戶應對加密市場重大且突然的變化。例如,如果Maker在黑色星期四之前使用了反射債券作為抵押品,那么,CDP創建者們會有更多時間來避免被完全清算。

反射債券化的ETH=美味ETH

在我們通過幾個例子來了解反射債券如何保持低波動性之前,讓我們回顧一下本文會遇到的術語:

*反射債券

跟自己的抵押品相比,具有低波動性的抵押的非錨定資產

*贖回價格

系統想要反射債券具有的價格;總是讓DAI保持在1USD,但反射債券可變

*市場價格

美股三大股指期貨短線下挫:金色財經報道,行情顯示,美股三大股指期貨短線下挫,納指期貨跌超1%,標普500指數期貨跌近1%,道指期貨跌0.68%。[2022/11/28 21:07:39]

市場對反射債券形成的價格

*贖回利率

每秒利率(可以是正數或負數)用于激勵CDP創建者生成更多債券或償還其債券債務;贖回利率逐漸改變贖回價格;跟利率類似,但不同。

借貸能力:相對于1單位抵押品,可以借出多少反射債券;每次系統收到其接受的抵押品類型的喂價更新時,將喂價數據除以贖回價格,且為了計算借貸能力再除以清算率;如果我們使用ETH作為例子:假設ETH的價格為100美元,清算率為150%,且當前債券贖回價格是1USD;1ETH的借貸能力大約等于100/1/1.5=66.67USD。

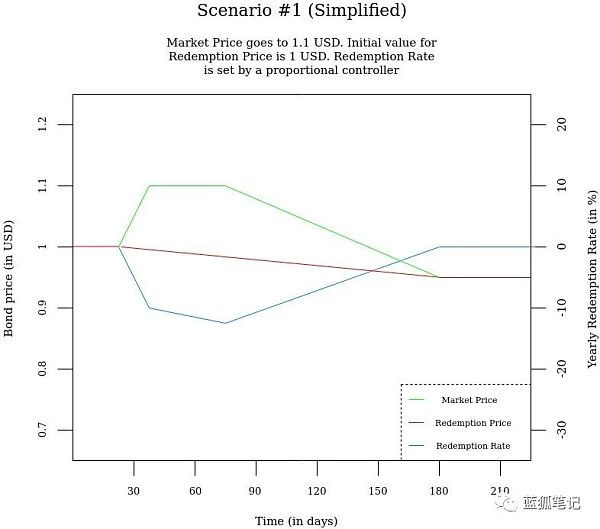

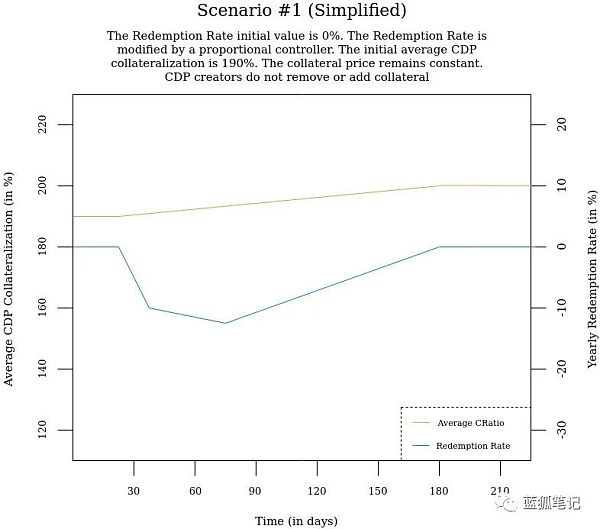

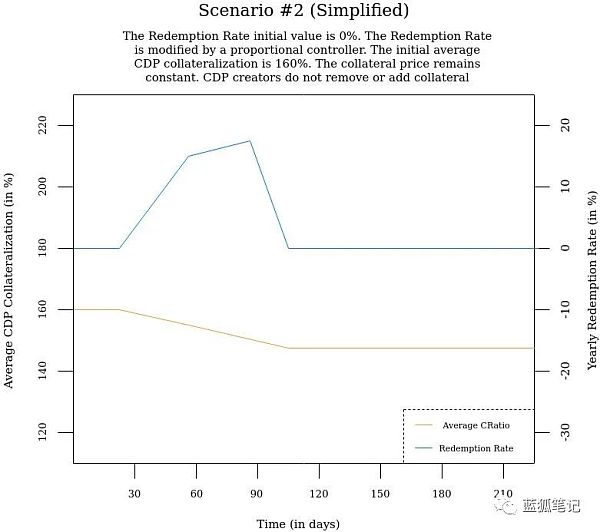

作為例子:以下兩個圖表顯示了類似于黑色星期四的場景,以及由比例控制器管理的反射債券是如何反應的:

圖1A

圖1B

直到第30天,反射債券的贖回價格和市場價格均為1美元。因為兩者價格偏差為0,因此贖回利率也為0。此外,整個系統的平均抵押率是190%,為了簡單起見,我們假定抵押品價格始終為100美元,清算率始終為150%。

近2300萬枚FTT從未知錢包轉移到Binance:金色財經報道,據Whale Alert監測,22,999,999 枚FTT (價值約584,818,174 USDT) 從未知錢包轉移到Binance。[2022/11/6 12:23:17]

在第30到40天之間,反射債券市場價格上漲至1.1USD,這是因為人們開始支付更多資金(例如,他們想要償還債務,且在市場上沒有足夠的流動性)。為了讓市場價格降下來,系統需要生成更多債券。為了鼓勵債券生成,隨著市場價格上漲10%,贖回利率應變為每年-10%(圖1A)。請注意,-10%贖回利率將會導致從現在一年內贖回價格為0.9USD)

在第40到75天,市場價格保持不變,但贖回價格緩慢下降,因為它受到贖回利率的影響。贖回利率也持續下降,因為市場價格和贖回價格的偏差在增長。同時,所有CDP的借貸能力都有提升(圖1 B),因為反射債券正在重新定價(例如,債券贖回價格從1USD變為0.95USD,而新的借貸能力是100/0.95/1.5=70.17USD)

隨著CDP持有人意識到他們的借貸能力提升,即便是其抵押品的價格保持不變,他們也有動力生成更多債券。這就是為什么在第75天,我們開始看到,隨著越來越多債券進入市場,市場價格緩慢下降的原因。同時,隨著市場和贖回價格偏差縮小,贖回利率開始接近于0%。

在第180天,兩者的價格偏差為0(圖1A)。現在,贖回利率變為0%,所有CDP的借貸能力停止增長(圖1B)。

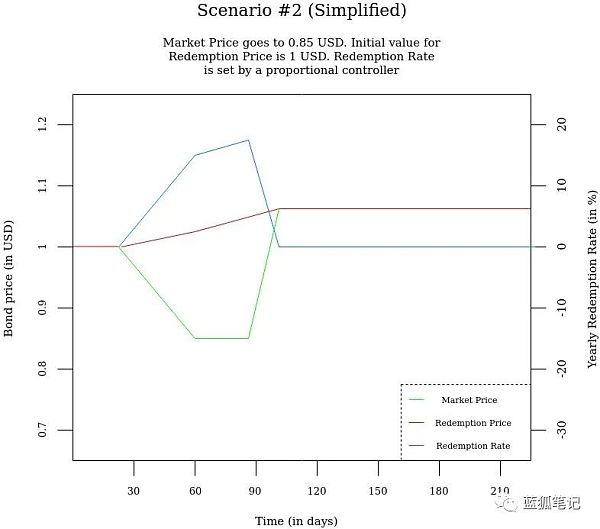

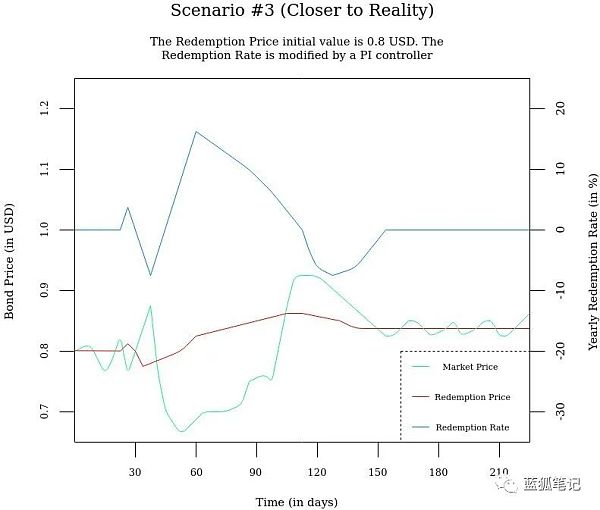

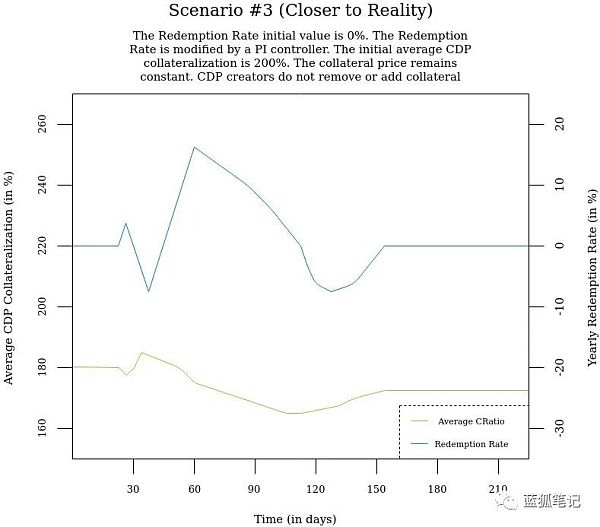

如果市場價格低于贖回價格(圖2A),也會發生類似情況。贖回利率將變為正,贖回價格將開始上漲。由于贖回價格上漲,反射債券正在重新定價,且生成它們成本變高(例如,以15%的年化贖回利率,初始贖回價格為1美元,抵押品價格為100美元,一年后,反射債券將重新定價為1.15USD,抵押品借貸能力為100/1.15/1.5=57.97USD),且所有抵押品率當前生成CDP下降。(圖2B)

Web3激勵性健康保險技術平臺Growfitter完成50萬美元pre-A輪融資:8月23日消息,Web3激勵性健康保險技術平臺Growfitter宣布完成50萬美元pre-A輪融資,本輪融資由VentureCatalysts和新加坡的BakshCapital領投,Growfitter聯合創始人兼首席技術官HarshitSethy表示,本輪融資標志著他們正式進入Web3和區塊鏈領域,新資金將用于建設技術基礎設施和擴大業務運營,目標在2年內將其生活方式和健康獎勵應用程序用戶量擴大到1000萬。[2022/8/23 12:43:39]

這意味著CDP創建者將意識到他們要么需要增加更多抵押品到其頭寸中或要么償還部分債務,避免被清算。

圖2A

圖2B

為了簡單的示例,我特意省略了一些細節。大多數時候,市場價格和贖回價格之間會有小的偏差,控制器可以設置為噪音分類。此外,理想情況下,贖回利率應該由PI控制器來修改,這有助于最小化市場/贖回價格偏差(如在理想和簡化場景中所示),甚至通過PID控制器可以通過積分器來減少最大偏差。(有可用于PI的智能合約代碼,可能很快就會用于PID控制器)

圖3A

圖3B

控制器可以帶有特定參數發布,且是完全自主的,在這種情況下,系統對治理的依賴性較低,或者其參數可以隨著時間手動進行調整。但有一個警告:如果從一開始就選擇完全自主的選項,則可能被證明是無效的,因為缺乏支持參數的真實世界數據。

另外一個重要細節是,贖回利率機制取代了儲蓄賬戶(就Maker的情況,Dai Saving Account)以及隱含地去除了儲蓄率(DSR),其中穩定幣的持有人可以賺取利息。

最后,即便當贖回利率為負,系統依然可以收取穩定費。當由于贖回利率反射債券重新定價時,收取的穩定費數量不會變化(以反射債券計價)。但這還不是全部:系統的一個版本可以收取固定的穩定費,而只修改贖回利率。固定的費用和可以從市場/贖回價格的價差預估的贖回利率使得CDP創建者對其未平倉頭寸相關的成本和風險方面更具可預測性。

你始終能預測贖回利率的跡象,因為它與偏差跡象相反。

反射債券如何實現無須信任?

為了創建反射債券,需要將很多部分結合在一起:

*一個可靠的預言機系統,為債券及其抵押品提供喂價

*改變贖回利率的利率設定器

*借貸機制

*清算機制

*設定借貸利率的組件(穩定費設定器)

在將來的白皮書及以后的文章中將詳細討論所有內容。現在,讓我們假設,根據為債券選擇的抵押品類型,治理可以一次設置很多參數(穩定費、清算比率等),然后移除對系統的大多數控制。此外,可以推出多種反射債券,每種都有其自己的抵押資產類型和治理水平,這樣可以為市場提供更多選擇。

當設計預言機和贖回利率設置器時,困難來了。其中一個選擇是,基于不同預言機網絡的喂價構建聚合器,將每個網絡的結果存儲在排序的數組中,然后選擇中位數。通過Uniswap v2實現債券和每個預言機網絡的特定費用代幣的兌換,部分穩定費可用于支付預言機請求費用。債券的喂價可從BOND/COL Uniswap v2池中獲得,其中COL是支撐債券的一種抵押品類型,或者它可以由治理列入白名單的預言機提供價格,直到預言機網絡提供BOND喂價。

對于費率設置器,一個簡單的實現是PI控制器,其中智能合約自動按比例計算,而治理僅設置積分項。更復雜的實現是使用PID控制器,其中積分項和偏差項由使用市場價格偏差累加器的合約計算得出。

使用PID,治理可能仍需要調整一些參數,盡管總的來說,它們對系統的控制權是最小的。底線是,在啟動之后,你無須信任治理即可處理大多數事情。

協議如何使用反射債券?

在啟動系統之后,任何人都可以自動存入ETH,創建反射債券,然后在另外一個協議存入反射債券化的ETH,以借出或創建其他加密資產,例如合成黃金、石油、股票或甚至當前流行的合成資產,如合成美元。

債券充當最初加密資產和最終協議之間的中間件。使用債券作為抵押品的主要好處是,它們可以減輕支撐它們的資產的一些波動性。

為了鼓勵在其他系統中使用它們,反射債券可以默認設置為正贖回利率。長期看,好處是債券擁有更高的贖回價格。另一方面,反射債券CDP的創建者需要逐步增加更多抵押品到其頭寸中,以避免在債券重新定價的情況下被清算。當然,默認的贖回利率可以很小,因此清算并不是迫在眉睫的威脅。

結語

DAI被定為錨定資產,這意味著它必須保持其市場價格接近于單一的固定價格。無論如此,它的最初目標不是這樣的,更類似于反射債券。

反射債券類似于對沖策略。它們的目的是要比支撐它們的抵押品的波動性更小。你可以將創建債券的系統看作為洗衣機,但它洗的不是衣服,而是洗掉其抵押品的部分波動性。

洗掉臟的波動性

憑借這種屬性,反射債券實際上可以用作錨定代幣的抵押品,因為這樣,錨定代幣將減少對諸如ETH這些加密資產的風險敞口。

Tags:USDDAI穩定幣ETHusdt幣怎么兌換人民幣匯率DDAI價格數字人民幣穩定幣白皮書ethereal昵稱含義

數據顯示,比特幣出現了新的復蘇跡象,其算力已回升至3月份崩盤前的水平。截至4月15日,比特幣最近7天平均算力為115EH/s,最近1天平均算力為120.71EH/s.

1900/1/1 0:00:00上周發生的 WTI 原油期貨穿倉事件吸引了很多人的注意。作為衍生品的一種,我們今天借此機會談論一下期貨的歷史和發展。期貨交易在美國和世界各地都有著悠久的歷史.

1900/1/1 0:00:00金色財經 區塊鏈4月21日訊 4月21日,我們又一次見證了歷史:美油史上首次現負值,WTI5月期貨跌幅創歷史最大,盤中先是跌至0.01美元/桶,此后更跌至負值.

1900/1/1 0:00:00周線已7連陽,目前上方接近周線MA20均線,也是周線布林中軌區域,反彈量能是持續衰減的,自3800美金反彈整體呈價增量縮的態勢,周線MA20均線是多空敏感地帶,歷史走勢上.

1900/1/1 0:00:00紐約大都會商業銀行(Metropolitan Commercial Bank)的加密貨幣客戶存款一年多以來首次出現增長。該銀行是美國為數不多的幾家向加密行業開放的銀行之一.

1900/1/1 0:00:001000年前,世界上首張紙幣“交子”誕生在中國。1000年后,從交子到數字貨幣,中國又一次引領貨幣金融創新變革.

1900/1/1 0:00:00