BTC/HKD+3.49%

BTC/HKD+3.49% ETH/HKD+3.73%

ETH/HKD+3.73% LTC/HKD+6.39%

LTC/HKD+6.39% ADA/HKD+5.29%

ADA/HKD+5.29% SOL/HKD+2.72%

SOL/HKD+2.72% XRP/HKD+3.49%

XRP/HKD+3.49%什么是合成資產?

合成資產主要是對某種資產的模擬,更準確地說是對一些有價資產的模擬。比如,對特斯拉股票、蘋果股票的模擬。你可以單獨模擬某一只股票的走勢構建合成資產,也可以將美股股指進行模擬合成。除了股票,法幣、黃金、BTC等資產也是合成資產的熱門選擇。

合成資產是對原有資產的一種模擬表達,但并不是原有資產本身,它相當于是一種現有資產的“平行世界”。同時,它通過對現實資產的模擬表達,形成了一種另類的現實資產上鏈方式。

合成資產存在的價值是什么

為什么合成資產有需求?合成資產的需求主要源于交易,通過模擬某種資產獲得該資產的風險敞口,從而獲得可能的賺取收益的機會。

例如蘋果公司的股票并非所有國家的人都可以購買。但假如通過合成資產的方式,用戶將可以通過購買蘋果公司股票的合成資產,而從獲得蘋果股票上漲的收益,當然同時也會承擔下跌的風險。

元宇宙游戲平臺AvatarLife完成150萬美元種子輪融資:6月26日消息,元宇宙游戲平臺AvatarLife完成150萬美元種子輪融資,Info Edge Ventures領投。此輪融資資金將用于產品研發、社區建設以及擴大其全球團隊。

據悉,Info Edge Ventures是Naukri.com母公司Info Edge India Ltd的投資部門。這是Info Edge Ventures在游戲領域的第三次投資,此前曾投資奇幻電子競技平臺Fanclash、基于VR的玩具制造商Mirana。[2023/6/26 22:00:53]

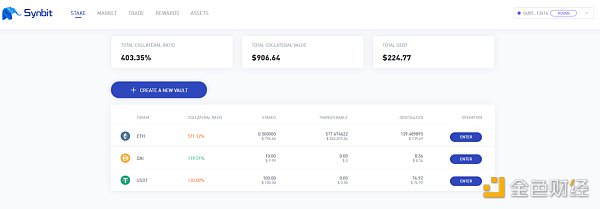

HECO上首個合成資產協議Synbit

Synbit是基于HECO智能合約的合成資產發行協議。Synbit目前支持發行的合成資產包括法幣、加密貨幣、反向加密資產、大宗商品等。其中法幣主要有美元(yUSD)、歐元(yEUR)、韓元(yKRW)等,加密貨幣有比特幣(yBTC)和以太坊(yETH)等。此外,還有反向的加密資產,例如nBTC,當BTC價格下跌,則nBTC價格上漲,從而獲利。大宗商品方面當前以金(yXAU)和銀(yXAG)為主,原油等相關大宗商品的合成也已提上日程。

Vitalik:跨鏈證明是實現跨鏈社交恢復錢包的關鍵,ZK-SNARK等是可行選擇:6月20日消息,以太坊聯合創始人VitalikButerin在最新文章《更深入探討錢包和其他用例的跨L2讀取》中指出,實現跨鏈社交恢復錢包的一個可行方案是維護一個存放在特定位置的密鑰庫,以及多個不同位置的錢包,這些錢包可以讀取密鑰庫來更新自身的驗證密鑰視圖或在每次交易驗證過程中。跨鏈證明是實現這個功能的關鍵,需要對其進行深度優化,可能的方案包括零知識證明(ZK-SNARK)、等待Verkle證明或自定義KZG解決方案。

從長遠看,我們需要實現聚合協議,通過生成聚合證明來打包所有用戶提交的操作,以此來降低成本。這可能需要將其集成到ERC-4337生態系統中,可能需要對ERC-4337進行一些修改。同時,為了減少從L2內部讀取L1狀態的延遲,L2應被優化。

錢包不只可以放在L2上,也可以放在與以太坊連接程度較低的系統上,如L3或只同意包含以太坊狀態根的獨立鏈。然而,密鑰庫應放在L1或高安全性的ZK-rollupL2上。盡管這樣會增加復雜性,但從長期來看,可能在L2上設置密鑰庫才是成本更低的方案。在這個過程中,我們也需要致力于提供保護隱私的解決方案,并確保我們的方案可以與隱私保護方案兼容。[2023/6/21 21:50:47]

Synbit的核心

主流NFT借貸協議貸款發放總量突破6.57億美元:2月5日消息,據Dune Analytics數據顯示,NFT借貸協議貸款發放總量已突破6.57億美元,其中NFTfi累積發放3.38億美元貸款、BendDAO累積發放2.27億美元貸款,分別位列第一第二大NFT借貸協議。[2023/2/5 11:48:46]

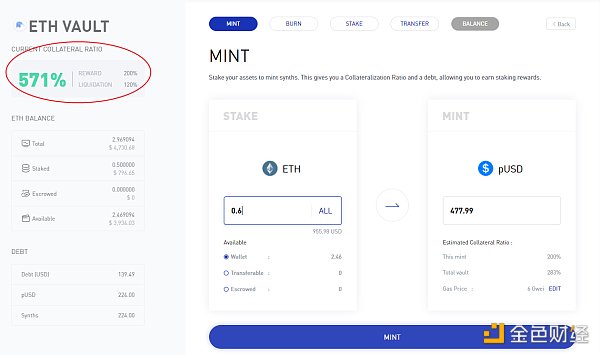

抵押鑄造

用戶選擇想要抵押的資產,以及想要發行的合成資產數量,在抵押資產鎖定到智能合約的同時,即可發行相應數量的yUSD。Synbit支持多種資產的抵押,目前包括HT、ETH、DAI、SYN、USDT、USDC等,后續還會增加對更多抵押品的支持。

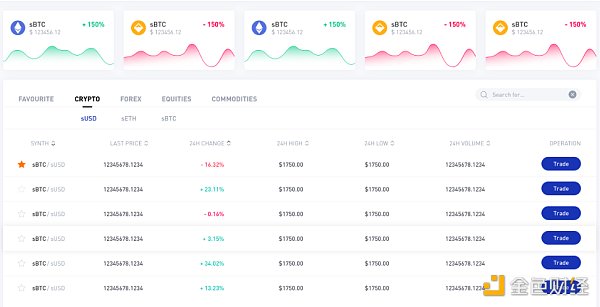

交易

持有yUSD可交易Synbit支持的任意合成資產,包括前文提到的法幣、加密貨幣、反向加密資產、大宗商品等,從而獲得追蹤對應資產價格波動的風險敞口。

美股三大指數全線低開,標普500指數跌0.40%:8月2日消息,美股三大指數全線低開,道指下跌0.42%,納指跌0.62%,標普500指數跌0.40%。[2022/8/2 2:54:24]

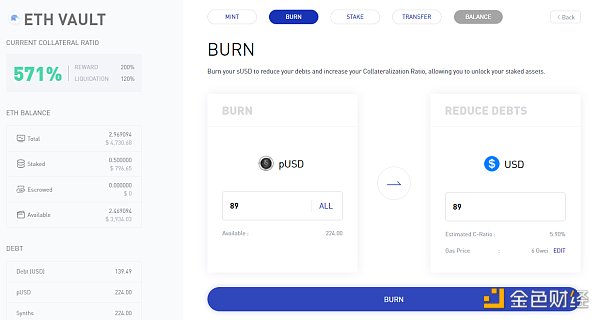

銷毀債務

用戶需要贖回抵押資產時,可提交請求至智能合約。合約將自動計算運行,當滿足債務銷毀條件時,就會執行銷毀動作,用戶債務銷毀,同時抵押資產贖回成功。

抵押率與清算

前面提到過,為保證Synbit 平臺內所有的合成資產均有充分的價值支撐,Synbit

數據:Yuga Labs版稅收入達到近1.5億美元:7月19日消息,據Nansen計算,Yuga Labs的NFT系列銷售額已超過50億美元,版稅收入達到了1.479億美元,其中包括 Otherdeed(5830萬美元,5% 的創作者費用)、BAYC(4900萬美元,2.5%)、MAYC(3630萬美元,2.5%)和 BACC/Serum(430萬美元,2.5%)。[2022/7/19 2:23:38]

設置了初始抵押率,需要滿足初始抵押率才能參與合成鑄造。以ETH為例,ETH初始抵押率為200%,意味著當ETH市場價格在2000USD時,抵押1枚ETH最多可合成1000枚yUSD。

完成合成鑄造之后,由于抵押物價值的波動,可能會導致實時抵押率高于或者低于初始抵押率。為保證合成資產價值,Synbit設置了清算抵押率。

同樣以ETH為例,ETH清算抵押率為150%,意味著當用戶抵押ETH合成yUSD之后,ETH價格下跌導致用戶實時抵押率低于150%時,就會觸發清算流程。清算時系統會通過出售用戶的部分抵押資產,使實時抵押率重回150%以上。

獎勵

Synbit會將新發行的SYN代幣獎勵給參與者們,滿足下列條件之一即可獲得獎勵:

1.通過抵押數字資產發行合成資產,且抵押率滿足要求的人。

2.在第三方交易所為Synbit合成資產提供流動性的人。

3.在Synbit 平臺進行合成資產交易的人。

4.持有Synbit 平臺幣(非抵押)的人。

債務池

用戶通過抵押資產在Synbit 發行合成資產時,視為對Synbit 負債,所有用戶債務的總和,即構成債務池。

債務池的債務總額會跟隨合成資產價格的漲跌而發生變化。個人債務占比則會在鑄

造或銷毀合成資產時更新,因此,個人債務并不是固定不變的

例:假設現在只有A、B兩名用戶,都合成鑄造了10000枚yUSD,那么債務池債務價值為20000USD,A、B各占債務池50%債務。

在BTC價格40000USD時,A將10000枚yUSD交換成了0.25枚yBTC,B繼續持有10000枚yUSD。

當BTC價格下降到30000USD時,A的0.25枚yBTC價值為7500USD,此時債務池價值為7500(A)+10000(B)=17500USD。

若A此時希望銷毀債務贖回抵押品,那么A需要銷毀17500*50%=8750枚yUSD,而A持有的0.25yBTC價值7500USD,則A虧損1250USD。

若B此時希望銷毀債務贖回抵押品,那么B需要銷毀17500*50%=8750枚yUSD,而B持有的10000yUSD價值10000USD,則B盈利1250USD。

從上面例子可以看到,Synbit的債務池是動態債務,也就是計算債務占比的,那么每一位參與者都是跟其他所有用戶做博弈。

從上面例子可以看到,Synbit的債務池是動態債務,也就是計算債務占比的,那么每一位參與者都是跟其他所有用戶做博弈。

小結

總的來說,Synbit方便了交易者觸及更多種類的資產,并以更小的摩擦進行交易,不需要交易對手,也無須擔心流動性不足和滑點問題。通過獲得不同資產的風險敞口,交易者將獲得更好的交易體驗。

了解更多,請關注:

Synbit官方網站:

www.synbit.io

Twitter:

https://twitter.com/SynbitProtocol

Telegram:

https://t.me/Synbit

GitHub:

https://github.com/Synbitio

Discord:

https://discord.gg/MycR8DK

“Balancer今日宣布與DeFi借貸協議Aave達成合作關系,共同建立第一個Balancer V2資產管理器.

1900/1/1 0:00:00一、以太坊礦工收益不穩定對于一條區塊鏈網絡來說,無論共識機制采用的是 PoW 還是 PoS,礦工都起到了非常重要的作用,畢竟礦工是要確認交易并負責區塊鏈賬簿的記賬功能的.

1900/1/1 0:00:00近日幣安公告了第18期Launchpool?項目ALICE的新幣挖礦規則,除了支持BUSD, BNB之外,還支持CHR代幣挖礦.

1900/1/1 0:00:00原標題:DeFi 新玩法丨 Instadapp 公布 DeFi 智能層(DSL)和代幣發行計劃,實現人人皆可「DeFi」「去中心化資產管理協議 Instadapp 公布了新的升級計劃.

1900/1/1 0:00:00大家還記不記得《黑暗森林》,那款建立在 xdai 上的鏈游,無數行業內 KOL 自發推薦,引發了大家對 Layer2 網絡的關注和使用.

1900/1/1 0:00:00提起 NuCypher 似乎對不少中國投資者而言有點生疏,但談到?Curve?想必 DeFi「農民」們皆知.

1900/1/1 0:00:00