BTC/HKD-0.41%

BTC/HKD-0.41% ETH/HKD-0.04%

ETH/HKD-0.04% LTC/HKD+1.03%

LTC/HKD+1.03% ADA/HKD-0.74%

ADA/HKD-0.74% SOL/HKD-0.05%

SOL/HKD-0.05% XRP/HKD-1.36%

XRP/HKD-1.36%最近,Reflexer Labs 宣布完成了一筆 400 萬美元融資交易,領投方是 Pantera Capital,該項目旨在數字經濟領域里構建一種去中心化、穩定且非法幣錨定的穩定幣。

從廣義上來說,穩定幣是一種在公共區塊鏈上發行的、抵御市場波動的代幣,其價值通常與廣泛接受的法定貨幣掛鉤。在加密貨幣市場里,針對穩定幣的精確定義總有一些細微差異,但隨著監管對穩定幣的「興趣」越來越大,準確定義穩定幣這件事正變得越來越重要。

基本上,我所給出的這個廣義定義抓住了穩定幣的要旨。

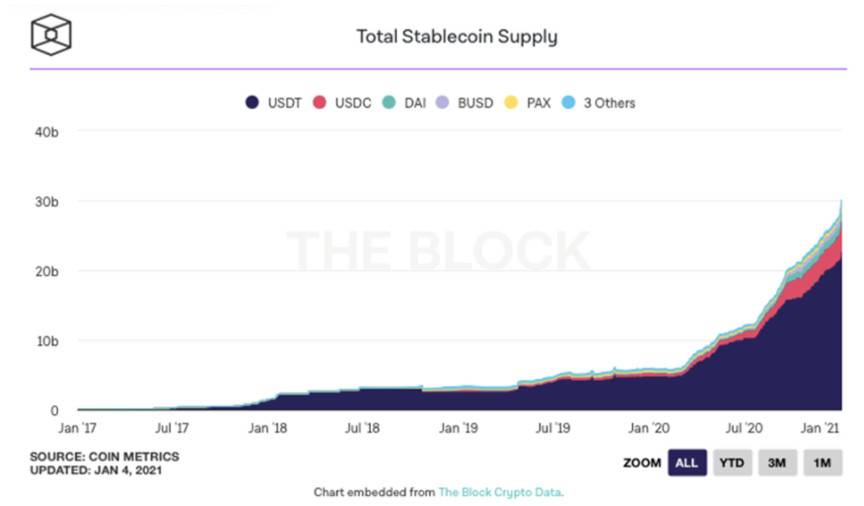

對加密生態系統而言,低波動性穩定幣非常重要:穩定幣既能充分利用公共區塊鏈的優勢——不可變、去中心化、安全——同時又提供了一座「橋梁」,幫助加密用戶與中央銀行和法定貨幣「舊世界」建立聯系。不僅如此,在 2020 年夏天的「DeFi 熱潮」和去中心化金融行業持續增長中,穩定幣也發揮了重要作用。如今,越來越多大型機構開始探索穩定幣,尤其是跨境支付已經成為穩定幣最強大的用例之一。

就目前來看,穩定幣可以被分成兩大「類別」:

1.與法定貨幣錨定的穩定幣

2.基于算法的穩定幣

由法定貨幣支持的穩定幣大多由機構發行,這些機構需要對發行的每個代幣真實價值承擔經濟和保險責任。舉個例子,USDC 和 Tether 這兩個使用率最高的穩定幣都與美元 1:1 錨定,從理論上來說,每一個 USDC 或 Tether 都可以兌換 1 美元——此邏輯也適用于其他法幣穩定幣(比如 TrustToken 的法幣穩定幣矩陣)和非法幣穩定幣(比如委內瑞拉政府發行的石油幣)。

盡管法定貨幣是當前穩定幣的主要「錨定物」,但法幣其實存在一個很大的缺點,即:信任。

首先,你需要:

Solana生態算法穩定幣協議UXD Protocol為保險基金籌集逾5700萬美元:11月14日消息,Solana生態算法穩定幣協議UXD Protocol宣布通過IDO為保險基金籌集57086131美元,并稱保險基金資金充足,可以承受熊市的資金費率,并將增加UXD的效用。保險基金將首先投入Saber和Mercurial Finance穩定幣swap LP代幣以獲得收益,而后收益將流入保險基金。這些資金將對半分配至Saber的USDT-USDC池和Mercurial Finance的wUSD 4Pool。

保險基金將投資于UXD-USDC池,以增加UXD的流動性。保險基金地址:5gPD5fuQe77inQRoRAtp6KtzU6HYavMkMcYhXufLRKXt。此外,UXP已上線Serum,未來將有一個做市商來提供流動性。IDO已經完成,團隊現在將專注于在主網上發布穩定幣UXD。[2021/11/14 6:50:58]

相信穩定幣發行方不會凍結您的資產;

相信穩定幣發行方始終保持償付能力;

相信穩定幣發行方遵守復雜的監管要求;

相信穩定幣發行方真實擁有他們聲稱擁有的抵押儲備金(而這其實也是 Tether 長期飽受爭議的根源)。

其次,也是更重要的一點,當你持有與美元錨定的穩定幣,就意味著會受到美聯儲(或其他中央銀行)貨幣政策的影響,因為穩定幣其實與管理它的法幣金融體系「穩定性」是一致的,換句話說:crypto-USD 仍然是 USD。

還有一種穩定幣是算法穩定幣,這種穩定幣不依靠儲備金,而是依靠數學設計的力量,把穩定幣「錨定」在價值范圍附近。目前加密貨幣市場已經推出了許多不同的算法穩定幣解決方案,但是復雜度各不相同。

ZigZag與算法穩定幣項目Frax Finance合作的提案已通過:12月6日消息,以太坊L2 ZK Rollup訂單簿DEX ZigZag Exchange發推稱,關于ZigZag與算法穩定幣項目Frax Finance合作的提案已經通過。Frax將為ZigZag DEX提供總額2000萬美元的流動性,FRAX相關交易對將在ZigZag上線。[2021/12/6 12:54:19]

DAI 是 Maker 協議的原生代幣,也是目前流通中使用最廣泛的算法穩定幣,1 DAI 的錨定價格為 1 美元。Maker 協議是一個去中心化自治組織(DAO),主要用于促進 P2P 借貸(由治理代幣 MKR 支持),于 2017 年底發布。

要說明 DAI 的工作方式,您還需要了解 Maker 貸款平臺——當用戶在 Maker 上的智能合約中鎖定 ETH (以及其他 Maker 允許的加密資產)作為抵押品時,DAI 就會被鑄造。

像大多數 DeFi 平臺一樣,Maker 協議要求貸款超額抵押;換句話說,如果你想鑄造一定數量的 DAI,就需要抵押價值更多的 ETH,確切地說,目前 DAI 抵押率是 150%。DAI 需支付穩定費,類似于銀行收取的費率,但通常 DAI 穩定費率比銀行要低得多。當用戶希望解鎖抵押的 ETH 時,他們需要將 DAI (包括以 MKR 支付利息)重新注入到協議中,然后再把這些代幣銷毀。

讀到這里,如果您感覺這一切很令人迷惑,別擔心,因為不是只有你一個人這么覺得。可以說,DAI 機制是一種真正的數學和經濟成就。

簡而言之,DAI 通過改變穩定費來實現保持代幣穩定,類似于美聯儲如何通過利率調整貨幣供應。當 DAI 的市場價格高于 1 美元時,Maker 會降低穩定費以增加貸款供給并使價格回落;當 DAI 的市場價格低于 1 美元時,情況則相反。

LBANK藍貝殼“算法穩定幣”交易區于3月23日20:00上線 BANK:據官方公告,3月23日20:00,LBANK藍貝殼“算法穩定幣”交易區上線BANK(Float protocol),開放USDT交易,3月23日18:00開放充值,3月25日16:00開放提現。

資料顯示,Float的最大供應量為42,000 BANK,是一個基于 web3 的浮動、低波動性貨幣,團隊為匿名團隊。Float Protocol 將由一個「保險庫」支撐,該保險庫最初將存入 ETH。FlOAT是穩定幣, BANK承擔著 FLOAT 價值穩定以及治理的功能。

為慶祝BANK上線,LBANK藍貝殼于3月23日20:00開啟充值BANK瓜分8000 USDT活動。活動期間,用戶凈充值量不低于0.01 BANK,即可根據凈充值量占比瓜分3000 USDT;用戶凈充值量不低于0.2 BANK,即可根據凈充值量占比瓜分5000 USDT,單個用戶最高獎勵500USDT。詳情請點擊官方公告。[2021/3/23 19:10:34]

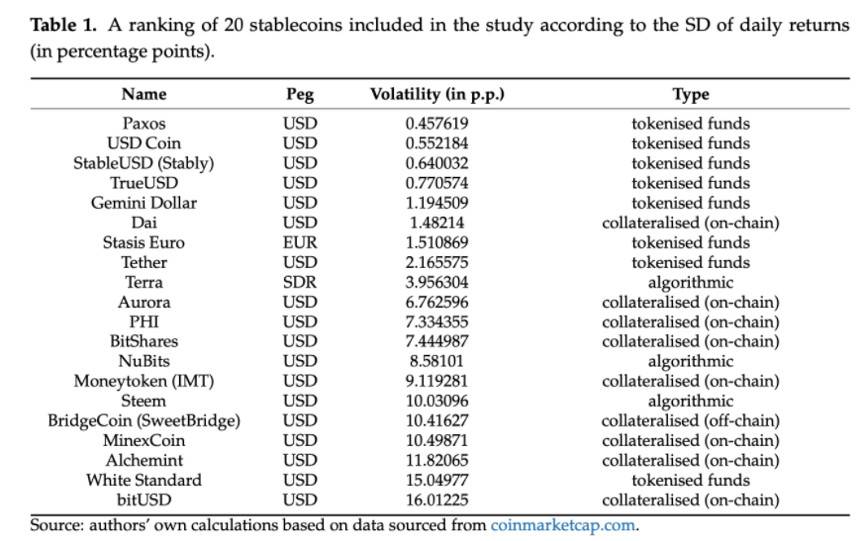

那么,基于這種機制會有什么樣的效果呢?根據《風險與金融管理雜志》(Journal of Risk and Financial Managblockquoteent)上的一項最新研究顯示,DAI 是波動性最小的抵押穩定幣,完全可以與多個與法定貨幣掛鉤的穩定幣相抗衡——稱得上是一項新技術成就。

盡管 DAI 有不少優點,但也存在一些問題,主要集中在以下四點:

法定貨幣錨定: 由于和美元「錨定」,DAI 所有者被迫對美元具有一定程度的信任。但是現在,越來越多人開始質疑與美元掛鉤的代幣「穩定性」了,主要出于以下幾個原因:

算法穩定幣今日平均漲幅為3.58%:金色財經行情顯示,算法穩定幣今日平均漲幅為3.58%。8個幣種中6個上漲,2個下跌,其中領漲幣種為:MITH(+22.97%)、LUNA(+6.11%)、ONS(+3.22%)。領跌幣種為:RSR(-5.70%)、FRAX(-0.83%)、AMPL(-0.16%)。[2021/3/10 18:33:00]

美元貨幣供應量出現空前增長

對通貨膨脹的擔憂加劇

許多公司開始在資產負債表中添加比特幣作為對沖工具

MCD: MCD 是指多抵押 DAI (Mpti-Collateral DAI),即抵押品可以不只選擇 ETH,而是有其他多種加密貨幣作為選擇。通過轉換到 MCD,MakerDAO 上某些讓持有人感到不滿意的鏈下資產交易對手風險可能會有所增加。

托管方: Maker 的組織結構可能會帶來「惡意串通」風險。Ameen Soleimani 設(Relexer Labs 的聯合創始人)想了一個不太可能但令人恐懼的狀況:

舉例來說,MakerDAO 目前至少有四個托管方,每個托管方都可以隨意「竊取」MakerDAO 中存入的 100%ETH 抵押品,還能鑄造一百萬億的 DAI,然后使用這些 DAI 竊取所有去中心化交易所(例如 Uniswap)和借貸協議(例如 Compound)中為 ETH / DAI 對提供的全部 ETH 流動資金。在有機會做出回應之前,托管方、Maker Foundation、a16z、PolyChain 和 Dragonfly 理論上可以在單個原子以太坊交易中執行整個「搶劫」。

負利率: DAI 存在「失控錨定」的風險,Ameen Soleimani 對此也做了解釋:

DAI 錨定匯率是:1 DAI = 1 美元,這也給 MakerDAO 帶了一個局限性,那就是難以施加負利率。當 DAI 的價格升至 1 美元以上時,MakerDAO 無法通過實施負穩定費來抵消激勵措施并以此向借款人償還更多 DAI 債務,如果可以執行負利率,將有助于恢復錨定匯率。相反,Maker 依靠不同形式抵押品之間的套利機會來滿足 DAI 的超額需求。

算法穩定幣今日平均跌幅為2.79%:金色財經行情顯示,算法穩定幣今日平均跌幅為2.79%。8個幣種中4個上漲,4個下跌,其中領漲幣種為:BAGS(+4.16%)、BAC(+4.13%)、FRAX(+0.79%)。領跌幣種為:AMPL(-10.29%)、LUNA(-7.30%)、MITH(-5.27%)。[2021/2/21 17:37:08]

RAI 是由 Reflexer Labs 推出的新型算法穩定幣,試圖解決當前穩定幣市場面臨的一些問題。Relexer Labs 兩位聯合創始人是 Ameen Soleimani 和 Stefan Ionescu,該公司最近宣布完成了一筆 400 萬美元的新一輪融資,聯合領投方是 Pantera Capital。

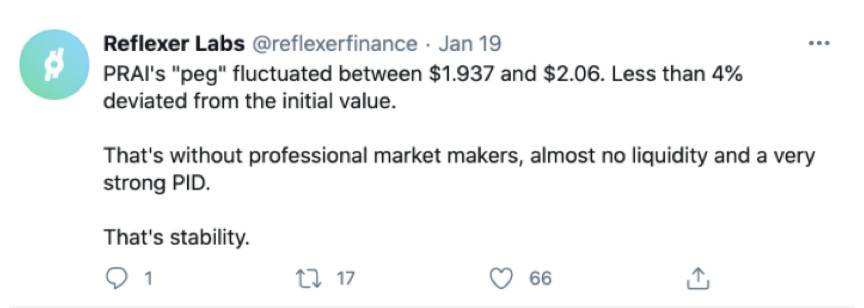

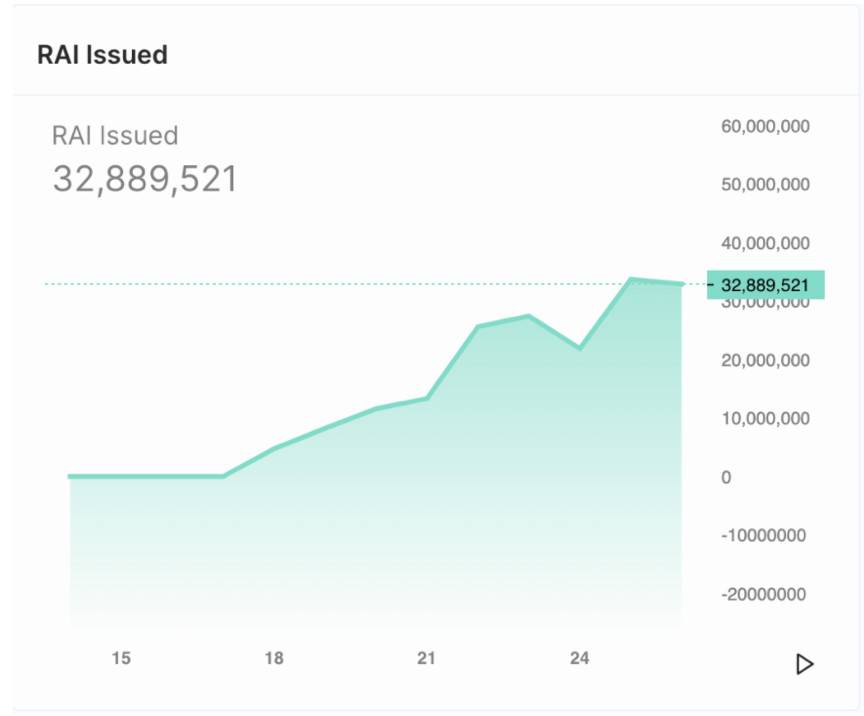

經過數月的測試,上周 RAI 在以太坊正式啟動主網。您可能會問,它的表現如何呢?

首先,讓我們來看看 RAI 的工作原理。實際上,RAI 在很多方面與 DAI 相似,是 MCD 系統的硬分叉。DAI 代碼本身已經久經考驗,RAI 不僅從中受益,還實現了一些重要優化改進,其中一個最大不同就是,RAI 與「法定貨幣世界」完全分開。

The Defiant 曾對 RAI 這樣評價說:

RAI 并沒有與法定貨幣掛鉤,也沒有法定貨幣背書,而是完全由計算機程序運行。如果 RAI 發行實體幣,估計會在上面印一行字:「我們信任代碼」。

這是非常重要的,RAI 無疑是算法穩定幣領域里的先驅。

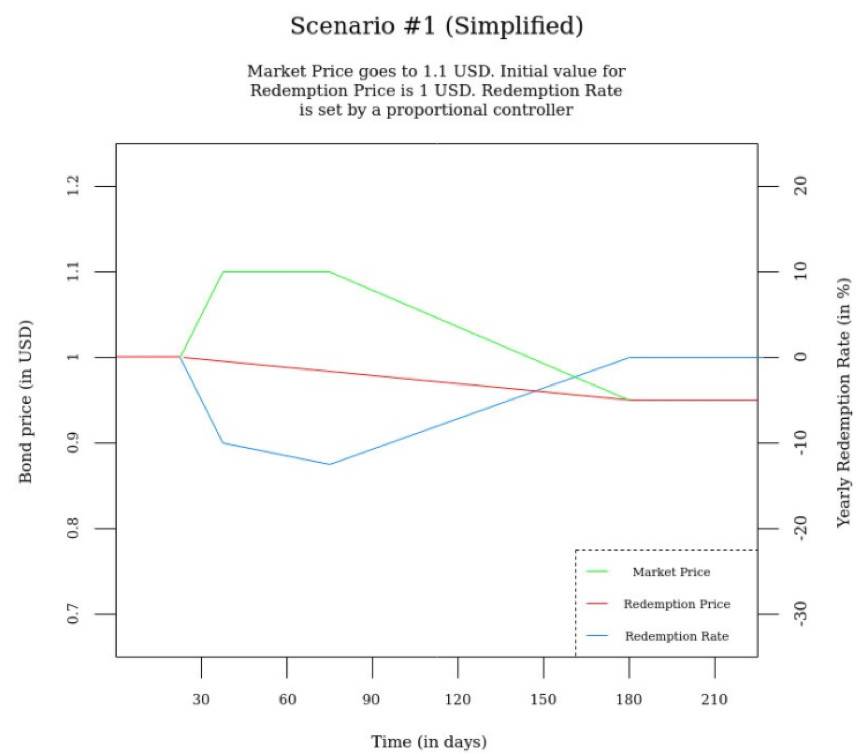

雖然使用「浮動掛鉤」可能會讓有些用戶感到不舒服,但 Reflexer Labs 通過優化最大程度地降低了價格波動性。RAI 有一個任意設定的初始目標價格(發行時初始目標價格為 3.14 美元),只要市場價格與目標價格不同,RAI 就會通過算法調整利率——也就是「贖回率」(redblockquoteption rate)以應對價格變化。RAI 代幣價格可能會回落到初始水平,但也可能會穩定在新的平衡位。對于 RAI 而言,這種機制無疑是成功的——因為他們的目標不是擁有永不波動的價格,而是防止價格出現波動,因為 RAI 機制也和其他穩定幣有所不同。

RAI 協議使用了與 Maker 相似的借貸系統,不同的是,該協議僅接受存入 ETH 來鑄造 RAI,從而解決了上文中提及的交易對手風險。當贖回率調整時,人們就會選擇鑄造或銷毀他們的 RAI,通過改變代幣供應量,RAI 價格也就能保持穩定了。

需要特別提及一點,與 DAI 相比,RAI 最大的不同就是允許負利率。目前 RAI 仍處于起步階段,尚未承受以太坊價格波動帶來的巨大沖擊,但在不影響去中心化的前提下,相比于其他許多算法穩定幣,該項目創始人認為 RAI 可以更具彈性地應對諸如「黑色星期四」以太坊短時暴跌之類的突發事件。

RAI 的真正內核(也是其如此令人興奮的地方)——在于它使用了 PID 控制器(PID Controller)來穩定基礎資產,PID 控制器的想法源自于「控制理論」(Control Theory)。

如 RAI 白皮書所述,PID 控制器已用于「超過 95%的工業應用和廣泛的生物系統中」,其核心是使用反饋回路(feedback loop)來調整不穩定的變化——這種穩定系統的首個實際應用是幫助船舶實現自動轉向功能。盡管目前尚未明確 PID 控制器是否已經被應用于金融領域,但研究人員發現,許多中央銀行可能無意中接近使用了 PID 控制器。

但隨著 RAI 的出現,此概念正變得更加清晰明了。

不,至少現在還不能確定。按照 RAI 團隊的說法:

從另一方面來說,RAI 與任何事物都不掛鉤。RAI 背后的系統只關心確保市場價格盡可能接近贖回價格。贖回價格幾乎總是浮動(以此方式,RAI 不會與任何法定貨幣掛鉤),以迫使系統參與者將市場價格接近贖回價格。

上面這段話可能依然很難理解,但其實你可以不要把 RAI 看做是一種類似于「外部貨幣」(external currency)的穩定幣(就像那些與美元掛鉤的穩定幣),而是將其視為一種為了降低波動性而進行自我優化的貨幣。RAI 擁有自己的貨幣政策和治理模型,這意味著當其價格發生變化時與系統問題無關,只是一種「系統功能」。如果你查看 RAI/USD 交易對的價格變化,可能就像看津巴布韋元兌美元貶值一樣;他們是兩個完全不同的系統,對于某些用戶來說,RAI 是資產,而不是負責。

針對低波動性進行了優化的自己的貨幣。它具有自己的貨幣政策和治理模型,這意味著當其價格發生變化時,這就是功能,而不是系統的錯誤。觀察 RAI / USD 交易對中的價格變化,就等于說美元相對于津巴布韋美元的價格不受控制地飆升;他們是兩個完全不同的系統,對于某些用戶來說,這是資產,而不是負債。

有人稱 RAI 是一種「溫和幣」(gentlecoin),我真的不希望這個詞流行起來,但遺憾的是,這個詞很好地闡述了 RAI 屬于一種完全不同的穩定幣。

對于加密社區而言,無論在象征意義上,還是在務實意義上,RAI 的發布都具有重要意義。

「加密經濟學」的核心宗旨就是要擺脫中央銀行機構的桎梏,盡管比特幣和其他價值存儲物扮演了法定貨幣替代品的角色,但對于加密貨幣而言,波動性一直是其致命弱點。對于渴望規避風險的加密社區成員而言,由法定貨幣支持的穩定幣一直是市場高波動性事件和長期金融合約的「避風港」。不過,RAI 現在提供了一種全新的替代方案,不依賴、不使用法定貨幣「語言」,也不特別關注法定貨幣「世界」。還有一些「反對法定貨幣理念」的加密社區成員,如果他們不想受到波動風險影響,RAI 也是一個令人信服的選擇,因為它是一種不依賴法定貨幣來維持其穩定性的「抵御波動型」代幣。

從實用角度來看,RAI 團隊已經推出了兩個直接用例。

首先,對于那些想要在不持有基礎資產情況下投資 ETH 的投資者來說,RAI 可能是一種資產。由于 RAI 采用浮動匯率機制,而且該協議的所有抵押品都由 ETH 承保,意味著它比較關注 ETH 的價格走勢。對于某些類型的投資者來說,這可能是自己多元化投資組合中一個較有吸引力的組成部分。

其次,RAI 可能成為 DeFi 項目抵押品的下一個「 ETH 標準」,尤其是合成資產平臺(比如 UMA、Synthetix)可以將 RAI 視為低波動抵押資產的替代品。2020 年 3 月 12 日爆發了 ETH 暴跌「黑色星期四」事件,對一些 DeFi 協議產生了巨大影響,為了避免類似狀況再次發生,一些 DeFi 協議可能正在尋找 ETH 和其他加密資產的替代方案。

自從 RAI 以太坊主網順利上線之后,第一周就鎖定了價值 2.5 億美元的 ETH,目前已發行超過 3000 萬枚 RAI。如果您想了解更多 RAI 的實時指標數據,可以在 此處 查看。

本文只能算是 RAI 理念和原理的一個簡短摘要,我們還有很多東西要學習!如果您有興趣參與,可以查看他們的 文檔 并加入他們的 Discord 社區。如果您想通過鎖定 ETH 來鑄造 RAI,該協議其實已經為數百名用戶開放了杠桿服務。

簡而言之,RAI 是一種新型加密貨幣資產:一種不依賴法定貨幣來保持穩定性的、抵御波動的穩定幣,RAI 是同類代幣中的第一個,但可能不會是最后一個,我們很高興繼續關注 RAI 的未來發展方向。

本文僅代表作者ネミッサ個人意見,不構成投資建議。Please do your own research.Sushi不是很早就有的頭部DeFi應用嗎?為什么還稱“新玩法”?如今Sushi已經不再只.

1900/1/1 0:00:00從 MakerDAO 誕生伊始,就有著各式各樣的項目認為 Maker 做的不夠好,進行各個方向的去中心化穩定幣探索,從超額抵押到「新算穩三杰」的半抵押乃至「野生美聯儲」的零抵押,更有甚者.

1900/1/1 0:00:00親愛的MDEX用戶: MDEX始于熱愛,成于創新。自2021年1月19日上線以來,我們一直在尋求更優的協議方案,以實現成本最低、效率最高、速度最快、體驗最好的交易生態.

1900/1/1 0:00:00DeFi流動性挖礦火爆一時,吸引了大量投資者參與。為了方便投資者及時了解DeFi挖礦項目的相關信息和挖礦流程,金色財經推出了“金色說明書”系列挖礦教程.

1900/1/1 0:00:00準備:確保進錢包切換到BSC網絡,教程參考在這里https://academy.binance.com/en/articles/connecting-metamask-to-binance-sm.

1900/1/1 0:00:00Balancer LBP 首發活動時間初步定在 2021 年 3 月 22 日 UTC+0 時間 12:00pm (GMT+8 時間 20:00 pm) 開始,持續 46.5 小時左右.

1900/1/1 0:00:00