BTC/HKD+0.17%

BTC/HKD+0.17% ETH/HKD-0.29%

ETH/HKD-0.29% LTC/HKD-0.24%

LTC/HKD-0.24% ADA/HKD-0.38%

ADA/HKD-0.38% SOL/HKD+0.65%

SOL/HKD+0.65% XRP/HKD-0.35%

XRP/HKD-0.35%Build Finance很高興宣布推出一款新產品:Apophis DeFi,這是一款在Enzeyme Finance

上搭建的非托管管理投資組合,并可獨家獲得Unslashed Finance的保險。

投資組合是由BUILD DAO社區成員設計和管理的。

20%的利潤將用于建造DAO,另外10%將用于回購$BUILD。

Nansen- 鏈上數據分析平臺;

Marc Zeller - Aave整合主管;

Loi Luu - Kyber Network聯合創始人兼首席執行官;

vfat – vfat 工具;

還有其他不愿透露姓名的人。

Enzyme 上的Apophis DeFi 用戶界面混沌之王(The Lord of Chaos)。阿波菲斯(Apophis)是古埃及原始的混沌之神。阿波菲斯是宇宙中變幻莫測的暗物質的化身。

生命和自然也是混沌多變的。在人類世界中,生命的最大體現是市場,而市場的最大體現是DeFi。DeFi是無形的,不可預測的,它總是處于變化之中。DeFi的無邊界開源架構促進了爆發式的持續創新,而DeFi是自由市場的極致表現。

每個時代都有一個激動人心的故事。而這個時代是經濟大重置(Great Reset)的時代。

DeFi是真正的經濟大重置,它的價值由自發秩序和網絡效應創造,對DeFi的控制分散在合作和自我組織的參與者和去中心化自治組織(DAO)之間。

stevu.eth向OKX存入20萬枚UNI以獲取利潤:金色財經報道,據Lookonchain監測,stevu.eth向OKX存入20萬枚UNI(129萬美元)以獲取利潤。stevu.eth于6月29日從OKX中提取了500,545枚UNI(246萬美元),當時價格為4.92美元。根據當前價格,他的利潤約為76.4萬美元。stevu.eth目前持有300,545枚UNI(194萬美元)[2023/8/1 16:11:40]

這個時代的故事是貨幣的去中心化和金融互聯網的興起。

DeFi不是一個替代品,它是一種全新的金融運作方式。它就像互聯網一樣將完全取代舊的系統,將自己置于其中。DeFi正在從內部發展,等到傳統世界陸續進入這一領域的時候,它就會發展成熟。以歷史標準衡量,DeFi的采用將很快發生,因此它的窗口期相對較短。

當然DeFi也具有特殊的系統風險和獨特的市場動態。它365天24小時晝夜不停地交易,每天都會發布新的項目和更新。DeFi處于一種永久的沖突狀態:有協議戰和流動性戰、惡意收購、分叉、吸血鬼攻擊、三明治攻擊、閃點貸攻擊、預言機價格操縱、黑客攻擊和利用,其實以太坊是一片黑暗森林。將投資組合管理外包給那些每天24小時都在工作的協議可以幫助降低這些風險。

Apophis DeFi旨在利用DeFi將我們的內部投資管理技能商業化。

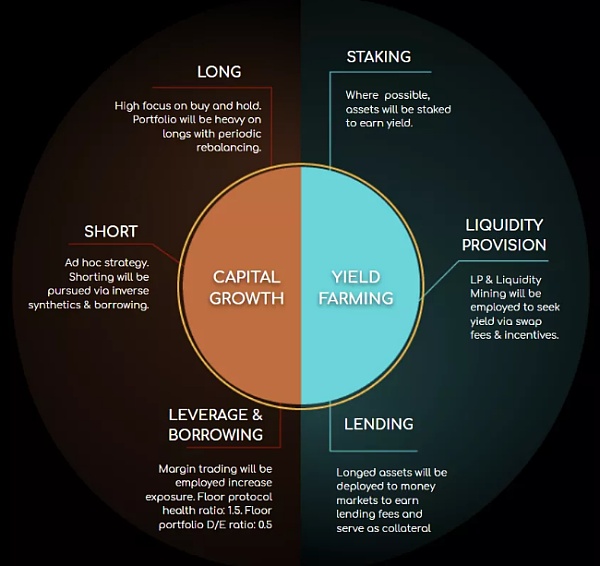

Apophis DeFi通過利用資本增值和產生收益的策略,提供了DeFi生態系統的敞口。這是對DeFi協議塑造未來世界的一種賭注。

Apophis DeFi是一個可自由支配的管理投資組合,其中所有決策都由投資組合經理決定。它依賴于投資組合經理對DeFi領域的了解,以及基本面和情緒分析;在這里技術分析(TA)只是補充。

英國法官:Craig Wright起訴Kraken和Coinbase必須支付40萬英鎊法律費用:7月26日消息,澳大利亞計算機科學家Craig Wright必須支付40萬英鎊(約合51.6萬美元)的法律費用,以起訴加密貨幣交易所Coinbase和Kraken。

英格蘭和威爾士高等法院法官James Mellor表示,他不相信Craig Wright有能力支付訴訟費。他指出,在周二發布的一份判決書中,此前有關Craig Wright財務狀況的說法前后矛盾。

Mellor法官表示,這些證據“并不能說服我”Craig Wright或他的投資公司有流動資產來支付潛在的巨額法律費用;如果不提供擔保金,他將在幾周內撤銷此訴訟。[2023/7/26 16:00:03]

Apophis DeFi為投資組合構建、資產配置和代幣選擇提供了一個獨特的框架。想了解鞥多細節請點擊這里。

通過對鏈上數據平臺Nansen以及Token Terminal、Crypto Quant和Nyctale等其他工具的高級訪問,Apophis DeFi的決策能力得到了增強。

寬泛地說,Apophis DeFi將把資本配置分為兩類:

金融協議:貨幣市場、衍生品和保險平臺、自動做市商(AMM)、去中心化交易所(DEX) & DEX聚合商、基金管理基礎設施、收益聚合商等。

中間件:預言機,數據索引,互操作性橋和wrappers,可擴展性,隱私和安全,數據分析等。

戰略資產配置

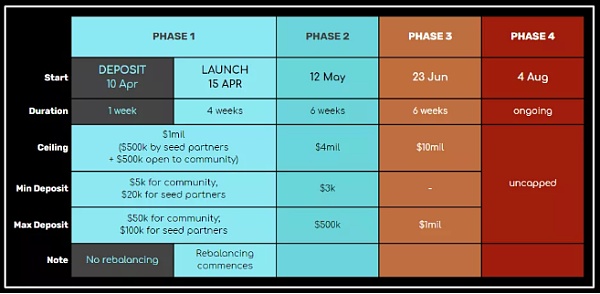

Apophis DeFi的啟動將分幾個階段進行。

0x2E5f開頭巨鯨地址向幣安轉入2.2萬枚以太坊:4月17日消息,據 Lookonchain 監測,0x2E5f 開頭巨鯨地址解除質押了 25,855 枚以太坊(價值約 5400 萬美元),并向幣安轉入 2.2 萬枚以太坊(價值約 4600 萬美元)。之后該地址從幣安取出約 1326 萬枚 USDT。[2023/4/17 14:08:59]

第一階段的上限為100萬美元,其中50萬美元預留給更廣泛的社區,大約50萬美元已經分配給了我們的合作伙伴和DAO成員,他們表示為了啟動這個項目愿意支持投資組合的預發布。

目前還沒有Apophis代幣。然而,我們正在考慮交易費用的“代幣化”。Apophis DeFi遵循代幣設計和社區參與的最佳DeFi實踐,將激勵早期貢獻者。請注意,這可能實現,也可能不會實現。

Apophis DeFi的啟動階段,日期和規格可能會發生改變

分階段資本準入的原因如下:

Enzeyme的集成。在4月和5月,Enzeyme將加入一些協議,這將大大豐富收益產生的選擇;

它減輕了建立鏈上業績記錄的壓力,允許敲定合作伙伴關系以及資本對話;同時它還

允許重新平衡大量的投資組合基金,從而為基金經理減少gas成本。當流動性提供者的資金沉淀到Enzeyme時,基金組合不會發生變化,直到經理重新平衡它們的分配。因此,平衡少量的基金額度是不切實際的。

基金管理是一個數萬億美元的行業。Enzeyme Finance(MLN)讓那些傳統的基金基礎設施相形見絀。

數據:zkSync Era提交區塊數量突破100萬:金色財經報道,據zkSync Era鏈上數據顯示,當前提交區塊數量已突破100萬,本文撰寫時達到1,001,636,其中已驗證區塊數量為932,956個,鏈上交易總量達到5,104,679筆。另據l2beat數據顯示,zkSync Era鎖倉量為1.56億美元,漲幅98.52%。[2023/4/8 13:50:52]

Enzyme(原名Melon Protocol)是一個去中心化化和非托管的基金管理平臺。我們可以把它想象成eBay版本的基金。它不受允許,也不受信任,任何人都可以購物并將錢存入適合他們利息和風險偏好的基金。Enzyme之于資金,就像YouTube之于視頻媒體。

雖然Enzyme一開始是為這些“非本土人士”服務的,但他們的目標是讓投資銀行和資產管理公司向機構投資者、家族理財室、保險和養老基金,以及其他希望參與這一閃亮的新資產類別的成熟投資者提供產品。

我們將看到摩根大通與比爾?蓋茨的家族辦公室Cascade一起創建一個Enzeyme基金的日子已經不遠了。在那之前,我們有機會在陽光下留下自己的印記,開辟自己的一席之地。

經營Enzyme投資組合的一些好處:

簡單的界面- UX的Enzyme V2是真正的藝術作品;

DeFi Lego -投資組合經理不僅可以通過Paraswap、Uniswap、0x和Kyber尋求流動性來做多加密貨幣資產,還可以投資傳統資產,如Tesla、XAU或做空市場,這要歸功于Enzyme與Syntix的整合。Enzyme與Aave和Compound的整合允許參與貨幣市場;用Lido和Stakehound使用ETH進行Staking。與Balancer、Curve和desire的集成將帶來更多的收益選項。而這只是冰山一角。

貝萊德主管Brazier:美聯儲和英國央行料將分別加息25個基點:金色財經報道,貝萊德投資研究所副所長、前英國央行金融政策委員會委員Alex Brazier表示,美聯儲今天可能將加息25個基點,而英國央行“總體上”周四也會以相同幅度上調基準利率。Brazier表示,我認為(美聯儲)今天會加息25個基點,然后可能再加息一次,利率將稍微超過5%。Brazier表示,過去幾周的市場動蕩已經產生了影響,因此美聯儲不必加息太多。[2023/3/22 13:20:11]

ChainLink -平臺上只列出與ChainLink預言機集成的資產(以及它們衍生的資產,例如ctoken)。這在一定程度上減輕了特定資產的風險。

100%鏈上-以太坊是一個公有鏈,因此所有的交易、買賣和在Enzeyme上的存取款登記都是透明和可跟蹤的。用戶可以安心地實時檢查經理人的行為。

24 / 7資產凈值報告-隨時追蹤投資組合的表現。

存款-任何時候在用DAI或ETH進行存款(只要Apophis在當前階段)。

沒有鎖定期-儲戶通常可以在任何時間自由進出。有幾個例外:首先,synth有8分鐘的結算時間,因此在synth交易后立即撤回可能是不可能的。其次,一旦將借款引入到Enzeyme中,由于CDP是不可分割的,這將改變取款過程。這些實例將通過主用戶界面和推特提前進行溝通。

提現-幾乎可以在任何時間退出投資組合(根據上述情況)。目前是通過投資種類分布(即退出時,流動性提供者根據投資組合的配置比例接收基礎資產)完成的,盡管Enzyme正在尋求允許流動性投資者進入首選資產選擇。

可轉讓股票-很快Enzeyme將使投資組合股票可供轉讓,這意味著我們將打造去中心化交易所和第二層網絡上的市場。

資本效率-我們即將與Rari Capital的Fuse整合,將允許儲戶使用自己的LP代幣作為借貸抵押品。從長遠來看,Rari的Tank將允許在不出售抵押品的情況下進入投資組合。

賺錢的一個重要部分就是不虧損。投資組合經理的職責是尋找機會并限制特定資產的風險。但是有些事情是我們無法控制的,比如平臺風險。Apophis DeFi沒有托管風險,無論是投資組合經理還是Enzyme都無法使用這些資金,因為它們被鎖定在智能合約中。然而,風險轉移到了技術領域。

我們很高興與Unslashed Finance (USF)合作,后者將為Apophis的有限合伙人提供Enzeyme平臺智能合約覆蓋的獨家訪問權,目前還無法公開。進入Apophis DeFi的儲戶可以申請保險,并從Unslashd獲得定制交易。

Unslash是新一代的DeFi保險協議。它們為各種風險提供了靈活和可調整的保護,從交易所和智能合約黑客攻擊,到錨定穩定幣問題和預言機故障。用戶只度他們的投保時間進行支付,這個時間是沒有最低期限的,并且可以在任何時候取消。如果你正在考慮給你的存款投保,請聯系我們。

這與BUILD DAO以前所構建的非常不同,但我們希望這只是一個新的產品套件的開始,它將使更大的社區受益。

除了市場曝光度、市場營銷、社區推廣、伙伴關系和認知度,Build Finance將對營收產生直接影響:

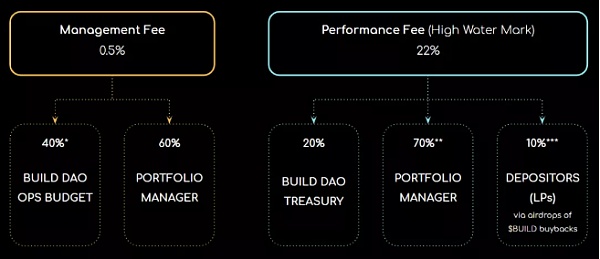

20%的績效費將歸財政部,由$BUILD代幣的持有者控制;

10%的表現費將用于從市場上購買$BUILD代幣,并將其分發給投資組合的流動性提供者(儲戶)。通過這種方式,我們既可以為代幣持有者增加價值,也可以通過將流動性提供者轉變為BUILD社區成員來擴展社區,而這些成員反過來也可以接觸到作為$BUILD持有者的好處。這是一個全方位的雙贏!

此外,隨著投資組合的增長,我們將尋求對存款人和BUILD DAO的進一步激勵,這部分的激勵將來自投資組合經理的削減:

首先,在研究、風險評估和撰寫報告活動方面需要社區的支持。

其次,BUILD DAO已經開始對其他類似性質的潛在產品進行集思廣益,這些產品將進一步利用我們的社區。

就像所有的生命形式都來自于時間和物質的混沌一樣,Apophis DeFi將成為我們的社區已經構思出的新產品的搖籃和模板

我們不會在這里分享太多的細節,所以請加入我們的討論吧!

傳統基金通常的收費標準為2/20。Apophis DeFi有不同的方法,它名義上收費標準是0.5/22。

0.5%的管理費。投資組合沒有大量的管理費用和運營成本,主要是gas和營銷。目前,gas費用是由投資組合經理和BUILD DAO共同支付的。在后期,部分gas費用將支付給投資組合的流動性提供者。

象征性的22%的履約費。實際的費用是19.8%,其中2.2%通過$BUILD回購返還給流動性提供者。

Apophis DeFI的收費結構

DAO和投資組合經理之間的管理費分攤不是固定的,可能會根據費用的不同而有所不同。BUILD DAO的財政削減和BUILD回購的分配機制將得到確認。

其他需要注意的重要事項:

貨幣和基準是DAI(實際上是美元)。然而,ETH是貨幣,因此投資組合將尋求積累儲備資產(ETH和BTC),并試圖跑贏DeFi指數。

績效費的結晶周期為14天。

高水位標志(High Water Mark)已經部署完畢。它被用作決定支付績效費的分界點。這樣做的目的是保護流動性提供者不因業績不佳而支付費用,不因基金每次盈利而反復支付費用。每一個結晶都建立一個新的高水位,儲戶支付的費用只涵蓋高水位和投資組合的最高水平之間的金額。

平衡。作為對儲戶的一個不錯的獎勵,如果他們在投資組合低于高水位線時進入,他們就可以免費獲利。Enzyme尚未實施傳統開放式投資工具所使用的機制,以確保投資組合中的費用分配對所有股東都是相同的,無論他們何時進入。

最低回報率,也就是要求的最低回報率,目前還不能使用。Enzeyme目前不允許生成它。

關于Enzeyme費收集和計算工作的更多細節在這里。

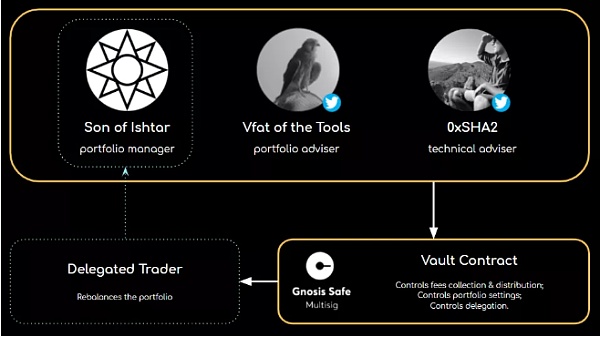

Son of Ishtar-投資組合經理,他于2017年入場加密貨幣領域,曾任一家數字資產基金投資產品經理。

Vfat-投資組合顧問。DeFi高級用戶,vfat.tools的創建者;

0xSHA2 -技術顧問。領導Metric Exchange, 0x DAO bootstrap委托的開發。

Vfat和0xSHA2代表構建DAO的利益。他們將對投資機會和風險提出建議,并對投資組合經理的決策進行全面檢查。投資組合保險庫的地址控制著交易的委托、收取費用和更改雜項設置, Gnosis多簽保險箱將放置三分之二的私鑰。

Apophis DeFi投資組合管理與控制

警告和免責聲明

DEFI的風險很高。你可能會失去所有的資金。

沒有人能保證或承諾任何回報。過去的表現并不代表未來的回報。

所有材料僅用于教育目的。不應被視為認購或購買任何實體或基金中的任何證券或金融產品的要約或邀請,亦不應被視為就證券或金融產品發出要約或邀請的誘因。

你不應該采取任何行動,你必須克制自己不依賴任何陳述材料。這些材料中包含的任何內容都不構成投資、法律、稅收或其他建議。

Tags:DEFEFIDEFIPHIFarm DefiDeFi BidsAurusDeFiThe Philosophers Stone

DFINITY項目熱度不斷,市場中關于ICP市場流通量的討論更是火熱。鑒于此,本文將從ICP分配比例詳情、ICP分發公告解析,進行ICP市場流通情況介紹,并且對于ICP的領取進行簡單介紹,希望本.

1900/1/1 0:00:001、Bancor現在支持了限價單功能(接入了KeeperDAO和0x協議);2、交易者可以在bancor.network上的任意兩個代幣之間提交限價單.

1900/1/1 0:00:00隨著 Uniswap V3 部署到以太坊二層網絡 Arbitrum 的投票通過,DEX 在二層網絡的競爭也進入白熱化的階段.

1900/1/1 0:00:00在這一系列文章中,我們將說明陀螺儀(Gyroscope)協議的穩定幣設計與其它穩定幣項目的對比.

1900/1/1 0:00:00繼 UMA 和 YAM 建立合作關系后,uLABS 推出了用來追蹤資產波動性的代幣 uVOL。YAM Finance 會將 uVOL 概念引入主網,并推出 uVOL-BTC(一種針對比特幣在特定.

1900/1/1 0:00:004 月 8 日,MultiCoin Capital 合伙人 Mable Jiang 在微博發長文介紹了一款新 NFT 碎片化交易協議 Unicly(app.unic.ly).

1900/1/1 0:00:00