BTC/HKD-0.74%

BTC/HKD-0.74% ETH/HKD-1.34%

ETH/HKD-1.34% LTC/HKD-1.24%

LTC/HKD-1.24% ADA/HKD-1.77%

ADA/HKD-1.77% SOL/HKD-1.87%

SOL/HKD-1.87% XRP/HKD-2.37%

XRP/HKD-2.37%Konomi 不僅專注于去中心化借貸,還為波卡生態其他平行鏈提交易和資產管理等更多的應用。

2009 年,比特幣的誕生讓整個世界開始真正認識到區塊鏈的潛力。區塊鏈技術可在不依賴第三方監督的情況下保證雙方的交易安全,即能夠解決信任問題。

隨著區塊鏈技術在各行各業的不斷探索,區塊鏈與金融的結合煥發出了別樣的光彩。區塊鏈拓展了金融業務的能力邊界,尤其是去中心化借貸的出現給傳統金融來帶了一些正面的沖擊。下文,我們看看去中心化借貸業務到底帶來了哪些沖擊以及如何完善金融行業。

在傳統借貸產品中,中心化借貸是一種將民間資金聚集起來借貸給有資金需求人群的一種借貸模式。早期因信息不透明、融資形式較新等,曾被相關監管機構重拳整治。其中主要有以下幾點不足:

抵押執行難、風險高。其中 P2P 網貸幾乎是無抵押貸款,且有些 KYC 驗證沒有風控把關;

信用風險、壞賬率高。P2P 網貸平臺固有資本較小、難以承擔大額擔保,一旦出現大額貸款問題,壞賬率較高,且貸款行騙并攜款潛逃的案例屢有發生;

缺乏有效監管手段。P2P 網貸由于融資手段較新,央行和銀監會尚無明確的法律法規進行有效約束。

DeFi借貸平臺MOAR完成私募融資:DeFi借貸平臺MOAR Finance宣布完成私募融資,具體金額未披露。Spark Digital Capital、3Comma、Moonwhale、Stakely、Kyros Ventures、Ruby Capital、AU21 Capital、Paribus Ventures、Ape Capital、X21、Magnus Capital、Prometeus Labs、Black Edge等參投。[2021/4/17 20:30:36]

去中心化借貸是 DeFi 最重要的組成部分,持幣者對加密資產的長期看好或有短期資金周轉需求,都會進行加密資產的抵押借貸。而去中心化借貸主要有以下優勢:

去中心化。在去中心化借貸里,所有資產管理需求方無需任何中介機構做信用背書,可直接在代碼上構建「法律」。去中心化借貸通過智能合約來執行制定的規則,以「法律」來取代中心化機構;

透明、執行快。去中心化借貸平臺利用智能合約保證整個過程公開透明,比中心化借貸資產更方便、快捷;

執行和資產安全性。任何人都有訪問權限,沒有中央控制權,保證所有執行由智能合約完成;去中心化借貸一般會采取超額抵押來保證系統安全。

加密貨幣做市商B2C2推出期權和借貸產品:加密貨幣做市商B2C2推出期權和借貸產品,并已聘請Brad Nagela領導新業務,Nagela曾在花旗、美國銀行和法國興業銀行以及對沖基金BlueCrest Capital Management擔任高級外匯職位。期權柜臺預計要到2021年中期才能開始交易。(TheBlock)[2021/3/16 18:50:26]

區塊鏈的技術屬性天然與借貸產品匹配,市場上大多數的去中心化借貸都是基于以太坊構建的。而 Konomi 是基于 Substrate 開發的一條公鏈,致力于成為 Web 3.0 不可或缺的金融基礎設施。Konomi 可提供借貸、Swap、資產管理、錢包等金融衍生品服務,其中借貸是其核心業務。

傳統抵押貸款需要進行信用資質審核、抵押品拍賣等,整個流程較為復雜、耗時也長。Konomi 則通過區塊鏈特性實現節約成本、解決信任問題、降低金融風險等優勢。Konomi 還基于目前主流的去中心化借貸產品展開更先進的借貸協議升級,其中就包括提升交易效率、精準的匯率政策、公平的仲裁者決策機制等,主要呈現如下:

Synthetix Dorothy:交易和借貸等剛需應用將繼續統治二層網絡:3月11日,在以《Layer2百花齊放, DeFi 們如何“站隊”?》為主題的AMA中,Synthetix大中華區負責人Dorothy、Huobi Global商業戰略總監哲叔、路印協議CTO Steve Guo、Starks Network聯合創始人張曉關于即將到來的Layer2展開了精彩的對話。

Dorothy表示,Synthetix 考察了以太坊2.0以外的7種擴容路徑,每種路徑都存在明顯的優點和缺點,并不存在唯一的最優解,最后綜合平衡多個維度,決定加入Optimism網絡。在她看來,頭部Defi項目仍是L2賽道爆發的受益者,未來交易和借貸賽道這些擁有絕對剛需的產品,將繼續統治二層網絡。在eth2.0完成之前,Layer2承載了以太坊社區“全村的希望”,Optimism、Arbitrum和zkrollup作為最受歡迎的前三名,可能會形成三分天下的局面。

此外,以PoA共識機制運行的BSC和HECO,與xDai相似,更像是以太坊網絡的側鏈,他們借助自身平臺的流量和用戶基礎,以及更低的交易網絡費,迅速獲得了成功,這一過程中受到教育成長起來的“小白”defi用戶和開發人員,豐富了區塊鏈生態,也將在未來為升級后的以太坊輸送流量和生力軍。[2021/3/12 18:37:31]

提升交易效率。基于波卡的 Konomi,其交易速度每秒可高達 1500 筆,遠遠高于Compound?每秒 20 筆的交易效率,大大提高用戶的借貸體驗;

FilDA首發支持USDT HECO網絡映射代幣借貸業務:火幣生態鏈Heco已上線Heco-Peg USDT HECO Token , 火幣全球站已開放USDT HECO網絡錨定Token的充幣和提幣業務 。

FilDA 現已首發支持 USDT HECO 網絡映射代幣借貸業務。

FilDA作為HECO上首個跨鏈借貸項目,現已支持USDT HECO、HT、 HUSD、 HBTC、 ETH、HBCH、HDOT、HFIL、ELA、HPT以上10種資產的借貸業務,并將持續拓展產品廣度,持續致力于為用戶提供更優質和安全的服務。[2021/1/18 16:26:10]

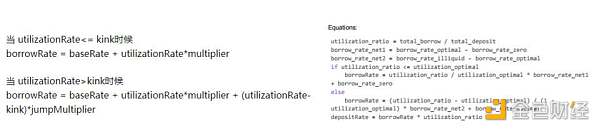

精準的匯率政策。Konomi 引用資金利用率(Utiliztion Rate)、凈借貸利率(borrow_rate_net)和理想借貸利率(borrow_rate_optimal)來平衡真實的借貸匯率,從而保證匯率不脫離實際、迅速可被信任;

多樣化的仲裁者決策機制。除了 Konomi 代幣持有者可參與重大決策之外,Konomi 還會應用外部公共仲裁者來參與決策,保證自治化治理的同時也考慮到了外部的合理性,減少治理失誤。

去中心化抵押借貸市場總借款量達30億美元創歷史新高:據DeBank數據顯示,當前去中心化抵押借貸市場總借款量已達30億美元,創下歷史新高。去中心化借貸市場是一個基于智能合約的網絡系統,加密貨幣持有者可以在這里將他們的鏈上資產/通證借給他人來獲得利潤。目前按照借款總量計算,排名前五的抵押借貸平臺分別是:1、Compound:借款總量1,649,314,134美元;2、Maker:借款總量1,010,669,042美元;3、Aave:借款總量308,881,631美元;4、Cream:借款總量26,003,410美元;5、ForTube Bank V2:借款總量4,699,186美元。[2020/11/18 21:09:37]

雖然 Uniswap 等流動性挖礦平臺為參與者提供了激勵,但該交易協議會存在局限性,使部分投機者可以利用交易池與中心化交易所的差價(滑點)進行套利,使其他用戶產生無常損失。分析如下:

A-ETH 上的 Uniswap 流動池

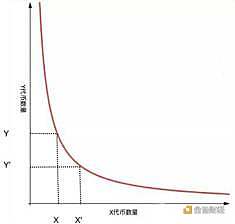

已知 X*Y (X、Y 分別為流動池代幣數量)=k (k 為固定常數),Uniswap 設定了 Price A *X=Price ETH*Y①。已知買入 A 代幣數量為:X’-X,那么需要支付 Y-Y’個 ETH。那么當代入①,得出 PriceA/Price ETH=(Y-Y’)/(X’-X),這塊就是去中心化平臺的交易匯率。

因為 A-ETH 交易池 Price A *X=Price ETH*Y,隨著購買 A 代幣數量越多,X 會越來越少,代表 ETH 的 Y 的數量會越來越多,直接提高了 A 對 ETH 的兌換價格,產生滑點過大的問題。

Konomi 基于 Uniswap 交易協議引入更多的市場因素,大大避免了無常損失的出現。引入因素有:流動資金提供者存放的基本代幣總數、流動性提供者存放的報價代幣總數、池中當前的基礎代幣數量、當前池中的報價。Konomi 通過增加四個資產權重參數,拓展到多維的角度來核算價格;以參數形式增加深度,避免大持幣者出現導致滑點過度,使兌換價格更加穩定。

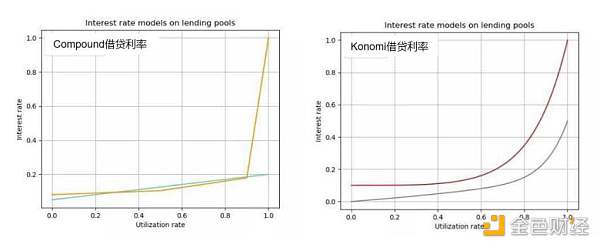

一般而言,在去中心化借貸利率中,利息模型主要為了符合項目的供需而設定的。不同項目有不同的供需需求,以下是 Compound 和 Konomi 借貸利率公式和走勢:

最常用的 Compound (左)和 Konomi (右)借貸利率公式

最常用的 Compound (左)和 Konomi (右)借貸利率走勢(系數不做參考)

以上兩個利率函數都會以資金利用率(Utiliztion Rate)作為一個橫坐標,即借貸金額占總資金池的比例。其中最常用的 Compound 利率模型為為線性利率,而 Konomi 利率模型為多項式利率。Compound 利率可以在不同階段實現快速變化資金利用率,缺點是在開始階段,利率較低難以激勵早期市場;Konomi 利率在整個階段處于平緩上漲的過程,可以適應不同階段并起到激勵市場作用。

從兩者覆蓋的面積看(利息比例),Konomi 總利息收益也會比 Compound 高,參與者的利息收益也會更高。

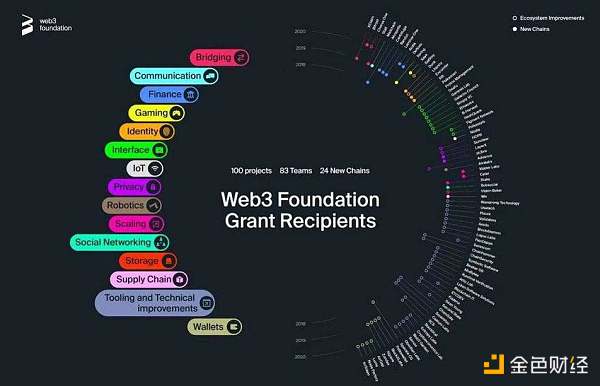

波卡 Substrate 架構的特點:能夠讓處于該生態的平行鏈項目突出自己的專業性、即服務專業的垂直場景,同時又能實現和其他平行鏈的交互。

Konomi 不僅專注于去中心化借貸領域,還為波卡生態其他平行鏈提供價值綁定,為該生態提供更多的應用操作,成為緊扣金融借貸業務的一環。那么 Konomi 到底價值幾何?

我們可以從宏觀市場和服務類別來拆分 Konomi 的潛在市值。

根據人民銀行數據顯示:截至 2018 年 12 月,我國金融機構個人消費貸款余額為 37.79 萬億元,同比增長 19.90%。

在中國個人消費貸款已經實現數十萬億元,隨著互聯網金融行業爆發式增長、借貸領域的快速發展以及加密貨幣的強流動屬性,可快速滲透到更多的領域、更多的國家,加強國國之間、行業之間的資產流動。未來,konomi 的 DeFi 借貸市場前景不可小覷。

Konomi 除了借貸之外,還支持 Swap、資產管理及其他金融衍生品服務(橫向拓展)。同時未來會支持更多的加密貨幣,為用戶提供多樣化的產品和更為彈性的加密資產管理(縱向拓展)。

橫向拓展是 Konomi 從產品線進行拓展,縱向拓展則是從加密資產支持屬性出發。滿足更多用戶需求同時為用戶提供更多的資產類別,降低單資產投資「黑天鵝」的風險。

中國科學院張興洲為首的研究組,總結了梅特卡夫定律企業估值公式為:V=a*n^2。(V 為網絡的價值;a 為 Metcalfe 系數,與行業屬性有關,類似市盈率;n 為節點數)。Konomi 從橫、縱向拓展共同拓展,一旦快速拓寬節點(n,用戶)的覆蓋面,就可迅速發展,實現正向收益。同時 Konomi 的治理規則,將使得生態收益最終回饋到社區。

比特幣突破三萬美元、以太坊 2.0、波卡卡槽拍賣即將開啟。這不僅將掀起區塊鏈的發展浪潮,更將使得去中心化借貸市場風起云涌。

而在這次浪潮中,去中心化借貸是 Konomi 之后走出的第一步,多樣化拓展服務是第二步。在傳統企業融資通道封閉、資產流通渠道缺乏的背景下,DeFi 借貸規模已經在漸漸升起。我們不知道 Web 3.0 什么時候來臨,興許它已經在路上,Konomi 也在用它的方式構建新一代金融設施。

撰文:Raydius Research

Tags:KONONOMONOOMIKONO價格AxienomicsMONONOKEINU幣chromia幣開發去中心化交易所

區塊鏈可以改善各種規模農場主的供應鏈可持續性農業是地球上最重要的產業之一。 沒有它,將無法滿足地球上不斷增長人口的食物需求。 然而,農業正面臨大范圍各種各樣的挑戰.

1900/1/1 0:00:00金色晨訊 | 11月29日隔夜重要動態一覽:21:00-7:00關鍵詞:今日幣知道、XRP、Thanos硬分叉 1.“今日幣知道”微信公眾號運營者向李笑來公開道歉; 2.

1900/1/1 0:00:00區塊鏈也不僅僅是技術極客的主場。因為百度超級鏈開放網絡強大易用性、活動期“免費上鏈”等資源扶持,正在讓區塊鏈“觸手可及”。8月4日,百度超級鏈開放網絡白皮書線上發布會召開.

1900/1/1 0:00:00Coinbase 投資的 Compound 在六月份引爆了加密市場行情,自此多個知名 DeFi (去中心化金融)項目都呈現爆發式增長.

1900/1/1 0:00:00第九屆中國中小企業投融資交易會暨金融交易博覽會(以下簡稱「投融會」)將于 2021 年9月10日 - 9月12日在北京國家會議中心舉辦.

1900/1/1 0:00:00隨著算法穩定幣全面轉入水下(穩定幣單價<1美元),市場轉冷亟需新的玩法,就在此時,一個新的概念新的網紅開始冒尖,抓住了交接棒!24小時,漲幅高達1130%,逆天的節奏.

1900/1/1 0:00:00