BTC/HKD-1.92%

BTC/HKD-1.92% ETH/HKD-4.19%

ETH/HKD-4.19% LTC/HKD-1.75%

LTC/HKD-1.75% ADA/HKD-4.14%

ADA/HKD-4.14% SOL/HKD-1.31%

SOL/HKD-1.31% XRP/HKD-5.12%

XRP/HKD-5.12%瑞士一直以來被公認是對區塊鏈和加密貨幣較為友好的國家。瑞士金融市場監管局(Financial Market Supervisory Authority,簡稱FINMA)對于金融行業新技術的創新潛力始終秉持支持態度,并堅持采用技術中立的態度對金融科技行業實施監管,對區塊鏈及數字貨幣領域亦是如此。

得益于相對寬松和友好的開放政策,瑞士成為了諸多區塊鏈和加密貨幣項目的首選之地。以太坊核心團隊及其基金會總部就設立在瑞士被譽為“加密谷(Crypto Velley)” 的楚格州,而近期大熱的Libra項目總部也選擇了瑞士日內瓦。

瑞士對區塊鏈和加密貨幣的監管始終將控制金融風險放在第一位,并在實踐中不斷改進現有監管體系。近日,瑞士FINMA再次推出關于加密貨幣的監管新規,嚴厲打擊基于區塊鏈底層架構上的洗錢犯罪行為。

富達在瑞士SIX交易所發布兩個新的比特幣 ETP:3月23日消息,投資公司富達(Fidelity)已在瑞士 SIX 交易所(歐盟第三大證券交易所)推出了兩種新的比特幣交易所交易產品 (ETP)。根據消息人士引用的新聞稿稱,這兩種基于比特幣的新產品以美元和瑞士法郎計價。據悉,SIX 交易所目前提供基于 18 種加密貨幣的 208 種產品。(Finance Magnates)[2022/3/23 14:13:47]

瑞士監管新規:較FATF監管指南更為嚴格

區塊鏈技術在金融行業的廣泛試用,在提高交易效率的同時,由于其本身的匿名性特質,相關風險系數也日漸提升,尤其是在洗錢和恐怖主義融資方面。

為了控制風險,2019年8月26日,FINMA發表聲明稱,將嚴厲打擊借用區塊鏈金融服務進行洗錢和恐怖融資的犯罪行為。

瑞士數字資產銀行Sygnum啟動DeFi代幣的托管和交易:瑞士數字資產銀行Sygnum正在啟動一系列去中心化金融(DeFi)代幣的托管和交易,包括Aave、Aragon、Curve、MKR、Synthetix、Uniswap和1inchNetwork。Sygnum還為USDC穩定幣增加了銀行服務,計劃為其客戶提供一套產生收益的產品,其中包括銀行、對沖基金、資產管理公司和家族辦公室。[2021/6/15 23:37:59]

早在2019年6月21日,反洗錢金融行動特別工作組(Financial Action Task Force ,簡稱 FATF,是西方七國為專門研究洗錢的危害、預防洗錢并協調反洗錢國際行動而于1989年在巴黎成立的政府間國際組織,是目前世界上最具影響力的國際反洗錢和反恐融資領域最具權威性的國際組織之一。)發布了針對虛擬資產服務提供商的監管指南。指南指出,不應該允許任何基于區塊鏈的商業模式規避現有監管框架。交易所、加密貨幣錢包提供商和交易平臺等虛擬資產提供商需遵循現有的反洗錢規則和打擊恐怖主義融資規則。而不受監管的加密貨幣錢包供應商并不在該指南的建議監管范圍之內。

瑞士拒絕向楚格加密公司提供1億瑞士法郎資助:金色財經報道,瑞士政府拒絕為楚格州提供用于維持當地加密貨幣公司生存的1億瑞士法郎(約1.03億美元)資金。楚格財務總監Heinz Taennler于4月初開始支持該金融方案,以支持受新冠肺炎大流行影響的本地區塊鏈公司,然而結果與其預想不同。[2020/5/26]

FATF的這份指南文件本身不具備法律效力,但不遵守這些規則的企業和國家可能會被FATF其他成員國列入黑灰名單。

此次FINMA發布的監管新規在FATF的基礎上進一步提出,虛擬資產服務提供商有義務核實客戶身份,并確實最終受益人的真實身份。如果有合理理由懷疑存在洗錢的可能性,虛擬資產服務提供商需要向瑞士洗錢報告辦公室(MROS)匯報。

FINMA還要求,在區塊鏈上進行轉賬時,必須將匯款方和收款方的信息與代幣一起傳送,并在負責接收的機構對信息核驗后完成交易。這些信息傳輸不必在區塊鏈上進行,也可以選擇其他通信渠道。這些要求與傳統銀行轉賬系統基本類似,FINMA希望借此降低匿名轉賬帶來的洗錢犯罪風險。這樣做一方面是可以及時查驗交易信息的準確性,另一方面也能在交易出現問題時退還款項。

動態 | Liquineq AG宣布獲瑞士區塊鏈投資公司blufolio AG注資:據雅虎財經報道,總部位于瑞士楚格(Zug)的初創企業Liquineq AG宣布已經收到了瑞士區塊鏈投資公司blufolio AG的一筆大額投資,具體金額未披露。據悉,Liquineq AG已部署了一種新的不可篡改分布式賬本技術(iDLT)支付平臺,該平臺能夠以比現有平臺低得多的成本實現實時、完全透明、符合監管的支付交易。[2019/8/3]

相較FATF的指南文件,FINMA本次公布的新規無疑更加嚴格。首先,所有受FINMA監管的金融機構只能夠將加密貨幣或其他代幣發送到身份已經經過核驗的客戶的外部錢包,并且只允許從這些客戶處接收加密貨幣或代幣。其次,不存在針對不受監管加密貨幣錢包的例外情況。

瑞士區塊鏈監管:代幣分類、稅收完善、個案分析

FINMA很早就關注到區塊鏈領域涉及的金融風險,并對ICO等進行監管。

2017年9月發布的《首次代幣發行(ICO)監管指南》,闡述了FINMA的技術中立原則,并表示ICO可能會受到現有金融體系中的法律法規的監管。隨后,為了進一步明確法律和監管體系的適用性,FINMA于2018年2月再次發布ICO指南,進一步明確加密資產的分類、法律框架情況等內容。

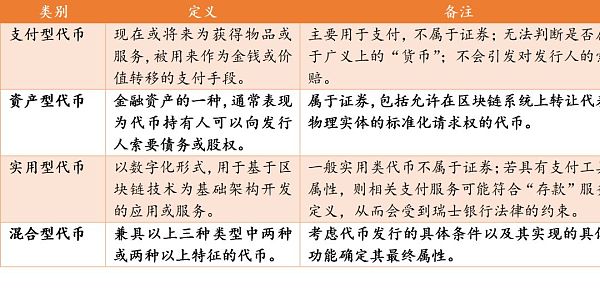

FINMA相較國際區塊鏈監管的先進之處,包括其按照自身制定的規則,將加密貨幣按照不同發行條件和功能進行了分類。

雖然此前瑞士對區塊鏈和加密貨幣的監管主要圍繞ICO開展,但是其針對不同類型的加密資產會予以區別對待,使其受到不同的法律管轄,而非簡單的“一刀切”。

對于支付型代幣,瑞士聯邦委員會僅給出了“無形資產”的定義,對于是否在《瑞士民典法》中增加“無形資產”并未明確說明。但無論在募集前還是募集后,只要支付型代幣能在區塊鏈基礎架構上進行轉讓,就會受到《反洗錢法》的約束,需要滿足《反洗錢法》對于支付的要求。

如果發行的代幣具有保本返息等債務資本特點,則會被視為存款,從而會受到瑞士銀行法律的約束。

而一旦代幣被視為證券,則會受到瑞士《證券交易所與證券交易法》、《金融市場基礎設施和證券衍生品交易市場行為法》以及《金融服務法》等法律的監管。

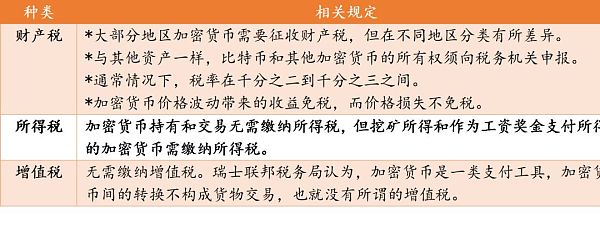

稅收方面,瑞士同樣針對不同情況的加密貨幣制定了完善的稅收規范。

除此之外,瑞士對區塊鏈和加密貨幣的監管始終堅持“個案分析”原則,ICO項目是否受監管是否受監管需要根據個案具體情況進行判斷,而不是事前制定統一規則,然后通過對主動咨詢法律合規的項目收取費用,降低監管成本。

這種監管模式具有較大靈活性,加強了監管機構與從業人員的溝通,既有助于監管部門針對現有法律適用性不足等問題,及時修改條款適應新形勢,也有助于從業者了解監管部門的態度與措施,提前進行規劃,爭取合規。

日線短期回撤蓄勢后繼續向上突破,不過均線系統形成多頭趨勢需要時間,反彈后存在再次探底的可能,底部構造也不是短期內能夠完成,近期壓力帶52000-53000美金.

1900/1/1 0:00:00在2019年8月10日的一次金融界精英論壇上,央行支付結算司副司長穆長春再次詳細闡述了央行數字貨幣研發的具體進展和未來最終呈現形式.

1900/1/1 0:00:00金色財經訊 11月6日,發展改革委修訂發布《產業結構調整指導目錄(2019年本)》。該目錄已經2019年8月27日第2次委務會議審議通過,現予公布,自2020年1月1日起施行.

1900/1/1 0:00:00日線收線未能站上58700美金,目前仍是三角末端整理,收斂極限在12月6日,可能提前變盤,今日壓力位下移至58300美金附近,日線放量突破,前頂69000美金到目前的弱勢局面才有望反轉.

1900/1/1 0:00:00加密貨幣衍生品交易所 FTX 宣布推出奧林匹克 2021 預測類產品OLY2021,旨在對奧運會舉辦時間進行預測.

1900/1/1 0:00:00在7月8日公布的未來四年的最終戰略中,美國商品期貨交易委員會(CFTC)將全面的加密貨幣監管列為優先事項.

1900/1/1 0:00:00