BTC/HKD+1.08%

BTC/HKD+1.08% ETH/HKD+3.27%

ETH/HKD+3.27% LTC/HKD+2.18%

LTC/HKD+2.18% ADA/HKD+2.97%

ADA/HKD+2.97% SOL/HKD+1.63%

SOL/HKD+1.63% XRP/HKD+0.28%

XRP/HKD+0.28%借貸是Defi樂高的核心基石模塊之一,如何更好地滿足借貸需求,提高用戶的資金使用率和資產收益率,進而提升用戶體驗是長期以來不變的命題。筆者將在本文對包含AAVE V2、Alchemix、Tranchess及Channels這些熱門Defi借貸項目的創新舉措進行闡釋,幫助讀者對Defi借貸創新有一個新的認知。

AAVE V2

得益于長期穩定發展及不斷創新,AAVE已經超越Compound占據了借貸領域的主導地位,這里筆者主要分析其兩大產品創新。

1)穩定利率

AAVE為滿足用戶對不同借款利率的需求,在傳統浮動利率模型之后增添了穩定利率模型,使用戶借款可以長期維持在同一利率,而不受資金使用率的影響。

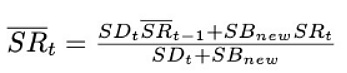

假如用戶以穩定利率SRt 進行一筆穩定利率貸款,那么穩定平均利率為:

當用戶x償還一筆穩定借款利率為SRi(x),金額為SBi(x),則穩定平均利率為:

資產管理解決方案DeFiSaver上線MarkerDAO的steCRV金庫:3月16日消息,資產管理解決方案DeFi Saver上線MarkerDAO的steCRV金庫,用戶可將Curve中的stETH/ETHLP代幣作為MakerDAO的抵押品,同時獲得LidoFinance的LDO代幣獎勵。[2022/3/16 14:00:15]

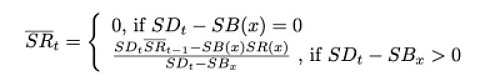

按照設計,固定利率在不同資金使用率情況下會較浮動利率高,可參考USDC利率曲線:

2)債務代幣化(Debt Tokenization)

AAVE V2最大的亮點也許是債務代幣化,債務代幣化為協議和用戶帶來了如下好處:

代碼簡化

用戶的債務生成與償還,轉化為代幣的生成與銷毀,簡化了協議內的相關運算。

用戶可同時擁有浮動利率與多種穩定利率的債務頭寸。在V1中用戶只能擁有穩定利率或者浮動利率的債務,而在V2中用戶可以持有多種貸款結合浮動利率和多種穩定利率,多種貸款利率由加權平均計算得出。

本地信用額度委托

NGC Andrea:下一波能夠讓DeFi持續的動力是實體資產:2月23日,金色財經直播活動“佟掌柜的波卡世界版圖-歐洲大陸”在線上舉行。NGC Andrea在圓桌會議上表示,現在越來越多的項目把NFT跟自己公司的資產做了綁定。現在大部分還在以太坊,因為有波卡,可以讓GAS費更低的話,是有助于NFT整個生態的。還有另外一個背景,就是實體資產的興起。DeFi雖然很火,我們內部也一直在討論,下一波能夠讓DeFi持續的動力是什么,其中一個方向,我們認為是實體資產,但不以前那么硬的形式,是Token。NFT的出現是一個很好的橋梁,這個情況下在波卡上面轉,我們覺得很好。[2021/2/24 17:47:06]

基于本地信用委托的概念,用戶可以做許多有趣的事,例如:

①從冷錢包進行借款

用戶可將抵押物存放在冷錢包,而將其信用額度放在熱錢包中,在進一步保證資產安全的情況下進行借貸,這將大大提升用戶的資產安全性。

②信用委托,提升資金利用率

如果用戶自己沒有借款需求,可將信用額度委托給有借貸需求的人,進一步提高自己的收益,避免的資金的閑置。而對于協議來講,也提高了平臺的借款收入。

③自動收益機槍池

通過信用委托,用戶可創建在多個協議獲取收益的機槍池,進一步提升自己的資金使用率,提高收益。

DeFi風險管理協議UNION完成390萬美元融資:用于構建風險管理工具的去中心化金融(DeFi)協議UNION已于11月10日宣布成功籌集到390萬美元新一輪融資,投資方包括Alameda Research、Solidity Ventures、3Commas和Black Edge Capital等。得益于這筆最新融資,UNION有望在未來幾個月內上線。(The Block)[2020/11/10 12:14:22]

AAVE V2當然還有其他創新點,例如通過AAVE V2的閃電貸,用戶可以將做為抵押品的資產直接轉換為其他資產,而無需通過DEX進行繁瑣的操作,也可以使用抵押品償還債務。源源不斷的創新,也正是AAVE能成為借貸龍頭的重要原因之一。

Alchemix

Alchemix是AC系的一大創新借貸,很多人稱其為未來收益借貸協議(將未來的收益提前借出給用戶),該協議進一步提升了用戶的資產利用率,這里筆者將詳細闡述Alchemix的借貸創新機制。

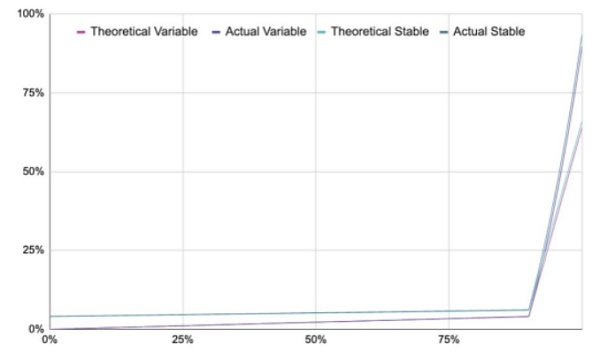

Alchemix的本質是將用戶存在YFI中的未來可預期的收益,提前變現并以穩定幣的形式借給用戶。參與Alchemix協議,用戶需要將一定數量的DAI存入Alchemix中,從而獲取50%的alusdt,用戶可將獲得的alusdt繼續質押在Alchemix中進行單幣質押挖礦,或者在流動性池中將alusdt轉換為DAI,參與任何Defi項目賺取收益。與此同時,用戶質押在Alchemix中的DAI將被協議自動放置于Yearn finance賺取收益,當收益與借款金額相抵,用戶即可贖回本金。同時由于是穩定幣的借貸,且在Yearn finance的收益會持續償還債務,質押在Alchemix中的資產基本不會有清算風險。這也是人們稱其為自動還款借貸,或未來收益借貸的原因。當然唯一需要考慮的是Yearn finance上DAI收益如果趨近于0,理論上債務永遠無法被償還,需要用戶進行手動償還債務。下面的產品結構圖,也可以幫助用戶進一步理解產品機制:

動態 | 微眾銀行開源分布式金融級消息總線DeFiBus:微眾銀行已宣布開源其支撐內部分布式架構基礎分布式消息總線DeFiBus,這套以客戶為單位的分布式 DCN 架構能夠服務于億級客戶業務需求,可方便快速進行橫向和縱向擴容。目前,微眾銀行還發布開源地址,旨在吸引更多開發人員參與開發。開源地址見原文鏈接。[2019/11/12]

有關ALCX代幣的獲取及經濟激勵模型,筆者不做贅述,目前Alchemix協議已支持Eth質押,也使得其鎖倉量達到15億美金,相信在支持更多資產質押后,其鎖倉量也會更進一步。Alchemix也證明了提升用戶資產利用率,并提前釋放更多的流動性是一種成功的方式。

Tranchess

Tranchess是BSC鏈上的資產管理平臺,滿足了不同風險偏好用戶的資產配置需求。很多人稱Tranchess的機制與傳統金融業的融資型分級基金十分類似,其實簡而言之就是低風險偏好者將資金借給高風險偏好者。Tranchess也很有創意地利用棋子來象征相應的資產,筆者將詳細闡述具體機制。

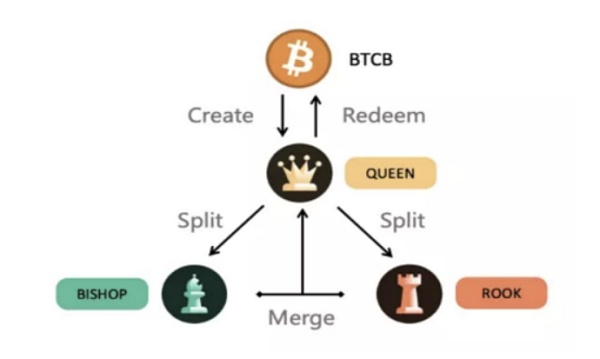

首先用戶可以通過質押BTC或者ETH,將資產轉化為bQUEEN或者eQUEEN,QUEEN棋子與單一幣種價值(BTC或ETH)綁定,QUEEN持有者的凈資產總價值=代幣價值-管理費用+Chess挖礦獎勵,同時Queen棋子可拆分為BISHOP和ROOK,BISHOP是追求低風險用戶愿意持有的資產,除了可以使用QUEEN拆分得到,也可以直接使用USDC購買。而BISHOP將流動性資產借給ROOK持有人,賺取無風險利息收入,收益率基于VENUS平臺USDC前一周的貸款利率與社區投票產生的額外利率激勵,同時也可獲得Chess挖礦收益。而ROOK則是愿意承擔高風險,獲取高收益人群愿意持有的資產,同樣能使用USDC直接購買。Rook持有人每天向BISHOP持有人借款以獲得2倍左右的杠桿,ROOK持有人的回報=代幣價值損益-支付給BISHOP的利息+Chess挖礦獎勵。下圖以BTC為例子,展示了QUEEN 、BISHOP和ROOK代幣之間的關系:

分析 | DeFi在防止惡意通貨膨脹方面具備一定優勢:通證通研究院發表《DeFi:未來“代碼世界”的主宰》區塊鏈研究報告。報告指出,DeFi概念產生于2018年。DeFi與金融/金融中介可優勢互補。DeFi有可能進一步擴大金融的覆蓋范圍;采用區塊鏈技術,可提高交易數據透明度,確保交易的不可逆和一定程度的審查抵制,在防止惡意通貨膨脹方面具備一定優勢。但DeFi與金融都無法覆蓋全部人群。此外DeFi還面臨著技術和落地應用的風險。DeFi類項目MakerDAO初步具備了“通證銀行”的雛形。然而,MakerDAO通證的發行機制功能單一,并存在波動性風險和流動性風險。我們認為DeFi是對目前金融行業的有益補充。后期隨著DeFi的日漸成熟與區塊鏈技術的迭代,將扮演更多、更重要的角色,甚至有可能主導未來“代碼世界”的金融體系。[2019/5/23]

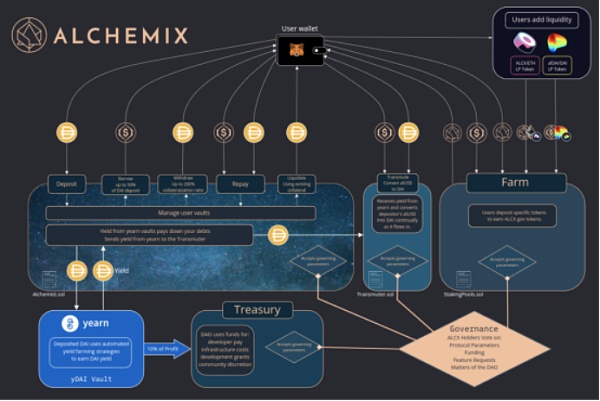

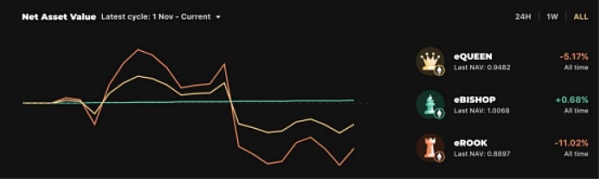

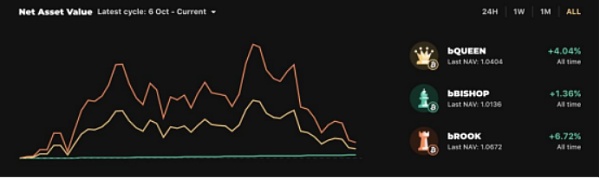

至此,讀者應能理解Transchess的本質即是BISHOP持有者(低風險偏好人群)為ROOK持有者(高風險偏人群)提供杠桿借貸服務。讀者也可以從下圖直接感受到在價格波動時,不同棋子持有人的收益狀況。

價格下跌時,BISHOP持有者收益最高

價格上漲時,ROOK持有者收益最高

這就可以引出Tranchess的一大創新點:再平衡機制。再平衡是將QUEEN、BISHOP和ROOK的NAV(基金凈值)重置為1的過程。重置過程中三種代幣的數量也會被調整,以保證每個人持有總基金價值不變。這樣在市場價格急劇下跌的極端行情中,可以保護BISHOP收益并減少ROOK損失,同時在市場價格急劇上升的行情中,ROOK杠桿率會下降,再平衡可維持ROOK的杠桿倍數。

總而言之,Transchess新穎的借貸方式,以及滿足各種風險偏好需求人群的設計使其擁有了近15億美金的鎖倉量,當然Transchess如何進一步激勵借貸需求增加ROOK持有人數同樣是需要解決的問題。

Channels V2

Channels是一款多鏈創新借貸平臺,并且是最大的LP抵押借貸的平臺,上線至今從未發生過任何安全事故。Channels即將上線的V2版本也體現了諸多創新,筆者將主要闡述其杠桿借貸及杠桿交易功能。

1)杠桿借貸

傳統杠桿借貸平臺,用戶只能將資產存入平臺而無法借出資產獲取流動性,Channels V2則為此提供了解決方案,將杠桿借貸與抵押借貸功能集成,使用同一資金池的流動性,這意味著用戶既可超額抵押借貸借出資產,也可直接使用杠桿借貸功能實現杠桿挖礦。這樣的創舉不僅滿足了借款人靈活的資產使用需求,也因為提高了資金利用率,使得存款用戶能夠獲取更高的收益。

2)杠桿交易

許多深度Defi用戶經常會使用借貸平臺進行這樣的操作,質押BTC、ETH等資產借出穩定幣,再購買BTC、ETH等資產加入質押品,循環操作,以此增加自己認為有升值空間的資產,這樣的操作某種意義上與現貨杠桿交易并無區別,只是操作步驟有些許繁瑣。而channels V2就針對這樣的需求,增加了一鍵杠桿的功能,本質上是為用戶配資交易某種資產。舉個例子,Bob在Channels質押了價值1000USDC的BTC,他可以使用杠桿交易功能,使自己的質押物直接兌換為價值3000USDC的BTC,同時新增2000USDC的借款。這樣當BTC升值時,他就可以獲得3倍于原來的收益。同時使用杠桿交易功能也為用戶增大了資金總量,因此用戶獲取的挖礦獎勵也會增加。這無疑可以很好地滿足為資產加杠桿,并且希望風險最小化人群的需求。

Channels作為主打安全的借貸平臺,在提升用戶資金利用率方面同樣不斷創新,同時在多鏈共存的時代,Channels也在思考跨鏈借貸的解決方案,倘若能使用戶在多鏈間自由轉移抵押額度進行借貸,相信未來的鎖倉量會有進一步的增長。

結語

在分析以上借貸平臺的創新舉措后,我們不難發現,借貸平臺都在朝著提高用戶資產利用率和收益率,多種機制組合的形式發展,這也是朝著Defi 2.0發展的必經之路。Defi仍有巨大的發展空間,借貸項目做為基石同樣還有許多潛力值得發掘,希望開發者能夠進一步創新,不僅提高資產利用率,而且能夠真正釋放用戶的信用潛力,讓全世界感受到defi的魅力。

今年圍繞“區塊鏈+”金融科技建設,廣東金融高新區會陸續推出系列舉措,包括重點打造廣東金融高新區“區塊鏈+”金融科技產業集聚基地.

1900/1/1 0:00:00谷歌的云計算部門最近宣布,它將成立一個新的部門來構建支持Web3開發人員的工具。人們對Crypto世界越來越感興趣、傳統經濟部門中Crypto空間越來越活躍,越來越多的企業開始采用Web 3工具.

1900/1/1 0:00:00在90年代初,黑膠,磁帶,CD等一系列實體音樂專輯才是音樂展示的最佳途徑,人們可以擁有自己喜愛的歌曲實體版.

1900/1/1 0:00:00預言機在DeFi的應用:Price Feeds并不簡單在 DeFi 中被廣泛采用的預言機主要有兩種.

1900/1/1 0:00:002022 年 03 月 16 日,據慢霧區消息,Hundred Finance 存在嚴重漏洞遭到攻擊,黑客獲利約 2,363 ETH,慢霧安全團隊第一時間介入分析.

1900/1/1 0:00:00據coindesk.com報道,致力于打擊洗錢和恐怖主義融資的政府間組織金融行動特別工作組(FATF)發布了關于其37個成員國的加密貨幣監管的建議。在建議中要求加密貨幣交易所共享客戶數據信息.

1900/1/1 0:00:00