BTC/HKD+0.57%

BTC/HKD+0.57% ETH/HKD+1.01%

ETH/HKD+1.01% LTC/HKD-0.45%

LTC/HKD-0.45% ADA/HKD-1.53%

ADA/HKD-1.53% SOL/HKD+1.34%

SOL/HKD+1.34% XRP/HKD-1.68%

XRP/HKD-1.68%前幾天,DeFi生態遭受了一次史上金額最大的被盜事件,Poly網絡上知名頭部協議O3遭黑客攻擊并盜取價值6億美元的代幣,給整個行業敲響了警鐘。

這是整個行業發展過程中經常碰到的考驗與挑戰,但是面對風險和難度系數如此高的門檻,DeFi生態依然能夠長期保持向上的勢頭、資金前赴后繼的涌入,必定有其原因——比傳統金融領域有著更高的效率和收益。

目前DeFi領域總鎖倉資金已超過1000億美元,儼然成為大資金的主戰場。

我們也借著這個契機來介紹一下DeFi挖礦的一些基礎知識及常規玩法,不論是挖掘機會,還是規避風險,學習DeFi相關知識相信都能夠讓我們更好地去融入這個加密世界,融入這個新的浪潮。

本文將分上下兩篇,入門和進階,分別介紹DeFi相關概念、挖礦原理以及具體操作等內容。

DeFi

什么是DeFi,這是一個很大的概念,我們以前也多次介紹過,這里就不再長篇贅述。

簡單來說DeFi就是去中心化金融(Decentralized Finance)的簡稱。這是一系列建立在公鏈上的應用,旨在創建無需中心化中介的金融服務,包括借貸、交易所、穩定幣、預言機、資產管理、衍生品、保險等等服務。

DeFi描繪了這樣一個愿景,每個人都可以簡單、高效、平等、透明的參與全球范圍內點對點金融活動,無需像傳統金融領域那樣受限于各種門檻條件。目前整個行業仍處于早期階段,要實現這種愿景,還有很長的路要走。

公鏈

DeFi上的應用最開始主要集中在ETH鏈上,后來隨著行業的發展,吸引巨大流量,各大公鏈也進軍DeFi領域,目前主流的公鏈,包括三大所的BSC、HECO、OEC,還有Ploy、FTM、TRX等。

以太坊Gas費降至20GWEI:金色財經報道,據Ethereum Gas Tracker數據顯示,以太坊Gas費降至20GWEI。[2023/6/12 21:30:46]

不同鏈上的代幣一般不能互相直接轉賬,不少人會犯這種錯誤,比如把ERC上的USDT轉到BSC上的USDT地址,造成資產損失。幣幣之間的轉賬一定要是對應相同的公鏈地址。

Gas費

Gas費實際上是指鏈上轉賬手續費,由礦工收取,不同鏈對應消耗不同的gas幣種,比如ETH鏈上的gas就是ETH本身,BSC鏈上的gas是消耗BNB。通常鏈上交易活躍、擁堵的時候,gas費就會升高,尤其是以太鏈,其他公鏈則相對穩定。

穩定幣

穩定幣是指錨定美元匯率的代幣,穩定幣有很多種,最常見的有USDT、USDC、BUSD、TUSD、PAX、DAI等。

DeFi挖礦

與物理挖礦(礦機、顯卡)相對的,DeFi挖礦是指把數字幣質押到項目應用當中,獲取一定代幣獎勵的過程,就叫DeFi挖礦。DeFi里的“礦”是指具體的某個項目協議。

簡單來說,物理挖礦是用算力、電費換取代幣獎勵,DeFi挖礦是“幣生幣”。

APR

單利年化收益率,比如apr顯示20%,即在挖礦數量不變、效率不變、代幣價格不變的情況下,挖礦一年的收益率。

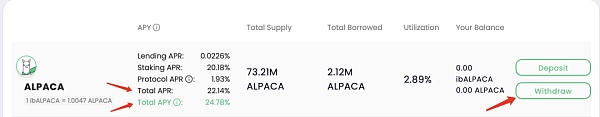

APY

復利年化收益率,實際上就是每天把獲得的代幣獎勵重新投入質押后的復投收益率。

APY通常都很有迷惑性,項目“虛標”收益率的情況很多,最好還是自己根據實際的獎勵手動計算收益率。

數據:MakerDAO聯創已拋售1880萬枚LDO并買入MKR:金色財經報道,據鏈上分析師Lookonchain披露,MakerDAO聯合創始人Rune已拋售1880萬枚LDO,并購入2700萬枚DAI、7553枚MKR(價值467萬美元)和92 ETH,之后又用444萬枚DAI、280萬枚LDO和60.4萬枚USDT購入了15092枚MKR。[2023/2/26 12:30:40]

收菜

圈內說的“收菜”其實就是手動提取獎勵代幣的意思,不同項目有不同叫法,通常是“claim”或者“harvest”字樣的按鈕。如上圖所示。

一池

“一池”的意思就是項目為了引流設立的無風險挖礦資金池,通常是指單幣質押獲得一定代幣獎勵的池子。

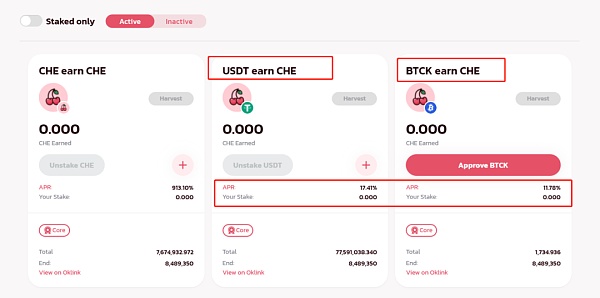

比如下圖cherryswap這個礦,項目提供USDT、BTC等一些穩定幣、主流幣的單幣質押池子,我們可以質押進去,無風險(暫不考慮安全性問題)獲得項目的代幣“CHE ”,這種池子就叫“一池”。目前年化也有十幾個點,秒殺所有傳統金融理財收益。

所以參與“一池”行業也戲稱“白嫖”,我們也建議新手玩DeFi只參與“一池”就好。

LP

流動性交易對,由兩個代幣組成的一個交易對,為項目的資金池子提供流動性。比如USDT-BTC這對組合就是一組LP。通常組LP去質押收益率會高很多,因為除了挖礦收益,還有手續費分成。

ConsenSys 將在以太坊主網推出首批綠色 NFT:金色財經消息,以太坊基礎設施開發公司 ConsenSys 宣布,為了慶祝以太坊合并的歷史時刻,將邀請全世界參與以太坊主網上的首批可持續 NFT 。

ConsenSys 委托制作了一系列 NFT 插圖,體現了 Merge 的可持續性、安全性和可擴展性。該系列名為 Regenesis,有不同的版本。據悉,該系列 NFT 的鑄幣將在以太坊合并之日開始,并向所有人開放。[2022/9/1 13:01:59]

但是組LP不是無風險操作,因為有無常損失,無常損失我們以前的文章也多次討論,不再贅述。

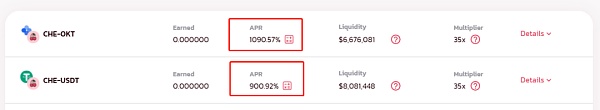

二池

“二池”通常是指含有項目代幣的LP資金池,比如以cherryswap為例,下圖的CHE-USDT、CHE-OKT 就是我們說的“二池”。

通常二池的收益率會非常高,百分之幾千、幾萬的ARY比比皆是,但是風險也非常高,因為項目本身的“礦幣”非常不穩定,而且有大量從“一池”白嫖出來的礦幣流通出來,很容易被砸盤,超高的年化收益也根本彌補不了幣價的崩盤,造成本金損失。

當然也有不少項目的“二池”產生巨大收益的機會,這個具體要看項目和礦幣的價值,反正風險與收益并存,一般我們不建議大家去參與“二池”,老老實實在“一池”白嫖就好。

挖提賣

挖礦、提幣、賣出。從一池里挖出來的幣,一般過一兩天收菜一次,然后賣掉,落袋為安。雖然白嫖的礦幣零成本,但是礦幣暴跌收益也會減少,除非十分看好項目的發展前景可以嘗試把幣囤起來,不然我們都是建議挖提賣。

富國銀行投資研究所:美國經濟已經處于衰退之中:7月8日消息,富國銀行投資研究所認為,沒有必要再為美國經濟何時陷入衰退而感到煩惱了,因為美國經濟已經處于衰退之中。該研究所指出,美國通脹比預期更快更廣,消費者信心減弱,企業支出也在發生變化。這一預測與一個多月前相比更加悲觀,當時該所預計美國經濟會出現輕微的衰退,且時間不會早于今年年底;如今其將衰退時間預估提前,并將衰退的嚴重程度提高到了“溫和”。且該所分析師認為,美國經濟已在上半年進入技術性衰退,下半年就業和消費將惡化。(金十)[2022/7/8 1:59:18]

項目方

項目的發行團隊、開發團隊,負責項目的發行、開發、運營、維護、升級、社群等工作,項目方的好壞直接關系到項目的成功與否。我們選擇項目最好要選靠譜的項目方、團隊成員身份公開更好。

科學家

懂代碼、懂智能合約、懂區塊鏈原理的專業人員,由于技術優勢,他們往往能夠比普通投資者更加了解項目的機制,更快的發現項目的套利機會、漏洞風險等,科學家通常是新項目上線去“探礦”的先鋒們。

1.單幣質押。就是上文所說的一池白嫖,就是把自己的幣資產比如BTC、ETH或者USDT質押到項目方,賺取項目的代幣。

很多項目剛上線的時候會開這種一池,而且剛開始會給非常高的收益率。這個一池本身的作用是發紅包引流,吸引潛在用戶來了解這個項目,并且期望其中一部分人會轉化成這個項目的長期使用者。

項目方的礦幣是憑空發的,一開始項目沒有基本面的時候礦幣沒有價值,只有當項目做起來以后,礦幣才有價值。項目方用一開始沒有價值的礦幣換來了有價值的流量,再把其中一部分流量轉化成項目的長期用戶,留在生態中。

Doodles 2 GenesisBox結束拍賣,籌集到逾萬枚ETH:7月1日消息,Doodles 2可穿戴設備NFTGenesis Box現已結束拍賣,拍賣最終價格為0.508ETH,共出售了2萬個,籌集到10160枚ETH(當前約合1069萬美元),還有4000個保留給團隊用于在其Genesis Factory IRL活動中為Doodlers和Dooplicator持有者分發。

此次拍賣采用Bucke tAuction,競標者可以在初始出價中選擇出價多少ETH,并可選擇提高出價。出售的NFT數量和拍賣時間都是固定的。在拍賣結束時,將確定清算價格,超過清算價格的成功出價將獲得NFT以及從計算個人用戶出價/清算價格中獲得的任何ETH余額的退款。低于清算價格的未成功出價將獲得全額退款。[2022/7/1 1:43:10]

這些用戶使用項目方的產品(借貸、DEX、杠桿、游戲等)項目才逐漸有了價值,礦幣才能通過買賣、LP、挖礦、回購等行為捕獲價值。

這種一池白嫖一般除了項目方跑路,黑客攻擊等游戲規則以外的意外情況,是沒有風險的。當然,風險和收益相對應,最安全的一池收益,相對其他挖礦方式會低一些。

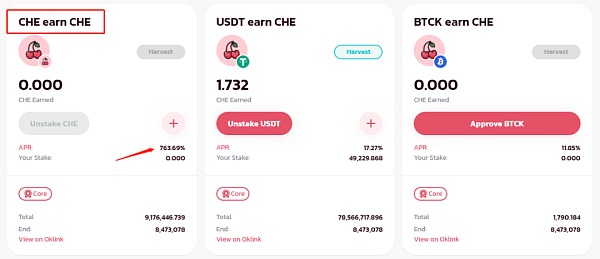

2.二池單幣質押。就是用一池白嫖得來的礦幣去挖礦。最簡單的形式就是抵押cake挖cake,抵押CHE挖CHE這種形式,然后給予更高的年化收益。

CHE單幣質押年化收益高達763%

項目方提供這種池子主要是為了避免用戶拿到幣就馬上砸,吸引你繼續過來參與質押,變相達到鎖倉的效果,對幣價的穩定起到關鍵作用。

這種本質上是把現在要發生的拋壓加利息轉移到未來處理,拆東墻補西墻,為項目發育爭取時間。剛上線的項目很多功能都是畫餅,要等幾個月才能實裝。當前幣價反映的是項目未來價值的預期。

礦幣質押有一個風險,就是我們手里的幣不斷增加,但是趕不上礦幣價值下跌的速度。比如這個礦幣原本1u,手里有100個,價值100u。拿礦幣去質押挖礦,按100%年化挖了一年,現在有200個幣了,但是一年后它的價格可能只有0.2u,那時候這堆幣就值200*0.2=40u,還虧了60%。

3.二池組LP。其實也是一樣的道理,為了給項目提供礦幣買賣的渠道,項目方開設超高利率的LP資金池,吸引用戶為項目提供交易流動性。比如CHE-USDT這種就是典型的二池LP。

一部分用戶被這種超高的利率吸引,把自己的USDT跟礦幣一起組成LP挖礦想著投機一把;一部分用戶是認為項目有發展前景,價值投資。這些二池資金實際上就是支撐一池白嫖的礦幣能夠賣出價錢。

一池礦幣“挖提賣”把礦幣換成USDT,如果礦幣價格持續下跌,“二池”LP里的USDT就會逐漸被換成礦幣,加劇虧損。這種情況是現階段的常態,所以亂沖“二池”的人通常被戲稱“接盤俠”、“活菩薩”。

理解DeFi挖礦的原理后,投資者可按照自己的實際情況來制定策略:

1.堅決只參與一池,挖提賣

這是最穩妥也是最常見的挖礦策略,只參與一池的白嫖,抵制二池超高利率的誘惑,定時把礦幣換成U,穩穩的賺錢。

2.一池白嫖,利潤參與二池,以小博大

本金堅持一池單筆質押,挖出來的礦幣先不賣,拿去質押到二池的單幣池子(注意是單幣池,不是讓你拿去組LP),賺取更多的幣,萬一幣價不跌反而漲了,收益就會暴增,什么時候想賣了一波全部清掉,反復操作。

或者白嫖的礦幣一半賣了落袋為安,一半沖二池也可以,看自己怎么分配。

3.二池組Lp

新手不建議,風險巨大,礦幣一地雞毛甚至歸零的例子比比皆是。

當然也有暴富的案例,最典型的就是幣安的神礦pancake,cake-bnb這對LP今年年初到年中半年時間,不管是cake還是bnb都出現瘋狂大漲,算上LP挖礦的收益,妥妥的100倍以上,一開始就堅持復投的話,幾百倍甚至上千倍收益也是可能的。

同樣的uni-eth也是以太鏈上的造富神話。這也是為什么市場上總會有冒險家愿意參與二池挖礦的原因,能夠早期參與到將來成為龍頭的項目,收益是難以想象的。

總的來說還是那句話,萬變不離其宗,收益與風險對等,我們的建議還是希望大家堅持一池白嫖就好。

1.項目風險

代碼風險,DeFi項目都是由代碼編寫的智能合約,如果項目代碼出現邏輯出錯,或者有安全漏洞、后門等問題,會面臨很大的風險,嚴重的本金全沒。

比如剛剛發生在OK鏈上的AST項目,由于代碼問題,合約里面的6萬個OKT全部被鎖倉,永久無法提幣。

比如開篇提到的DeFi史上最大安全事故,Ploy網絡上的O3協議被黑客利用代碼漏洞,盜走了價值6億美元的代幣,雖然黑客戲劇性地歸還盜來的代幣,但不是每次都那么幸運。

還有就是項目方跑路的風險。實際上也是代碼風險,有些項目方故意留有后門,就是為了方便日后跑路用的,這種項目方跑路真的是血本無歸。

所以對于我們來說,礦的安全性是第一位,收益都是其次。但是如何鑒別一個項目的安全性是所有人都頭痛的問題,即便是經過第三方機構審計也不能確保萬無一失。

尤其是我們普通投資者,不懂代碼更是無法看出端倪。所以我們的建議是,盡量只參與TVL大于1億美元的項目,其他項目要么放棄,要么只能小倉位參與。因為一般有大資金參與的,資金背后的專業團隊應該都是對項目的安全性檢驗過的,他們會更謹慎,被坑的概率就會降低一點。

2.流動性風險

其實就是土礦的礦幣崩盤,我們手上的礦幣變得不值錢。一池白嫖的還好,礦幣歸零損失的只是時間成本,風險主要是針對二池而言。

3.操作風險

個人的操作風險,比如錢包的私鑰、助記詞弄掉了;轉賬的時候轉錯鏈了,都會導致代幣資產的永久損失。

4.操作成本

實際上DeFI挖礦是有成本的,其中gas費就是最大的成本,每一次智能合約的交互操作都需要耗費gas,操作越頻繁,花費gas就越多。尤其是以太鏈,擁堵的時候一次普通的轉賬需要花費幾十刀甚至上百刀,期待2.0升級后能夠很好地解決這些問題。

5.過度授權風險

每個項目參與前都需要我們錢包授予項目一定的權力,來進行錢包與合約之間的交互,正常的項目每一步操作都需要我們親自簽名授權,但是有一些作惡的土狗項目騙取我們的一些非正常授權后,不經我們同意就可以把錢包的幣轉走,造成損失。

也有一些土狗項目故意往大家的錢包發一大堆代幣,在錢包里可能顯示價值很多錢,吸引別人進去它們項目進行授權交互。實際上這些幣在市場上完全賣不出去,廣撒網空投就是為了釣魚。

避免這種過度授權的辦法是:1)盡量不要去土狗項目做任何授權;2)錢包收到亂七八糟的幣不用管它就好,嘗試去賣也只能去頭部的DEX上碰碰運氣(就算能賣可能gas費都抵不上);3)定時手動去取消項目授權;4)每參與一個項目換一個新的地址。

Tags:EFIDEFDEFIUSDEfinityDEFLCT幣Valuedefi vSWAPglobalusdtoken

流動性挖礦是通過使用 DeFi 應用賺取被動收入的一種創新模式,通常以提供流動性的方式獲得。雖然流動性挖礦為投資者提供了超高的收益率,但在此過程中涉及到的各類風險也不能被忽視,這些風險包括但不限.

1900/1/1 0:00:00在過去的幾十年中,全球范圍內的券商的經紀業務正在經歷著非常大的變化。由于證券經紀業務的市場規模大和同質性強,因此導致了非常激烈的競爭。競爭的結果就是這個業務的利潤率越來越低.

1900/1/1 0:00:00DeFi數據 1.DeFi總市值:507.07億美元 市值前十幣種漲跌幅,金色財經制圖,數據來源Coingecko2.過去24小時去中心化交易所的交易量:17.8億美元 金色數藏《七夕限定》數字.

1900/1/1 0:00:00上周NFT領域的明星團隊Yuga Labs推出了元宇宙項目Otherside,就NFT在元宇宙中的應用建立了新的范本。NFT市場引發了游戲、Crypto領域等諸多社區的熱議.

1900/1/1 0:00:00據coindesk.com報道,一位美國商品期貨交易委員會(CFTC)的高級官員表示,該委員會愿意批準一項以太期貨合約,如果一切都符合要求的話.

1900/1/1 0:00:00作者:Kevin Helms 翻譯:Penny芬蘭總統已批準一項法律來監管數字貨幣服務提供商,包括交易所、托管錢包提供商以及數字貨幣發行方.

1900/1/1 0:00:00