BTC/HKD-0.82%

BTC/HKD-0.82% ETH/HKD-1.72%

ETH/HKD-1.72% LTC/HKD-1.57%

LTC/HKD-1.57% ADA/HKD-2.19%

ADA/HKD-2.19% SOL/HKD-2.24%

SOL/HKD-2.24% XRP/HKD-3.17%

XRP/HKD-3.17%2022 年 1 月 28 日,一大早醒來就看見 ps 那邊預警了 Qubit Finance 被黑了。有點慘,這是印象中 pancake bunny 項目不知道第幾次被黑了(這里默哀。。)。然后順著 Qubit Finance 官方的推特,不難找到這次的攻擊者地址為

https://bscscan.com/address/0xd01ae1a708614948b2b5e0b7ab5be6afa01325c7

既然知道了地址,那么老樣子,話不多說,直接開始分析吧 :D

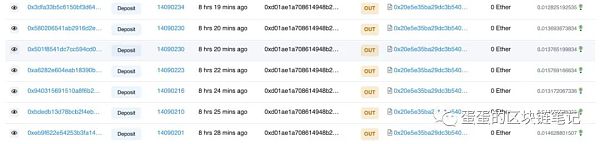

由于通過 Qubit Finance 我已經拿到了攻擊者的具體地址,所以我就直接對 BSC 上的攻擊者地址進行查詢,看看是做了什么操作。

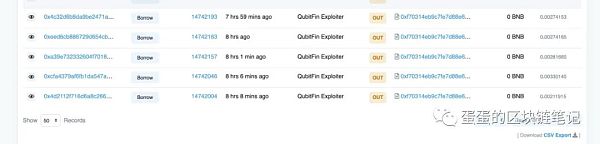

通過追查攻擊者在 BSC 鏈上的操作,發現攻擊者根本沒有什么準備資金啊,部署攻擊合約之類的操作,直接上來就是?borrow, 這種操作很陌生,只有兩種可能,要不就是這個?borrow?有問題,直接就是通過?borrow就借空所有資產,還有一種可能就是,這里不是第一案發現場。為了驗證這種想法,就需要先看看對應的?borrow?函數是什么鬼。

慢霧:區塊鏈因黑客攻擊損失總金額已超300億美元:金色財經報道,據慢霧統計數據顯示,自2012年1月以來,區塊鏈黑客造成的損失總金額約為30,011,604,576.24美元;黑客事件總數達到1101起。

其中Exchange、ETH Ecosystem、Bridge是在黑客攻擊中損失最大的類別,損失金額分別為10,953,323,803.39美元、3,123,297,416.28美元,2,005,030,543.30美元。另外合約漏洞、Rug Pull、閃電貸攻擊是最常見的攻擊方式,分別發生黑客事件137起,106起,87起。[2023/7/7 22:24:09]

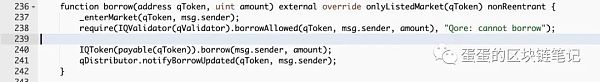

簡單一看這個?borrow?函數,明顯是屬于?Compound?的架構,是有抵押品才能進行對應的抵押的,同時#238的?borrowAllowed?函數我也檢查過確實是有正確實現對代幣價值的檢查的。那就說明第一種假設不成立,也就是說,這里確實不是第一案發現場。那么如果借貸的邏輯是正確的,那么攻擊者理論上來說,會收到由于第一案發現場弄過來的錢來進行借貸。那么攻擊者的錢又是怎么來的呢?帶著這個疑問,不妨看下攻擊者地址的代幣轉移情況。

TheGraph已集成Arbitrum、Avalanche、Celo網絡:金色財經報道,去中心化索引協議TheGraph已集成Arbitrum、Avalanche、Celo網絡,DApp開發人員可以開始使用子圖加載對應區塊鏈網絡的數據。[2023/2/28 12:33:38]

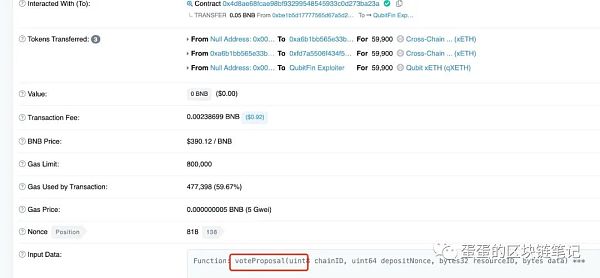

通過追查攻擊者的代幣轉移情況,發現攻擊者在對 Qubit Finance 進行借貸之前,就已經在其他地方神秘的收到了好幾筆大額的?qXETH?代幣,那么這也驗證了我們的想法,說明借貸操作已經是攻擊后行為了,并不是第一案發現場,為了弄明白這些神秘的資金是怎么來的,我們需要選取其中的一筆交易進行分析(https://bscscan.com/tx/0x8c5877d1b618f29f6a3622cb610ace08ca96e04d8218f587072a3f91e8545bdc)

通過分析這筆交易,發現這筆交易其實是調用了?Qubit Finance?的?Qbridge?合約的?voteProposal?函數。

隱私DeFi項目Offshift主網將于3月首周上線:2月13日消息,以太坊隱私DeFi項目Offshift主網宣布將于3月首周上線,XFT Token合約將與2月2日重新部署至以太坊,并于2月27日公布LP的激勵信息。目前XFT可在Uniswap等DEX平臺進行交易。[2023/2/13 12:03:50]

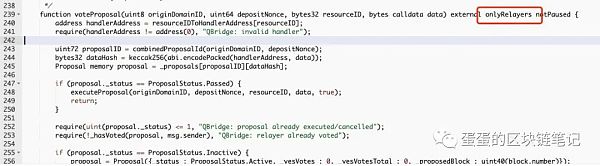

但是問題是這個?voteProposal?其實是只有合約指定的?relayer?才能進行調用的,難道是?Relayer?的私鑰泄漏了嗎?正常來說如果不了解?Qubit Bridge?的架構的話,得出這個結論是顯而易見的。

但是似乎事實并不是這么簡單。有一種神秘的感覺告訴我事情并不是這樣的。正常來說,對于這種?relayer?架構的跨鏈,如果是通過?relayer?進行的操作的話,那么一定會有一步在其他鏈進行的跨鏈操作,聲明了一個?event,然后才有?relayer?同步到這個?event?然后開始對應代幣的跨鏈,就像?anySwap?一樣,那么基于這種假設,同時攻擊者跨鏈的又是?ETH, 那么攻擊者是大概率在ETH?鏈上進行了一次跨鏈操作的。為了驗證這個想法,我去查了一下?ETH?鏈上的攻擊者的行為,果不其然。。。

超72%的Silvergate Capital股票被賣空,排名美股第二:金色財經報道,美國金融業監管局(FINRA)數據顯示,截至1月31日,72.57%的加密友好銀行Silvergate Capital股票被賣空,在美國被做空最多的股票中排名第二。Silvergate股票(SI)在過去十二個月中下跌87%以上。(Cointelegraph)[2023/2/13 12:02:50]

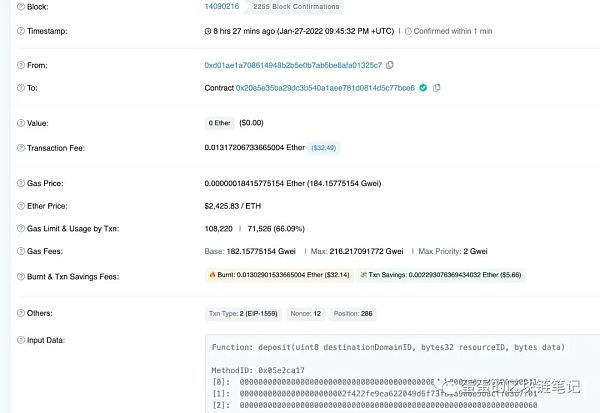

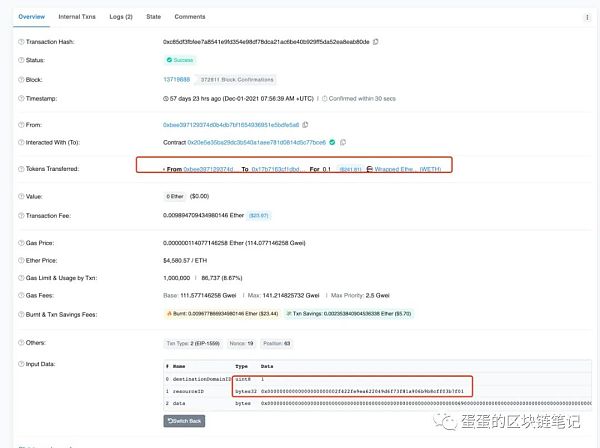

可以看到攻擊者確實進行了很多筆跨鏈操作,調用了?QBridge?在以太坊上的合約進行代幣的跨鏈,看來這里就是第一案發現場了?,選取其中的一筆交易進行分析,發現更加異常的地方。

理論上攻擊者應該跨鏈ETH到BSC鏈上,但是這筆交易里既沒有ETH的轉賬,也沒有WETH的轉移,是怎么回事呢?這需要我們追蹤對應合約的?deposit?函數來進行分析

媒體Semafor計劃回購SBF所持1000萬美元股份,并尋求籌集新資金:1月19日消息,全球媒體公司Semafor計劃回購SBF因其個人投資持有的大約1000萬美元股份,同時尋求籌集新資金。

Semafor聯合創始人兼首席執行官Justin Smith表示,“我們計劃回購Sam Bankman-Fried在Semafor的股份,并將這筆錢存入一個單獨的賬戶,直到相關法律機構就這筆錢應該退回何處提供指導。”

據幾位了解該公司運營情況的人士透露,該公司的融資談判尚未產生任何投資。(紐約時報)

據金色財經此前報道,知情人士披露,全球媒體公司Semafor計劃退還FTX創始人SBF此前的個人投資。據悉,去年6月,Semafor完成2500萬美元種子輪融資,SBF參投。這筆資金來自SBF個人,而非FTX及其關聯公司Alameda Research。Semafor發言人稱,該公司正在與法律機構和政府部門合作,確保SBF債權人獲得“最符合道德和責任的結果”。[2023/1/19 11:20:57]

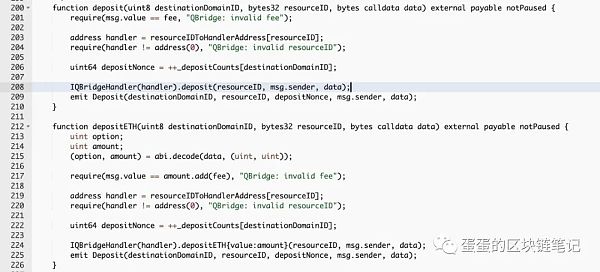

通過查看這個代碼,我們不難發現,如果要跨鏈接?ETH,根據代碼的函數命名來看,應該是要調用?depositETH?函數的,但是攻擊者卻調用了?deposit?函數來進行?ETH?的跨鏈?為什么可以這樣?回顧上文說的架構,我們知道,Relayer?架構是依賴?event?消息進行進行跨鏈的,而這?depositETH?和?deposit?這兩個函數,是聲明同一個?event?的,那么就是說,如果有機會能讓?deposit?函數聲明的?event?的參數就是?ETH?代幣跨鏈的參數的話,depositETH?和?deposit?這兩個函數實現的效果其實是一樣的,那么問題到這里就簡化了,由于這兩個函數的傳參都是一樣的,只要按調用?depositETH?的參數來調用?deposit?不就好啦?

思路是對的,但是這里還有一個問題,別忽略了 #208 行的?handler?檢查,這個檢查是?deposit函數和?depositETH?函數都有的,按上面的這個思路,能通過檢查嗎?為了驗證這個想法,我們要去看對應?handler?合約的的代碼

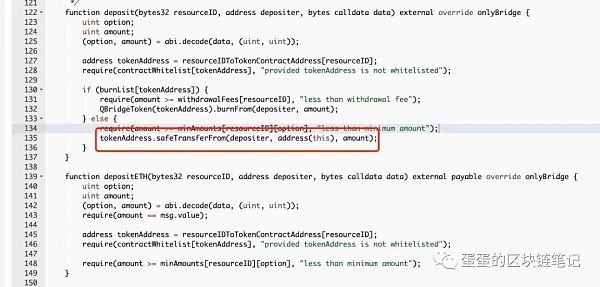

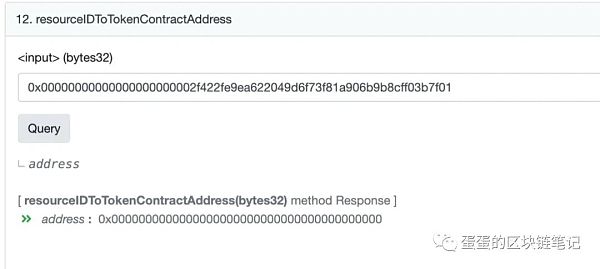

通過分析?handler?合約的代碼,發現?handler?同樣存在??deposit?函數和?depositETH?函數,同時,deposit?函數是在 #128行有白名單檢查的,配合圖中標注的 #135 行的?safeTransferFrom?調用也就是說,攻擊者理論上是要轉移代幣的,而攻擊者的的攻擊交易中,沒有出現代幣的轉移,理論上這里應該要報錯才對?為什么成功了呢?回看代碼,tokenAddress?的獲取是通過?resourceIDToTokenContractAddress?進行獲取的,那么這個地址是啥呢?通過查詢合約,我們得到了?ETH?代幣對應的?resourceID?的代幣合約地址是?0x0000000000000000000000000000000000000000

哎,這里就有同學想來問啦,0地址不就是沒有設置過的意思嗎?為什么一個沒有設置過的地址能通過檢查呢?于是我們就不死心的去查這個地址是不是真的是在白名單里,結果一查,哎?結果還真是,芭比Q了?

為什么會有這個操作呢?回顧剛才的代碼,由于?QBirdgeHandler?的?depositETH?函數同樣是包含白名單檢查的,但是充值?native ETH?它沒有代幣合約哇,怎么做白名單檢查呢?QBridge?采用了一個大多數項目都會采用的辦法,那就是如果你充值的是?native ETH?代幣,那么我在合約里就當你是充值 0 地址的代幣,也就是說,你充值 0 地址的代幣,就認為你充的是?ETH?啦。

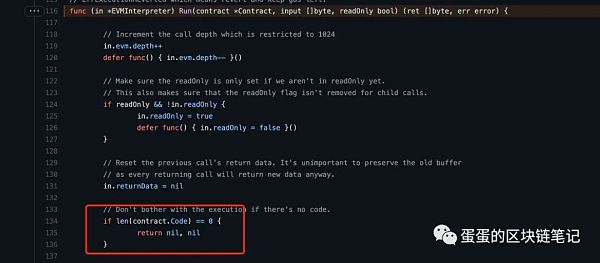

那第二個問題來啦,0 地址的調用是怎么成功的?哎?這就是一個有趣的問題啦,我們知道,0地址其實是一個?EOA?地址,那么?EOA?地址中是沒有合約代碼的,那么在?evm?的實現中,對?EOA?地址的調用是不會報錯的,同時也不會執行任何操作。一個老?trick:D, 這個?trick在19年的 0x protocol 上出現過

也就是說, 0 地址直接就成功調用?safeTransferFrom?函數而沒有報錯啦,但是,handler?的檢查和調用結束后,對應的在?QBridge合約聲明出來的?event,卻是和轉入了?ETH?是一模一樣的哦。但是?relayer?哪知道這么多,它只是一個執行?event?捕獲的云服務器而已 :D

這次?Qubit Fiance?的被黑其實同時存在了好幾個問題

最大的問題,自然是?EOA?調用的問題,其實是不會報錯的,這個問題沒有被意識到

但是除了這個問題之外,還需要結合?depositETH?和?deposit?函數本身聲明的是同一個類型的事件,不然也是不會出問題的

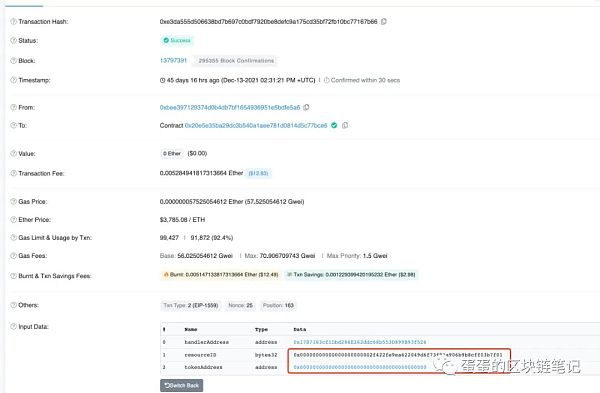

經過查詢,deposit?函數以前是用來充值?WETH?的,而且用的?resourceID?和這次攻擊用的?ID?是一樣的,那么以前的調用是正常的,那么為什么現在就不正常呢?肯定是有人改過嘛 :D

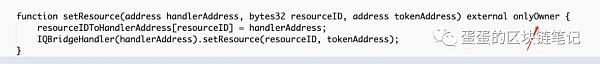

然后果不其然,我還真的找到了?

而這個函數,只有?owner?才能調用,為什么要這樣搞呢?細節請大家發揮聯想,我的分析之旅到這里就結束了 ;)

從Compound在2020年6月推出“借貸即挖礦”開始帶火了DeFi,“流動性挖礦”已經流行將近兩年時間。由于DeFi帶動鏈上活動量的上漲,導致gas費長期居于高位.

1900/1/1 0:00:00Seed Club 是一個 Web3 加速器項目,幫助社區進行啟動,其自身以 DAO 的形式運作.

1900/1/1 0:00:00根據3月22日發布的一份官方新聞稿,瑞士聯邦委員會(Swiss Federal Council)已開始就修改聯邦法律以促進區塊鏈的發展展開磋商.

1900/1/1 0:00:00隨著年中的將近,我們開始回顧過去NFT產業的增長。那么本周NFT產業有怎樣有趣的新聞呢?讓我們來回顧一下過去一周NFT市場的重要新聞。最初作為Meme的Goblin已成為本周最熱門的NFT收藏.

1900/1/1 0:00:00DeFi 收益耕作的輝煌時代結束了嗎?隨著 Token 價格下跌,流動性挖礦激勵枯竭,鏈上活動放緩,DeFi 收益率繼續下降.

1900/1/1 0:00:00DeFi 來源于英文中的 Decentralized Finance,中文叫「去中心化金融」。廣義的 DeFi 是指基于區塊鏈的金融,它不依賴傳統金融機構,如券商、交易所或銀行等,而是基于區塊鏈.

1900/1/1 0:00:00