BTC/HKD-0.81%

BTC/HKD-0.81% ETH/HKD-2.75%

ETH/HKD-2.75% LTC/HKD-0.63%

LTC/HKD-0.63% ADA/HKD-2.85%

ADA/HKD-2.85% SOL/HKD-1.59%

SOL/HKD-1.59% XRP/HKD-0.74%

XRP/HKD-0.74%撰文:Mikey 0x

在過去的幾個月里,DeFi 借貸環境發生了巨大的改變,我認為人們有必要了解了一下這個領域的一些更新。因此,這是一篇關于新協議的說明,關于協議的統計數據,以及哪個項目將在下一個周期中引領借貸的內容。

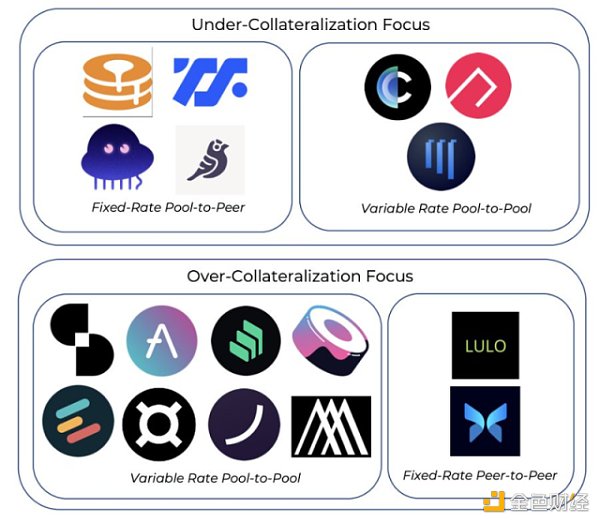

DammFinance 和 RibbonFinance 是抵押不足的浮動利率借貸協議。它們在性質上類似于 Aave 的池子模型,存款和貸款是無摩擦的。

dAMM 目前服務于 23 種資產,Ribbon 即將推出。

Lulo 是一個鏈上 P2P 訂單簿,具有固定利率和定期貸款。與 Morpho 非常相似,Lulo 關閉了傳統上基于資金池模式的貸款人 / 借款人價差,并直接匹配交易方。

Huobi回應商標訴訟:有權自由使用Huobi Global Limited商標:6月21日消息,Huobi 就“李林控制的 X-Spot 就商標侵權起訴 Huobi Global”發表回應稱:

1、Huobi Global Limited在全球很多的法律管轄區中擁有商標使用權,因此有權自由使用。

2、Huobi Global Limited的注冊地并非香港。香港地區的商標使用權取決于香港的法律法規。

3、目前我們尚末正式收到任何法院的受理通知,對于該訴訟并未得到詳細的了解。我們會積極溝通。

據此前吳說獨家報道,李林控制的X-Spot有限公司今天在香港特別行政區高等法院起訴火必(Huobi Global Limited)商標侵權。早先在孫宇晨封鎖李林弟弟賬戶并指責其傾銷HT后,火必開始重新使用“火幣”商標。(panews)[2023/6/21 21:52:34]

ArcadiaFinance 是一個借貸協議,允許借款人將多種資產(ERC-20 和 NFT)一次性抵押到一個保險庫中。這些保險庫是 NFT,因此可以構建可組合的第二層產品,放款人可以根據保險庫的質量選擇他們的風險偏好。

?英媒:Meta正在籌劃新一輪裁員:2月12日消息,Facebook母公司Meta推遲了多個團隊的預算案,因為該公司正在準備新一輪裁員。兩名熟悉情況的Meta員工稱,最近幾周,該公司對于預算和未來的員工數一直不明朗。對此,Meta沒有立即置評。(《金融時報》)[2023/2/12 12:01:44]

Arcxmoney 是一個借貸協議,重視借款人在鏈上的歷史交易行為。歷史記錄越好(即沒有清算),最大 LTV 越高。到目前為止,最大的借款是 100% LTV。貸款人根據借款人的信用風險提供流動資金。

dAMM 和 Ribbon 在機構(抵押不足)借貸領域直接與 Maple 和 Atlendis 競爭。

Arcadia、ArcX 和 Frax 是我們在該領域已經看到的現有模型的變體。

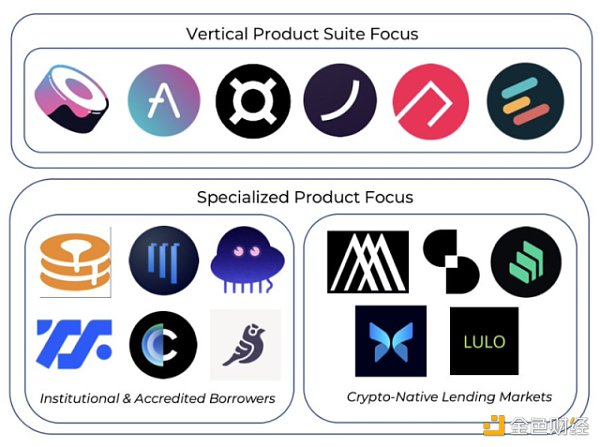

許多協議繼續追求產品的垂直化,以試圖增加護城河和價值捕獲:

澳洲加密交易平臺Digital Surge宣布進入“自愿托管”階段面臨破產:12月9日消息,澳洲加密交易平臺Digital Surge今日宣布進入“自愿托管”(voluntary administration)階段,該階段是公司在面臨破產風險或已經破產時需要做的事情,這意味著Digital Surge基本確認資不抵債,或將破產。到目前為止,Digital Surge仍未公布多少客戶及多少資金因FTX破產而陷入困境。(abc)

此前報道,11月16日,據澳洲加密交易平臺Digital Surge官網顯示,“受FTX Australia管理部門的影響,我們無法正常運營業務,并暫停了所有存取款業務,另行通知”。[2022/12/9 21:33:31]

Frax:穩定幣、AMO、AMM、流動質押

AAVE:穩定幣、抵押不足的貸款、RWAs

ArcX:信用評分

數據:Solana鏈上NFT銷售總額突破27億美元,創歷史新高:金色財經報道,據cryptoslam最新數據顯示,Solana鏈上NFT銷售總額已突破27億美元,創歷史新高,本文撰寫時達到2,705,489,017美元,鏈上交易量為13,957,944筆。 當前 Solana 區塊鏈上交易額最大的 NFT 項目是 Solana Monkey Business,“淡定熊”Okay Bears當前交易額排名第二,,Degenerate Ape Academy位列第三。[2022/10/11 10:30:37]

Ribbon:保險庫 + 借貸

一些貸款協議更注重迎合長尾資產的需求。在機構方面,dAMM 是唯一一個已經有許多長尾資產的機構。Eulerfinance 允許借出和借入任何資產,而有些資產可以被抵押。

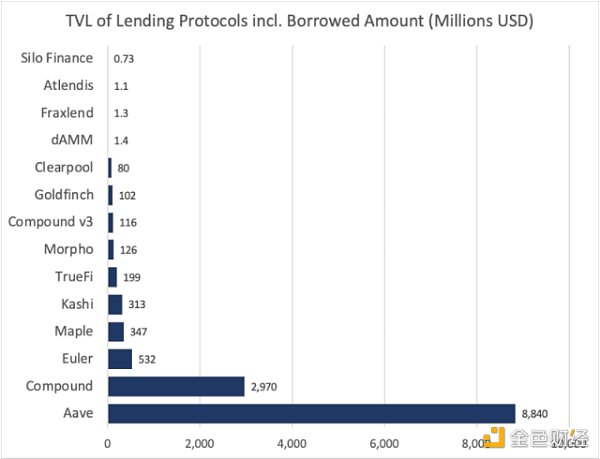

到目前為止,AAVE 是明顯的贏家,部分原因在于其積極的多鏈部署——其總 TVL 的 37% 位于 L2 或 EVM 上。COMP v3 從 v2 遷移資金的速度很慢,v2 穩居第二位,Maple 是最受歡迎的抵押不足貸款協議。

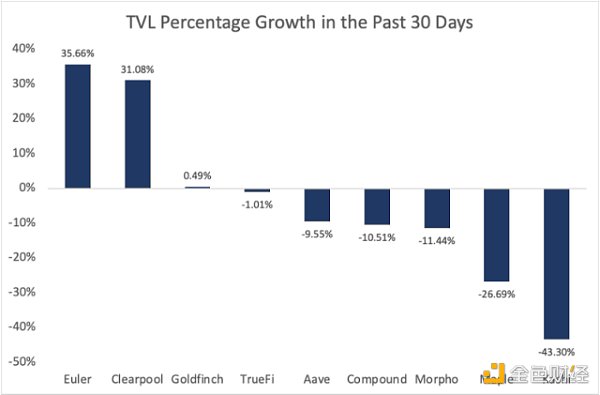

在過去的一個月里,Euler 和 Clearpool 是僅有的 2 個出現大幅增長的半成熟平臺。

AAVE 和 Compound 居于中間位置,而 Kashi 的縮水幅度最大。

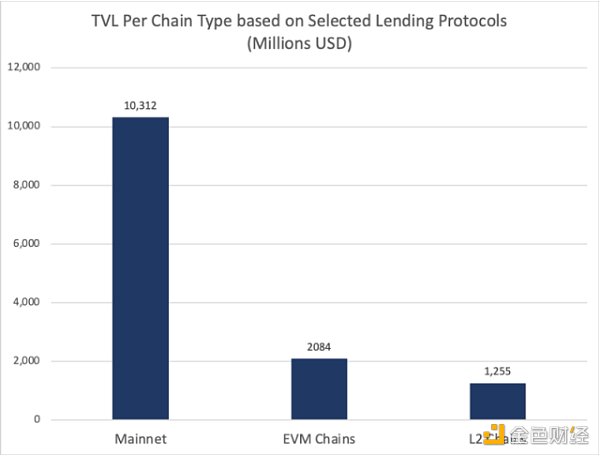

大部分借貸 TVL 駐留在主網上,但 EVM 和 L2 一直在緩慢占據市場份額。

在下一個周期,L2 的使用量和項目數量的增加將加速對杠桿的需求,從而加速總體的流動性。

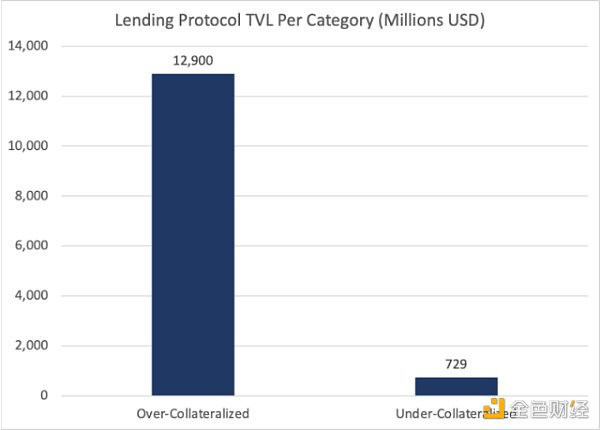

就每個類別的 TVL 而言,到目前為止,超額抵押的模式一直占主導地位。

預計隨著 KYC 和基于 ZK 的認證釋放新的用例,以及更多的機構資本進入鏈上,這一差距將大大縮小。

至于藍籌資產與長尾資產的借貸方面,藍籌資產目前幾乎代表了所有的流動性。

Euler 是最突出的專注于長尾資產的協議,但其長尾資產的 TVL 也低于 5%,主要是由于代幣抵押的機會成本。

當(非流動性)質押可以賺取更高的年利率(10-30 倍)時,為什么要把 $GRT 代幣存入 Euler?

這將隨著時間的推移而改變,因為我們會看到 Web3 和 DeFi 協議出現流動性更強的抵押衍生品,其中代幣可以同時賺取收益并被借出。

垂直化是在所有 DeFi 中看到的一個有趣的趨勢,因為借貸并不是唯一一個市場份額越來越集中的板塊,Lido、Uniswap 和 MakerDAO 在各自的類別中擁有極強的市場份額。

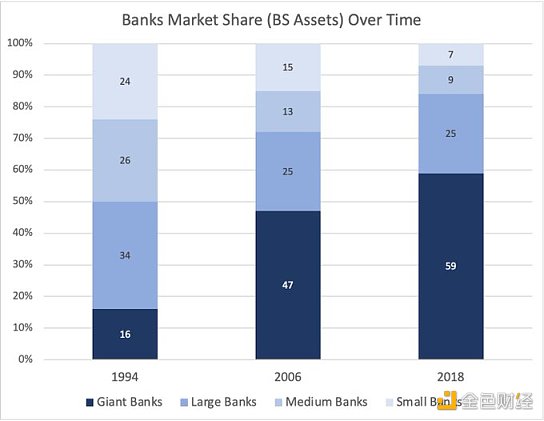

隨著時間的推移,我們可能會看到 DeFi(和借貸)繼續集中……類似于過去幾十年,大型銀行的規模持續擴大。

這里有 3 個原因:強大的網絡效應,垂直化(將產品變成功能),以及品牌護城河。

新的借貸實驗

1)基于鏈外抵押品的 zk 證明的抵押不足貸款(并與 KYC 掛鉤)

2)使用基于社會背景的 NFT 作為抵押品的貸款

3)以 DAO 為重點的貸款

深潮TechFlow

個人專欄

閱讀更多

PANews

DeFi之道

成都鏈安

金色早8點

Bress

財經法學

鏈捕手

Tags:HuobiOBINFTDIGIWrapped Huobi TokenRobinHoodProtocolKNFT價格digifinex數字幣官網

1、數藏平臺自買自賣的“洗售交易”行為,既有可能構成民事欺詐,又有可能構成刑事詐騙2、目前數藏行業缺少針對性的監管規定,監管力度可能逐步收緊,我們強烈建議數藏平臺摒棄洗售交易.

1900/1/1 0:00:00原文標題:《錯過了 SUDO 空投?盤點這 15 個潛在的 NFT 治理代幣空投機會》撰文:William M.

1900/1/1 0:00:002 x 2 = 5很明顯,這是錯誤的數學題。當我看到Uniswap V3 用戶界面上顯示的流動性和 TVL(鎖定總價值)的數據完全錯誤時,我的感受和看到2 x 2 = 5的感受是一樣的.

1900/1/1 0:00:00此前,Odaily 星球日報曾關注過一款 meme 公鏈 Dogechain ,Dogechain 為使用?Polygon?Edge開發的 EVM 兼容鏈網.

1900/1/1 0:00:00繼以太坊合并硬分叉升級之后,Cardano 也迎來了其自去年9月Alonzo硬分叉以來最重要的升級——Vasil 硬分叉.

1900/1/1 0:00:00原文作者:Jessica,?Aaron, Rosie原文來源:A&T Capital? 摘要:Web3市場遭遇寒冬,但builders仍在持續耕耘和布局.

1900/1/1 0:00:00