BTC/HKD+0.17%

BTC/HKD+0.17% ETH/HKD+0.14%

ETH/HKD+0.14% LTC/HKD-1.64%

LTC/HKD-1.64% ADA/HKD-2.08%

ADA/HKD-2.08% SOL/HKD-0.01%

SOL/HKD-0.01% XRP/HKD-2.32%

XRP/HKD-2.32%作者:小牛

DEX賽道整體處于供大于求的狀態,DEX提供的交易和流動性挖礦功能已能基本滿足用戶的需求。新的DEX在流動性池、AMM機制、功能聚合、產品、定制化功能等方面進行創新,力圖爭取市場份額,用戶可關注DEX的細分賽道。

1.熊市中穩定幣交易平臺、衍生品交易平臺增長潛力提升;

2.AMM+NFT是DEX發展的新趨勢;

3.新公鏈DEX增長迅速,關于DEX的公鏈競爭格局呈現一超多強局面;

4.市場希望看到DEX的新功能和新物種。

2020年6月,DEX(去中心化交易平臺)在DeFi熱潮中得到快速增長,月交易量在一年間增長了105倍,達到2039.5億美元。

DEX的市場增長從以太坊開始,擴散到BSC、Solana、Avalanche等鏈上。

至今,以太坊鏈上DEX體量依然占據絕對主導地位,其他鏈上DEX無論是交易量還是鎖倉量都與以太坊有一定的差距。

DEX類型包括AMM、跨鏈交易協議、衍生品交易協議、穩定幣交易協議、DEX聚合器。其中AMM是DEX賽道最常見的賽道類型,Uniswap是最為知名的AMM。

我們統計了鎖倉量排名前60位的DEX,得出DEX賽道的五個趨勢。

1.少數幾個DEX占據絕大部分市場份額;

2.跨鏈、跨層交易協議占比增加,約占頭部DEX的1/4;

3.AMM+NFT是DEX發展的新趨勢;

4.各條主流公鏈均有DEX躋身頭部,新公鏈DEX上升勢頭迅猛;

5.穩定幣交易平臺和衍生品交易平臺具備較大的增長潛力。

目前市場整體比較低迷,受此影響,DEX的8月交易量較1月下滑58.3%。

在此大背景下,DEX賽道有5個值得關注的方向:老牌以太坊鏈上DEX、跨鏈DEX、穩定幣交易協議、Cosmos生態DEX、新公鏈DEX。

本章節將從DEX交易量、鎖倉量、頭部DEX協議收入、DEX類別及其代表項目,解讀目前DEX賽道的總體情況。

1.交易量

研報分為3個類別闡述DEX的交易量:現貨交易、衍生品交易、DEX聚合器。其中現貨交易平臺在DEX占主導地位。

1.1 現貨交易

The Block數據顯示,專注于現貨交易的DEX交易量自2020年6月開始增長,這與DeFi Summer開始的時間相吻合。

2020年6月,該類別DEX交易量為19.2億美元,到2021年5月迎來第一個高點2039.5億美元,一年時間增長105倍。

香港證監會會見加密貨幣交易所Gemini聯合創始人:金色財經報道,據Bitcoin Magazine在社交媒體披露,香港證券及期貨事務監察委員會已會見了加密貨幣交易所Gemini兩位聯合創始人Tyler Winklevoss和Cameron Winklevoss,與他們討論了對比特幣和加密貨幣的監管方法。[2023/6/24 21:56:33]

2022年以來,交易量整體呈現下滑的趨勢,8月交易量為667.6億美元,較1月的1601.4億美元下滑58.3%。

交易量分布顯示,Uniswap和PancakeSwap的交易量之合占據了總量中過半的份額。Uniswap v2、Uniswap v3、PancakeSwap的歷史最高值在當月的份額均超過30%。

Uniswap v2在2021年5月創造交易量最高紀錄850.6億美元,占當月總量的76.5%。

Uniswap v3在2021年12月創造交易量最高紀錄719.8億美元,占當月總量的38%。

PancakeSwap在2021年5月創造交易量最高紀錄652.1億美元,占當月總量的31.9%。

DEX與CEX的現貨交易量比率在2020年9月和今年2月分別迎來階段性的高點,比率分別為16.97%和25.51%。自今年2月以來,該比例整體呈現下降趨勢,8月該比率為18.49%。

1.2 衍生品交易

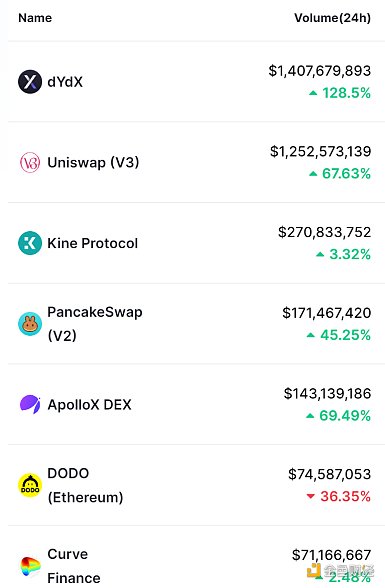

在去中心化衍生品交易賽道中,dYdX占據絕對的主導地位。

CoinMarketCap數據顯示,9月21日dYdX交易量為13.8億美元,在所有DEX中排名首位。

去中心化衍生品交易平臺中交易量排名第二的Kine Protocol當日交易量為2.7億美元,僅為dYdX的19.5%。

dYdX和Kine Protocol的日交易量排名所有DEX的第一和第三位,體現去中心化衍生品交易平臺在DEX市場中占有一定份額。

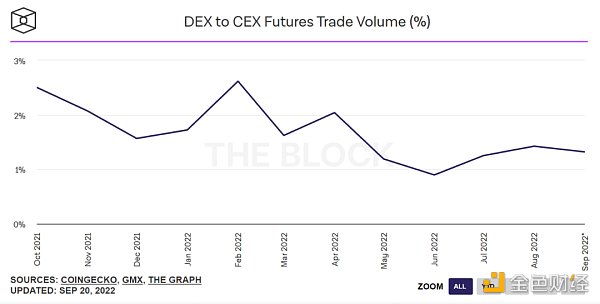

衍生品交易市場目前被中心化交易平臺壟斷,The Block數據顯示,DEX期貨交易量與CEX期貨交易量的比率僅為1.4%,且長期低于3%。

1.3 DEX聚合器

火幣理財上線“定投計劃”產品,支持BTC、ETH、HT等70個幣種:據火幣官方公告,火幣理財上線“定投計劃”產品,以更好地滿足理財用戶需求。該產品包括BTC、ETH、HT等70個熱門幣種,用戶可設置定投計劃,定期申購優質資產。另外,申購具有活期理財產品的現貨資產,還可享活期理財收益。

根據公告,用戶點擊“創建定投計劃”按鈕,可添加1-10個幣種并選擇不同幣種的投資比例。單幣種起投門檻為15USDT,多幣種起投門檻為100USDT。更多詳情見官方公告。[2023/6/9 21:26:11]

DEX聚合器集合多個DEX的信息,旨在為用戶尋找最優的swap路徑,在該類別中頭部的項目有1inch、Matcha、OpenOcean。

CoinMarketCap 9月21日數據顯示,1inch的24小時交易量為106.6萬美元,OpenOcean的24小時交易量為51.7萬美元,交易體量較小。

嗶嗶News統計數據顯示,目前有5個DEX(含具有交易功能的跨鏈協議)鎖倉量超過10億美元。

分別是Curve、Uniswap、PancakeSwap、Multichain、Balancer。

其中Curve和Uniswap的鎖倉量均超過50億美元,在DEX賽道占主導地位。

Curve、Uniswap、PancakeSwap均躋身DeFi協議的鎖倉量 Top10,三者在DeFi鎖倉量的占比分別為10%、9.6%和5.4%,三者貢獻了DeFi鎖倉量的1/4。

(DEX鎖倉量Top20)3.頭部DEX協議收入TokenTerminal數據顯示,在7天收入前13位的加密協議中,DEX占了6席。其中7天協議收入超過1000萬美元的DEX分別是Uniswap(4440萬美元)、PancakeSwap(1660萬美元)、GMX(1290萬美元)。

6個DEX中有3個屬于衍生品交易平臺,分別是GMX、dYdX和Synthetix。

我們統計了鎖倉量排名前60的DEX,類別包括AMM、跨鏈交易協議、衍生品交易協議、穩定幣交易協議、DEX聚合器。

1.AMM

AMM(自動做市商)是目前DEX賽道中最常見的類型。AMM能根據簡單的定價算法自動計算出買賣價格。

AMM模型中,LP(流動性提供者)將自有資產按一定比例放入流動性池(Liquidity Pool),來為交易所提供流動性,交易者進行交易時實際上是在和流動性池進行交易。

Santiment:體現市場恐懼的社媒趨勢指標或預示比特幣即將反彈:5月21日消息,區塊鏈分析公司Santiment最近指出,比特幣的前景可能看漲,其關鍵指標類似于2022年11月FTX崩潰后的情況。數字資產領域普遍存在的恐懼,可能預示著比特幣即將反彈。此外,Santiment發現,隨著比特幣的價格跌至2.6萬美元,社交媒體上關于比特幣的討論有所增加。比特幣的社交媒體討論主導地位增加,通常被認為是一種恐懼的跡象,會增加市場反彈的可能性。

Santiment指出,比特幣交易大幅減少,這是自2021年7月以來從未見過的低點。這一時期標志著比特幣的底部約為29000美元,然后反彈至約69000美元的歷史高點。據報道,自2021年7月以來,該網絡每天交易的唯一比特幣地址數首次少于80萬。比特幣效用的下降和市場價格的調整可能是其價格可能上漲的另一個跡象。(Crypto Globe)[2023/5/21 15:17:10]

AMM中的龍頭是Uniswap,交易量和鎖倉量在所有AMM中占主導地位,是被fork次數最多的DEX。

2.跨鏈交易協議

跨鏈交易協議指的是兼具交易和跨鏈橋功能的協議,跨鏈交易協議可實現跨層(L1-L2)、跨鏈資產swap。如Hop Protocol、Multichain、Hashflow均具有跨鏈swap的功能。

3.衍生品交易協議

衍生品交易協議包括永續合約交易協議、期權交易協議、合成資產交易協議等類別。嗶嗶News在此前的加密衍生品研報中指出,永續合約交易協議體量最大,永續合約交易協議的代表項目有dYdX、GMX,兩者均使用L2擴容方案。

期權交易協議的代表項目有Lyra、Opyn,合成資產交易協議的代表項目有Synthetix、Mirror。

4.穩定幣交易協議

穩定幣交易協議是專為穩定幣(USDT、USDC、DAI等)打造的交易協議,DEX中鎖倉量排名首位的Curve是以太坊鏈上最大的穩定幣交易協議。

用戶可以通過Curve交易穩定幣、進行流動性挖礦。

交易:Curve利用StableSwap(穩定兌換)的AMM機制實現穩定幣交易,用戶可交易穩定幣(如USDC、DAI)及封裝資產(如stETH)。

流動性挖礦:Curve有三種代幣搭配的流動性池:①多種穩定幣配對;②穩定幣和封裝資產配對;③穩定幣和流動性代幣(如3Crv)配對。

5.DEX聚合器

DEX聚合器在上文已有介紹,集合多個DEX的信息,旨在為用戶尋找最優的swap路徑。代表項目有1inch、Matcha、OpenOcean。

報告:2022年暗網市場總收入為15億美元,不及2021年的一半:2月10日消息,據區塊鏈分析公司Chainalysis發布的報告,2022年暗網市場和欺詐商店的收入較2021年有所下降。2022年暗網市場總收入為15億美元,低于2021年的31億美元。

Hydra市場再次成為2022年收入最高的暗網市場,盡管它在4月份受到OFAC制裁并在美德聯合行動中被關閉。其次是Mega Darknet Market、Blacksprut Market和OMG!OMG! Market。Hydra的關閉導致整個行業的暗網市場收入下降,所有市場的平均每日收入從關閉前的420萬美元下降到關閉后的44.7萬美元。[2023/2/10 11:58:42]

以1inch為例,通過上圖的界面,用戶可以選擇滑點最低的DEX進行交易。

我們整理了鎖倉量排名前60位的DEX,詳細數據見鏈接:

https://bitalknews.notion.site/c43bcdd1f06b44a5bb01fd4323244b10?v=4bb63795c69c41c18809125a5969d659

(部分DEX數據)從對DEX頭部項目的數據分析和實際體驗中得出DEX賽道發展的五個趨勢:

1.少數幾個DEX占據絕大部分市場份額;

2.跨鏈、跨層交易協議占比提升,約占頭部DEX的1/4;

3.AMM+NFT是DEX發展的新趨勢;

4.各條主流公鏈均有DEX躋身頭部,新公鏈DEX上升勢頭迅猛;

5.穩定幣交易平臺和衍生品交易平臺具備較大的增長潛力。

下文將詳細闡述這五個趨勢。

從鎖倉量和交易量可以看到,少數幾個DEX占據絕大部分市場份額。

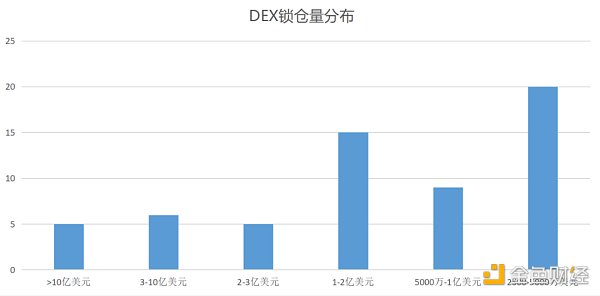

1.鎖倉量分布

我們統計的60個頭部DEX中,最低值是2592萬美元(BabySwap),最高值是52.8億美元(Curve)。

在此區間內,DEX的鎖倉量分布如下:

鎖倉量>10億美元:5個;

鎖倉量在3億到10億美元之間(含3億和10億):6個;

鎖倉量在2億到3億之間(含2億,不含3億):5個;

鎖倉量在1億到2億之間(含1億,不含2億):15個;

鎖倉量在5000萬美元到1億美元之間(含5000萬,不含1億):9個;

鎖倉量在5000萬美元以下:20個

以太坊短時回升至1,500美元上方:行情顯示,以太坊短時回升至1,500美元上方,現報價1,495.29美元,24小時漲幅1.4%。[2022/8/29 12:55:56]

根據9月21日DeFillama提供的數據,鎖倉量>10億美元區間DEX(第一梯隊)的鎖倉量總和為163.6億美元,鎖倉量在3億到10億美元之間DEX(第二梯隊)的鎖倉量總和為25.5億美元。

鎖倉量第二梯隊的鎖倉量總和僅占第一梯隊的15.5%,表現了第一梯隊在鎖倉量上極強的主導地位,絕大部分資金流入這5個DEX。

而在第一梯隊中,Curve和Uniswap的鎖倉量均超過50億美元,兩者鎖倉量之和為103.9億美元,占第一梯隊鎖倉量總和的63.5%。

2.交易量

CoinMarketCap 9月22日的數據顯示,過去24小時只有5個DEX的交易量超過1億美元,其中dYdX和Uniswap v3的交易量排名前兩位,分別為14億美元、12.5億美元。

而排名第三名的Kine Protocol交易量為2.7億美元,與前兩名差距較大。

把范圍放寬到1000萬美元以上,包括超過1億美元的DEX在內,共有30個DEX達到這一量級,占CoinMarketCap收錄DEX總量的12.5%,可見交易量比較集中。

跨鏈、跨層(L1-L2)是DeFi發展的主流趨勢,在DEX上體現得很明顯。在統計的60個頭部DEX中,跨鏈協議和跨層部署協議數量總和為16個,約占統計樣本的1/4。

跨鏈、跨層swap應用最多的是跨鏈交易協議,兼具跨鏈橋和交易功能,如Hop Protocol、Multichain、Hashflow。

這些跨鏈協議支持多條鏈間交易和資產轉移,支持用戶在L1和L2(Arbitrum、Optimism等)之間的交易和資產轉移。

不具備跨鏈功能的DEX多鏈部署是主流趨勢,這些鏈包括L1和L2,在L2網絡部署能夠降低其gas,加快交易確認時間,提升用戶體驗。

在鎖倉量前十名的項目中,Curve、Uniswap、SushiSwap、Balancer、dYdX、Synthetix均已在L2網絡上部署或使用L2擴容技術。

跨鏈AMM是新物種,由SushiSwap和LayerZero合作推出首個跨鏈AMM SushiXSwap,通過 Stargate的跨鏈功能與Sushiswap的多鏈流動性實現。

AMM+NFT分為兩類,一類是基于AMM機制的NFT交易平臺,一類是在AMM可交易資產中添加NFT類別。前者的代表項目是sudoswap,后者實踐的代表項目是Uniswap。

1.基于AMM機制的NFT交易平臺

上文提到,AMM模型中,LP(流動性提供者)將自有資產按一定比例放入流動性池(Liquidity Pool),來為交易所提供流動性,交易者進行交易時實際上是在和流動性池進行交易。

而基于AMM機制的NFT交易平臺由眾多由許多單獨的NFT流動性池組成,LP可以向這些流動性池提供流動性。

以sudoswap為例,sudoswap的LP可以創建流動性池,LP可以只存入代幣并指定要購買或者出售的NFT系列、NFT數量、起始價格以及定價函數。

這類NFT交易平臺創新地引入AMM機制,提升NFT的流動性。

2.頭部AMM添加NFT交易的嘗試

頭部AMM積極引入NFT交易,其中Uniswap的動作比較多。

Uniswap Labs在今年6月收購NFT交易聚合器Genie,Uniswap Labs當時表示,用戶可以在今年秋天直接在Uniswap上交易NFT。

1個月后,Uniswap NFT產品負責人表示,Uniswap將通過集成sudoswap實現NFT交易,同時訪問sudoAMM提供的鏈上流動性。

Uniswap和sudoswap的契合度較高,兩者都是基于AMM機制,分別為ERC20代幣和NFT提供流動性,兩者集成可謂強強聯合。Uniswap對Genie的收購,讓Uniswap在NFT AMM的基礎上具有NFT聚合交易的功能。

在Uniswap之后,預計會有更多AMM推出NFT交易產品,為用戶提供多種資產類別的交易體驗。

在我們統計的鎖倉量前60位的DEX包括來自以太坊、BNB Chain、Polygon、Arbitrum、Optimism、NEAR、Avalanche等23條公鏈的原生項目。

以太坊鏈上原生DEX占市場主導地位,在鎖倉量前8位的DEX中,以太坊鏈上原生DEX占了其中7席。

DeFillama數據顯示,截至9月21日,這7個DEX的鎖倉量總和為148.8億美元。鎖倉量總和占到以太坊鏈上DeFi鎖倉量的46.8%,是BNB Chain鏈上DeFi鎖倉量(52億美元)的近2.9倍。

其他公鏈上原生DEX鎖倉量排名前三位的是:

來自BNB Chain的PancakeSwap,鎖倉量為28.9億美元,排名第3位;

來自Cronos的VVS Finance,鎖倉量為4.1億美元,排名第9位;

來自Arbitrum的GMX,鎖倉量為4億美元,排名第10位。

在鎖倉量前30位的DEX中,新公鏈上原生DEX表現亮眼,Cronos、Arbitrum、DefiChain、Osmosis、Klaytn、Elrond等6條新公鏈的原生DEX均有1個進入前30。

在統計的DEX中,存在4條內置DEX的應用鏈,分別是DefiChain、Osmosis、THORChain、Canto。其中Osmosis、THORChain、Canto均屬于Cosmos生態公鏈,在新公鏈浪潮中,Cosmos生態DeFi公鏈值得持續關注。

此外新公鏈中值得關注的是Klaytn,3個Klaytn鏈上原生DEX 鎖倉量躋身前60,基于近半數公鏈只有1個DEX入圍的情況,Klaytn作為新公鏈,表現已算優秀。

Klaytn是韓國互聯網巨頭Kakao旗下公鏈,旨在成為元宇宙建設者的“一站式”區塊鏈。KlaySwap是Klaytn鏈上最大的DEX,鎖倉量為1.7億美元,排名第17位。

用戶對于穩定幣和加密衍生品的投資傾向很大程度基于整體低迷的市場。

在市場整體低迷的情況下,由于美元持續升值,USDT、USDC等與美元掛鉤的穩定幣場外價格已在近日突破7元人民幣,近期持有這類穩定幣的收益好于持有ETH、BTC。

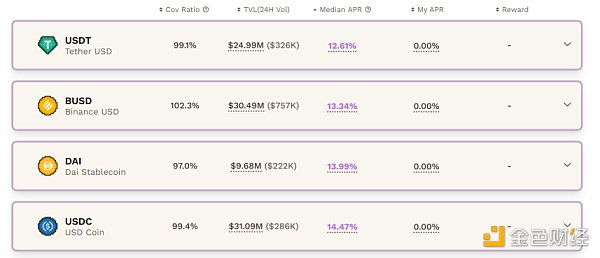

穩定幣收益上升或將激發市場對穩定幣收益產品的需求,基于AMM機制的穩定幣交易平臺就是其中之一,代表項目有Curve、Wombat Exchange。

Curve是鎖倉量排名第一的DEX,作為老牌穩定幣交易平臺,交易用戶和流動性提供者基數大,三種流動性池的代幣組合,為用戶提供不同風險等級和收益率的選擇,讓用戶在囤穩定幣的基礎上,拿出一部分穩定幣爭取更高的收益。

Curve官網9月21日數據顯示,Curve流動性池最低APR約為6.3%,最高APR約為15.9%。

Curve鎖倉量7天漲幅為12.5%,漲幅在鎖倉量前10的DeFi項目中排名首位。

Wombat Exchange是最近火熱的多鏈穩定幣交易協議,Wombat Exchange采用的是單幣流動性池,提升資本效率。

Wombat Exchange上鎖倉量最高的3個池子是USDC池、BUSD池和USDT池,APR中位數在12%-15%之間。

衍生品交易是熊市重要的投資策略,永續合約、期權是投資者常用對沖風險的工具。頭部衍生品交易平臺中,dYdX、GMX、Synthetix均使用L2擴容方案,以提升用戶體驗。

L2+衍生品,兩個熱點相結合,衍生品交易平臺的發展和用戶增長是近期的一大關注點。

根據目前的熱點及上文闡述,嗶嗶News總結了5個可關注的方向:

1.老牌以太坊鏈上DEX(如Uniswap、SushiSwap);

2.跨鏈DEX(如Hop、Hashflow);

3.穩定幣交易協議(如Curve);

4.Cosmos生態DEX(如Osmosis);

5.新公鏈DEX(如Canto DEX)。

DEX賽道整體處于供大于求的狀態,DEX提供的交易和流動性挖礦功能已能基本滿足用戶的需求。

新的DEX在流動性池、AMM機制、功能聚合、產品、定制化功能等方面進行創新,力圖爭取市場份額,用戶可關注DEX的細分賽道。

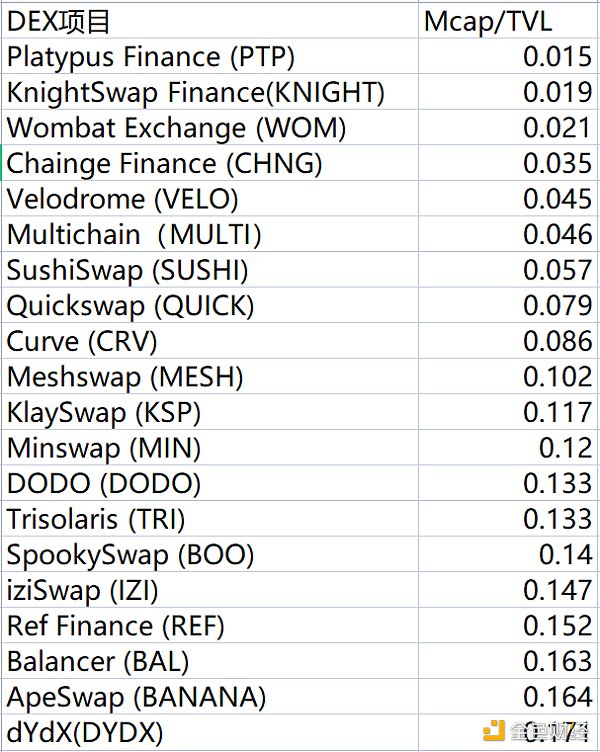

市場整體低迷的背景下,Mcap/TVL(市值/鎖倉量)的數據顯示,在統計的DEX中有20個低于0.2,反映這些DEX的價值被低估,其中包括上文提到的Curve、Wombat Exchange、dYdX。

低估值區間的DEX是投資者重點關注對象,不過目前市場整體低迷,此處不做投資建議。

從長期來看,DEX依舊是DeFi的重要支柱,是用戶參與DeFi的入口。

DEX長期以以太坊鏈為主導,其他鏈通過擴大其DeFi生態系統和用戶群體搶占市場份額,DEX賽道的公鏈格局呈現一超多強的局面。

DEX賽道中還需關注L2上DEX的發展,低滑點、低gas的優勢提升用戶的交易體驗。以太坊鏈上DEX將逐步向L2網絡遷移,L2原生DEX(如Starkswap、SyncSwap等)也將擴大其市場份額。

嗶嗶News

企業專欄

閱讀更多

財經法學

成都鏈安

金色早8點

Bress

鏈捕手

PANews

Odaily星球日報

以太坊合并已經過去一周多了,漣漪已經開始顯現。加密碳評級研究所(CCRI)委托發布的一份報告顯示,能源使用量下降了,甚至超過了預期.

1900/1/1 0:00:00撰寫:Curious J編譯:深潮 TechFlowCosmos 是我見過的最完整的生態系統,對開發、合作、擴張和進化的進程讓我想起了 2017 年的以太坊,但它的成熟度更高.

1900/1/1 0:00:00本文轉自公號:老雅痞(laoyapi) 作者:237 近日里,以太坊合并已經宣告正式完成,此舉在開辟了全新的ETH-PoS時代的同時,也意味著本輪熊市短暫的繁榮即將告罄.

1900/1/1 0:00:00作者:吳卓鋮 Aptos 的出場可謂眾星捧月,和 Solana 一樣,它使用的新的共識協議,并以高性能自居.

1900/1/1 0:00:00就在以太坊測試網宣布合并成功這一喜大普奔消息的同時,加密世界也迎來了另一個歷史轉折點:因 USDC 發行方 Circle 凍結部分地址的資金訪問權.

1900/1/1 0:00:00從某種角度來看,以太坊合并并沒有帶來價格上漲,這與預期相違令人失望。在某些方面,以太坊的NFT市場本應該帶來一些積極的影響。然而,由于ETH轉向為PoS,這樣的積極影響并未發生.

1900/1/1 0:00:00