BTC/HKD+0.24%

BTC/HKD+0.24% ETH/HKD+0.55%

ETH/HKD+0.55% LTC/HKD+1.39%

LTC/HKD+1.39% ADA/HKD-1.31%

ADA/HKD-1.31% SOL/HKD+2.3%

SOL/HKD+2.3% XRP/HKD-0.87%

XRP/HKD-0.87%原文標題:《環境金融化:一文了解 Web3 碳信用市場和 ReFi 再生金融》(Financializing the Environment: The Emerging Web3 Carbon Credit Markets)

撰文:0x_Zoe9961

編譯:深潮 TechFlow

我們與地球之間的關系正在導致氣候變化、生物多樣性失調和環境危機。世界上有 130 多個國家和地區提出了碳中和的目標,綠色能源、低碳生產設施和可持續發展已經成為國際共識。碳可以像其他商品一樣被追蹤和交易,通過給碳定價和抑制污染者的行為,來建立一個全球經濟去碳化的市場。隨著環保壓力的增加,碳市場正在成為一個有吸引力的金融市場,讓企業在碳抵消方面滿足政府的環境法規,比如:歐盟、澳大利亞和北美的復雜的碳排放交易系統。

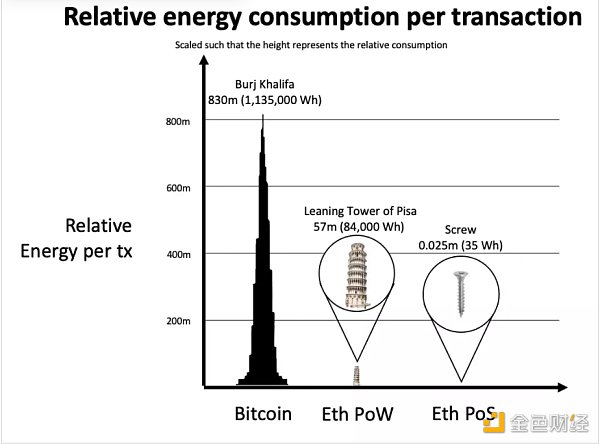

在傳統行業競相減少碳排放的同時,Web3 也面臨著自己的能源消耗挑戰。眾所周知,PoW 的運行需要消耗大量的能源。根據 Digiconomist 的報道,比特幣開采產生的二氧化碳與新西蘭一樣多,消耗的電力與智利一樣多。

因此,許多網絡正在積極轉向更環保的技術,并投資于減少污染的項目。例如,Ethereum 正在轉向 Proof-of-Stake,Ripple 承諾向碳中和市場投資 1 億美元,Polygon 計劃在 2022 年前實現碳負排放。正如傳統產業一樣,Web3 項目也在做同樣的事情,同時也旨在優化碳信用市場,以支持傳統產業的去碳化。

區塊鏈游戲開發平臺Enjin加入行業環保組織CCA:區塊鏈游戲開發平臺Enjin(ENJ)已加入Crypto Climate Accord(CCA),該組織致力于減少區塊鏈的能源消耗和碳足跡。為了支持這一使命,Enjin宣布其旗艦產品區塊鏈JumpNet現在抵消了超過其產出的碳排放量。(U.Today)[2021/6/24 0:04:22]

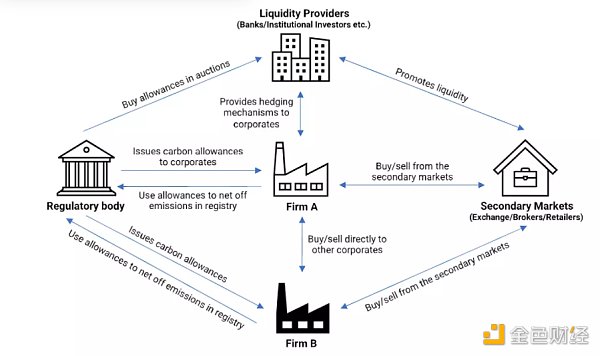

碳信用額度代表排放一公噸二氧化碳的權利。碳信用可以在碳市場上自愿交換,也可以作為監管框架的一部分。這催生了傳統的碳市場,分為自愿碳市場(VCM)和合規碳市場(CCM)。

只有經監管機構批準的機構才可以參與合規碳信用市場。大規模的市場平臺主要分布在歐洲、英國和北美。因此,CCM 的創新空間不大。

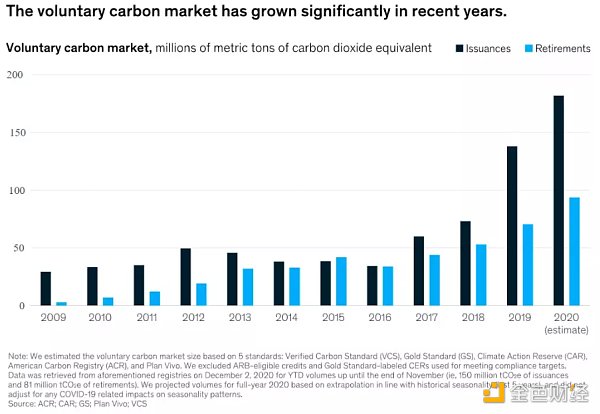

根據 MSCI,2021 年全球合規碳信用交易市場估計價值約為 8510 億美元,其中自愿碳市場大約占 10 億美元。由于 VCM 的規模相對較小,目前缺乏機構投資者。

雖然 VCM 的規模只有 CCM 的一小部分,但它是一個更加靈活和全球化的市場。與 CCM 不同,VCM 不受政府監管,也不受監管標準的約束。此外,可以發行或交易的碳信用額度沒有上限。雖然缺乏標準化會帶來挑戰,但這并沒有阻止來自能源、技術和金融等部門的大公司積極購買 VCM,以推動其凈零碳排放議程,個人也可以購買信用額度來抵消他們的碳排放。盡管存在標準化挑戰,但 VCM 可以作為協調供需雙方的市場,并可能會在實踐中更透明、更穩健的氣候積極項目提供關鍵資金方面發揮重要作用。

動態 | 先河環保:引進區塊鏈等現代技術和管理人才:先河環保(300137.SZ)在互動平臺上回答投資者提問時表示,公司在北京設有研發中心,并將加強該中心的建設,引進擁有人工智能、大數據、區塊鏈等現代技術和管理的高端人才,研發新技術、新產品。另外,公司的監測設備在北京亦有銷售。[2020/2/25]

簡而言之,自愿碳市場背后的理念是,一旦碳排放量被合理定價,監管機構通過允許組織決定是否購買信用額度或減少污染,讓市場自己決定資源的最佳使用方式。這最終會增加排放成本,因此激勵公司或個人降低成本。

雖然碳信用額度量化了碳排放,但用于量化跨轄區碳排放的方法差異很大,從而導致標準化挑戰。雖然減少碳排放在環境影響方面有好處,但這里也沒有嚴格統一的量化標準來衡量來自不同管轄區的 VCM 碳信用。由于信用單位的標準化問題和環境影響問題,供應商在購買前需要更多的時間來驗證碳信用的質量。這導致自愿碳信用市場效率低下,因為不一致的碳信用標準導致融資稀缺、交易市場不透明以及最終市場流動性不佳。

區塊鏈技術的賦能有可能解決上述問題。許多初創公司正在嘗試將傳統的碳信用額度代幣化,利用區塊鏈技術將碳信用額度轉化為可分割、易流通、透明的代幣,以解決自愿碳市場存在的標準化問題。這是一個讓公眾更容易參與碳中和氣候治理的解決方案,基于區塊鏈的代幣可以結合到 DeFi 項目中進行激勵。

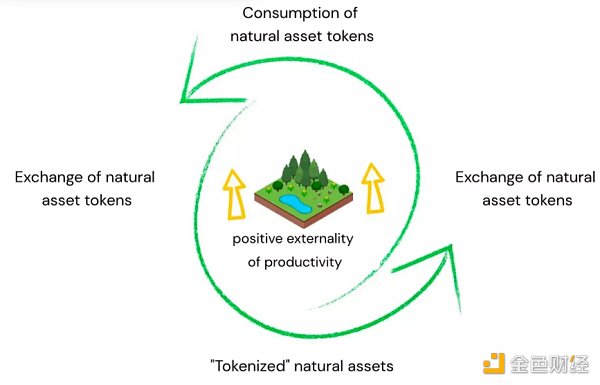

我們的貨幣體系未能重視自然資產在發展和維持人類社會中所發揮的作用,資本驅動的工業發展導致了負面的外部性,包括溫室氣體排放、棲息地破壞和社會不平等。許多項目旨在使用 Web3 工具解決氣候問題,其中大部分屬于 ReFi 的新興領域。

聲音 | 公眾環境研究中心(IPE)主任馬軍:區塊鏈+環保將迎來更多的應用場景落地:近日,公眾環境研究中心(IPE)主任馬軍接受采訪時表示,區塊鏈實際上是通過打破行業、領域、部門、上下級之間的壁壘‘跨界’合作,解決過去各方數據協作時數據真實性、隱私安全性等互不信任的問題。幫助政府、企業、公眾社會各界更及時、準確發現企業的環境問題,約束企業環境行為,督促企業成為合格公民。隨著政府環境執法監察力度和企業信息公開水平的持續提升,區塊鏈+環保勢必會迎來更多的應用場景落地。[2019/11/1]

再生金融(ReFi)是一場專注于區塊鏈和 Web3 力量的金融運動,以解決氣候變化問題,支持保護和生物多樣性,并創造一個更公平和可持續的金融體系。

ReFi 利用各種形式的資本,為所有利益相關者促進可持續的、系統的、積極的變化,基于區塊鏈技術,將真正的自然資產帶入鏈上。這是一種為社區和公共產品提供資金的文化傾向,而不是旨在為創始人帶來回報。金錢和資本被視為可編程的工具,通過基于可再生自然資源共識的社區,幫助解決氣候和環境問題。AsRegen Network 的董事 Kei Kreutler 指出,Regen 專注于預測圍繞亞馬遜熱帶雨林等地理位置組織的生物區域 DAO 和整合其他社區的公會 DAO。

為了穩定我們的氣候和恢復我們的生態系統,我們看到越來越多項目在 ReFi 領域進行實驗。 通過按技術對各種項目進行分類,我們歸類出了基礎設施、平臺和 DAO 層面出現的項目。

動態 | 德國公司推出移動環保比特幣采礦容器:比特幣(Bitcoin)礦業基礎設施公司Northern Bitcoin AG宣布,其新型氣冷式采礦容器的測試已經完成,該容器可容納144名ASIC礦工。(cointelegraph)[2019/9/9]

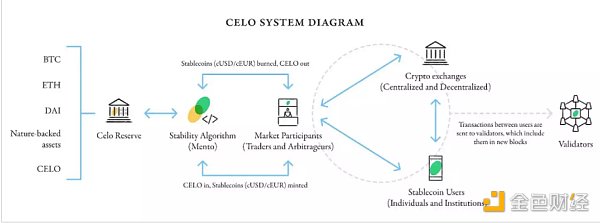

與很多面向市場的 Layer1 不同,Celo 傾向于使沒有銀行賬戶的用戶能夠方便地參與 DeFi 產品。Celo 的目標是非洲和發展中國家。到 2021 年底,Celo 的總價值鎖定(TVL)約為 1.39 億美元。DeFi、錢包和社會影響項目在總 TVL 中占較大比重,分別約占 26%、24% 和 10%。

Celo 可以被認為是一個輔助角色,除了為其他平臺提供一個低影響的平臺,Celo 本身并不直接處理碳信用。

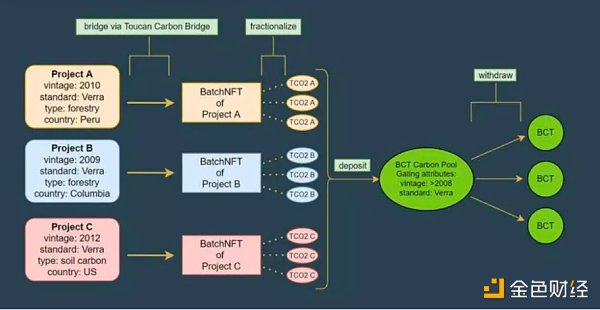

Toucan 協議,是一個基于 Polygon 的協議,將碳作為 Web 3.0 的貨幣。它的目的是把碳信用變成可編程的數字資產,并改善碳交易市場的價格錨定和流動性問題。該協議主要通過兩個功能實現代幣化:碳橋和碳池。

通過 Toucan Protocol 在鏈上轉讓傳統碳信用的過程如下:

首先,從傳統市場上購買一批特定項目和年份的碳信用額(通常由公共認證機構 Verra 驗證)。

專家:區塊鏈有利于環保監管:據新華社,中國生態文明研究與促進會執行副會長、原環保部政法司司長李慶瑞在近日表示,現在環保監管面臨的突出問題是自然資源過度開發、環境嚴重污染,在經濟發展過程中存在不少缺乏環境責任感、不誠信的產業主體。由于數據分散等原因,缺乏對企業責任的有效監管機制,而區塊鏈技術如果能解決這個問題,將是難得的機遇。由于區塊鏈公開透明、分布廣泛,并且不可篡改偽造和取締記錄,可以有助于消除環保欺詐、造假等行為。國有重點大型企業監事會主席趙華林表示,環保最基礎的是數據,相關數據進入區塊鏈后,一個交易就形成了,企業很難為了經濟效益篡改數據,環保和效益之間的博弈將為之緩解。國家應對氣候變化戰略研究和國際合作中心國際部主任柴麒敏表示,在強調區塊鏈技術優勢的同時,也要看到區塊鏈本身增加能源消耗和排放的問題。[2018/6/23]

其次,這些信用額度通過 Toucan 碳橋轉移到鏈上,成為「BatchNFT」,一個包含碳類型、年份、地點和碳噸位等詳細信息的 NFT。為了提高流動性,BatchNFT 被細分為可替換的 TCO2 代幣。

然后,TCO2 根據特定的標準被存入不同的「碳池」,存款人可以使用「碳參考代幣」,如 BCT 進行交換。

目前,大多數 ReFi 協議旨在建立碳標準,提高碳市場的流動性,然后實現市場投機和定價,就像 Toucan 所做的那樣。一些人表示擔心,這些新標準有可能造成分裂,影響流動性、透明度和潛在的責任。鑒于 Toucan 在鏈上碳方面擁有超過 85% 的市場份額,我們認為 ReFi 基礎設施的其他創新的市場份額有限。

Moss Earth 是一家專注于環境服務的氣候技術公司,利用區塊鏈技術支持可追溯和透明的碳足跡抵消過程。2020 年,它將亞馬遜雨林每年產生的 15 萬個碳信用額作為資產儲備。通過凍結由碳標準驗證機構 Verra 驗證的碳信用,它鑄造了代幣 MCO2 作為鏈上資產進行交易。用戶可以購買、儲存和抵押 MCO2 以保護環境。

Moss Earth 已經與許多大公司建立了合作關系:亞馬遜已經購買了超過 1500 萬美元的 MCO2,幫助保護大約 8 億棵樹。巴西最大的航空公司 Gol 用相對的 MCO2 來抵消其機上的碳排放。Celo 社區還批準了一項提案,將 0.5% 的 cUSD 儲備分配給 MCO2。

目前,在平臺層面上有很多競爭產品,而且大多數都有針對碳信用不同應用場景的垂直解決方案。例如,Nori,一個以解決現有市場中碳信用的重復計算和欺詐為目標的平臺,正在建立一個碳減排交易市場。

FlowCarbon 是一個由知名風險投資公司 A16z 支持的碳信用開源協議,是一個基于 Celo 的碳信用開源協議,旨在成為一個透明的、無門檻的碳交易市場,繼續幫助企業將其碳排放降低到凈零或凈負值。

Flowcarbon 的代幣 GNT 完全由鏈外信用的實時價值支持,可以作為抵押品、協議金庫資產、穩定幣儲備,或用于抵消鏈上碳信用。我們相信,未來在平臺應用層會有更多創新的聲音。他們可能會創造一個垂直整合的碳業務,包括融資,企業碳排放服務,碳信用交易,以及具有深度流動性的碳池。

KlimaDAO 吸引了很多人的注意,因為它在成立后不到一個月的時間里積累了超過 1.1 億美元的資產。KLIMA 代幣由現實世界的碳資產——基礎碳噸(BCT)支持。代幣價格由代幣和基礎碳資產的供需關系決定。

它通過從市場上購買盡可能多的信用額度并將其鎖定在其國庫中,推動碳資產的價格上漲,從而鼓勵減排。碳價格的上漲正迫使污染者要么依靠增加的有償成本來遵守自愿排放目標,要么迅速采取行動減少污染。同時,更昂貴的碳抵消也可能導致更多對氣候友好的項目出現,向市場出售信用。用戶可以通過 Klima DAO 質押 KLIMA 來賺取利潤,APY 曾一度攀升至 37,000%。

我們可以得出結論,Klima DAO 的代幣經濟模式遵循龐氏騙局,建立在對氣候治理的強烈共識之上。越多的人對支持它感興趣,對 KLIMA 和 BCT 的需求就越高。對 BCT 的需求將有助于推動 KLIMA 價格的上漲,并為 Klima DAO 的國庫提供支持,為現實世界的公司提供碳抵消的激勵。然而,隨著今年加密貨幣市場進入熊市,Klima DAO 的 TVL 和代幣價格在近期表現不佳。

像 Klima DAO 這樣的 DAO 取得長期成功,如與 BTC 或 ETH 競爭,不是一件容易的事。目前,大多數 ReFi DAO 的代幣經濟模式是類似的。例如,Kumo,MakerDAO 的「綠色」版本,也采用了龐氏經濟學:流通的 KUSD 越多,市場上的碳排放就越多,碳項目可以獲得更多的融資。雖然市場還很年輕,仍有足夠的空間開發新的加密經濟模型來運行 DAO,但更多地考慮開發更復雜的經濟模型可以使 DAO 的運行更加穩定和可持續。

ReFi 還很不成熟,項目的數量仍然較少。因此,這個市場發展中的爭議和瓶頸值得我們關注,因為解決這些問題可以幫助推動這個行業的發展。根據 Curvelabs 的研究,對 ReFi 的批評需要熟悉兩個知識體系:基于市場的生態保護,以及加密貨幣經濟學。

由于碳交易的整體過程相當復雜,且又無法繞過 Verra 和 Gold Standard 等中心化的核查機構,所以碳信用代幣化的作用被大大削弱。最后,目前的去中心化系統是建立在中心化的瓶頸上。

代幣交易的投機性也適用于碳信用代幣化:一些 ReFi 項目代幣的交易只是為了短期的經濟利益,并沒有真正履行其環境保護的職責。在這方面,需要更清晰、更標準化的監管程序。

FlowCarbon 首席執行官 Dana Gibber 說:「世界各地有強大的經濟激勵措施來破壞大自然,但自愿碳市場是一種出色的金融機制,它為重新造林、振興和保護自然創造了一個平衡激勵。」

我們當前經濟體系的設計方式是為了集中積累財富和權力,而不考慮對氣候或整個自然的影響。 金錢講述了一個以營利為目的的采礦故事——開采人們的自然資源。

與傳統的碳信用治理方式相比,碳信用的代幣化可能會建立一個更高效的碳交易市場和更透明的監管環境,從而進一步促進地球的碳減排。

深潮TechFlow

個人專欄

閱讀更多

金色早8點

Bress

鏈捕手

財經法學

PANews

成都鏈安

Odaily星球日報

$GHO 和 $crvUSD 的推出近在咫尺,那么特定于協議的穩定幣是下一個大敘事嗎?在所有的加密貨幣類型中,穩定幣仍然擁有最大的產品市場契合度.

1900/1/1 0:00:00原文標題:《Web2 VS Web3 Fintech,東風能否壓倒西風?》撰文:Buidler DAO未來在 Web3 的金融世界中.

1900/1/1 0:00:00比特幣的價格在2021年爆發,4月突破60,000美元,11月創下近70,000美元的歷史新高。然而,自那個高峰以來,該資產扭轉了它的軌跡,損失了超過50%的價值.

1900/1/1 0:00:00原文標題:《DeFi 在現代金融體系中的位置 --2022》 撰文:Koi DeFi(Decentralized finance)是我入圈的最大原因,作為一個自由主義者.

1900/1/1 0:00:00金融時報消息指出,盡管存在加密貨幣熊市,新加坡最大的銀行仍計劃發展其加密貨幣和數字資產業務,并表示希望擴大其數字交易所并為其在亞洲的 300,000 多名富有客戶提供服務.

1900/1/1 0:00:00熊市里,一切都很緩慢。以前的各種日常敘事轉變為關于宏觀經濟學的討論、V神的那些“有趣”照片,以及普遍的不安感.

1900/1/1 0:00:00