BTC/HKD-0.01%

BTC/HKD-0.01% ETH/HKD-1.5%

ETH/HKD-1.5% LTC/HKD-0.98%

LTC/HKD-0.98% ADA/HKD+1.58%

ADA/HKD+1.58% SOL/HKD-1.01%

SOL/HKD-1.01% XRP/HKD-1.55%

XRP/HKD-1.55%我們之前專門寫了一篇文章介紹Synthetix的底層機制和原理,這篇文章我們想進行一個項目跟蹤,順便說說我們對于合成資產的理解。

區塊鏈是一個孤島世界,借著預言機得以獲得區塊鏈之外的數據信息,而區塊鏈世界需要與外部金融世界打通。而在區塊鏈世界直接構建一個大宗商品市場、外匯市場、債券市場很顯然不切實際,也不是最優解決路徑,所以最合理的解決方案是構建一個和現實資產同漲跌,在買賣的最終金融效果上實現一致,這就是合成資產,有點像傳統金融的指數。

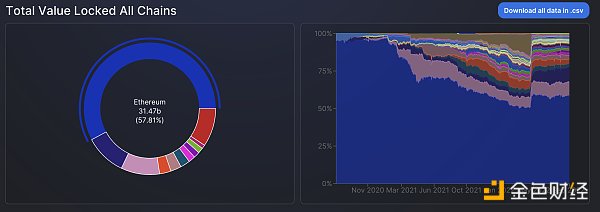

另外一個意義是,目前整個區塊鏈世界是一超多強的格局,其他公鏈雖然不及ETH的繁榮程度,但也各有發展,各有場景,Ethereum的TVL 在整個市場的TVL占比是持續下降的(現在占比57.8 %)。

而多鏈之間的資產互通十分困難,例如我在cosmos上的資產很難借用ETH defi的流動性,質押、借貸等等;再例如我想在ETH上購買BNB、ETC、ATOM等資產都很難實現,基于購買“資產”只是為了在波動中獲利,合成資產如果通過真實資產質押的方式就很復雜(也有安全性問題),通過價格指數鉚釘的方式則從側面實現了“跨鏈”。

構造合成資產不是問題,問題是如何讓合成資產的價格指數和真實資產的價格完全鉚釘(買賣雙方的博弈會讓價格在兩個不互通的市場中產生差價),Synthetix通過全局債務的思路解決了這個問題,確實很新穎。

Matter Labs將對時間戳、編號和哈希值在zkSync Era上的行為方式進行重要更改:8月8日消息,Matter Labs開發者關系工程師Antonio在Github表示正在對 block.timestamp、block.number 和 blockhash 在 zkSync Era 上的行為方式進行重要更改。目前 block.timestamp、block.number 和 blockhash 分別是返回 L1 批次的時間戳、編號和哈希值,此次更新完成后,將分別返回 L2 區塊的時間戳、編號和哈希值。

Antonio 表示,許多應用需要更高的時間 fidelity,這可以通過引用 L1 批次來實現。通過這些更改,合約將能夠在 L2 區塊級別計時(約每隔幾秒生成一次),這些信息已經在 API 上提供,但隨著新的更改,開發人員將能夠直接在智能合約中進行訪問。當前我們正在開發此更改,將在轉移到測試網和最終主網之前在內部測試更新過程。[2023/8/8 21:32:37]

Synthetix治理代幣SNX供應量上限設置為3億的消息,將這個已經趨向于邊緣化的Defi協議重新拉回到公眾視野。

SNX供應量上限設置為3億,意味著SNX目前的質押獎勵將在未來可見的時間段內快速下降,質押吸引力也會下降很多(APY會在未來的10周內下降50%以上),質押獎勵將由原先的通脹SNX獎勵為主轉化為手續費收入為主。

數據:zkSync Era提交區塊數量突破100萬:金色財經報道,據zkSync Era鏈上數據顯示,當前提交區塊數量已突破100萬,本文撰寫時達到1,001,636,其中已驗證區塊數量為932,956個,鏈上交易總量達到5,104,679筆。另據l2beat數據顯示,zkSync Era鎖倉量為1.56億美元,漲幅98.52%。[2023/4/8 13:50:52]

SIP276的提案是 Synthetix 的創始人 Kain Warwick 提出。

在提案的原文中 Kain Warwick說到了自己這樣提案的原因:“Inflation was intended to bootstrap the network, it has done this extremely effectively. Now that fee yield from atomic swaps and perps is meaningful and growing it is time to wind down inflation, the fact that we are only a few weeks away from the very memeable 300 million mark is cause enough to make this change now.”

ZigZag:將于zkSync 2.0發布后同步上線新版ZigZag DEX:8月1日消息,ZigZag表示,作為zkSync 1.0網絡上唯一DEX,將于zkSync 2.0發布后同步上線新版ZigZag DEX,陸續部署功能更全面的智能合約,包括同時下達多個限價單,保證金交易,永續合約,流動池質押等功能。[2022/8/1 2:51:38]

“通脹激勵是為了初期建立債務池,現在原子互換和永續合約的費率收益已經初具規模,是時候緩和通脹了。”

這里說到了提出這個3億硬頂的一個原因:原子互換和永續合約;

這里提到了兩個關鍵的收入讓SNX開始緩和通脹:

從上圖可以看到當前的Synthetix當前的APY構成是13.6%的手續費收入獎勵和57.8%的,本次提案設定3億,就是在十周之內減少44.2%的APY。

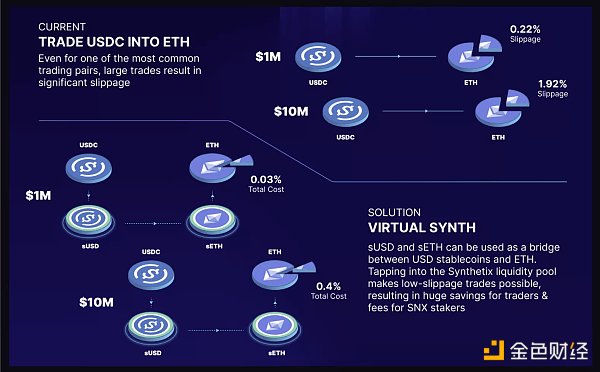

確實,原子互換現在已然成為了Synthetix的金字招牌,降低滑點的利器,原理我們在之前一篇Synthetix“無中生有”的介紹文章中有過詳細的介紹。

多說一點吧,從邏輯上我們應該想的通,這個機制過了一下SNX網絡,滑點就降低了,那么誰在為滑點“負重前行”,其實就是所有s資產的持有者,這個和SNX的全局債務有關。

Synthetix已重置6大反向合成資產:9月7日午間,Synthetix官方發布推特宣布,此前被凍結的6大iSynths(反向合成資產)iLINK、iLTC、iBCH、iDEFI、iXTZ和iBNB已被重置。注:iSynths是指通過Synthetix的預言機或Chainlink的預言機網絡提供的價格反饋來反向跟蹤資產價格,為交易者提供做空服務。[2020/9/7]

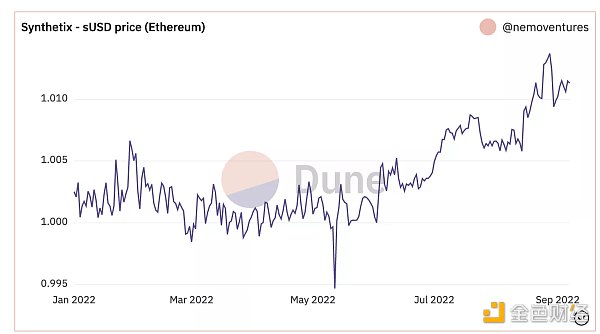

現在sUSD逐漸形成的正溢價也從側面表現了原子互換的需求還是比較旺盛的。

而另一個需要注意的問題就是sUSD 持續處在正溢價慢慢會抑制原子互換的需求,原因就是sUSD 正溢價的多少決定了 其與USDT、USDC 等其他穩定幣互換的過程中會出現磨損,而這一步則是原子互換必經途徑。

“he community has attempted to tweak inflationary incentives a number of times over the years and while these changes have been successful in bootstrapping the network, inflation fundamentally distorts the incentives within the network. ”

Synthetix將于明日部署Spica升級 將對使用以太坊作為抵押資產進行二次測試:合成資產協議Synthetix將在北京時間7月30日8點部署“Spica”升級進行部分協議改進。該版本將包含以下內容:1.SIP-35和SCCP-27,對使用以太坊作為抵押資產進行第二次測試,其中,抵押率將從150%調整至125%。2.SIP-44,對結算過程進行部分修改;3.SIP-54,向Synth交易所添加了限價單功能等。部署升級后,系統將關閉幾個小時。在此期間,用戶可能無法與系統進行交互,包括使用Mintr或Synthetix.Exchange以及轉移SNX或Synths。[2020/7/29]

提案中還提到一個原因:高額的APY通脹獎勵并沒有有效的吸引大家來做SNX質押,所以現在要盡快終止這個高速的通脹。

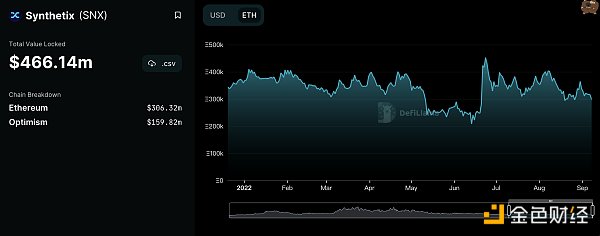

可以看到SNX即使調高了APY,并沒有引起SNX質押量的明顯增長,而之后降低APY則很有可能引起SNX質押者撤退,而這種撤退會減少sUSD的供應量,因為SNX退出質押是通過燃燒sUSD完成的。

在此情況下,深度不好的sUSD會導致更高的正溢價,會出現我們之前所說的抑制原子交換,進而影響協議的手續費收入,從而形成死亡螺旋。

想要避免進入死亡螺旋,協議收入必須要扛起激勵的重任。

Synthetix 協議的激勵獎勵分兩部分一部分是從 Kwenta Futures、Lyra、Kwenta Spot、原子互換等手續費收入,另一部分才是SNX通脹獎勵。

面對即將停止通脹獎勵,協議生態建設和繁榮顯得越來越重要。

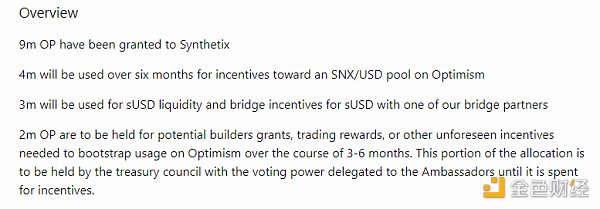

首先明確一個前提,Synthetix生態是OP的重要組成部分,OP給了Synthetix 的財政部委員會900萬$OP也能看到對SNX協議的重視(給Aave協議是500萬$OP激勵),可能隨著ETH L2的成長,Synthetix 及其生態系統會有重大的增長機會。

Kwenta可以說是Synthetix生態最重要的生態項目,s資產之間的互換就發生在這里,而且在現貨交易的基礎上還添加了期貨交易(最高25倍杠桿)。

隨著KIP-21協議的通過,在Kwenta平臺上通過SynthSwap可以將任何ERC20代幣轉換成s資產,這一點會大大擴充原子交易的適用范圍。

這部分也是Synthetix手續費收入的“大戶”,Kwenta 在沒有交易激勵的情況下通過用戶使用達到了 41 億美元的交易量,手續費收入也達到了1400萬。

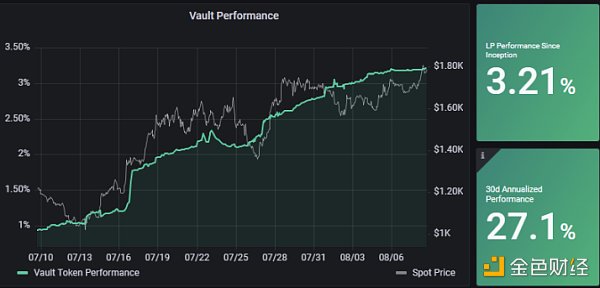

Lyra可以說是基于Synthetix協議或者說附著于Synthetix協議的期權項目,目前只有ETH和BTC的期權。

Lyra試圖將AMM引入期權領域,但是期權的定價其實不同于現貨,它包含了隱藏波動率以及基礎現貨價格和時間衰減等復雜的因素,很難又一個簡單的流動性池公式來解決這個問題,但是Lyra引入和兩個重要參與者,試圖在宏觀上平衡整個平臺的敞口。

流動性提供者 (LP)將 sUSD(一種穩定幣)存入 Lyra 做市商保險庫 (MMV) ,并建立雙向(買入和賣出)期權市場。

交易者使用 Lyra 交易期權。他們既可以從 MMV 購買期權,也可以向 MMV 出售期權,買賣時出現的市價差(或者期權理論價值差)屬于LP,由此作為流動性池的補償

這種方式相當于流動性提供者也是期權的套利者。

目前基于Lyra平臺的策略平臺和社群也越來越多了,可能是個未來有前景的期權協議。

Thales是一個基于Synthetix的二元期權平臺,有兩種方式:

“賭”到期之后高于目標價或者低于目標價;

“賭“到期之后在目標價范圍之內還是之外;

二元期權博弈的是“賠率”也就是你對手方的多寡,而且這種玩法的金融屬性還有待考究在此就不做過多贅述。

dHedge是一個基于Synthetix合成資產的去中心化基金平臺,在此你甚至可以找到很多優秀的投資策略,現在Kwenta合約和Lyra期權的加入給了dHedge更多的可能性。

作者:太和研究員Calvin

來源:bress_xyz

Bress

個人專欄

閱讀更多

財經法學

成都鏈安

金色早8點

鏈捕手

PANews

Odaily星球日報

Tags:SYNTHETIXETISynth sLTCProtectors of the RealmMTIXRETIRE幣

原文作者:以太坊基金會研究員 Justin Drake 和 Bankless 編輯 Lucas Campbell。 編譯:DeFi 之道 以太坊從工作量證明到權益證明的過渡已經計劃了 7 年多.

1900/1/1 0:00:002021年以來,元宇宙、NFT、數字藏品等新概念、新技術的不斷破圈,讓 Web3 得到了前所未有的關注,即使是相對保守的國內市場,也有不少互聯網大廠和傳統品牌相繼入局.

1900/1/1 0:00:00終極版VR,長這樣?! 作者:夏舍予 說起VR(虛擬現實)領域的前沿研究進展,全球最火爆的VR設備供應商Meta,絕對是引領市場風向的存在.

1900/1/1 0:00:00“未來,整個世界都將被數字化,一切都將在虛擬數字世界里有一個復制品,像是現實世界的一面鏡子。”這是《失控》的作者凱文·凱利在2019年的數博會上的講話.

1900/1/1 0:00:00原文作者:Evgeny Gaevoy原文編譯:0x9F,BlockBeats昨日,幣安官方發布公告稱,為了提高用戶的流動性和資金使用效率.

1900/1/1 0:00:00自比特幣誕生以來,區塊鏈已經發展了十三個年頭,對、經濟與文化都影響深遠。區塊鏈技術的發展經歷了 Layer1 的底層賬本探索和 Layer2 的應用拓展,區塊鏈也從 1.0 時代的貨幣和支付.

1900/1/1 0:00:00