BTC/HKD+2.57%

BTC/HKD+2.57% ETH/HKD+3.08%

ETH/HKD+3.08% LTC/HKD+3.51%

LTC/HKD+3.51% ADA/HKD+4.7%

ADA/HKD+4.7% SOL/HKD+5.04%

SOL/HKD+5.04% XRP/HKD+2.89%

XRP/HKD+2.89%撰文:Ben Giove

編譯:AididiaoJP,Foresight News

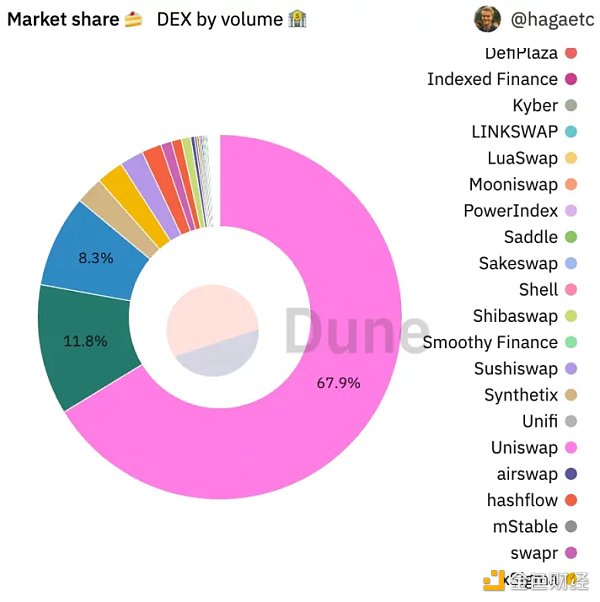

目前為止,Uniswap 是協議取得巨大成功,而代幣表現脫節最顯著的例子之一。Uniswap 是以太坊 L1 上交易量最大的去中心化交易所,占有 67.9% 的份額,它就像一棵搖錢樹,在過去一年的時間里為其 LP 產生了 12 億美元收入。甚至在某些時候,它的每日費用收入超過了以太坊。

Uniswap 市場份額 - 來源:Dune Analytics?

在以太坊生態中,Uniswap 是市值最大的協議,但 UNI 的表現卻相當糟糕,例如在過去一年里,UNI 相對于以太坊的價值損失約為 51%。

盡管目前市場存在相當大的波動性,但表現不佳的常見論點源于 Uniswap 無法打開協議費用開關這一事實。

協議費用開關的打開只能通過 UNI 持有者的治理投票來完成。當費用開關打開時,Uniswap DAO 能夠在去中心化資金池的收入中分得 10%-25%。這也是 Uniswap 協議本身具有價值的原因。

自從 2021 年 5 月 Uniswap V3 上線以來,費用開關一直未打開。然而這種情況可能很快就會改變,因為 PoolTogether 的創始人 Leighton Cusack 提出為三個礦池開啟費用開關的提議已經通過了 Uniswap 治理的前兩個階段投票。如果提案正式通過執行,它將向市場表明 Uniswap 治理能夠打開費用開關。 這也提出了一些關鍵問題:

Nansen CEO要求美SEC主席Gary Gensler辭職:金色財經報道,針對美國證券交易委員會主席Gary Gensler在社交媒體發文稱Coinbase剝奪了投資者的重要保護,包括防止欺詐和操縱的規則手冊、適當的披露、防止利益沖突的保障措施以及美國證券交易委員會的例行檢查,區塊鏈分析公司首席執行官Alex Svanevik回應稱,人類將因為Gary Gensler而變得更糟,辭職。[2023/6/6 21:19:45]

Uniswap 可以在不損失市場份額的情況下成功打開費用開關嗎?

該協議可以從該提案中獲得多少收益?

激活所有流動池的費用開關能賺多少錢?

這對 UNI 代幣意味著什么?

在展開之前,讓我們先了解一下費用開關提案是什么。

提案建議從 Uniswap 在以太坊部署的三個穩定幣池收取 10% 的 LP 費用,這是可能的最低收取標準,該協議允許在每個池的基礎上抽取 10%-25% 的 LP 費用。選定的池及其費用等級如下:

ETH-DAI (0.05%)

ETH-USDT (0.30%)

ETH-USDC (1%)

費用開關將在約四個月后打開,所有賺取的費用將計入 Uniswap DAO 資金庫中。在此期間,會有另一項提案出現,代幣持有者可以選擇投票關閉這三個池的費用開關。

到目前為止,該提案已經在 Snapshot 通過了 Uniswap 治理的前兩個階段:溫度和共識檢查投票。350 萬個 UNI 投了贊成票,而只有 54 個 UNI 投了反對票,以壓倒性的優勢通過了溫度檢查。

Web3音樂平臺Spinamp完成120萬美元融資:6月5日消息,Web3 音樂平臺 Spinamp 完成 120 萬美元融資,PTC Crypto 領投,參投方包括 Coop Records、Archetype、NOISE、Fire Eyes DAO、1kx,個人投資者包括 Bramanathan(Ideo)、DegenDavinci(音樂 NFT 收藏家)、Adam Levy(Mint Podcast)、David Greenstein(Sound.xyz)、Kyle Dhillon(Arpeggi)、Mike Perry(Heds)、Ramtin Khoee(Heds)、Cameron Greer(Heds)、和 Christina Beltramini(Lens)。[2023/6/5 21:17:28]

在社區獲得反饋,再次研究修改之后,費用開關打開的第二次提案將進行共識檢查投票。與激活 DEX 上兩個最活躍的池子費用開關不同,為了測試多個費用等級的預設時間段,這種二次實施需要更多的檢驗方法來激活上述三個池的費用開關。第二次提案再次以壓倒性的優勢通過,1900 萬票支持,只有 481 票反對。

雖然該提案仍然需要通過最終、有約束性的鏈上投票才能正式確定,但基于投票率和治理論壇的評論,提案似乎已經在社區內獲得了廣泛的支持,Uniswap 似乎很有可能打開這三個池的費用開關。

為什么 Uniswap 可以在不損失大量市場份額的情況下開啟費用開關?

如果要反對打開費用開關,理由很簡單:如果 Uniswap 打開費用開關,他們將失去較大的市場份額,流動性將由于其利潤壓縮而遷出。這種風險在很大程度上是由于在 Uniswap V3 上提供流動性是非常困難的,因為它使用集中流動性,需要比恒定產品或者穩定交易 AMM 的 LP 更加積極的管理。

科幻小說《美麗新世界》即將轉型為NFT:金色財經報道,科幻小說《美麗新世界》即將轉型為NFT,Algorand基金會和Book.io聯手將10,000本Aldous Huxley的經典電子書帶入區塊鏈。[2023/5/6 14:47:06]

在不景氣的市場背景下,削減 LP 的利潤率可能會造成負反饋循環。Uniswap 失去流動性,導致交易執行體驗變差,從而為 LP 帶來較低的交易量和回報,進而導致 DEX 進一步流失市場份額,而競爭對手反而會獲取更多的市場份額。

這種風險在競爭激烈的 DEX 領域被放大了,同類型產品之間幾乎沒有差異性,如果自己漲價,市場就會選擇更便宜的那個。同時 DEX 也很容易分叉,由于 Uniswap V3 代碼受到商業許可證的保護,所以很少有未經授權的分叉出現。

雖然這個論點看似很有說服力,但 Uniswap 出于幾點原因應該能夠打開費用開關。其中粘性交易量和粘性流動性可能是最具吸引力的。由于其強大的品牌效應,許多交易者將專門使用 Uniswap,而不是通過聚合路由所有的交易來尋求最佳執行方式,從而產生了粘性協議參與者的概念,對于流動性參與者也是如此。Uniswap 有跟蹤記錄和設計,其中除了費用開關,合約是不可變的。盡管有協議費用,LP 可能更愿意在 DEX 上繼續做事,而不是遷移到競爭對手那里。

此外,幾乎所有其他主要現貨或衍生品 DEX,例如 Curve、Balancer、SushiSwap、GMX、dYdX 和 Perpetual Protocol 都收取 LP 費用。Uniswap 似乎也能夠在不失去相當大比例市場份額的情況下收取費用。

Wintermute創始人:DeFi的下一個大潮可能來自GameFi:金色財經聯合Coinlive現場報道,新加坡“Token 2049”峰會活動今日舉辦,在題為 \"擴大DeFi規模,實現大規模應用 \"的圓桌討論中,Wintermute創始人兼首席執行官Evgeny Gaevoy表示,推動DeFi采用的一個因素是復雜性的抽象化,DeFi用戶在使用該協議時希望感到安全。談到DeFi的下一個大潮,他認為它可能來自GameFi,不是那些舊的區塊鏈游戲,而是實際上新的游戲。Web3提供了游戲內資產的所有權,而現在很多游戲都沒有提供。

Uniswap Labs首席法務官Marvin Ammori認為,傳統金融和去中心化金融的結合可能需要一段時間。很多人覺得傳統金融更容易使用,據此,在使用DeFi時,人們只需要管理自己的私鑰和錢包。DeFi的未來取決于我們建立的東西,確保每個人都能使用DeFi。[2022/9/28 5:57:47]

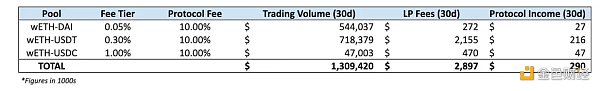

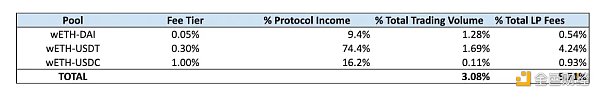

讓我們開始分析,如果三個池收取 10% 的協議費用,Uniswap 將獲得多少收益。為了了解不同市場條件下的收益,我們將查看過去 30 天、120 天(提案中的激活時間)和 365 天所賺取的費用,此外,我們還將查看期間 Uniswap 總交易量和 LP 費用來自三個池中的哪一個。

在過去 30 天,三個池的交易量合計為 13.1 億美元,賺取了大約 290 萬美元的費用。如果打開費用開關之后,Uniswap 在過去一個月將獲得 29 萬美元的協議收入,或者年化為 348 萬美元。

游戲工作室Gunzilla Games宣布完成4600萬美元融資:金色財經報道,游戲工作室Gunzilla Games宣布完成4600萬美元融資,本輪投資由Republic Capital領投,Griffin Gaming Partners、Animoca Brands、Jump Crypto、Raptor Group、CoinFund、Shima Capital、Dominance Ventures、GSR、Kucoin Labs、Spartan Investment Group、AlphaCrypto Capital、暴雪、Digital Strategies、Morningstar Ventures、Gamegroove Capital、NGG 等參投,天使投資人包括Twitch聯合創始人Justin Kan等。本輪融資資金將用于建立其游戲平臺 GunZ。

由Gunzilla Games開發的游戲平臺GunZ將成為大逃殺游戲Off The Grid(OTG)的基礎。OTG的突出機制之一是游戲內物品交易,玩家可以從其他玩家那里購買游戲內物品,交易將通過其內部基于區塊鏈的市場或任何支持NFT技術的第三方市場進行。[2022/8/9 12:12:31]

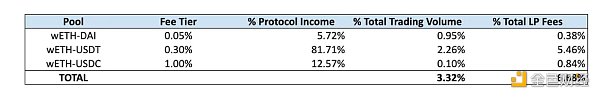

到目前為止,最大的費用貢獻者是 WETH-USDT 池,在此期間它貢獻了 74.4% 的協議收入,同時這三個礦池也分別占了 Uniswap 總交易量和費用的 3.08% 和 5.71%。

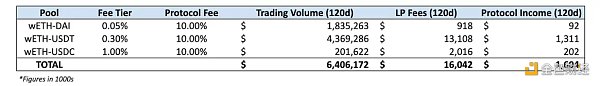

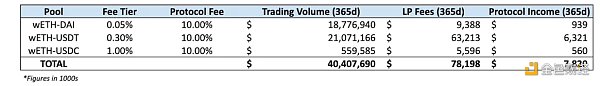

在過去 120 天,三個池的交易量合計為 64.1 億美元,為 LP 產生了大約 1604 萬美元的費用。如果打開費用開關之后,Uniswap 將獲得 160 萬美元的協議收入,或者年化為 487 萬美元。

到目前為止,最大的費用貢獻者是 WETH-USDT 池,在此期間它貢獻了 81.7% 的協議收入,同時這三個池也分別占了 Uniswap 總交易量和費用的 3.32% 和 6.68%。

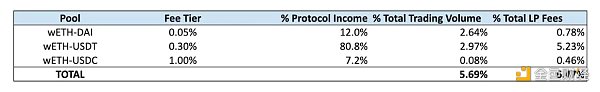

在過去一年中,考慮鏈上交易活動的周期性,三個池的交易量合計為 404 億美元,為 LP 產生了大約 7819 萬美元的費用。如果打開費用開關之后,Uniswap 將獲得 782 萬美元的協議收入。

到目前為止,最大的費用貢獻者是 WETH-USDT 池,在此期間它貢獻了 80.8% 的協議收入,同時這三個礦池也分別占了 Uniswap 總交易量和費用的 5.69% 和 6.47%。

正如上述分析,如果為三個池打開費用開關,Uniswap 將產生 348 萬美元至 782 萬美元的年化收益,具體取決于時間段。此外在三個時間段中,對利潤貢獻最大的將是 WETH-USDT 池,它占協議收益的 74.5%-81.7%。最重要的是這三個池僅占 Uniswap 總交易量的一小部分,比例在 3.08% 至 5.69% 之間,占總費用的 5.71% 至 6.68%。

總而言之,這表明該提議只是 Uniswap 貨幣化嘗試的一小步,如果費用開關嘗試被證明是成功的,這表明在收益方面還會有很大的上升空間。

如果每一個礦池的費用開關都打開了,將會發生什么?

為所有的礦池打開費用開關似乎不切實際,但是如果實驗成功,Uniswap 很有可能會選擇打開更多的費用開關,而且 DEX 在其平臺上從每筆交易中賺取費用是慣例。通過計算,我們可以更好地了解 Uniswap 潛在的盈利能力上限。

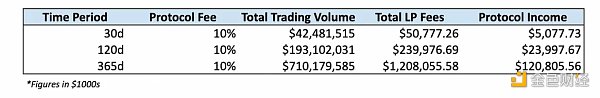

簡單起見,我們假設所有的池的固定抽成為 10%,我們將在相同的時間期限內再次進行測試。

如果以 10% 的協議費用為標準,Uniswap 在過去 30 天、120 天和 365 天分別賺取 507 萬美元(年化 約 6168 萬美元)、2399 萬美元(年化約 7296 萬美元)和 1.208 億美元。值得注意的是,這將是純粹的協議利潤,Uniswap 沒有向流動性提供者發放任何代幣獎勵。

Dapp 的協議收入 - 來源:Token Terminal

從 365 天的數據來看,Uniswap 將產生的收入在所有 DApp 中排名第七,僅次于 Axie Infinity、OpenSea 和 LooksRare 等 NFT 市場、DEX 的 PancakeSwap 和 dYdX 以及 MetaMask Swap。

但考慮到協議收入減掉代幣釋放時,Uniswap 將擁有僅次于 OpenSea 和 MetaMask 的第三高協議收益。

雖然費用開關提案不要求向代幣持有者分配收益,但未來 UNI 持有者有極大的可能選擇通過回購或分配 ETH 和穩定幣等資產的方式為自己發放獎勵。UNI 也將從純粹的無價值治理代幣轉變成生產性資產。

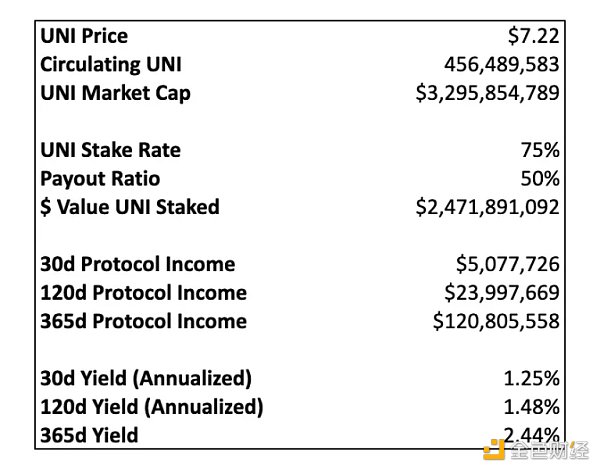

我們假設 Uniswap DAO 選擇通過某種機制分配費用開關所得利潤的 50%,而 UNI 持有人可以通過代幣質押的方式獲得收入。我們再假設 75% 的流通 UNI 被質押,一些供應仍留在交易所中。從圖中我們可以看到 UNI 持有人將獲得 1.25% 至 2.44% 的收益。

如果所有流動池的費用開關都處于活動狀態, UNI 的收益情況

盡管這一回報低于 veCRV 和 GMX 等其他 DEX 代幣,后者通常以 3CRV 和以太坊支付 4% 到 8% 之間的收益率。但考慮到 Uniswap 在行業的品牌地位,這一回報仍然極具吸引力。

正如上述所分析的那樣,打開 Uniswap 費用開關的影響是巨大的。三個池的激活也僅僅是其貨幣化能力變現的一個小嘗試,更加廣泛的費用開關將立即使 Uniswap 變成 Web3 行業中最賺錢的應用之一。此外如果 DAO 將部分收益獎勵給代幣持有人,UNI 將成為具有吸引力的生產性資產,收益率雖然不及部分同行,但也極具吸引力。

當然這些數字都是基于一定假設,而且使用的是歷史數據推測,沒有包含任何潛在的未來增長。鑒于 Uniswap 作為 DeFi 協議中的特殊的地位,其成功開啟費用開關將向市場發出信號:無價值的治理代幣實際上可以捕獲價值。

ForesightNews

個人專欄

閱讀更多

金色早8點

Bress

鏈捕手

財經法學

PANews

成都鏈安

Odaily星球日報

Tags:UNISWAPUniswapEFIYFUNI FinanceAdaSwapuniswap幣最新消息XDEFI Wallet

來源:華爾街見聞 撰文:王眉 沒有人確切知道美聯儲主席鮑威爾將在今晚(北京時間周五 22:00)的 Jackson Hole 全球央行年會演講中說些什么.

1900/1/1 0:00:00作者:Jessy,鏈捕手 “搞分叉嗎?” “搞嘛?” 對話發生在寶二爺和AWSB社區的一名志愿者何夏(化名)之間.

1900/1/1 0:00:00去中心化金融 (DeFi) 的根源可以在 2008 年比特幣白皮書中找到,該白皮書闡述了一種新的數字現金系統.

1900/1/1 0:00:00原文標題:《加密法律專家激辯 WEB3 監管:要合規還是去中心化?》嘉賓:高素質藍領,Fenbushi Capital 總法律顧問;邊界的 LilyKing,Cobo COO,中美律師.

1900/1/1 0:00:00文:Serpent 推特是加密用戶最常用的社交媒體之一,在方便我們及時同步行業最新消息的同時,也成為了不少加密騙局的媒介.

1900/1/1 0:00:00一、介紹 那么咱們先請嘉賓做一下簡單的自我介紹吧~嘉賓1:Bill-Oasis大家好,我是綠洲網絡中國社區大使計劃顧問,我們是一條具有隱私計算功能的公鏈.

1900/1/1 0:00:00