BTC/HKD+0.24%

BTC/HKD+0.24% ETH/HKD-0.37%

ETH/HKD-0.37% LTC/HKD-0.21%

LTC/HKD-0.21% ADA/HKD-1.33%

ADA/HKD-1.33% SOL/HKD-0.18%

SOL/HKD-0.18% XRP/HKD-2.57%

XRP/HKD-2.57%DeFi 的初始價值觀是關于金融包容性和開放性。但隨著 Gas 價格上漲,DeFi 慢慢變成了巨鯨的游戲。

L1 池(比如 YFI 的機槍池)因便宜、簡單而有效擴展 DeFi。

盡管如此,在 L1 的池子上存款、取款和調整資金仍然很昂貴。

StarkEx 解決這個問題。解決方案就是 DeFi Pooling,該方案把 L1 上的賬單拆分并在 L2 上提供頭寸來重新平衡。

StarkEx 3.0(譯者注:截至發稿,最新版本為 StarkEx 4.5)支持啟用這一功能所需的新基礎構件:L1 限價單。

DeFi 旨在改善金融的包容性,這要歸功于它的可組合和無需許可的性質。然而,當 gas 過于昂貴時,只有巨鯨能參與得起了。

DeFi平臺dAMM宣布在Token銷售輪中完成200萬美元融資:金色財經報道,機構DeFi借貸平臺dAMM Finance已完成一輪 200 萬美元的私人代幣銷售。本輪參與者包括Prismatic、WOO Network、LedgerPrime、Fischer8、Concave、Berachain和System 9, Inc。[2022/9/27 5:55:17]

如果希望 DeFi 在保持包容性的同時還能額外惠及千萬用戶,就亟需解決可擴展性問題,使交易成本保持在較低水平。

在 Yield Optimizer 中我們已經看到了向可擴展性發展的趨勢。YFI 和 Harvest 等項目讓散戶也能參與到高階的昂貴交易策略中來。以 YFI USDt 曲線策略為例。

作為一名普通交易者,優化 Curve 的借貸收益率相當復雜。需要把錢存入一個特定的池子里,把 LP 代幣押進 Curve 儲蓄池,設置鎖定期來增加 CRV 獎勵,并在鏈上投票選擇分配給池子的獎勵比例。

瑞士央行官員:CBDC可以為DeFi發展提供高穩定性和更低的風險:10月1日消息,瑞士國家銀行(SNB)董事會成員Thomas Moser在接受采訪時表示,CBDC可以為DeFi的發展提供更高的穩定性和更低的風險。

Moser進一步表示,數字貨幣的中心化和去中心化實際上可以協同工作,因為中心化對DeFi來說并完全是壞事,USDT和USDC是DeFi中使用最廣泛的Stablecoin,但二者都是中心化的,CBDC對于DeFi的風險要比Stablecoin更低,因為來自中央銀行的資金不會帶來交易對手風險。[2022/10/1 22:43:32]

用 YFI,上述的步驟都加以抽象化。只需在 YFI USDt yVault 上進行一次存款,剩下的都交給協議負責。作為回報,該協議對利潤收取 20% 的管理費。

Certik:2021年DeFi項目因黑客攻擊損失金額達13億美元:金色財經報道,安全公司Certik 在其首份“DeFi 安全狀況”研究報告中表示,2021 年,去中心化金融 (DeFi)項目因黑客攻擊損失金額增加了一倍多,達到 13 億美元。雖然損失的價值攀升了 160%,但由于 DeFi 市場的增長,損失在總額中的比例低于 2020 年。(coindesk)[2022/1/13 8:47:21]

這 20% 的費用對大多數交易者來說,不僅省去親自部署策略的麻煩,還節約了交易費用。

此外,通過聚合 YFI 客戶的投票權,YFI 的行為就像一個投資基金并影響 Curve 以使所有 YFI 交易者和代幣持有者等這些利益相關者受益。

盡管如此,YFI 在 gas 方面并不是最優的,因為從池中存取以及再平衡資金仍然是在 L1 上操作。因此,這些操作步驟往往價格昂貴到讓人高不可攀。

首款DeFi戰略游戲SOVI即將開啟白名單填報 并在NewItem展開定向分配:2月16日,據DeFi策略游戲SOVI消息,SOVI宣布將在官方Twitter(@SoviFinance)展開白名單填報,并在NewItem平臺開啟白名單定向分配:單價1HT,分配總量40000枚SOVI Token。定向分配將于2月18日12:00(GMT)時間正式開始,每個白名單最多可以獲配250枚SOVI Token。

SOVI.Finance是以區塊鏈戰略游戲為載體,創新性的IP+NFT資產+流動性挖礦優選平臺,通過戰略游戲開啟區塊鏈世界入口,以GameFi重塑“Dego 2.0”版本,致力打造創新型的IP+NFT資產,甄選優質流動性挖礦項目,為用戶帶來更輕松更豐富的資產交互體驗。[2021/2/16 19:52:16]

而 DeFi 聚合池就是來解決此問題的:它可以把存款、取款、再平衡等操作,都轉移到可擴展且低成本的 L2 上!

AOFEX將于9月16日啟動抵押平臺幣OT參與DeFi流動性挖礦活動:據官方消息,AOFEX交易所將于9月16日17:00正式啟動第一期抵押OT參與DeFi流動性挖礦活動,抵押額度為200萬OT,抵押周期為14天。平臺將使用等值于200萬OT的USDT參與CRV流動性挖礦,所得收益將全部按照用戶抵押比例進行分配。AOFEX將持續為用戶篩選優質流動性挖礦項目并實時監控,用戶抵押OT即可參與。

AOFEX是數字貨幣金融衍生品交易所,旨在為用戶提供優質服務和資產安全保障。[2020/9/15]

這種新機制能夠讓用戶使用 L2 帳戶更便捷地無 Gas 費交易:在 Aave 和 Compound 借貸,在 YFI 或者 Harvest 投資,又或是在 Uniswap、Balancer 或 Curve 提供交易流動性。

我們在此以一個簡單的 DeFi 操作步驟舉例:投資 USDt yVault。

參與者有:

交易者 / 用戶 / 終端用戶

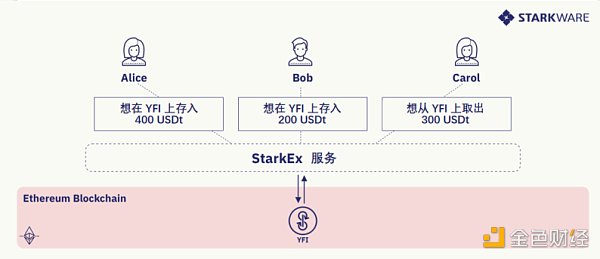

用戶 A、B 和 C 有資金在 L2 上交易。

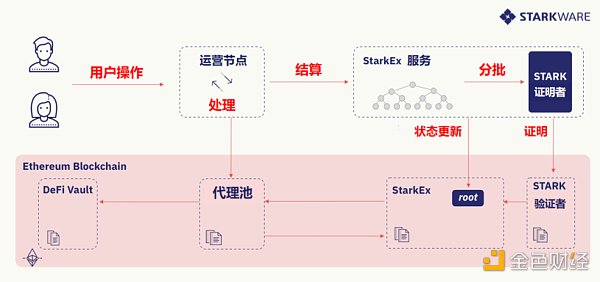

鏈下

運營節點以及為其提供服務的 StarkEx 系統。

鏈上

DeFi 目標合約(例如 yUSDt 機槍池)

StarkEx 智能合約

代理池:一個「新」的在鏈上智能合約,來協調 StarkEx 合約的需求、管理池子所有權,并與 DeFi 目標合約交互。

上述例子中,用戶 A 和用戶 B 想要存款進 YFI,而用戶 C 想要從 YFI 中取款。因此,用戶 A 和用戶 B 的需求正好與用戶 C 匹配,只有剩下差額部分需要在鏈上交易。

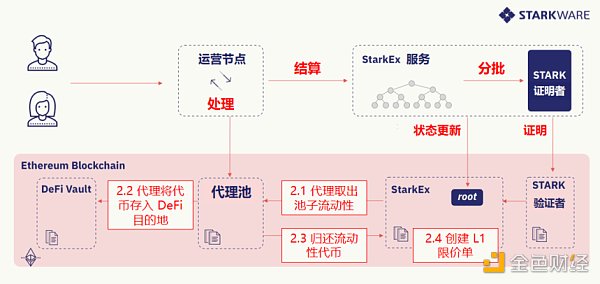

從 A 和 B 的角度來看的話,DeFi 聚合池操作為兩步:

將 USDt 換成 StarkEx 運營者從代理池出鑄造出的份額(例如 *syUSDt*)

將 syUSDt 換成 yUSDt

代理合約鑄造代理池的份額(例如 syUSDt)

代理合約通過 L1 限價單(可參考下述)將份額賣給交易者

StarkEx 在鏈上結算這筆買賣

代理合約從 StarkEx 智能合約中取出資金池中的資金

代理合約將這筆資金存入 DeFi 機槍池(例如 yVault)

代理合約收到存款憑證(LP 代幣,例如 yUSDt)

代理合約創建一條鏈上限價單,給出存款憑證對池子份額的價格(例如 syUSDt)。

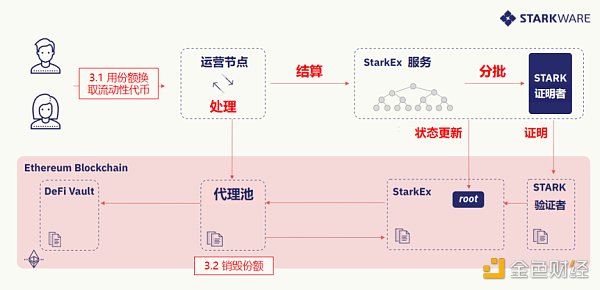

L2 上的交易者用份額(例如 syUSDt)換回存款憑證(例如 yUSDt)

代理合約銷毀份額

有人可能注意到,代幣撮合交易可以鏈下進行。那像把 yUSDt 換成 yETH 這樣的再平衡,只要找到交易的另一方就可以,交易過程無需支付 Gas。

StarkEx 上的 DeFi 聚合池還有一個組件需要解釋: L1 限價單。StarkEx 上有三類基本操作:轉賬、條件性轉賬以及 L2 限價交易。下一個版本 (StarkEx V3) 將支持 L1 限價單,L1 上的智能合約能夠在 L2 上發送交易。這是支持 DeFi 聚合池的最后組件。

如果實現 DeFi 金融普及,我們需提供更大規模的交易處理量和更便宜的交易成本。而 DeFi 聚合池就是一種解決方案,等于是用商用機來取代私人飛機。如果 DeFi 想要再吸納千萬交易用戶,這是最好的選擇。

DeFi之道

個人專欄

閱讀更多

金色早8點

Bress

鏈捕手

財經法學

PANews

成都鏈安

Odaily星球日報

撰文:周舟 一個奇怪的國際現象正在互聯網行業發生,騰訊(中國最大的社交公司)、Meta(美國最大的社交公司)、Line(日本最大社交公司)、Vkontakte(俄羅斯最大社交公司)、Twitte.

1900/1/1 0:00:00NFT 周交易量創歷史新低(圖源:Nansen)近來 NFT 市場持續低迷,交易量連續下挫屢創新低,據報道,NFT 周交易量(8 月 9 日至 15 日)達 76,637 枚 ETH.

1900/1/1 0:00:00撰文:隔夜的粥 當前,NFT 市場主要使用了三種 token 標準,它們分別是 ERC-721、ERC-1155 以及 ERC-998.

1900/1/1 0:00:002021 年 GameFi 的 P2E 模式熱浪不斷,2022 年開始 P2E 繼續延展為 X-to-earn 持續發酵.

1900/1/1 0:00:00原文標題:《Move:Web3 的 Javascript》原文來源:Bixin Ventures環顧 Twitter 帖子和加密出版物,Sui 和 Aptos 的名字總是出現.

1900/1/1 0:00:00科學家普遍認為,我們所存在的宇宙源于一場大爆炸。彼時,宇宙內所有的物質聚集在一起,產生巨大壓力,發生前無古人的聚變。此時,音樂人投入無數的創作才思,樂迷投來的無數期許,無數人的愿望聚集、濃縮.

1900/1/1 0:00:00