BTC/HKD-0.38%

BTC/HKD-0.38% ETH/HKD-0.83%

ETH/HKD-0.83% LTC/HKD-2.65%

LTC/HKD-2.65% ADA/HKD-1.64%

ADA/HKD-1.64% SOL/HKD-1.08%

SOL/HKD-1.08% XRP/HKD-0.02%

XRP/HKD-0.02%01摘要

TL; DR:

以NFT形式封裝的資產是上一輪牛市的一大爆發點之一,但除現貨交易外,其他NFT-Fi相關項目發展則有些滯后,尤其是在借貸市場方面。而反觀DeFi Summer時,DEX與Lending Protocol的興起幾乎是同步的。

從絕對水平看,NFT借貸總金額不高更多是因為NFT仍是長尾資產;從相對水平看,NFT借貸滲透率較低并不是市場中缺乏供求關系,更多是缺少適應NFT特點的、能夠高效匹配供求雙方的借貸協議。

借貸協議主要解決三個問題:一是高效地匹配、撮合資金供求雙方;二是安全地保管抵押品;三是借款人違約時按約定處置抵押品。現有的Peer-to-Pool模式和Peer-to-Peer模式沒能解決好第一個問題,它們的撮合效率都不高,要么隱性資金成本高,要么時間成本高。

Peer-to-Pool模式的優點在于時間成本低,能夠實現“Instant Borrowing”,缺點在于隱性資金成本高且依賴預言機報價。Peer-to-Peer模式的優點在于隱性資金成本低且無需預言機報價,缺點在于時間成本高。

基于Peer-to-Pool模式和Peer-to-Peer模式的前車之鑒,可以設想一種兼顧兩者優點的Peer-to-Orderbook模式。例如,可以將抵押品、可貸金額上限和期限相同,但利率不同的訂單集中到一個訂單簿上,讓借貸雙方在不同利率水平上競價并進行撮合,從而降低隱性資金成本和時間成本,實現更高匹配效率。

Aptos Grant DAO將于11月8日開始:11月4日消息,DoraHacks.io顯示Aptos Grant DAO第一輪資助活動將于11月8日開啟,分為Infrastructure / Tooling、NFT / Gaming、Defi、Community / DAO、Move Native五個賽道,以及公共物品資助。DoraHacks暫未提供更多關于Grant資助的詳情。[2022/11/4 12:17:34]

02正文

以NFT形式封裝的資產是上一輪牛市的一大爆發點之一,NFT總市值在2021年初僅不到七千萬美元,而到2021年8月已暴漲至427億美元,即使是在市場轉熊的2022下半年,也基本保持在210億美元以上。NFT現貨交易的火熱催生出了Opensea這樣估值超百億美元的獨角獸,但除現貨交易外,其他NFT-Fi相關項目發展則有些滯后,尤其是在借貸市場方面。而反觀DeFi Summer時,DEX與Lending Protocol的興起幾乎是同步的。

Marketcap and Trading Volume of NFT (source: nftgo.io)

Revault與Quantum Economics達成合作:1月22日消息,DeFi初創企業Revault與金融科技研究、咨詢和資金管理公司達成合作Quantum Economics達成合作。

Revault Network將作為Vault策略的聚合器,使用戶能夠在指定時間將資金存入最佳Vault。(Cryptoslate)[2022/1/22 9:05:47]

那么,NFT借貸不活躍、滲透率較低的原因究竟是什么?

從絕對水平看,NFT借貸總金額不高更多是因為NFT仍是長尾資產,對于單獨的Collection,總市值和交易量不高、即時流動性深度不足;

相較于FT,NFT仍是長尾資產的事實是顯而易見的。即使是最頭部的項目,如BAYC,其總市值仍在100萬枚ETH附近波動,僅有不到15億美元,甚至比Ape coin的FDV還要低不少。

這一事實短期內我們無力改變,但作為Web3投資人,我們看到了NFT的潛力,在下一輪牛市中,大概率會有更多類型的資產采用NFT的形式封裝,NFT總市值很可能還會有十倍乃至百倍的漲幅。所以,站在現在的時點上,可以挖掘匹配效率與資金利用效率更高的借貸協議,這樣的項目將更有潛力在下一輪NFT牛市中爆發。

在評估現有NFT借貸協議的模式前,不妨先梳理一下抵押借貸的本質與借貸協議發揮的作用。

Fantom更新激勵計劃,項目保持至少2億美元TVL將獲得1200萬FTM獎勵:官方消息,Fantom基金會宣布,激勵計劃增加了新等級,如果一個項目保持至少2億美元的TVL,他們將獲得1200萬FTM的獎勵。適用相同的規則。

此前消息,智能合約平臺Fantom宣布推出激勵計劃,將投入3.7億枚FTM以更好地調整用戶、建設者和網絡之間的激勵。如果一個協議團隊能夠將該協議的TVL長期保持在500萬美元或1億美元的時間加權平均值以上,就可以申請向Fantom基金會申請獎勵。在其第一次迭代中可申請100到500萬枚 FTM,并根據建設者的需要進行相應的改變。一旦基金會批準了申請,將有兩個月的考核期,之后獎勵將開始按月發放。[2021/9/1 22:53:17]

抵押借貸的具體流程是,借款人提供一攬子資產作為抵押品,與貸款人就可貸金額上限、利率、期限和清算條件與方式等關鍵參數達成共識后,再從貸款人處獲得流動資金,并按約定償付本息。借貸關系存續期間,如果借款人違約或觸發了清算條件,那么抵押品將按照約定的方式被清算。

在上述過程中,借貸協議發揮的作用可以從三個角度/階段考慮:

1.借貸關系發生前,協議需要高效地匹配資金供求雙方,即撮合能夠對抵押品、可貸金額上限、利率、期限和清算條件與方式等關鍵參數達成共識的借款人和貸款人,幫助雙方建立借貸關系。

CryptoQuant CEO:可能很快會看到Facebook等機構宣布購買BTC:CryptoQuant首席執行官Ki Young Ju發推稱,我們可能很快會看到一些機構宣布購買BTC,比如Facebook。自今年2月以來,BTC價格在4.8萬至6萬美元區間時,多個機構已經囤積BTC。大約15.4萬比特幣從Coinbase流入多個冷錢包。

據此前報道,5月11日,Facebook創始人Mark Zuckerberg在Facebook上寫道:“我的山羊們:Max和比特幣。”[2021/5/11 21:48:53]

2.借貸關系存續期間,協議需要安全地保管抵押品。

3.借貸關系存續期間,如果借款人違約,協議需要按照約定處置抵押品。

明確了抵押借貸的本質與借貸協議提供的核心價值,我們可以開始評估現有模式的優劣。

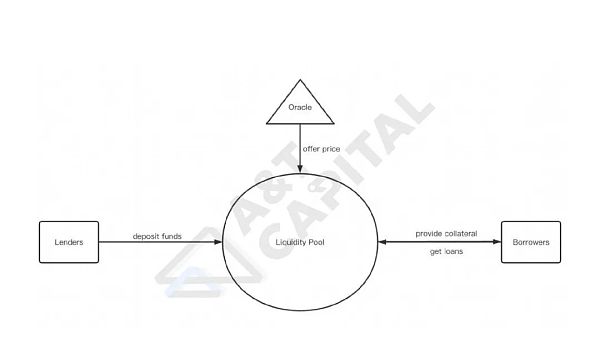

1. Peer-to-Pool模式:

優點:能夠實現“Instant Borrowing”,匹配的時間成本低

缺點:隱性資金成本高(資金利用率不高,且借貸利率存在較大利差)、依賴預言機報價

OKEx即將上線Aragon(ANT):據官方公告,OKEx將于香港時間8月14日11:00上線Aragon(ANT),并開通ANT/USDT、ANT/BTC的交易市場;充值開放時間為:8月12日14:00,提現開放時間為:8月17日17:00;

Aragon是以太坊區塊鏈上的一個可以讓任何人創建和管理任意組織的dApp。Aragon Network(阿拉貢)是由代幣控制的數字管理組織,專注于為經濟增長創造最好的條件。據悉,OKEx近期已上線BAL、COMP、SNX、LEND等優質DeFi項目,致力于推動DeFi市場發展。[2020/8/12]

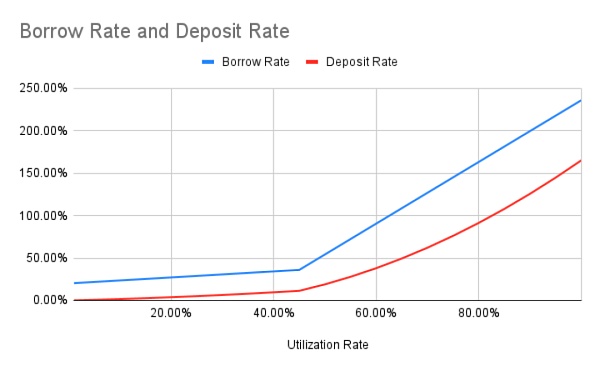

這一模式本質是對AAVE的模仿,盡管AAVE模式在FT市場取得了成功,但它并不是沒有缺點。AAVE模式的缺點主要有三,一是資金利用率不高,二是借貸利率存在較大利差,三是依賴預言機報價來判斷是否達到觸發清算的條件。

由于利率曲線的設置,貸款人存入的資金基本不會被全部借出,實際的資金利用率往往低于50%,而這一問題又進一步導致了借貸利率存在較大利差,因為借款人支付的利息需要分給所有的貸款人。這大大地增加了匹配借貸雙方的隱性資金成本。例如,本來貸款人愿意為市場提供100,000枚ETH的流動性,但借款人實際只愿意借出50,000枚(再多將無法承受高利率);本來借款人愿意支付36%的年利率,但貸款人平均只能收到12%。

BendDAO目前的利率曲線

在匹配資金供求雙方時,協議代替貸款人做了決策,貸款人并不能決定哪些是被貸出資金的抵押品,也無法控制貸款的利率和期限。于是乎,為了控制系統的風險、保障貸款人利益,Peer-to-Pool模式需要引入外部預言機報價,實時確保抵押品能夠償付貸出資金。

然而,由于為NFT評估公允價格仍是一大難題,依賴預言機報價的缺點在NFT借貸中被放大了。例如,對于不成熟的外部預言機的依賴可能導致協議錯誤地估計市場中的流動性,為后續清算環節埋下流動性風險的隱患。

綜合而言,目前的Peer-to-Pool模式并不高效,借貸雙方隱含支付的匹配成本較高,且存在依賴預言機的風險,并不是理想的模式。

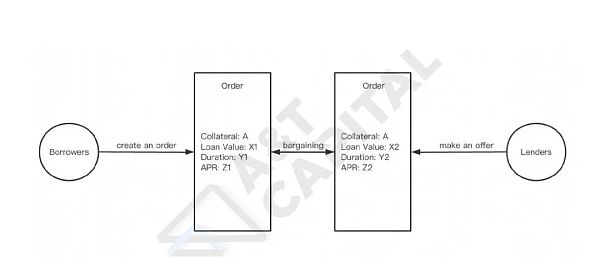

2. Peer-to-Peer模式:

優點:無需預言機、資金成本較低(資金利用率高、借貸利差小)

缺點:匹配的時間成本較高、成為貸款人的門檻高

本質上來說,造成Peer-to-Pool模式種種缺陷的原因在于,在匹配資金供求雙方時,協議代替貸款人做了決策。那么,如果將決定合同中關鍵參數的權利交還給貸款人,這些問題是否就迎刃而解了呢?

的確如此,在以NFTf為代表的Peer-to-Peer模式中,由于接受哪個NFT作為抵押品、借貸金額的上限、期限、利率和清算條件與方式等關鍵參數都是由借款人與貸款人雙方共識過的,所以貸款人提供多少資金,借款人就能借出多少資金;借款人支付多高利率,貸款人就能得到多高利率。并且,只要借款人能夠在到期日前償付本息,就不會觸發清算,也就不需要依賴預言機。

盡管以NFTfi為代表的Peer-to-Peer模式解決了Peer-to-Pool模式的問題,但這種解決方法也是有所犧牲的,同樣不是完美的方案。

Peer-to-Peer模式的缺點在于,匹配過程的時間較長,借貸雙方達成共識往往需要來回好幾輪的報價;并且,由于目前尚未支持一個借款人向多個貸款人借款(Peer-to-multiPeer),阻擋了資金體量較小的潛在貸款人進入市場。

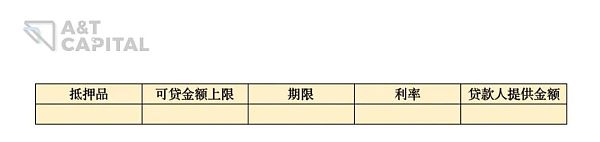

3. Peer-to-Orderbook模式:

其實在Peer-to-Peer模式中,已經用到了標準化的借貸訂單:

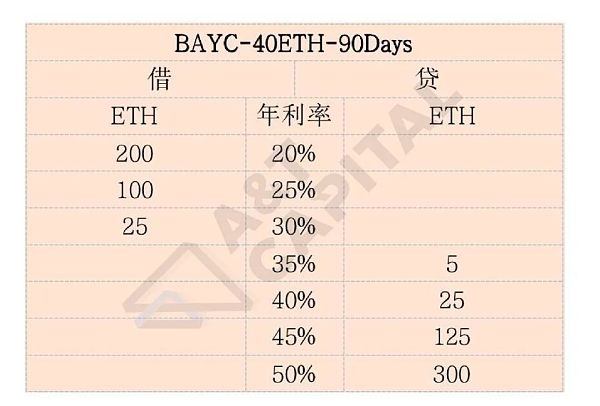

如果將這些分散的訂單集中到一個公開的訂單簿上,就能夠在保留Peer-to-Peer模式優點的前提下,降低匹配的時間成本。因為,在借貸前,雙方是在一個Pool(Orderbook)里尋找對手方,有Peer-to-Pool模式的優點;借貸后,實際的借貸關系是精準的、點對點的,也就有Peer-to-Peer模式的優點。例如,可以將抵押品、可貸金額上限和期限相同,但利率不同的訂單集中到一個訂單簿上,讓多個貸款人在不同利率水平上提供流動性,借款人則能夠隨時從訂單簿上提取他們愿意接受的資金,實現所謂的“Instant Borrowing”。

例如,圖中展示了一個可能的訂單簿。表頭“BAYC-40ETH-90Days”代表著,這個訂單簿中的借方接受每提供一個BAYC作為抵押品,就能夠獲得借出金額上限為40ETH、期限最長90天的借款(貸方同理)。左側“借”列代表著,在不同利率水平下,各有多少借款需求沒有被滿足;右側“貸”列代表著,在不同利率水平下,各有多少資金尚未被借出。

我認為,讓借貸雙方在公開的訂單簿上競價,撮合的效率將會大大提升。從匹配的時間成本與隱性資金成本綜合考慮,Peer-to-Orderbook模式將優于Peer-to-Pool模式和Peer-to-Peer模式。

作者:Liam, A&T Capital Analyst,DeFi farmer

白話區塊鏈

金色財經Maxwell

NFT中文社區

CoinDesk中文

達瓴智庫

去中心化金融社區

金色薦讀

肖颯lawyer

CT中文

ETH中文

ForesightNews

Beosin

1.金色觀察丨加密KOL們這樣看FTX暴雷9日凌晨,“幣安 vs FTX”的這場大戲迎來高潮,CZ 與 SBF 同時發文宣布幣安將全資收購 FTX,看似一場大戰進行至尾聲.

1900/1/1 0:00:00截至2022年9月,穩定幣占整個加密貨幣市值的15%左右,約為1500億美元。它被加密市場參與者大量使用,并已顯示出出色的產品市場契合度。在2017年的牛市周期中,穩定幣幾乎不存在.

1900/1/1 0:00:00本文將帶你了解: 什么是靜態NFT? 什么是動態NFT? Chainlink是如何支持動態NFT的? dNFT的潛在用例 動態NFT的好處 NFT項目應該使用靜態NFT模式還是動態NFT模式?每.

1900/1/1 0:00:00金色財經推出《金色Web3.0日報》,為用戶提供每日DeFi、NFT等行業新聞。1、DeFi代幣總市值:414.5億美元 DeFi總市值及前十代幣 數據來源:coingecko2、過去24小時去.

1900/1/1 0:00:00隨著區塊鏈技術在加密貨幣以外的領域的應用變得越來越多,企業對區塊鏈的興趣正在上升。例如,區塊鏈技術被用于提高供應鏈透明度、為客戶創建忠誠度計劃以及設計和營銷 NFT.

1900/1/1 0:00:00作者:朱雪瑩 “幣圈央媽”FTX引發的流動性危機持續發酵,其暴露的深層次財務黑洞加劇“死亡漩渦”,令原本愿意雪中送炭的幣安都望而卻步,已經踩雷FTX的投資者更是只能無奈“認虧”.

1900/1/1 0:00:00