BTC/HKD-0.35%

BTC/HKD-0.35% ETH/HKD-0.9%

ETH/HKD-0.9% LTC/HKD+0.03%

LTC/HKD+0.03% ADA/HKD-0.21%

ADA/HKD-0.21% SOL/HKD-1.16%

SOL/HKD-1.16% XRP/HKD-0.69%

XRP/HKD-0.69%NFTFi 是去中心化金融(DeFi)和 NFTs 的交集。

這個新領域為收藏家們解鎖了一系列操作行動:

以你的 NFT 為抵押進行貸款。

以 3 個月分期付款的方式支付 NFT。

租用某個 NFT 一段時間以獲得社會影響力。

使用金融期權對沖持有者 NFT 資產的波動性。

評估你的 NFT 的價值,同時為其獲得流動資金。

作為一個社區,將一個 NFT 進行分割并共同持有。

你怎么能做到這些事呢?這些協議實際上是如何工作的?它們安全嗎?它們面臨哪些挑戰?

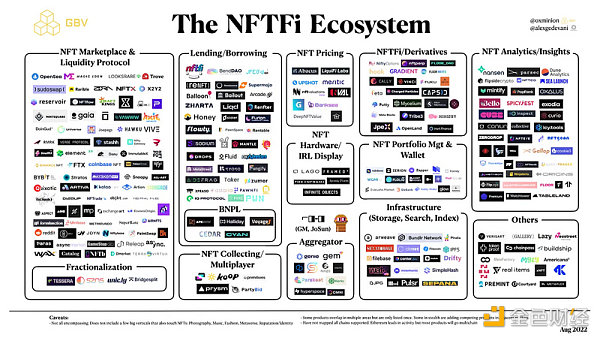

NFTFi 領域的前景廣闊并蓬勃發展,本文將介紹這個生態系統。

圖片來源:Logan Craig

NFT 是一種投資還是一種數字收藏品——對于那些活躍在這個領域的人而言,這是我最喜歡提出的問題之一。

建造者傾向于 “不投資”,因為 Gary Gensler 正在關注(注,美國證券交易委員會(SEC)主席)。此外,如果地板價格沒有上漲,建造者就無需對其持有人承擔盈利的責任(這不是投資,它是社區代幣!)。

然而,我們顯然在許多方面明確地將 NFT 視為投資。Crypto Twitter 上充斥著各種問題和教程,例如 “我的加密貨幣投資組合中有多少 % 應該是 NFTs?” ,而 Investopedia 則發表了諸如 “投資 NFTs 的利弊” 之類的文章。當我們的 NFTs 價值上升時,我們會歡呼雀躍,而當它們不上升時,大多數持有者認為這讓他們有權利對項目創始人表示不滿。

但是我的問題變得越來越無關緊要。圍繞 NFTs 的金融化出現了一個充滿活力和創新的子市場,稱為 NFTFi(NFT 金融,Non-fungible-token Finance)——不管建造者如何對其項目的性質進行分類。

PeckShield:Moonbirds等多個NFT項目的Discord疑似遭遇攻擊:5月18日消息,據PeckShield預警,Moonbirds、PROOF、RTFKT、Memeland等多個NFT項目的Discord疑似遭遇攻擊,提醒用戶注意安全。此前消息,Web3社交平臺CyberConnect的Discord疑似遭遇攻擊。[2022/5/18 3:23:59]

這樣一個市場萌芽的出現并不令人驚訝。2021 年 NFT 市場的交易量為 176 億美元。這是同年全球傳統藝術市場銷售量(650 億美元)的 27%,令人震驚。

NFTFi 本質上只是將 DeFi 應用于 NFTs。它使 NFT 的交易形式更加有效——從交換、對沖、碎片化和評估到租賃。首先讓我們從 NFTFi 中最大的子行業開始:簡單的貸款/借款。

圖片來源:0xminion

如果你花了 100 ETH 購買了一個 Cryptopunk,那么在 Twitter 上炫耀它是不錯的,但也許你還想解鎖一些無用的資金,并將其用于貸款。像 NFTfi、Arcade 和 Metastreet 這樣的借貸協議可以讓你做到這一點。借款人可以將 NFT 資產作為抵押品,而不是像在 Aave 或 Compound 上使用法幣/ETH 來貸款。

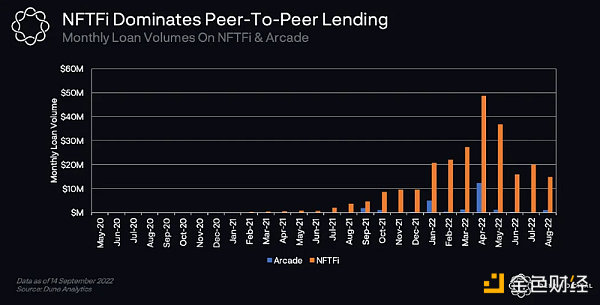

“NFTfi” 是這方面的領先項目,在貸款量上遠遠超過其競爭對手。它部署了一個 “點對點” 模型,其功能與訂單簿交易完全相同。

從協議的角度來看,這確實是有風險的,原因很明顯。NFT 市場是投機性的,Rug Pulls 的發生很常見。如果有人以一堆 jpeg 作為抵押品要求 10 ETH 貸款,您會想知道這些 jpeg 是否由參與游戲的可靠項目運行。出于這個原因,借出 NFTFi 協議試圖通過通常只接受既定的 “藍籌”NFT(如 Bored Apes、CryptoPunks、Doodles、Art Blocks 等)來降低這種風險。

前特朗普律師將拍賣在監獄中所撰寫回憶錄的NFT:12月1日消息,NFT市場ArtGrails宣布,前特朗普律師MichaelCohen將展示并拍賣他在服刑期間撰寫的回憶錄第一頁的NFT。拍賣將于美國東部時間12月1日下午5點開始,一直持續到東部時間12月12日下午5點。(EconomicTimes.IndiaTimes)[2021/12/1 12:44:19]

點對點模式的缺點是它的資本效率低下,因為交易依賴于匹配具有雙重適合需求的借款人和貸款人。為了應對這種情況,BendDAO 和 JPED 等項目引入了一種流動性效率更高的 “點對池” 模型,將需求和供應在一個可定制的流動性池中連接起來,從而消除了進行投標和等待投標的需要。

但是 “點對池(peer-to-pool)” 模型也不是完美的。它們與 DeFi 中的池化流動性協議存在相同的缺點,即在這種協議中,貸款人集體恐慌,導致流動性枯竭。

當 NFT 的底價低于其抵押的貸款量時會發生什么?從理論上講,一旦 NFT 抵押品超過設定的閾值(基于貸款) ,該協議將通過拍賣來清算 NFT 抵押品,以保護貸款人。在實踐中,它們可能不會那么順利地做到這點。

在過去的一年里,大多數 NFT 項目的價格都下降了約 60-70%,而在 8 月,BendDAO 出現了一種協議范圍內的 “銀行擠兌”(bank run,銀行擠兌是指大量的銀行客戶同時到銀行提取現金的現象)。當協議開始啟動清算拍賣時,由于清算門檻過于接近底價,導致缺乏競標。沒有人愿意購買如此接近清算門檻的 NFT,也就是說,BendDAO 低估了市場崩盤的可能性。

BendDAO 流動資金池的貸方因此驚慌失措,該協議的 ETH 存款從 8 月 19 日的 15,000 ETH 暴跌至最低的 12.5 ETH。DAO 隨后通過一項緊急投票將清算門檻降低至 70%,將拍賣持續時間從 48 小時縮短至 4 小時,并取消了底價 95% 的首次出價限制——將其壞賬扼殺在了萌芽之中。

Adobe與NFT市場KnownOrigin合作,以保證NFT創作來源的真實性:10月26日消息,設計類軟件開發商Adobe宣布與NFT市場KnownOrigin達成合作。通過本次合作,knownOrigin將加入內容真實性計劃(Content Authenticity Initiative)。Adobe用戶可使用Content Credentials,將他們通過Photoshop創建的藝術品直接鑄造至其在knownOrigin的個人主頁中。其他收藏家也可查看Adobe創作者的錢包地址是否與其KnowOrigin創作者帳戶的錢包地址相匹配,以保證NFT創作來源的真實性。[2021/10/27 21:00:07]

(參見 William Peaster 昨天關于如何借貸 NFTs 的策略)

在金融科技領域,近年來精通技術的千禧一代和 Z 世代的一個趨勢是 “先買后付”(BNPL)。Web3 建設者正在將這一時尚的預算友好型融資新浪潮應用于 NFT 市場。

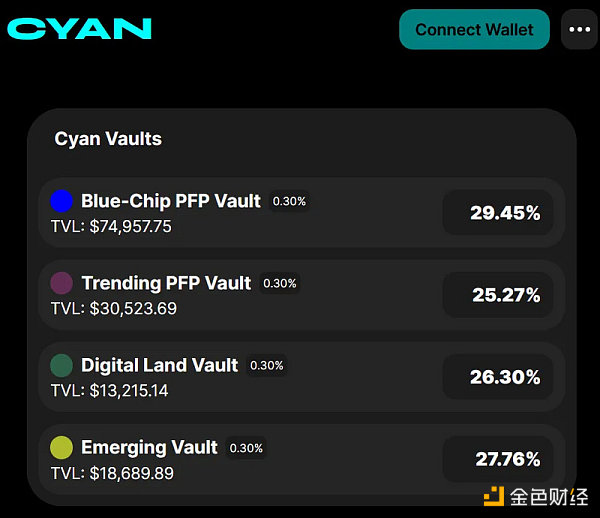

Cyan 是此類 BNPL 協議中最大和最好的例子。以下是從買家的角度對其運作方式的簡要說明:

1.Bob 想要一只 Pudgy Penguin。首先,他在 Cyan 上發起一個 BNPL 計劃,購買目前在 Opensea、LooksRare 或 X2Y2 上列出的任何 Penguin。

2. 然后,Cyan 為 Bob 提供了一個分期付款計劃,其中包含預先報價的利率,他需要在 3 個月的分期付款期內償還。無論 NFT 價格如何波動,分期付款都不會改變,并且在三個月內是固定的。

3. 如果 Bob 接受該計劃,他將獲得來自 Cyan 資金庫的 ETH 用于購買 NFT,并根據 Cyan 包裝的智能合約進行托管。

截至 2022 年 9 月,Cyan 的資金庫

5. 此外,逾期付款被視為違約,NFT 將保留在相應的 Cyan Vault 中以進行清算。

NFT市場OpenSea的谷歌搜索量創下歷史新高:金色財經報道,據The Block Research數據,NFT最大市場之一OpenSea上周的谷歌搜索興趣創下了歷史新高。搜索興趣從8月第一周的73躍升至第二周的100(可能的最大興趣量)。OpenSea的Google搜索趨勢與NFT平臺上的交易量增加相吻合。之前報道,OpenSea的交易量從7月到8月增長了194%以上,當月的交易量已經達到8.3億美元。據悉,OpenSea是一家總部位于紐約的初創公司,成立于2017年,3月份獲得了AndreessenHorowitz的風險投資。OpenSea現在價值超過15億美元,最近的1億美元風險投資已于7月獲得。(The block)[2021/8/18 22:20:43]

那么 Cyan 是如何產生收入的?

Cyan 提供一項 “典當(pawning)” 服務,允許用戶暫時將其 NFT 作為抵押品發布,以換取貸款。然后貸款連同利息一起償還,這些利息直接進入 Cyan 的資金庫。為了防止計劃違約,Cyan 采用了各種風險管理措施,例如提高利率來規范貸款,并防止增持高風險 NFT 產品。

目前,Cyan 在 NFT BNPL 子市場中處于領先地位,該領域的各種競爭對手都在構建類似的東西,例如 Teller protocol 的 “Ape Now, Pay Later”、Cedar、Halliday 和 Pine Loans。

NFT 租賃協議是一個新興的 NFTFi 子市場,允許用戶在一段時間內付費訪問 NFT。參與者包括提供抵押和無抵押租賃的 reNFT 或 Vera。

抵押租賃需要資金來保證交易的安全。

無抵押租賃涉及為租賃者創建一個 “包裝好的 NFT(wrapped NFT)”,一旦合同結束該 NFT 就會被燒毀。與抵押租賃不同,租用者永遠不會收到原始的 NFT。

NFT項目Spore Finance獲Barkley Capital Wealth Funds投資:5月1日消息,印尼數字貨幣投資公司Barkley Capital Wealth Funds宣布已投資Spore Finance,成為SPORE代幣持有者。Barkley Capital Wealth Funds稱其大部分資產中有45%是山寨幣。據悉,Spore Finance旨在創建一個結合反映代幣、算法生成的NFT和首個NFT預測市場的生態系統。[2021/5/1 21:16:21]

NFT 租賃服務——誰會真正租賃 NFT?

在這個早期階段,NFT 租賃的產品市場契合度似乎與目前基于實用程序的游戲 NFT 最為一致。為什么?=

區塊鏈游戲往往需要用戶通過購買 NFT 來支付前期費用,這是 Axie Infinity 去年開創的一種商業模式。由于 Axie NFT 的成本飆升,出現了 GameFi DAO(如 Yield Guild Games 和 Merit Circle),通過利潤分享模式使數百萬玩家的進入變得民主化,公會將贊助玩家的前期進入成本,并從中獲得利潤分成。

后來的游戲如 Polygon 的 Pegaxy,在內部建立了一個公會管理系統,讓玩家可以租用入門 NFT,而不需要投入大量的前期成本。NFT 租賃也具有類似的作用,讓借款人只用少量的費用就可以使用 NFT,同時允許 NFT 所有者利用其資產解鎖盈利能力。

NFT 租賃自然是對區塊鏈游戲的補充,但也有其他明顯的用例。特別是基于實用程序的 NFT,用戶需要擁有 NFT 用于某些實際用途,如訪問 Metaverse-gated 的世界,或現實世界的事件或服務。假設你需要一個 Bored Ape 來參加紐約的一個聚會。那么,NFT 租賃將讓你在短時間內獲得 NFT 并加入派對,而無需支付巨額費用。

NFT 衍生品的工作方式與在 TradFi 中的工作方式完全相同。最著名的 NFT 衍生項目 NiftyOption 允許用戶以金融期權的形式購買 NFT,賦予買方在未來指定的價格和日期執行交易的權利,但沒有義務。

這使得 NFT 資產能夠以有趣的方式進行對沖,從而減輕市場波動。示例如下:

1. 最新的 NFT 項目 Degentown 的價格正在上漲,你以 10 ETH 的價格搶到一個,希望在短期內將其出售以獲得利潤。

2. 但這是一個有風險的交易,你告訴自己,如果交易失敗,你愿意承受 Degentown 20% 的損失(2 ETH)。為了對沖最壞的情況,你創建一個 NFT 期權,將你的 NFT 作為托管存入其中,并設置 0.5 ETH 的激勵。

3.Bob 出現了。Bob 是一個比你更大的 Degen(指參與高風險交易的個人或賭徒),他認為 Degentown 的價格可能會持續上漲。他也被你的 0.5 ETH 費用的誘餌所激勵,他上鉤了。

4.Bob 將 8 ETH(執行價格)存入托管的智能合約中,并支付 0.5 ETH 費用。

5. 從現在開始,你可以選擇在六個月內的任何時候通過提取 8 ETH 的托管金額來行使期權。

6. 你的激勵措施:如果 Degentown 在 6 個月后升值超過 10 ETH,你應該取消期權合約,你所損失的只是支付給 Bob 的費用。

7. 但是,如果你的交易沒有成功,并且 Degentown 暴跌至 8 ETH 以下,你可以選擇執行合約,因為 Bob 已經承諾以 8 ETH 的價格購買它,并且你的損失將超過 2 ETH。

(在 NiftyOption,當一個期權合約被創建時,它也被鑄成一個新的 NFT。在填充 NFT 期權時,NFT 等于期權中 ETH 的價值,并被釋放以用作抵押品。)

其他 NFT 衍生項目包括 Hook 和 nftperp。

由于 NFT 的非流動性和低速特性,對其進行估值非常困難。NFT 項目通過調整借款利率、貸款價值比 (LTV) 和清算門檻等一系列機制,盡力去 “預測” 它們。但它們充其量只是為了防止市場波動而進行的實驗性嘗試。

如果這種集中的估價過程可以脫離第三方中介機構,由面臨價格激勵的市場投機者來決定,那會怎樣?一些 NFT 評估項目,如 Abacus、NFTBank 和 Upshot 正在進行這方面的嘗試。

例如,Abacus 創新性地使用權益證明技術來創建一個流動性支持的估值系統。評估師充當驗證者,猜測 NFT 價值并將他們的資金投入不同的估值級別中。反過來,NFT 所有者獲得了流動性的支持,以使用他們的 NFT 作為抵押品。

資料來源:Abacus

另一方面,Upshot 使用 “同行預測” 模型,該模型由龐大的人群回答主觀問題,然后用代幣激勵他們誠實地回答問題,類似于預測市場利用群眾智慧的方式。有關 Upshot 的更多信息,請參閱 Metaversal 的報道。

NFTBank 提供了一個專有的基于機器學習的工具來模擬 NFT 價格評估。NFTBank 和 Upshot 的吸引力在于其可以通過 API 輕松集成,但與直接控制流動資金池的 Abacus 不同,他們的評估可能被視為缺乏參與。

碎片化具有一種諷刺意味,也許是因為它試圖使投資者所宣稱的不可替代資產成為可替代的。但是,當你的資產價值數千美元時,能夠將它們拆分為更多流動性,以便你可以將它們用作其他地方的抵押品,這種方式是很有意義的,更何況它其實也符合 Web3 的去中心化精神。

Fractional (最近更名為 Tessera )是這一領域的領先者,它讓用戶可以將他們心愛的 NFT 碎片化,并使集體所有權民主化。在 Fractional 上,你可以鑄造 NFT 并將其分解為可交易的 ERC20 代幣,放在一個保險庫中。

8 月中旬,Tessera 在推特上表示,在啟動后,我們很快了解到 ERC-1155 組分比我們最初部署的 ERC-20s 更加理想。

非碎片化(Un-fractionalizing)NFT 是該領域的建設者面臨的最艱巨的挑戰之一。在 Fractional 中,非碎片化由代幣持有者對底價投票決定,底價是所有底價投票的加權平均值。當足夠多的持有者對最低價格進行投票時,就會觸發買斷,所有持有者都可以用他們的代幣換取 ETH(請參閱此處了解更詳細的信息)。

這里明顯的問題是鯨魚能夠給出一個超過整個代幣持有者社區的出價。另一個碎片化項目 Unicly 試圖通過將在一個保險庫中捆綁多個 NFT 的碎片化來改進這一點,而不是像 Fractional 上的單個 NFT。這允許用戶持有一個 NFT 資產集合的碎片化資產。雖然這在技術上不會讓鯨魚更難獲取整個 NFT,但它保留了普通用戶的部分所有權。

藝術的商品化往往被看作是一件壞事。哲學家和知識分子長期以來一直認為,資本主義為了追求貪婪而歪曲了藝術形式的本質。如果這是真的,那么 NFTFi 對 NFT 的高度金融化肯定為 Web3 文化敲響了喪鐘。

但與這種文化悲觀主義相反的是,歷史表明,商業化使藝術能夠作為一種創造性表達和大眾交流的形式蓬勃發展。在莫扎特的一封信中,這位音樂家寫道:“相信我,我的唯一目的是盡可能多地賺錢;因為除了健康之外,它是最好的東西。”

通過不可可變的智能合約,NFTFi 為 NFT 的所有權開辟了一個融資可能性的世界,使大眾不再局限于文化的被動旁觀者角色,而是獲得所有權并參與其創造。

原文標題:Ultimate Guide to NFT-Fi

原文作者:Donovan Choy

原文來源:Bankless

原文編譯:DeFi 之道

來源:星球日報

Odaily星球日報

媒體專欄

閱讀更多

財經法學

金色早8點

鏈捕手

PANews

Bress

區塊律動BlockBeats

成都鏈安

自去年開始,元宇宙話題就炙手可熱,但熱度有了,進展甚微。客觀來說,元宇宙發展當前還處于比較早期的階段。尤其是國內,還只是存在于概念中.

1900/1/1 0:00:00原文作者:Paween Pitimanaaree以太坊一直是用戶和開發人員的首選區塊鏈,在 DeFi 和 NFT 上的 TVL 超過 550 億美元.

1900/1/1 0:00:00我能否將你比作夏天? 你有著更強的可擴展性和安全性。狂風摧殘著五月新萌芽的意志, 夏天總是倏忽而逝.

1900/1/1 0:00:00隨著社會經濟的發展以及中國傳統文化被大力弘揚,國人的文化自信逐漸回歸,進而助推古董文玩藝術品投資的繁榮火爆.

1900/1/1 0:00:0046萬人爭奪,以2500份用于公開申購的藏品計算,首發中簽率不足千分之六。跟王思聰有關的數字藏品平臺名堂Mint Town,在發售第一天就迎來一眾玩家哄搶.

1900/1/1 0:00:00這些公司包括 Celsius Network、Voyager Digital、Kraken、Galaxy Digital、FTX、OpenSea 等.

1900/1/1 0:00:00