BTC/HKD+0.22%

BTC/HKD+0.22% ETH/HKD+0.43%

ETH/HKD+0.43% LTC/HKD+0.82%

LTC/HKD+0.82% ADA/HKD+0.42%

ADA/HKD+0.42% SOL/HKD+0.64%

SOL/HKD+0.64% XRP/HKD+0.04%

XRP/HKD+0.04%穩定幣真的穩定嗎?隨著新一輪關于穩定幣儲備金爭論的開始,Tether(USDT) 的一籃子儲備資產問題再次引起了人們的關注。

穩定幣市場正在呈指數級增長——六月底,波士頓聯邦儲備銀行行長埃里克·羅森格倫(Eric Rosengren)似乎率先舉起了警示旗,他在出席官方貨幣和金融機構論時強調說:

“有很多理由認為,穩定幣——至少,許多穩定幣——實際上并不是特別穩定,未來很容易出現金融危機,除非我們開始監管穩定幣,否則它們將成為金融市場中扮演更重要的角色。”

在對外流出的演講資料中,Eric Rosengren 提到了目前占據穩定幣市場主導地位的 Tether (USDT),并指出,Tether (USDT) 的一籃子儲備資產看起來非常像是一個“風險很大的大型基金”,更重要的是,這個“基金”去年遇到了很大麻煩,而且出現過兩次衰退。但即便如此,我們依然存有不少疑問,Eric Rosengren 基于這個問題“點名” Tether (USDT) ,并提出以下幾個重要的關注點:

1、我們知道,Tether 儲備資產包括商業票據,現金比例非常低,這樣部署儲備金真的合理嗎?

2、穩定幣的拋物線增長真的會破壞短期數字貨幣信貸市場的穩定嗎?

3、更嚴格的儲備和審計是否會有助于服務整個穩定幣行業?

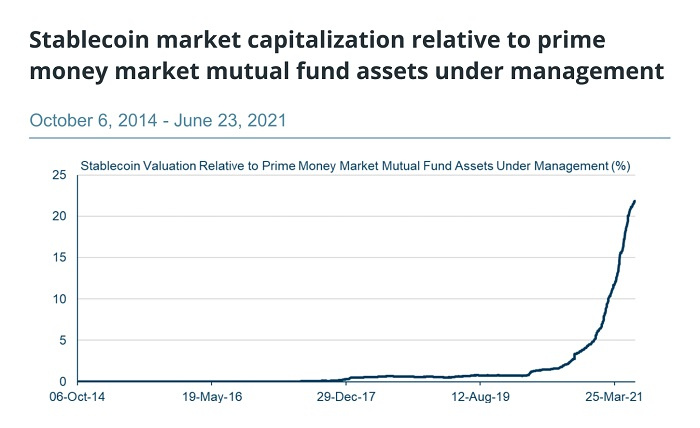

此外,鑒于 Tether (USDT) 仍然是迄今為止全球穩定幣市場的主導者,如果它遇到“麻煩”,后果可能比許多人想象的更加嚴重,許多人擔心,如果 Tether (USDT) 出現“風吹草動”,就會拉低更大的數字貨幣市場。正如下圖所示(來自),相對于傳統市場中管理質量較好的貨幣市場共同基金增長,穩定幣市值增長率至少比他們高出 20%,因此波動性可能也更高。

美聯邦檢察官要求在SBF受審前幾個月對其進行拘留:金色財經報道,據路透社消息,周三在曼哈頓聯邦法院舉行的聽證會上,聯邦檢察官要求聯邦法官在FTX前首席執行官 Sam Bankman-Fried(SBF)受審前幾個月拘留他,檢察官Danielle Sassoon認為:“沒有任何一套釋放條件可以確保社區的安全” 。

一周前,美國司法部指控SBF向媒體泄露前同事Caroline Ellison的私人日記,Caroline Ellison曾經營Alameda Research,并于去年承認了多項指控。據 Inner City Press報道,目前被軟禁的SBF試圖“恐嚇”Ellison,并向《紐約時報》這篇文章的記者撥打了100個電話,其中一些通話持續了20多分鐘。[2023/7/27 16:00:49]

美國大學科戈德商學院的兼職教授弗朗辛·麥肯納(Francine McKenna)就非常理解 Eric Rosengren 的擔憂,她認為,從某種意義上說,這些新的穩定幣基金是傳統短期信貸市場的“闖入者”,波士頓聯儲主席和他的同行可能會意識到——“怎么突然之間,我們無法掌控市場上的杠桿交易了呢?!”

穩定幣現在正在影響短期信貸價格,與傳統金融行業不同的是,這些工具可以迅速退出市場。舉個例子,6 月中旬,“部分抵押”穩定幣項目 Iron Finance 遭到“歷史性銀行擠兌”,結果導致 IRON 穩定幣價格脫鉤,引發 Iron Finance 原生代幣 TITAN 價格在兩天內從 64.04 美元歷史高點暴跌,幾乎歸零,結果連 NBA 達拉斯獨行俠隊老板、億萬富豪 Mark Cuban 等投資人都受到了嚴重影響。

韓國檢察官:Do Kwon或會在韓美兩國接受審判和判刑:6月8日消息,韓國首爾南區檢察院金融犯罪調查局局長Dan Sunghan在接受采訪時表示,Terraform Labs聯合創始人Do Kwon可能會在監獄中度過他一生的大部分時間,首先是在韓國,然后是在美國。

Sunghan表示,Do Kwon可能會被引渡到美國并在那里接受審判,然后在韓國和美國執行判決;預計Kwon將因金融欺詐案在韓國獲得創紀錄的刑期,刑期超過40年。據我們了解,引渡過程最多可能需要九個月,具體取決于嫌疑人被拘留的時間等因素。[2023/6/8 21:23:27]

威拉米特大學法學院助理教授 Rohan Grey 警告說,如果 Tether (USDT) 崩潰,可能會對數字貨幣世界產生可怕的影響,他解釋稱:

“相對于(幾乎)所有其他加密貨幣而言,Tether (USDT) 仍然是交易中使用最廣泛的一個資產交易對,而且為數字貨幣行業提供了大量流動性。所以,是的,Tether (USDT) 的崩潰會對數字貨幣生態系統的其他部分產生重大連鎖反應。”

Rohan Grey 補充說道:

“不過,如今 Circle 和其他一些穩定幣已經開始從 Tether 手中奪走市場份額,因此,其他一些穩定幣肯定也有突破 Tether (USDT) 的可能性。也就是說,即使沒有 Tether,其他加密貨幣行業應該也可以在已建的其他穩定幣基礎上允許。”

事實上,在 Tether (USDT) 短暫的歷史中,爭議一直困擾著它——今年 2 月份,Tether (USDT) 及其發行方、加密貨幣交易平臺 Bitfinex 與紐約方面達成和解,和解協議要求 Tether (USDT) 和 Bitfinex 向紐約州支付 1850 萬美元的罰款,并且必須向監管機構提交有關 Tether (USDT) 儲備的強制性季度報告。不僅如此,美國紐約總檢察長 Letitia James 還要求加密貨幣交易平臺 Bitfinex 和 Tether (USDT) 停止在紐約州的交易活動,以保護投資者免受欺詐性的虛擬或加密貨幣交易平臺的影響。

Usetech稱金絲雀網絡版本已準備好接受審計:軟件開發公司Usetech發推稱,“金絲雀網絡(Canary Network)版本已準備好接受審計。自從開始工作以來,我們已經完成總共171個Jira任務,它包括了我們想要的金絲雀網絡的所有功能。”[2021/2/3 18:48:30]

值得一提的是,Letitia James 在宣布和解時還強調,Tether (USDT) 聲稱其穩定幣在任何時候都完全由美元支持,其實是一個謊言。

然而,并非所有人都對 Tether (USDT) 的季度報告感到放心,根據最新披露的報告數據顯示,“商業票據”(commercial paper)已經占到了其資產總量的一半,比如為 49.6%,這顯然是一個特別引人注目的事實。

Rohan Grey 解釋說:

“Tether (USDT) 持有如此多的公司票據和公司債券,這是個不爭的事實,也是一個巨大的問題,沒有人知道這些票據和債務是什么,這與他們多年來聲稱他們只投資于現金或類似現金的資產。”

美國大學科戈德商學院的兼職教授 Francine McKenna 解釋稱,現金等價物”必須特別“具有流動性,也不會受到市場不確定性的影響,而商業票據并不是通用的,市場上充斥著有各種各樣的商業票據。也許在過去,通用電氣的商業票據“像黃金一樣好”,但現在,誰還會用通用電氣的商業票據呢——實際上,商業票據必須看票據發行方是誰。

市場研究公司 Crebaco 的創始人兼首席執行官 Sidharth Sogani 坦言,Tether(USDT) 自成立以來就一直是個很大的問號,如果 Tether 將資產投資于美元以外的其他資產,那么如果這些資產(例如貴金屬或公司債券)價格下跌會怎么辦?USDT會貶值嗎?另外,如果投資的資產有收益,又該如何分配?按照 Sidharth Sogani 的看法,Tether 的用戶理論上也應該擁有支持穩定幣的債券和商品,因此賺取的利息是用戶的權利。

YFI創始人:DILL、Cream v2和Cover v1.1等4個項目正在接受審計:YFI創始人Andre Cronje發推表示:目前共有4個新項目正在接受審計,明確提到3個:分別是DILL代幣、Cream v2借貸協議、Cover1.1 perps。第四個新項目并沒有說明,引發眾多推特用戶猜測。

同時Andre Cronje“吐槽”一把審計過程:等待反饋的循環很痛苦,感覺就像“浪費掉”的時間,你不能開始新的工作,也不能發布項目。[2020/12/7 14:27:10]

然而,并不是每個人都對 Tether (USDT) 將其代幣與包含商業票據的籃子掛鉤的問題有意見,雷曼學院商業經濟系助理教授 Sean Stein Smith 就是其中之一,他說道:

“在我看來,穩定幣——無論是不是 Tether (USDT) ——持有或由商業票據支持,而不是由特定法定貨幣 100% 支持,并沒有本質上的錯誤。”

不過,Sean Stein Smith 承認,一旦穩定幣持有商業票據可能會出現潛在的“并發癥”——例如,穩定幣的“運行”可能會破壞商業票據市場特定部分的穩定。與之相對應的是,如果商業票據市場“停滯不前”,可能也會破壞特定穩定幣的贖回機制。

如果四大會計師事務所對 Tether (USDT) 儲備金進行定期審計,會提高其在“儲備金支持”問題上的可信度嗎? 在 Sean Stein Smith 看來,更嚴格的審計有助于穩定幣提升信譽度,他解釋說:

“定期審計絕對會有所幫助,因為可靠的審計既可以提高人們對 Tether (USDT) 擁有儲備金支持的信心,又能創建可以被其他穩定幣發行方采用的特定加密標準。”

以太坊新共識機制Casper代碼準備接受審查:以太坊開發者本周五表示,用于更改以太坊共識機制的代碼已經準備好接受審查。這個叫做以太坊改進提案(EIP)1011即Hybrid Casper FFG的提案將邁出以太坊從能源集約型挖礦流程轉向一種更加綠色的方式的第一步。[2018/4/23]

然而,其他人可能存在不同意見。舉個例子,第二大穩定幣 USD Coin (USDC) 已讓 Grant Thornton LLP 確認其每個月都有足夠的美元儲備金,這通常被認為是一種更好的方法,但在 Francine McKenna 看來,即使定期“確認”儲備金也存在嚴重的局限性,他解釋說,審計現在做的事情——即每月對發行方的銀行余額進行驗證——并不“靠譜”,因為當審計員檢查完銀行對賬單之后,穩定幣發行方可以立刻將資金轉移到其他地方。

那么,究竟有沒有其他辦法解決穩定幣的“儲備金支持”問題呢?按照 Francine McKenna 的說法,有!答案就是托管賬戶,即——要求穩定幣發行方像經紀商/交易商這樣設立獨立的客戶資金賬戶。用 Francine McKenna 的話說:

“無論如何,有很多方法可以綁住資金,使其無法動彈。”

讓我們重新回到 Tether(USDT)的問題上來,根據 Tether 自己披露的數據顯示,目前在 USDT 的儲備金中只有 2.9% 是現金,這也導致一些人認為 Tether 像銀行一樣行事——但不受銀行嚴格監管的約束。

加密資產管理公司 Center for Evidence-Based Management 銀行和金融總監馬丁·沃克 (Martin Walker)表示:

“很明顯,從準備金的構成來看——Tether (USDT) 只有很一小部分準備金是銀行賬戶現金——他們像銀行一樣運作,但沒有進行正常的披露,”

與此同時,所有關于儲備金的問題可能無法幫助穩定幣吸引新用戶。根據 CoinMarketCap 的數據,USDT 的市值在過去一個月幾乎沒有變化,對于美元支持的穩定幣而言,市值是總供應量的一個很好的代表,因為每個幣都與 1.00 美元錨定。與此同時,Tether 最接近的競爭對手 USD Coin 和幣安聞不到 Binance USD (BUSD) 在此期間的市值均出現大幅增加——自 6 月初以來分別增長了 10% 和 12%。

從數據來看,Tether/Bitfinex 似乎已經輸給了競爭對手,但到目前為止,他們尚未就此事做出回應。

至少現在看來,還沒有任何跡象表明 Tether (USDT) 即將出現崩潰,但鑒于其持續占據市場主導地位,這樣的事件通常是一個話題——或者說,作為一種猜測。

Sidharth Sogani 表示:

“比特幣/數字貨幣對將持續存在,但仍然會有被‘大屠殺’的可能,如果 Tether (USDT) 出現問題,我相信市場將損失 10% 到 15% 的市值——因為,目前 Tether (USDT) 的流通供應量月為 640 億美元,假設它真的徹底崩盤,則可能會導致短時出現高達 35% 的暴跌,也會引發整個數字貨幣市場的恐慌。”

但是, 雷曼學院商業經濟系助理教授 Sean Stein Smith并不認為穩定幣——尤其是 Tether (USDT) ——會對金融穩定或加密生態系統構成很大威脅,他解釋說:

“如果穩定幣確實構成了全球系統性風險,那么為什么這么多中央銀行在試驗和部署央行數字貨幣——這其實相當于是一種基層的、由政府發行的穩定幣。如果 Tether (USDT) 崩盤,肯定會出現一些波動性和預示‘加密貨幣終結’的頭條新聞,但它不會使整個行業崩潰。”

在某些司法管轄區,穩定幣監管可能會很快到來,至少,如果某些監管舉措被證明是成功的話。

Sidharth Sogani 分析說:

“重要的是,當發行與法定貨幣掛鉤的穩定幣時,應該受到監管,否則就像憑空創造價值一樣,讓人們可以繼續購買更多的加密貨幣,尤其是比特幣。在大多數情況下,由于穩定幣是中心化的,由于缺乏透明度,因此必須制定嚴格的監管規定。”

穩定幣市場在全球也很分散,因為不同的組織會發行自己的穩定幣,而且許多穩定幣可以在不同區塊鏈上使用,比如 Tether (USDT) 可用作以太坊上的 ERC-20 代幣、Tron 上的 TRC-20 代幣、以及幣安智能鏈上的 BEP-20 代幣,也可以通過比特幣區塊鏈上的 Omni 層使用,這將使監管審核變得更加困難。

耶魯大學金融學教授 Gary Gorton 最近提出了他的觀點:

“本質上,穩定幣是一種 ‘存款不受監管’的自由銀行業務,然而即使在政府需要支持的情況下,自由銀行似乎也從未奏效過,穩定幣需要可靠的儲備金支持,因為它們現在可以在沒有任何實體的情況下運行監督他們。”

威拉米特大學法學院助理教授 Rohan Grey 則認為,穩定幣行業其實可以從更多監管中獲利。2020 年 12 月,Rohan Grey 幫助起草了《穩定幣網絡共享和銀行許可執行法案》(STABLE ACT),該法案已經提交給了美國眾議。除其他事項外,該穩定幣法案將要求美國穩定幣發行方必須拿到銀行執照并事先獲得批準,與美聯儲、聯邦存款保險公司和其管轄范圍內的適當銀行機構一致。

總而言之,最近穩定幣市場的確呈現出了爆炸式增長,因此受到金融監管機構的更多關注。 Francine McKenna 表示,Tether (USDT) 位于穩定幣金字塔的頂端,但是否所有穩定幣都能像他們所說的那樣,與法定貨幣一對一錨定,至少目前仍然存在疑問。 “如果我需要現金來兌現或繳稅,我能按照一美元比 1 USDT 贖回嗎?”

畢竟,2008 年金融危機期間,沒有人會想到貨幣市場基金也能 “破產”,而這些基金也投資于衍生品、商業票據和其他缺乏流動性的支持。而現在,如果穩定幣的資產凈值跌破 1 美元,又會發生些什么呢?

最后,就讓我們用 Francine McKenna 所說的一句話作為結尾吧——“是的,對于穩定幣,美聯儲、當然還有美國總統有很多理由感到擔憂。”

Cointelegraph中文

個人專欄

閱讀更多

財經法學

金色早8點

鏈捕手

PANews

Bress

區塊律動BlockBeats

成都鏈安

Odaily星球日報

By: Kong據慢霧區情報,2022 年 10 月 7 日,BNB Chian 跨鏈橋 BSC Token Hub 遭遇攻擊.

1900/1/1 0:00:00全球頂級銀行對加密資產的總敞口超過 92 億美元,其中比特幣和以太坊的總份額超過 50%。銀行對加密資產的敞口分布在加密持有、托管服務、加密錢包和保險三大類.

1900/1/1 0:00:00作者:PrimeDAO | 翻譯:saku | 校對:shawn wu | 排版:Bo | 本文介紹了 DAO 可能使用的法律結構,試圖為監管環境提供一個概覽,并評估不同行動方案的成本和效益.

1900/1/1 0:00:00作者:響指建設者 Twitter @Varian8848去年全球藝術市場每交易額約 650 億美金,而這其中并沒有算上 NFT.

1900/1/1 0:00:00文:knower 來源:knower's substack加密行業的終局止于此了嗎?未來一年可能發生什么?下一個十年可能發生什么?也許是下個世紀可能發生什么?有沒有人可以給你一個答案?當.

1900/1/1 0:00:00Gnosis safe是當今最受信任的數字資產管理平臺。它將智能合約賬戶作為 web3 的所有權標準來解鎖數字所有權.

1900/1/1 0:00:00