BTC/HKD+0.23%

BTC/HKD+0.23% ETH/HKD-0.71%

ETH/HKD-0.71% LTC/HKD-4.35%

LTC/HKD-4.35% ADA/HKD-0.81%

ADA/HKD-0.81% SOL/HKD-0.24%

SOL/HKD-0.24% XRP/HKD-0.77%

XRP/HKD-0.77%原文來自:neworder

核心觀點:

Cosmos:當前版本的 ICS 將在 2023 年陷入困境

Cosmos:網狀安全性將導致驗證者中心化問題

Celestia:數據可用性采樣(DAS)將徹底改變區塊鏈的發展

2023 年將建設關鍵基礎設施解決流動性碎片化瓶頸

2023 年要解決的最重要問題:排他訂單流(EOF)

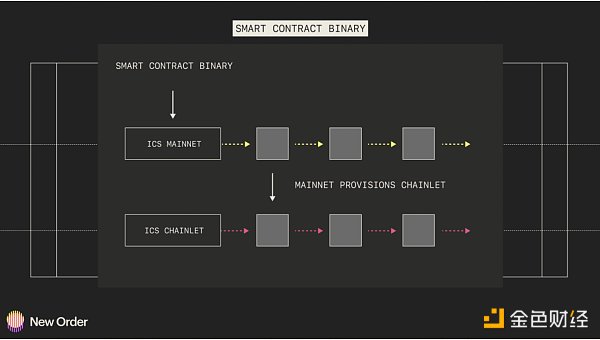

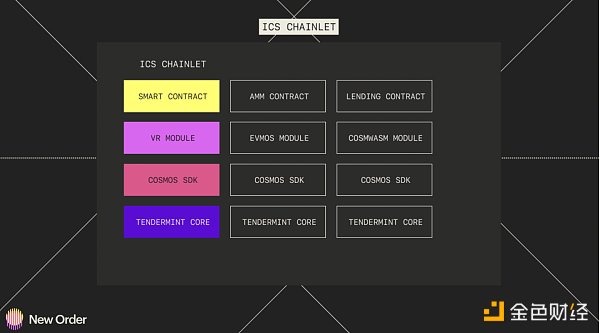

鏈間安全性 (ICS) 的普及與實施不會在其當前狀態下看到市場契合度,但會通過像 Saga 這樣更定制化和更有市場的解決方案來實現。這是因為,對于像獨立游戲工作室和項目的小型團隊來說,僅僅獲得一個驗證者集是不夠的,因為他們負擔不起具有 CosmosSDK 經驗的 Golang 開發人員(隨著應用鏈的普及,市場對這類開發人員的需求越來越大 )。通過可定制的應用鏈解決方案提供所有構建塊,例如不可知的 VM 選擇、驗證者集和簡單的設置,ICS 將看到真正的采用,這是它應得的。 畢竟,這是很棒的技術。

Cosmos Hub 社區最近對 Atom 2.0 愿景投了反對票,這一事實進一步鞏固了這一論點。 鏈間安全性 (ICS) 肯定會在 Hub 中看到一些用途,并且可能會有一些鏈選擇加入 (如果他們能夠通過治理實施它)。 Cosmos Hub 有不少強硬派一直在推動它盡可能地保持自由和通脹狀態。 這可能會使某些提案難以通過。 隨著 Atom 2.0 提案未能通過,我們看到了這個問題的嚴重性。 這是 ICS 可能無法在 Hub 本身上充分發展的另一個原因。

無論如何,團隊仍然必須完成大部分初始工作(除了驗證者設置之外),這一事實意味著絕大多數應用和協議無法實現。 這些團隊中的大多數沒有足夠的資金為具有 Golang (CosmosSDK) 經驗的區塊鏈工程師每年支付超過 30 萬美元。 這意味著他們很可能會選擇提供可定制的開箱即用的解決方案,而不需要在區塊鏈端進行實際的開發工作。 這就是為什么如果我們想看到 Interchain 生態系統的發展超越現在,像一鍵部署應用鏈這樣的解決方案將是非常重要的。

調查:加拿大人2022年持有的加密貨幣都在下降:金色財經報道,在周三發布的2022年調查中,加拿大央行細分了加拿大加密貨幣的所有權。該報告發現,加拿大人在2022年出售了他們的比特幣頭寸,但并沒有“從比特幣轉移到其他加密資產,因為我們觀察到山寨幣的所有權減少了。”

在接受調查的加拿大人中,只有大約百分之一的人擁有穩定幣。以太坊的擁有率從2021年的7%下降到2022年的4%。該銀行表示,加密貨幣市場和金融市場的波動都會“降低投資者對包括加密貨幣在內的風險資產的興趣”。[2023/7/27 16:02:10]

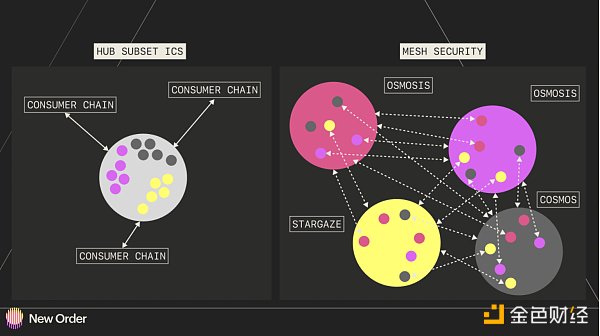

網狀安全性(Mesh Security )將增加某些驗證者集團的權力,從而導致中心化和共謀。 雖然 Sunny 在他關于網狀安全性的演講中給出的北約例子是有道理的,但它沒有考慮到 Interchain 社區的“民族國家”并不是特別民族主義,并且傾向于支持 Cosmos 技術堆棧中的鏈。 這意味著,雖然其中一些鏈非常受歡迎,但有些則不那么受歡迎,如果網狀安全性(Mesh Security )成為首選的安全措施,它將嚴重集中到特定的少數驗證者的手中(其中一些已經擁有令人難以置信的權力)。

我們更應該研究在驗證者之間進一步去中心化的方法,這樣擁有權力的不是少數人,而是多數人。 網狀安全性(Mesh Security )在理論上是對 ICS 的一種回答, 它旨在解決 ICS 可能帶來的一些問題。 讓我們快速解釋一下什么是網狀安全性、它的優勢是什么以及它可能存在的不足之處。 ICS 應該與 Cosmos Hub 一起工作的方式的主要問題是,通過本質上選擇加入,它使得驗證者的子集驗證各種鏈。 在這種情況下,你不是從 Cosmos 獲得安全性,而是從驗證者的子集獲得安全性,這可能會降低安全性,并在中心化程度增加的情況下成為惡意行為的犧牲品。 無論如何,如果不是保護消費者鏈(consumer chain)的全部質押權益,它就達不到要求。

回到我們之前的理論,它清楚地表明,一個 ICS Hub 應該為 ICS 的特定目的而構建,而不是為了讓 Hub 成為大多數人不同意的樞紐——比如 Cosmos Hub。 現在對于網狀安全性,你允許提供者鏈(例如 Hub)上的委托人委托給消費者鏈自己的驗證者集中的驗證者,這抵消了一些子集問題。 然而,你現在得到的是分布在幾個鏈上的越來越分散的安全性,其中一些質押提供者(驗證者)可能會越來越糾纏在一起,并擴大他們的權力基礎。

美聯儲FOMC經濟預期顯示美聯儲預計在2024年開始降息:6月16日消息,美聯儲FOMC經濟預期顯示美聯儲預計在2024年開始降息。(金十)[2022/6/16 4:30:04]

如果要實現這一點,就需要清晰的用戶體驗,清楚地顯示誰正在驗證什么,他們持有多少質押權益等等。網狀安全性有機會碎片化和分散更多的需要,它還會糾纏在一起,如果處理不當,可能會產生災難性的后果。然而,在這一點上,驗證者之間的相關性在鏈上是非常大的,如下面的 Juno/Osmosis 示例所示。所以從這個角度來看,網狀安全性似乎是已經發生的事情的自然延伸。問題是,我們真的應該贊美它嗎 ?

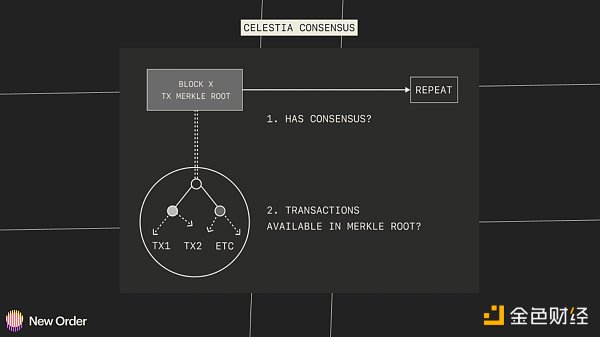

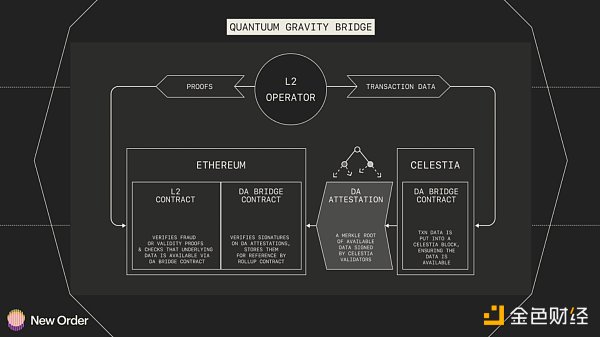

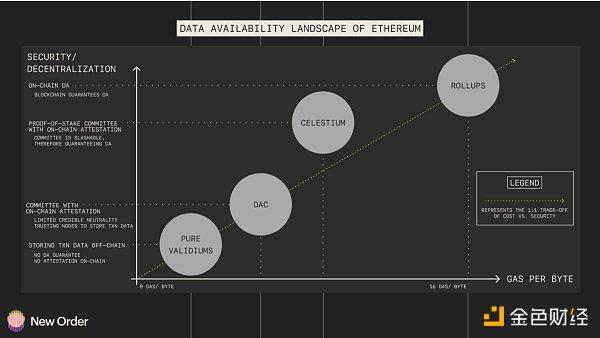

數據可用性采樣 (DAS) 將成為構建區塊鏈多個方面的最大創新。 DAS 使你能夠在不損失吞吐量的情況下增加去中心化(節點數)。 例如,Celestia 中的區塊驗證與其他當前區塊鏈的工作方式完全不同,因為可以在亞線性時間內驗證區塊。 這意味著與成本的線性增長相比,吞吐量隨著成本的次線性增長而增加。 這是可能的,因為 Celestia 的輕客戶端不驗證交易,它們只檢查每個區塊是否達成共識,以及區塊數據是否可用于網絡。

通過優化網絡的一部分(在 Celestia 的案例中,包括數據可用性和共識)或僅優化其中一個,我們可以讓其他網絡和層專注于它們認為最重要的事情。 這意味著我們總體上獲得了一個更加專業和專注的區塊鏈生態系統,其中包含各種層和節點,這些層和節點在其特定任務中表現出色。 這意味著吞吐量、數據可用性等在更長時間內不會成為大問題。 通過關注是什么使層(而不是執行)變得最好,我們可以讓執行變得更有效。 正如其他人在我們之前所說的那樣,執行現在是瓶頸 - 那么你將如何提高它? 有多個 layer 2 團隊正在致力于此,看看未來一兩年在執行層會發生什么,這將是非常有趣的。

美國銀行業貸款規模升至2021年3月以來的最高水平:5月17日消息,美聯儲每周數據顯示,一項衡量美國銀行業貸款規模的關鍵指標走高,安全資產所占比例下降。數據顯示,截至5月4日當周,美國銀行業的貸款和租賃占總資產的比重從上一季度的49.03%升至49.18%。該報告的重點包括:總資產從22.69萬億美元降至22.65萬億美元,安全資產(幾乎無風險的投資,例如現金、美國國債和實際上由美國政府擔保的證券)所占比例從48.2%降至48.1%,貸款和租賃占存款的比重從61.3%上升至61.5%。(財聯社)[2022/5/17 3:20:18]

現在對 Celestia 進行一些大膽的預測——我們期待在 Celestia 之上有一個繁榮的生態系統,這將使該生態系統進入生態 TVL 的前 10 名。 我們還希望看到 Celestium 在 danksharding 出現之前在以太坊生態內獲得顯著的牽引力。

畢竟,以太坊必須實現一個模塊化的未來,以支持去中心化,同時提高吞吐量。

我們還想指出的另一件事是,我們還希望看到 DAS 和糾刪碼在以太坊和 Celestia 中的使用不僅僅是 DA 的數據可用性采樣。 例如,斯坦福大學的 Joachim Neu 在一篇出色的論文?中清楚地描述了另一個用例,該論文描述了使用 DAS 進行信息擴散,并為 Rollup 提供可證明的可檢索性。 這是一種使用線性糾刪碼和同態向量承諾的存儲和通信高效協議。 它還不需要修改鏈上合約,甚至可以提供一些針對存儲節點的隱私假設。 這是一個迷人的應用,它只觸及了這些技術所能做到的表面。

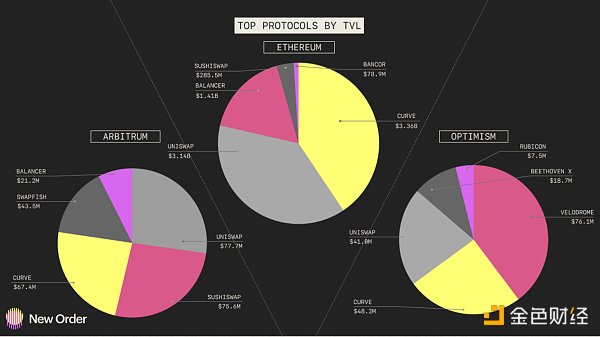

流動性的碎片化(包括鏈間和跨鏈)會造成明顯的價格差異,從而對流動性提供者(LP)和交易者都造成不利的環境。流動性提供者很難正確預測交易量最大、費用最低的有利交易場所,以最大限度地提高資本利用率和收入。 而交易者則遭受高滑點的困擾,導致交易定價和用戶體驗嚴重惡化。

福布斯公布2022年百大風投人:A16z的Chris Dixon與Ribbit Capital的Micky Malka包攬前二:4月15日消息,福布斯近日公布了2022年百大風投人名單,其中A16z的Chris Dixon與Ribbit Capital的Micky Malka分別位列第一第二。據了解,二人都因為早期對Coinbase的押注而在2021年的IPO中獲得巨額回報,其中Chris Dixon還曾投資過Avalanche與Uniswap等知名加密項目,而A16z和Ribbit Capital都因廣泛押注加密賽道著稱。[2022/4/15 14:25:35]

集中流動性供應和 stableswaps 的引入正在推動市場走向專業化,盡管很大一部分新興代幣市場無法找到分散在各種 xyk 聯合曲線之間的一致邊緣。這種代幣市場依賴于交易聚合器來有效地將其交易訂單路由到最佳執行環境,同時在交易場所的分散流動性中導航。

為了分析整合的途徑,我們應該將碎片化這個大問題分解成多個層。 這些層包括以下內容:應用程序、中間件以及基礎設施。

應用程序是去中心化交易所,伴隨著作為交易層次結構最底層的聯合曲線。這類協議的例子包括 Curve、Uniswap、SushiSwap 等。

中間件層充當鏈特定的 DEX 聚合器和流動性優化器。 最突出的例子是作為聚合器的 1inch,以及作為優化器的集中/單邊流動性供應。 該層引入了鏈的特定效率優化,但沒有解決鏈內和跨鏈的資金碎片化問題。

另一方面,交易基礎設施包括流動性方向引擎和通信協議,允許有效的跨鏈資產和消息傳輸。最頂層的例子包括 Layer 0, Polymer, Socket 等,基礎設施層通過提供跨鏈流動性方向的工具包直接解決碎片化問題。 這允許流動性提供者根據圍繞資本利用、滑點以及產生的費用的預測模型來分配資本。 這種基礎設施允許將流動性分配給交易量最大的環境,從而最大限度地提高流動性提供者的資本利用率,并最大限度地減少對交易者的價格影響。

動態 | DEX在2020年將以更快的速度增長:TokenInsight發布《2019 DeFi行業年度研究報告》。要點如下:1. MakerDao在以太坊DeFi中約占50%的份額;2. 至少總價值為8.5億美元的資產鎖定在DeFi生態中;3. 鎖定在以太坊DeFi中的總價值(USD)在2019年從2.9億美元增至6.8億美元;4. DeFi生態中未償債務從6800萬美元增至1.54億美元;5. 鎖定在Lightning Network中的BTC從約504 BTC增至峰值1100 BTC;6. DeFi借貸在2020年繼續發展壯大,其運行所需要的如Oracle、DAO等輔助服務會受到更多關注;7. 中心化交易所仍會主導市場,但隨著流動性聚合工具和做市機器人的發展,DEX在2020年將以更快的速度增長;8. 穩定幣將繼續增長,并成為將數字資產行業與傳統金融聯系的紐帶;9.DAO可以幫助DeFi項目建立合規的治理模型,以應對DeFi現有的合規監管問題;10.行業會采用某種偽基準利率作為DeFi行業參考利率;11. DeFi行業中將加入期權、掉期合約之類的金融工具,幫助對沖DeFi的潛在風險。[2020/1/3]

流動性的整合在很大程度上被認為受到聯合曲線創新的約束,其中流動性提供者正在尋求最高的資本利用率以及最低的無常損失敞口。 我們認為主要的瓶頸是流動性基礎設施,這超過了應用程序和中間件層的限制。 在先進基礎設施的推動下,修復碎片化流動性的解決方案將在 2023 年實現前所未有的增長。實現流動性統一的標準將是兩種主要方法:

異步跨鏈通信:增強的跨鏈消息傳遞解決方案,為不同的執行環境提供原生可組合性,例如,與鏈無關的 IBC;

共享流動性層:流動性中心,根據預測的數量需求將流動性分配到不同鏈和應用程序上的各個市場(例如 SLAMM 跨鏈流動性模型);

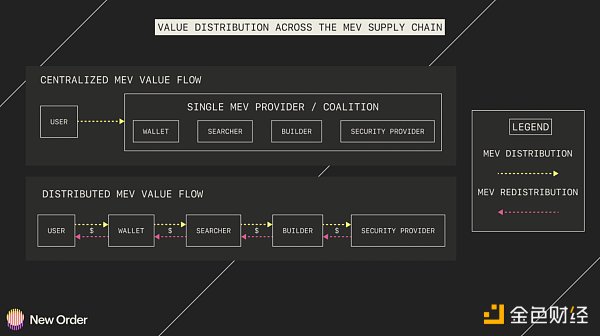

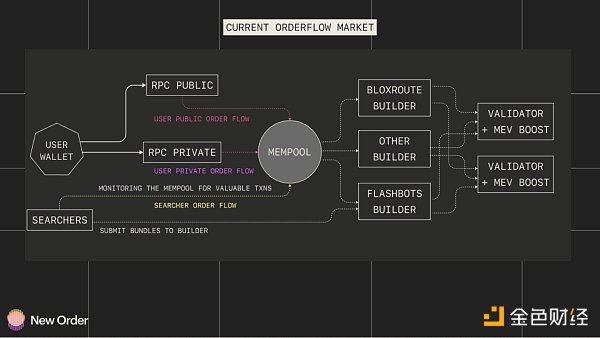

區塊構建者的主要目標是從“訂單”集合或 orderflow 中提取最大數量的值,他們最終有動力接受盡可能多的私人訂單流。這就是所謂的排他順序流(EOF)問題。這對區塊鏈網絡是有害的,因為接收訂單流排他性的構建者,即有訂單流,獲得了超過對等方的巨大優勢,并在網絡上創建了一個中心點,這可能導致市場操縱和交易審查。此外,從 EOF 中提取的這個值(稱為 MEV),完全由提取方(區塊構建者/搜索者)保留,而不將獎勵重新分配給其他參與方(驗證者/用戶)。這種情況可能會導致一小群相互勾結的區塊構建者排除所有其他競爭對手,并在整個區塊鏈堆棧中獲得對訂單流的控制權。雖然有很多有效的解決方案來防止 EOF 破壞網絡,但目前還沒有一個完全可用。當涉及到任何區塊鏈網絡的長期前景時,這種威脅是真正存在的。

MEV 供應鏈由一系列參與者(見上圖)組成,這些參與者在執行交易中發揮作用。然而,這些參與者往往不誠實行事,從可供爭奪的 10 億美元以上的資金池中榨取唯利是圖的價值。具體來說,唯利是圖的價值提取,是指價值提取沒有在最初幫助促進交易的各方之間公平分配。這通常發生在區塊構建者和中繼者或提議者之間存在共謀協議時,但它也可以直接發生在中繼者和提議者之間,如下所述。然而,唯利是圖的 MEV 問題源于各種集中的、共謀的參與者的排他訂單流,這些參與者只為自己的利益行事。

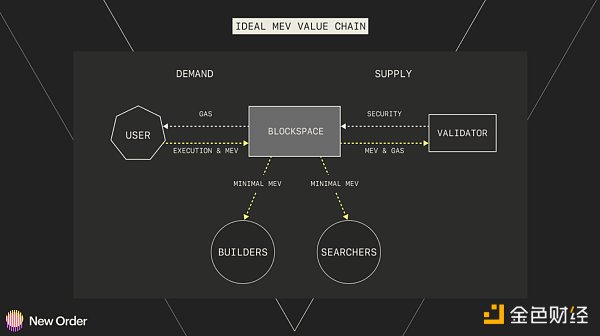

用戶和驗證者是整個區塊鏈中最重要的兩方,所以他們應該得到公平的補償。用戶代表了區塊需求的唯一來源,應該獲得公平執行的獎勵,并根據其交易使用的區塊空間數量獲得 MEV 回扣。類似地,驗證者是區塊安全性的來源;沒有它們,就不會有大宗供應。他們應該獲得以市場價格支付的 gas 費用和大部分 MEV。因此,從區塊空間中提取的價值應該主要累積到邊緣而不是中間方(區塊構建者和搜索者)。

EOF 的最佳解決方案是創建一個基于區塊鏈的最佳金融經濟,分散 MEV 供應鏈的所有組件,并使參與者的動機與提取和重新分配 MEV 保持一致。就此而言,根本問題是如何防止惡意行為者利用系統謀取利益,同時保持最關鍵的網絡屬性:安全性、公平性和效率。

人們一直在努力解決這個問題的某些方面,但沒有一個能完全解決它。例如,Flashbots 和 Bloxroute 是鏈下搜索者-構建者市場,旨在最大限度地減少有害的 MEV。雖然它們提供了一些好處,但也會增加中心化的風險,這是一個更重要的問題。Flashbots 和 Bloxroute 的路由器和構建器創建了一個中心點,如果被利用,將對價值鏈中的所有參與者產生有意義的影響。此外,它還創造了卡特爾的機會,因為單個實體可以在整個價值鏈中扮演多個角色,并創建一個寡頭競爭系統。

盡管存在這些挑戰,但仍有一些項目在使用多種方法來嘗試解決 EOF 問題。一般來說,主要有三種方式:交易手續費拍賣、公平排序和隨機性。 交易費用拍賣使區塊構建者能夠對交易進行投標,出價最高的人將獲得費用作為獎勵。公平排序采用基于優先級的交易排序系統,該系統根據特定標準(例如交易的大小、時間或發送方的聲譽)對交易進行排名。最后,鏈上隨機性使得交易結果難以預測,這有助于降低搶先交易的盈利能力并增強網絡的整體安全性。最有效的解決方案可能是這些因素的組合,但在所有工作解決方案完全運行之前,不可能確定這一點。

雖然已經有了一些積極的進展,但我們需要更多地關注這個問題。Flashbots 是業內領先的區塊構建者,他們開源了他們的構建器以促進競爭,這在其市場份額從 75% 下降到 25% 的情況下,取得了一些成功。但是,為了防止串通,有必要采取更多的措施。一個潛在的解決方案是一種去中心化排序器、驗證器和構建器的機制,以防止垂直集成。有兩個項目尤其突出: Flashbots SUAVE 和 DFlow。

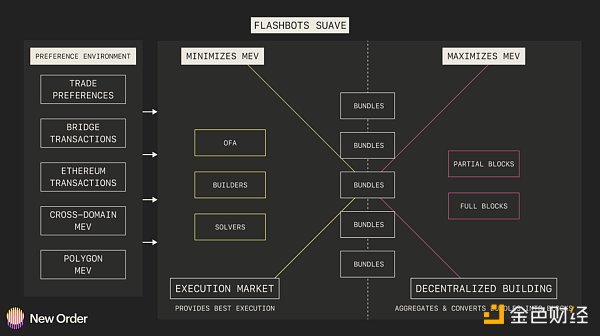

Flashbots SUAVE 是一個應用鏈,它可以作為任何區塊鏈的即插即用存儲池和去中心化區塊生成器。 該團隊已將 EOF 和跨域 MEV 確定為 MEV 供應鏈中心化的主要風險因素。 SUAVE 旨在通過開發三個組件來解決這個問題:通用偏好環境(鏈和存儲池聚合器)、最佳執行環境(一個相互競爭以提供最佳交易執行的執行者網絡)以及一個去中心化區塊構建網絡。 使用 SUAVE,用戶的交易是私密的,所有參與的區塊構建者都可以訪問,并且用戶有權獲得他們生成的任何 MEV。 此外,為了抵消跨域 MEV 的影響,跨不同鏈的區塊構建者可以以開放和無需許可的方式進行集成。 這些組件的組合旨在解決整個排他訂單流(EOF)和中心化問題。

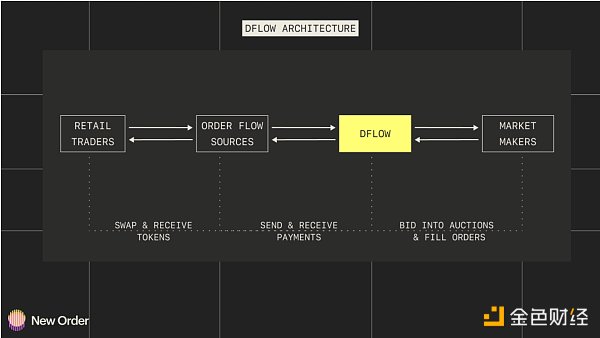

顧名思義,DFlow 正在構建一個去中心化的訂單流支付(PFOF)市場。 具體來說,該項目是一個特定于 Cosmos 應用的區塊鏈,可促進并行和順序運行的去中心化第一價格密封投標拍賣。 與 SUAVE 一樣,DFlow 與區塊鏈無關,這意味著任何應用程序,無論它位于哪個區塊鏈上,都可以出售其訂單流,并且 DFlow 將促進 PFOF 拍賣。

EOF 問題的其他潛在解決方案或促成因素包括加密存儲池(例如 Shutter)、側池(例如 EIP-4337)和通過批量拍賣的特定應用存儲池(例如 CoW 協議)。

由于該行業盈利所需的高前期成本以及技術要求,少數參與者最終可能會主導區塊構建者市場。 Vitalik 同意這個想法,并強調需要仔細考慮區塊生產中實際可實現的去中心化水平。 到 2023 年,隨著排他性訂單流問題繼續導致中心化參與者串通,并控制網絡中的大量價值,區塊生產關鍵領域的去中心化需求將變得更為明顯。 致力于各種方法的更廣泛參與者之間的協作,對于確定最緊迫的問題以及找到有效的解決方案至關重要。 如果沒有一個健全的去中心化價值鏈,后果可能是災難性的。

DeFi之道

個人專欄

閱讀更多

金色財經

金色財經 子木

金色早8點

去中心化金融社區

虎嗅科技

區塊律動BlockBeats

CertiK中文社區

深潮TechFlow

念青

Odaily星球日報

加密市場的所有人或多或少受到SBF垮臺的影響,更為嚴重的是,市場信心遭受極其重大的打擊。在短短幾天內,SBF就從加密英雄變成了惡棍。他數十億美元的財富已經崩潰.

1900/1/1 0:00:00作者:Leo Lau 比特幣礦工現在處境艱難,尤其是杠桿礦工。最近的 FTX 和 Alameda 暴雷導致整個加密貨幣市場下滑。比特幣價格從 2 萬美元下跌了約 20%.

1900/1/1 0:00:00▌愛爾蘭監管機構對Meta開出3.9億歐元罰單金色財經報道,愛爾蘭數據隱私監管機構周三(1月4日)對Meta公司開出3.9億歐元的罰款.

1900/1/1 0:00:00文/0xPrismatic,Delphi Digital研究員;譯/金色財經xiaozou我花了些時間研究了哪些NFT項目受FTX事件的影響比較嚴重,又有哪些項目沒有受到波及。研究結果喜憂參半.

1900/1/1 0:00:00撰寫:Luiz Ramalho編譯:深潮 TechFlow在過去的一周里,我瀏覽了比特幣和 DeFi 主義者對于 FTX 的崩潰的討論,這些討論內容讓我覺得很有趣.

1900/1/1 0:00:00圖片來源:由 Maze AI 工具生成加密采礦業在 2022 年開局強勁,似乎有充足的資本可以擴張,但高能源價格、比特幣區塊競爭加劇和熊市打擊了礦工,高杠桿玩家被淘汰出局.

1900/1/1 0:00:00