BTC/HKD+1.09%

BTC/HKD+1.09% ETH/HKD+1.78%

ETH/HKD+1.78% LTC/HKD+2.45%

LTC/HKD+2.45% ADA/HKD+1.99%

ADA/HKD+1.99% SOL/HKD+0.98%

SOL/HKD+0.98% XRP/HKD+0.76%

XRP/HKD+0.76%原文標題:They Lived Together, Worked Together and Lost Billions Together: Inside Sam Bankman-Fried’s Doomed FTX Empire

原文作者:Alexander Osipovich , Caitlin Ostroff , Patricia Kowsmann , Angel Au-Yeung and Matt Grossman

原文編譯:Leo,BlockBeats

巴哈馬-拿騷,近日,SBF 的 320 億美元加密交易帝國眾目睽睽之下分崩離析,引起了投資者、加密人員和硅谷大佬們的質疑,看起來前途一片光明的公司為何會崩潰得如此之快。

最新情況表明,FTX 不僅是被其對手擊敗、糟糕的交易或今年加密市場的持續下跌而破產,反之,這是一個長期累積的混亂局面。根據法庭文件、資產負債表以及對員工和投資者的采訪顯示,早期的 FTX 就是一個「很難約束的企業實體、客戶資產和 SBF」的集合體,沒人能確切地描述它屬于誰。目前檢察官正在調查 FTX 的問題。

據一份想幫助 FTX 渡過難關的人員向聯邦法院提交的文件顯示,SBF 的公司既沒有會計記賬工作,也沒有正常運作的人力資源部門。公司資金被用于購買房地產,但沒有記錄。甚至沒有員工名冊,更不用說他們的雇傭條款了。破產文件顯示,一份實體的未償貸款包括至少有 10 億美元給了 SBF 個人,5.43 億美元給一名高管(Nishad)。

經營 FTX 及相關公司的高管生活也同樣混亂,他們 10 人在巴哈馬一個價值 3000 萬美元的高檔度假勝地頂層公寓里一起居住、工作,工作和娛樂之間很難分清。據前員工透露,SBF 上層之間存在著曖昧關系,興奮劑的使用也很常見。

30 歲的 SBF 保持著高強度工作,在六個屏幕之間切換,每天只睡幾個小時。據前員工透露,他經常與 28 歲的 Alameda CEO Caroline Ellison 保持著戀愛關系。

Ellison 曾在推特上寫道:「沒有什么比經常使用苯丙胺更能讓你體驗到正常的、非藥物的人類是多么愚蠢。」Ellison 的律師對此拒絕置評。

外界看來,SBF 是「cryptoland」的市長,他負責說服立法者、投資者和加密狂熱者,建立了一種新金融,他敦促國會和監管機構批準他的加密交易模式,稱在 FTX 上,計算機會對頭寸和風險進行交叉檢查,算法會在幾毫秒內做出反應,以防止不良交易溢出,傷害其他客戶。在推特上,他警告競爭對手,稱其行為不安全。

但在幕后,SBF 自己卻冒著巨大的風險。盡管他公開表示 Alameda 只是交易所的一個普通用戶,但該公司還是花了 80 億美元購買了這家「初創公司」的股份,及其他用戶無法獲得的信用交易。其中大部分資金(其中大部分屬于 FTX 的客戶)很可能已經消失。

華爾街日報:美國大型銀行可能面臨20%的資本提高要求:金色財經報道,美國監管機構正準備迫使大型銀行加強財務基礎,在今年一連串中型銀行倒閉后,此舉將有助于增強金融體系的抗風險能力。據知情人士說,監管機構最早將于本月提出的這些改革可能會將大型銀行的總體資本金要求平均提高約20%。具體數額將取決于銀行的業務活動,預計增幅最大的將是擁有大量交易業務的美國大型銀行。嚴重依賴手續費收入(如投行或財富管理業務)的銀行也可能面臨大幅提高資本金要求,資本金是銀行為吸收潛在損失而必須持有的緩沖資本。(華爾街日報)[2023/6/5 21:16:19]

FTX 在短短一周多的時間內崩盤,從「業內典范」到「奄奄一息」,其不受監管的地位以及大量投資者可能被長期誤導的問題,再次引發了人們對加密世界的懷疑。近年來,投資者向加密領域投資了數千億美元,很多穩定的金融機構最終也參與進來。

這位試圖處理 FTX 破產后事的高管 John Ray III 表示,FTX 的狀況是他十年職業生涯中見過的最糟糕的,其中包括安然公司的會計丑聞。他稱,該公司的許多數字資產記錄似乎缺失或不完整,諸多情況下,無法找到相關的銀行賬戶。

在上周的破產文件中,一家位于肯尼亞的匯款公司被列為 FTX 公司實體,對此,其 CEO Elizabeth Rossiello 感到震驚。在 2021 的一份財務報告中,FTX 表示已同意斥資約 2.2 億美元收購該公司,但并未這樣做過。Rossiello 表示,雙方沒有達成任何協議,也沒有出資。「我們將成為他們在非洲的獨家合作伙伴,」她說,僅此而已。

「從系統完整性受損和國外監管、監督失誤,到控制權集中到少數缺乏經驗、不成熟且可能有潛在危害的個人手中,這種情況是前所未有的。」John J. Ray III 在法庭文件中表示。

對 FTX 的問題進行更詳細的分析可能需要幾個月的時間,但想要在如此失敗的公司和運營結果之后進行風險應對,挽回其形象,是白日做夢罷了。

SBF 將客戶資金的濫用歸咎于不良的資產記錄和大量意外的客戶提款。

「很抱歉,這是最重要的事。」他在 11 月 10 日的推特上寫道。「我搞砸了,本應該做得更好。」

SBF 的虛張聲勢和謙遜的結合,吸引了眾多加密和金融企業,投資者向這家「由頂著爆炸頭的英雄聯盟粉絲經營的」公司投入了數十億美元,他穿著破舊的 T 恤衫,睡在豆袋椅上,在斯坦福大學校園里由兩位知名教授撫養長大,他們精通受過高等教育的人的語言。

與大多數初創公司不同的是,FTX 似乎從每日交易中獲得數十億美元的利潤,而 SBF 也不像其他加密創始人,他說,積攢財富的唯一目的是將其捐贈出去,這是一種被稱為「有效利他主義」的一部分,他游說立法者控制「狡猾的」加密市場。

SBF 的公司似乎是很穩定的,FTX 從 Sequoia Capita 和 Ontario Teachers』Pension Plan 等投資者那里籌集了約 20 億美元資金后,似乎現金充裕。

華爾街頂級監管機構對國會:賦予我們更多權力來監管比特幣:金色財經報道,美國最高金融監管機構希望國會賦予他們新的權力,直接監督比特幣的交易。?FSOC 在周一發布的 100 多頁報告中表示,國會還應賦予監管機構新的權力來權衡一系列主題,包括利益沖突、濫用交易行為、記錄保存要求、客戶資產隔離和網絡安全。監管機構表示,立法還應賦予機構更多的執法和審查權力。?

報告稱,美聯儲、財政部和其他主要金融監管機構的負責人表示,政府監管證券法未涵蓋的加密資產的能力有限。盡管許多代幣都屬于美國證券交易委員會的規定,但有些代幣,如比特幣,并不直接受任何聯邦機構的管轄。FSOC包括SEC主席和商品期貨交易委員會負責人,該委員會正在爭奪更大的加密監管行動。[2022/10/5 18:39:38]

然而,去年年底,該公司開始向巴哈馬銀行發出一份不尋常的報價:據銀行表示,將其現金存入 FTX,可以獲得高達 12% 的利息。

隨后在 5 月份,加密市場暴跌,幾家加密公司倒閉,SBF 扮演了白衣騎士的角色。

FTX 和 Alameda 提供了數億美元的信貸,以支持一家瀕臨絕境的貸款機構 BlockFi,并試圖讓 Voyager Digital 免于破產。

大家將 SBF 的英勇事跡與 1907 年銀行業危機時 John Pierpont Morgan 單人救市的壯舉相提并論。

他在 7 月對《華爾街日報》表示:「一些陷入困境的小公司確實承擔了重大且不可靠的風險。」

在幕后,Alameda 和 FTX 間的糾葛遠比外界想象的要復雜。

Alex Pack 于 2018 年 12 月在香港奕居酒店 49 層的 Cafe Gray Deluxe 首次與 SBF 會面,這位潛在的投資者擔心兩家公司似乎缺乏壁壘。

當時,作為專注于加密領域風險投資公司 Dragonfly Capital 的管理合伙人,Pack 正在考慮投資 Alameda,他被這位衣冠不整的創始人迷住了,他穿著短褲和 T 恤,在會議 20 分鐘后姍姍來遲。

經過長達一個月的盡職調查過程中發現了 2018 年 4 月的一個交易錯誤,Alameda 的損失超 1000 萬美元。Dragonfly 是在與 Alameda 的交易員聊天后才得知此事,Pack 稱,該公司提供的財務數據并沒顯示過這筆交易。當被問及損失時,SBF 似乎無動于衷,「我們當時覺得,這是一種非常魯莽的冒險行為。」Pack 現在是 Hack VC 的管理合伙人。

當 SBF 透露 Alameda 正在開發一個加密交易平臺——未來的 FTX 時,只希望 Dragonfly 為 Alameda 提供資金,而不是為新項目提供資金時,Alameda 和 FTX 被捆綁在一起,Pack 說:「提議用我們的錢來資助他的新業務,這會損害我們正在投資的業務,這讓我很不舒服。」

華爾街日報:FTX正在就收購加密借貸機構BlockFi股份進行談判:6月24日消息,據華爾街日報援引知情人士報道,FTX 正在就收購加密借貸機構 BlockFi 股份進行談判。知情人士表示,BlockFi 和 FTX 之間的談判仍在繼續,尚未達成股權協議。[2022/6/25 1:30:16]

SBF 在 7 月對《華爾街日報》表示,Alameda 和 FTX 的其他交易者一樣遵守規則,「沒有任何團隊可以享有特權。」

長期以來,他一直稱贊 FTX「風險引擎」的優點,這是一個監控交易者在一系列雜亂的加密交易下注的系統,如果有人的賭局變差,系統會要求更多的抵押品,如果交易員沒有及時加倉,FTX 可以清算交易員的資產。

然而,根據破產法庭文件,Alameda 有一項「秘密豁免」,允許其在某些情況下避免清算,文件沒有對其的細節說明。

Alameda 的特殊地位使其能輕易直接地從 FTX 獲取 80 億美元,據《華爾街日報》查閱 FTX 11 月 7 日撰寫的一份財務文件顯示,其中大部分資金用于購買初創公司的股份和難以變現的 token。

文件顯示,A lameda 在 2021 年 8 月至 2022 年 4 月間斥資 11 億美元購買了 Genesis Digital 的股份。Genesis Digital 等公司近幾個月來價值大幅下跌。

Alameda 還投資了人工智能初創公司 Anthropic,該公司去年由有效利他主義運動的支持者創立。Anthropic 在一份新聞稿中表示,SBF 和 FTX 的高官們對該公司領投了 5.8 億美元資金。文件顯示,這筆資金實際上是用公司的錢進行的。

文件顯示,Alameda 投資了支持 FTX 的風險投資基金,其中包括 Sequoia capital 運營的 2 億美元基金和 Paradigm 運營的 2000 萬美元基金。Alameda 和 FTX 在倒閉前,對其風險投資和加密投資的估值總計超過 50 億美元。

FTX 和 Alameda 的命運以另一種重大方式糾纏在一起。《華爾街日報》查閱的財務文件顯示,Alameda 高度依賴于其持有的 FTT。

亙古至今,人類一直將價值歸于實體。畢竟,一美元鈔票只是一張紙,但它的價值來自數百年來形成的傳統、協議、法律和慣例。加密很好的利用了這一點:用代碼制作一類 token,賦予它名字,讓別人相信它價值 10 美元,如果你持有十萬個這樣的 token,那么理論上,你現在擁有的資產價值 100 萬美元。

加密投資者認為,FTT 與 FTX 的股票相似,隨著 FTX 成長為世界上最大的數字貨幣交易平臺之一,其價值也是水漲船高。

Alameda 在現有 FTT 中占有最大份額。文件顯示,Alameda 在破產前,其 FTT 價值為 55 億美元。

這些 token 為 Alameda 提供了某種超級力量:該公司可以將其儲備的 FTT 作為抵押品,并借用其他貨幣為其交易策略提供資金。

華爾街日報:美國仍未做好放行比特幣ETF的準備:《華爾街日報》撰文稱,美國證券交易委員會(SEC)在能像監管股票和債券一樣監管加密貨幣之前,恐怕仍不會放行比特幣ETF。資產管理公司試圖推出比特幣ETF已有8年時間,但目前來看,它們的ETF產品獲批上市的幾率似乎并不比8年前更高。加上本月的WisdomTree,SEC已針對至少5家公司的ETF上市意向征求公眾意見,另外4家是天橋資本、VanEck、Valkyrie Digital Assets和Kryptoin Investment Advisors。但目前為止,該行業仍未能說服SEC比特幣ETF不會受制于操縱、欺詐和洗錢等非法活動的影響。

SEC主席Gary Gensler今年春天曾在國會表示,加密ETF獲批前,必須先讓加密貨幣交易行業得到監管。目前還沒有一家加密貨幣交易所在SEC完成注冊,因此與傳統證券市場相比,此類市場對投資者的保護太少,從而增加了欺詐和操縱的機會。

加拿大已于2月批準首只比特幣ETF上市,短短兩個月就積累了逾10億美元資金,比特幣下跌后,該數字降至7.12億美元。灰度已經推出比特幣信托,該公司稱等ETF獲準上市后,他們會將該信托轉換為ETF。(華爾街日報)[2021/7/19 1:03:07]

但該策略有一個很大的缺陷:如果 FTT 價格暴跌,Alameda 的資金來源就會枯竭。

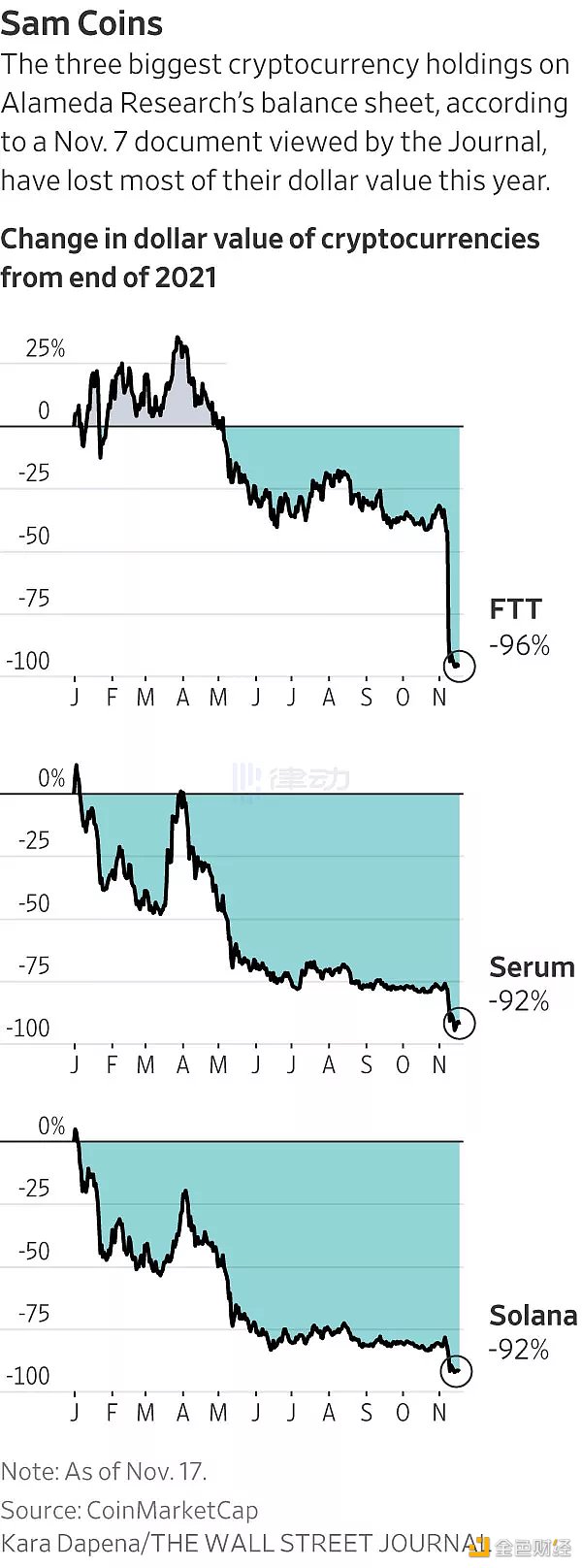

該文件還列出了 50 億美元的 SRM 和 17 億美元的 SOL,這些 token 有時被稱為「Sam coin」,因 SBF 在推動這些 token 上發揮了作用。Alameda 在 2020 年創造了 SRM,而 SOL 是由 Alameda 支持的一家初創公司推出的。FTX 將 token 列在其平臺,使其在加密市場中更具可信度,并有助于提高其價格,而 Alameda 則將其計入為資產負債表中的資產。

SBF 最引以為豪的一筆交易是「于危難之際拯救自己的公司」。據知情人士透露,今年夏天,BlockFi 持有價值數億美元的 FTT 作為貸款抵押。如果貸款人失敗,這些 token 的清算將使 FTT 崩潰,隨后 FTX 向 BlockFi 提供了一筆 4 億美元的循環信貸,使其得以維持運營。

一位發言人表示:「BlockFi 不知道或沒有參與 FTX 或其交易對手的任何不當商業行為。」

6 月 6 日,隨著一股裁員浪潮席卷加密行業,SBF 在推特上表示,FTX 將「在其他人裁員的同時保持增長」。知情人士表示,當月晚些時候,FTX 解雇了約 20 名員工,其中大部分在巴哈馬,沒有公開通知,FTX 要求一些人簽署保密協議。

SBF 在離開麻省理工學院后,從 Jane Street 開始了他的職業生涯。為了好玩,他和一些同事玩了測試智力的游戲,比如 Bughouse chess,一種由四名玩家在兩個棋盤上操作的國際象棋版本。

華爾街監管機構還沒讓比特幣ETFs離開寒冬期:7月19日消息,8年來,資產管理公司一直試圖推出比特幣ETFs,但進展甚微。美國證交會本月表示,將就WisdomTree推出比特幣ETF的提議征求公開意見,重點關注該基金對投資者來說是否安全的問題。但到目前為止,比特幣行業還未能說服證交會相信比特幣ETF不會受到操縱、欺詐和洗錢等非法活動的影響。曾在證交會投資管理部工作的律師David Grim表示,在證交會能夠像監控股票、債券和其他資產那樣監控加密貨幣交易所的交易活動之前,官員們不太可能改變主意。(金十)[2021/7/19 1:01:28]

他于 2017 年創立了 Alameda,兩年后創立了 FTX。該交易平臺專精永續期貨、杠桿和期權等方式的投資。美國監管機構禁止美國人進入此類允許交易員進行巨額債務投資的市場。

在香港工作了一段時間后,SBF 和 FTX 于 2021 遷居巴哈馬,以利用巴哈馬加密友好的監管制度。

據島上的人說,在 New Providence 島上有一個 80 平方英里的綠洲,金融精英們覺得它就像一個小俱樂部,FTX 到來并迅速收購了這塊地產,在島上一鳴驚人。

當地人表示,他們很高興能成為新工業浪潮的一部分。巴哈馬總理 Philip Davis 在幾次公開演講中表示,他希望 FTX 能幫助巴哈馬成為加密世界的中心,今年早些時候有機會購買 FTX 股權時,一名巴哈馬 FTX 員工表示,每個員工基本上都花費了數千美元進行購買。

據知情人士透露,FTX 斥資數千萬美元建造住宅,將部分海濱度假勝地變成了 FTX 領地的延伸,且度假村為 FTX 員工開設了一家 24 小時營業的餐廳。

2021 年,硅谷掀起了一陣加密熱潮。Coinbase Global Inc. 的直接上市使該公司在首個交易日后獲得了 650 億美元的巨大市值。根據 PitchBook 的數據,風險投資者在 2021 年上半年向加密和區塊鏈初創公司投入了超過 90 億美元,接近 2020 年全年投資的三倍。

根據《華爾街日報》查閱的財務報表,FTX 從來沒有真正經歷過創業公司常見的虧損階段,該交易平臺 2020 年的營業收入為 8990 萬美元,營業利潤為 1440 萬美元,這是該平臺首個全年營業。負責幫助 FTX 的新 CEO Ray 表示,他對公司過去的盈利狀況持懷疑態度。

知情人士稱,SBF 個人可以決定任何交易條款,甚至于 SBF 推薦的一家投資公司被告知——它只有不到一周的時間來決定是否加入,當該公司要求查看 FTX 資產負債表的更多信息時,FTX 拒絕提供。

潛在投資者表示,與典型的創始人四處斂財相比,SBF 似乎對錢不感興趣,他經常聽從另一位高管 Ramnik Arora 的意見,然后去做其他工作。

9 月,紅杉在其網站上發布的一篇關于 FTX 的文章稱,SBF 與 Sequoia Capital 通話的同時在玩英雄聯盟,該文章后來被刪除。

總之,在短短七個月內,數十名投資者向他的公司投入了約 20 億美元,他們蜂擁而至,押注于世界上最熱門的創業公司之一。

SBF 向民主黨提供了數百萬美元的捐款,并資助了各種事業,包括應對氣候變化和治療熱帶疾病,深深地陷入了有效的利他主義運動中。

FTX 斥巨資吸引新客戶,該公司去年同意在 19 年內支付 1.35 億美元,在邁阿密熱火隊的主場籃球場印上自己的 logo。

這筆交易似乎讓 FTX 躋身美國企業上層,隨后又獲得了其他贊助,包括 F1 錦標賽、著名的國際象棋比賽、電子競技組織和其他 NBA 球隊。

它的廣告以包括湯姆·布雷迪和斯蒂芬·庫里在內的體育明星為主角,大概講了解并加入加密世界并不重要,重要的是 FTX app。

在一則廣告中,退役的波士頓紅襪隊擊球手 David Ortiz 在觀看比賽時接到電話。

「你對加密有興趣嗎?加入 FTX?斯蒂芬和湯姆也在其中?」Ortiz 說:「我加入,兄弟」。

今年的加密市場的不景氣給硅谷帶來了一絲寒意,但 SBF 需要更多的錢,他希望再拿出 10 億美元,收購破敗的加密初創公司,鞏固對該行業的控制權。

據與 SBF 交談的兩位投資者透露,他向潛在投資者描繪了一個宏偉的愿景,提出了收購 Robinhood Markets Inc. 的想法。

但他在硅谷闖出了一片天地,SBF 轉向了富有石油資金的中東主權財富基金。在上個月的 Saudi Future Investment Initiative 上,他會見了 Public Investment Fund 官員,并向他們介紹了 FTX,他從那里飛往阿布扎比,尋求酋長國財富基金的投資。

但最后空手而歸。

11 月 2 日,CoinDesk 發表了一篇文章,詳細介紹了 Alameda 財務報告的副本,SBF 帝國出現了第一道「裂痕」,報告顯示,Alameda 的資產負債表上充斥著價值數十億美元的 FTT 和各種「sam coin」。

Ellison 在推特上表示,泄露的資產負債表只反映了「我們公司實體的一部分」,但損失已經造成。

CoinDesk 的報告引起了 Binance CEO CZ 的注意。Binance 是 FTT 的持有大戶,擁有超過 5 億美元的 FTT。

11 月 6 日,CZ 在推特上表示,Binance 將出售其持有的 FTT,此舉可能會導致其價值暴跌。盡管許多觀察人士將此舉歸因于他與 Bankman Fried 長期以來的競爭,但 CZ 表示,他正在保護 Binance 免受非流動性代幣持有的風險。

隨后 Ellison 在推特上表示,Alameda 將「很樂意」以每個 FTT 22 美元的價格購買 Binance 的所有 FTT。知情人士表示,Binance 曾就這一提議聯系過她,但從未得到回復。

CZ 的幾條推文引發了客戶對 FTX 的質疑。11 月 7 日,FTX 遭到了價值約 50 億美元的取款。

如果 FTX 像傳統金融機構管理客戶基金,它會把客戶基金與其他業務分開。

但知情人士表示,FTX 已貸給 Alameda 價值數十億美元的客戶資金,用于償還其債務。

有報道稱,FTX 有意將客戶資金借給 Alameda,FTX 對此提出質疑,在 Vox 周三發布的一篇文稿中,他指責「混亂的記賬」,并補充道:「直到幾周前,我才意識到它的全部規模。」

在隱藏的貸款前提下,大量的提款卻變層致命一擊,SBF 在 11 月 7 日的一條推文中寫道,「FTX 很好。資產很好。」但是幕后的他正忙著找一位資金雄厚的投資者來填補這個漏洞,現該推文已被刪除。據知情人士透露,他曾與對手方 Coinbase 和 Kraken 談過,但毫無進展。

最終 SBF 被迫求助于他的宿敵:Binance

一位知情人士表示,11 月 7 日晚,CZ 在迪拜的辦公室準備為接下來的會議演講做筆記時,收到了 SBF 通過 Signal 發來的一條消息,SBF 祝賀了 CZ,并稱 Binance 是 FTX 的完美買家。

11 月 8 日上午,SBF 給他的團隊發了一條信息,為混亂的現狀道歉,并感謝他們的努力。

FTX 高級營銷專員 Nathaniel Whittemore 表示:「很明顯,游戲已經結束了」。

當天上午,Binance 宣布了一項收購 FTX 的非約束力協議,這一消息震驚了相信 SBF 帝國的投資者,也震驚了他的員工,他們中的絕大多數對 FTX 的問題一無所知。

一位知情人士表示,當 Binance 高管仔細閱讀 FTX 相關條款時,他們面臨著令人困惑的混亂局面。此外,需要填補的漏洞還在不斷擴大:FTX 最初將其設定為 20 億美元,然后是 50 億美元,最后超過 80 億美元。

據稱,多數 FTX 的律師在談判進行期間辭職,也是該公司員工大量流失的一部分原因。

11 月 9 日,SBF 給 Binance 發信息詢問最新進展:「大家好,我們仍然非常高興能和你們一起處理這件事,顯然看到了很多公開文章聲稱泄密,但我們不知道這是不是真的。我們很想讓你們澄清這一點。」

三分鐘后,CZ 給 FTX 發來了回信。「Sam,我很抱歉,」他說,「我們無法繼續這筆交易。太多問題了。CZ。」

SBF 試圖從其他投資者那籌集資金,這些投資者向他詢問客戶資金的去向,在 11 月 9 日的一次電話會議中,他告訴潛在投資者,FTX 接受了 160 億美元以各種加密貨幣計價的客戶資產,并將其中的一半以上借給了 Alameda。

SBF 尋找措辭,根據《華爾街日報》聽到的通話錄音,他對潛在投資者表示:「有一個...一個稱之為大約 80 億美元的保證金頭寸,會很快導致我們沒有足夠的流動資產來滿足提款」。

據一位知情人士透露,在 11 月 9 日與 Alameda 員工舉行的視頻會議上,其 CEO Ellison 致歉,她讓員工感到失望。

知情人士表示,Ellison 表示,她、SBF 和其他兩名 FTX 高管都知道向 Alameda 發送客戶資金的決定,許多 Alameda 的員工在第二天就被爆料驚呆了。

一位前同事說,Ellison 戴著大框眼鏡,以善于與志同道合的人交往而聞名,但該人士表示,在高壓交易環境下,她往往會變得沉默寡言,可能會被更大聲、更自信的同行壓倒,尤其是 SBF。

11 月 10 日,《華爾街日報》報道稱,FTX 利用客戶資金支持 Alameda。加密社區對 SBF 進行了猛烈抨擊,他在社交媒體上被稱為「Scam Bankrun-Fraud」。

「我真的在努力控制自己憤怒的情緒,」Kraken 首席執行官 Powell 在推特上寫道。「這并不是目標過高和決策失誤導致的,這是不顧后果、貪婪、自私自利、狂妄、反社會的行為,這些行為讓一個人為了一己之欲,用這個行業數十年的、來之不易的進步做賭注,雖然他已經很富有了。」

第二天,FTX 申請破產。

FTX 的崩盤動搖了加密世界。BlockFi 于 11 月 10 日停止提款,并準備申請破產。11 月 16 日暫停提款的加密借貸平臺 Genesis 在一條推文中表示,已聘請顧問,并正在尋找所有可能的解決方法。

申請破產前不久,FTX 聘請了一家巴哈馬安全公司來保衛其總部,消息傳出后,大多數非本地 FTX 員工離開了該島,保安發現他們在保護一座空城。

SBF 和剩下的一批員工在上周末試圖籌集資金來填補 FTX 的 80 億美元漏洞,并償還客戶。

餐廳員工表示,在公司倒閉之前,FTX 的員工經常光顧 Island Brothers,這是一家離 FTX 特別近的高檔法國小酒館。在 SBF 父親去拿騷看望兒子的時候,店主認識了他——斯坦福大學稅法學者 Joseph Bankman。

上周,FTX 的崩盤之際,低落的 SBF 來到 Island Brothers 酒館,幾句寒暄后,他哭了。

區塊律動BlockBeats

媒體專欄

閱讀更多

金色財經

CertiK中文社區

虎嗅科技

web3中文

深潮TechFlow

念青

DeFi之道

CT中文

SUI 是如何實現將網絡去中心化又能保證網絡安全的?對于普通社區成員應該如何參與SUI 的早期建設?本文SUIWorld將與你一起認識SUI的委托計劃.

1900/1/1 0:00:00注:原文來源于 Photon Finance,作者為 DeFi 開發公司 Ekonomia 的 CEO、Photon Finance 開發人員 Dave Kajpust.

1900/1/1 0:00:00作者:Linda Xie 翻譯:dave lin 校對:Roy 排版:刀刀 雖然技術界內外有很多人都聽說過比特幣、加密貨幣和區塊鏈的概念,但智能合約作為以太坊的主要創新卻不太出名.

1900/1/1 0:00:00法國中央銀行和盧森堡中央銀行合作推出“金星計劃”,允許他們使用體驗CBDC發行1億歐元債券。該債券價值1.04億美元,是在通證化金融市場一系列試驗中使用的最新手段.

1900/1/1 0:00:00原文標題:《Buidler DAO:以 ENS 為例深度分析 Web3 域名系統的技術設計》原文作者:@axtrur,Buidler DAO 研究員Web3 域名系統.

1900/1/1 0:00:00文章:《Liquity: A Chicken Bonds Primer》by Rxndy444編譯:深潮 TechFlow如果你今年在關注 DeFi 世界,那么你可能就會發現幾個新出現的趨勢.

1900/1/1 0:00:00