BTC/HKD+1.86%

BTC/HKD+1.86% ETH/HKD+1.82%

ETH/HKD+1.82% LTC/HKD+3.49%

LTC/HKD+3.49% ADA/HKD-0.24%

ADA/HKD-0.24% SOL/HKD+4.49%

SOL/HKD+4.49% XRP/HKD+0.14%

XRP/HKD+0.14%來源:Bankless

編譯:比推BitpushNews Mary Liu

FTX 的崩潰對整個加密貨幣市場造成了嚴重破壞,市場低迷,公司倒閉,并破壞了對該行業的信任。然而,隨著我們開始恢復和重建該行業,仍有理由保持樂觀。

FTX 內爆帶來的一線希望是,它可能會促進 DeFi 的采用,因為加密行業再次意識到通過不透明的托管實體交易的風險。去中心化永續 (Perps) 交易所是 DeFi 的一個熱門領域,能夠很好地滿足對非托管、透明和去中心化解決方案的這種新需求。

永續期貨是沒有到期日的期貨合約,因為它們會不斷展期。為了保持持倉并將永續合約的價格與標的資產的價格掛鉤,交易員將持續支付利息。支付利息由交易者倉位決定,也稱為資金費率(Funding Rate:FR)。

設計和管理這些頭寸的便利性導致 Perps 大受歡迎,并將該行業確立為加密市場結構的核心組成部分。Perps 交易量超過現貨交易量,因為它是交易者開立杠桿多頭或空頭頭寸的主要方式。

中心化交易所是交易 perps 的首選場所。然而,一系列穩步增長的 DeFi 協議已經成為可行的替代方案,有望在后 FTX 世界中捕捉流量。

鑒于鏈上 DEX 在期貨未平倉合約中所占的比例非常小,這些協議的近期(更不用說長期)市場潛力是相當大的。

此外,與 CEX 不同,投資者可能有機會抓住這一趨勢的優勢,因為領先的 perps DEX 都有代幣,其中許多代幣的表現優于大盤。

那么……哪些是領先的永續交易所?他們的代幣經濟學是什么樣的?哪種協議最有可能“獲勝”?

讓我們試著找出答案。

DYDX

協議概述:

dYdX 是最類似于中心化交易所的協議,因為它使用中央限價訂單簿模型。這種訂單簿模型以及大量激勵措施使 dYdX 能夠加入機構做市商,并為 DEX 上市的主要大型資產建立深度流動性。dYdX 的性能也很高,因為它建立在 StarkEx 之上,StarkEx 是一種 L2,使其能夠提供零Gas交易。這一特征的一個顯著缺點是缺乏可組合性,因為基于 StarkEx 構建的應用程序無法相互操作。

去中心化交易協議Bancor將Alchemix(ALCX)加入白名單:去中心化交易協議Bancor在推特上表示,BancorDAO已將Alchemix(ALCX)列入白名單。LP現可通過ALCX獲得單幣風險敞口,避免無常損失,同時可以質押ALCX賺取交易費用。[2021/7/25 1:14:45]

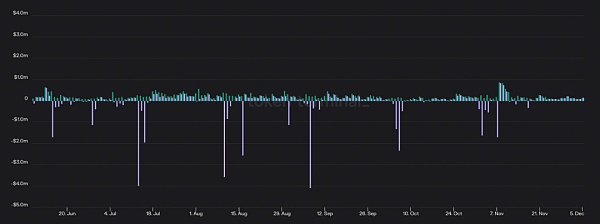

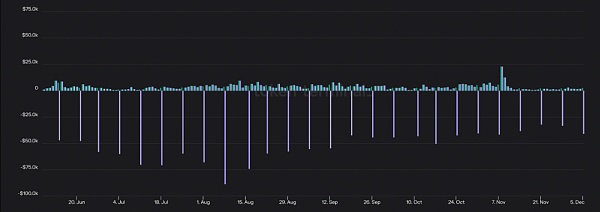

dYdX 6M 交易量 – 來源:Token Terminal

dYdX 計劃在其基于 Cosmos 構建的特定應用程序區塊鏈上推出 V4版本,預計于 2023 年第二季度推出,它將使交易所變得更加去中心化,因為它將不再擁有中心化匹配引擎。然而,這將以安全為代價,因為 dYdX 鏈將需要其自己的、獨特的驗證器集。

dYdX 6M 收入(綠色)和收益(紫色)——來源:Token Terminal

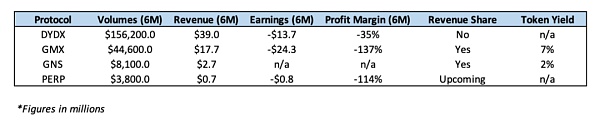

dYdX 目前是最大的鏈上永續合約交易所,在過去六個月中產生了超過1562億美元的交易量(約 78% 的市場份額)和 3900萬美元的收入。然而,由于上述激勵措施,該協議在此期間虧損 1370 萬美元,利潤率為 -35%。

代幣經濟學:

dYdX 由 DYDX 代幣管理。值得注意的是,DYDX 沒有任何費用分享,DEX 產生的收入直接流向 dYdX Trading Inc,這是一家從事協議開發的中心化公司。該代幣作為協議支持具有一定的實用性,但其主要用途是激勵流動性和交易活動。在 V4 中,DYDX 代幣有可能用于保護 dYdX 鏈,利益相關者能夠賺取交易費和 MEV。然而,這個決定必須通過 DAO 治理投票。

蘇富比加密貨幣拍賣會以近1300萬美元的價格售出Banksy藝術品:蘇富比拍賣行已完成其加密貨幣拍賣,以1290萬美元的價格售出了Banksy的標志性藝術品《愛在空氣中》(Love is in the Air),遠遠高于最初估計的300萬至500萬美元。蘇富比強調,此次拍賣標志著加密貨幣首次作為實物藝術品的支付方式被接受。(Cointelegraph)[2021/5/13 21:58:56]

GMX

協議概述:

GMX 已經席卷了 DeFi 市場。

該協議利用一種獨特的模型,用戶可以在該模型中為稱為 GLP 的類似指數的一攬子資產提供流動性。GLP 主要由 ETH、wBTC 和穩定幣組成,充當 DEX 上交易者的交易對手方,他們從流動性池中借款以開立杠桿頭寸。這意味著 GLP 承擔“損益 (pnl) 風險”,因為當交易者進行無利可圖的交易時它會產生價值,反之亦然。GLP 賺取 70% 的交易費用,這些費用以 ETH 支付,并且一直是所有 DeFi 中持續收益最高的來源之一,通常凈收益在 20-30% 之間。

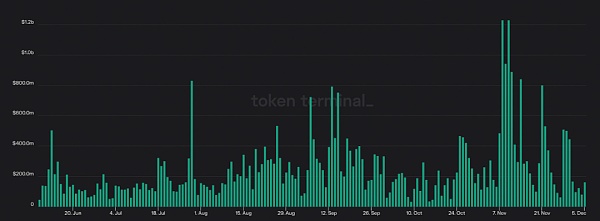

GMX 180D 交易量 – 來源:Token Terminal

GMX 為交易者提供 0% 的滑點,因為它通過 Chainlink 使用基于預言機的定價。然而,這種依賴性使協議面臨價格操縱漏洞的風險,因為攻擊者可以操縱資產價格,以便在 GMX 上獲利并拋售 GLP。該協議也設置了適當的參數來減輕這種風險,例如 OI 上限,同時限制其支持資產的選擇。GMX 還面臨可擴展性問題,因為它對 CEX 價格的依賴意味著它只能根據這些場所的流動性進行擴展。

動態 | 金融科技公司SolarisBank推出數字貨幣托管平臺:金融科技公司SolarisBank推出數字貨幣托管平臺Solaris Digital Assets GmbH。Solaris希望這種可通過API訪問的托管解決方案能夠促進公眾對數字資產的使用。(Bitcoinist)[2019/12/11]

GMX 6M 收入(綠色)和收益(紫色)——來源:Token Terminal

在過去六個月中,GMX 的市場份額從 9.3% 大幅增長至 16.3%。該協議甚至有幾天賺取的費用收入超過 Uniswap。

總的來說,GMX 的交易量為 446 億美元美元,收入為 1770 萬美元,在此期間虧損 2430 萬美元,利潤率為 -137%。

GMX 已成為 Arbitrum 的核心原語,在網絡上擁有 40% 的 TVL 份額,以及 Umami Finance、Rage Trade、Vesta Finance、Dopex 等項目在該平臺上貢獻和獲取 GLP 流動性。

GMX 由 GMX 代幣管理。代幣持有者可以質押他們的 GMX,以賺取以 ETH、托管 GMX (esGMX) 支付的協議收入的 30%,并在向 GLP 提供流動性時獲得更多獎勵。迄今為止,GMX 利益相關者已賺取超過 3460 萬美元的費用,該代幣目前以 ETH 計價的收益率約為 7%(這不包括 釋放的 esGMX)。

Gains Network

Gains Network 是另一個快速增長的 DEX。

Gains 使用的模型與 GMX 有點類似,但用戶不是為一籃子資產提供流動性,而是向僅 DAI 的金庫提供流動性。與 GLP 一樣,金庫充當 DEX 交易者的交易對手,用戶將 DAI 抵押品存入以開立多頭或空頭頭寸。用戶還可以在金庫中充當 LP,在那里他們將賺取交易費用并將交易者的盈虧內部化。

動態 | 基于區塊鏈的Bank 4.0是業務不再依附現有物理網點的渠道延伸:近日,即信Digital Club整合一系列關于銀行數字化轉型的權威報告,報告表示,銀行數字化轉型踏入4.0時代是業內普遍的共識,而“銀行數字化轉型4.0時代”的正式定義則可以追溯到美國著名銀行家布萊特·金預測的《Bank 4.0》一書,書中認為“Bank 4.0”是依托于人工智能(AI)、現實增強(AR)、語音識別設備、穿戴智能設備、無人駕駛、5G通信、區塊鏈等創新型技術手段發展和普及,將讓銀行業務的效用和體驗完全脫離現有的物理網點和以物理網點為基礎的渠道延伸,將讓銀行業務的效用和體驗不再依附某個具體金融產品,而直接嵌入到用戶的日常生活場景中,用戶在使用金融服務時將獲得更快更流暢的體驗,基于物理網點的一系列獲客方式將消失,即時、實時的金融服務將成為流行,智能投顧和場景介入將為用戶提供更好的金融解決方案。(中國日報)[2019/10/18]

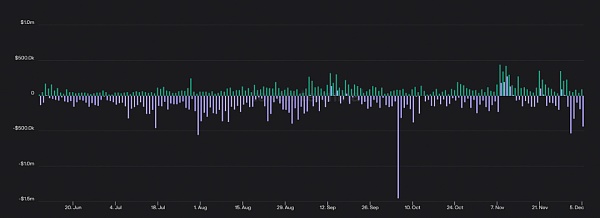

Gains Network 6M 交易量 – 來源:Token Terminal

Gains 具有幾個獨特的特征,例如除了加密貨幣之外還支持股票和外匯。該交易所是一個“degens 天堂”,因為它支持 100-1000 倍的杠桿率,根據用戶交易的資產類別,是所有 DEX 中最高的。然而,這是以可擴展性為代價的,因為用戶最多只能存入 75,000 美元的抵押品。該交易所還將交易者的利潤限制在 900%。

Gains Network 6M收入 – 來源:Token Terminal

動態 | Raiffeisen Bank俄羅斯分行使用區塊鏈分發數字抵押貸款:據Cointelegraph消息,Raiffeisen Bank俄羅斯分行使用區塊鏈平臺Masterchain分發數字抵押貸款。此外,據報道,俄羅斯中央銀行已經成功進行了初始硬幣發行(ICO)測試。試圖制定相關加密規則的工作草案。[2018/9/25]

在過去六個月中,該平臺促進了 81 億美元的交易量,同時產生了 270 萬美元的收入。Gains 目前部署在 Polygon 上,盡管該協議計劃在不久的將來部署在 Arbitrum 上。

收益由 GNS 代幣管理,可以抵押該代幣以賺取平臺產生的交易費用的一部分。GNS 還受益于銷毀機制,因為當 DAI Vault 的抵押率超過 130% 時,多余的存款將用于回購和銷毀代幣。

最后,GNS 被用作后盾,協議白皮書指出,如果 DAI 保險庫抵押不足,將出售代幣。在撰寫本文時,GNS 質押者的收益率約為 2%。

Perpetual Protocol

Perpetual Protocol使用基于 Uniswap V3 構建的虛擬 AMM (vAMM) 架構。這使該協議能夠在利用合成杠桿的同時促進高效的資本交易(如 V3)。這意味著在永久協議上,用戶可以交易 ETH 和 BTC 等資產,而無需 DEX 本身托管或與他們結算交易。

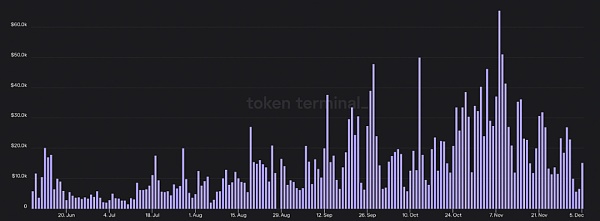

Perpetual Protocol 6M交易量 – 來源:Token Terminal

Perpetual Protocol 部署在 Optimism 上,允許交易所受益于與 L2 上其他協議的可組合性。Brahama、Galleon DAO 和 Index Coop 等幾個項目已經構建了 delta 中性收益率產品,這些產品從平臺上的資金費率(開多頭/空頭頭寸所支付的利率)中獲取收益率。

Perpetual Protocol 6M 收入(綠色)和收益(紫色)——來源:Token Terminal

相對于 GMX 等競爭對手,該協議的市場份額在過去六個月中從 2.9% 下降到 1.8%。在此期間,該交易所的交易量為 38億美元,收入為 65.8 萬美元,虧損 75.5 萬美元,利潤率為 -114%。

Perpetual Protocol 由 PERP 代幣管理。PERP 可以為 vePERP 鎖定,vePERP 是一種不可轉讓的代幣,賦予持有人治理權、提供流動性的提升代幣獎勵,以及在平臺上不同流動性池之間分配代幣的權利。此外,在即將進行的治理投票之前,vePERP 持有人將有權獲得 DEX 產生的交易費用的 25%、50% 或 75%。這些費用將以 USDC 的形式支付給代幣持有者。

新玩家:

dYdX、GMX、Gains 和 Perpetual Protocol 并不是唯一的玩家。

在巨大的 TAM 和協議的強大網絡效應之間,去中心化 perps 行業與眾多希望從現有企業手中竊取市場份額的項目展開激烈競爭。

讓我們簡要介紹以下幾點:

Cap Finance (CAP) 是一種基于 Arbitrum 的 DEX,它通過獨特的預言機系統提供 0% 的費用和資產定價。Cap 正在為即將推出的 V4 做準備,并在過去六個月中促進了 14億美元的交易量并產生了 61.4 萬美元的收入。

Rage Trade 是 Arbitrum 上新推出的交易所。在 Rage 上,用戶可以通過“80/20”金庫向交易者提供流動性,這些金庫將閑置資產存入外部收益場所以增加 LP 回報。該協議的第一個 80/20 保險庫(LP 進入 Curve 的 Tri-Crypto 池)目前收益率為 9.2%,目前的最大資金池容量已達到約 330 萬美元。

Kwenta 是一種基于 Optimism 的 DEX,它建立在 Synthetix 之上,利用其流動性和 Chainlink 價格信息。

還有許多其他令人興奮的協議正在開發中,例如 Vertex,Arbitrum 上基于訂單簿的交易所,以及 Drift Protocol,其 V2 在 Solana 上重新啟動。Perpetual 的基礎設施甚至正在使用 NFT Perp 等協議為 NFT 構建,NFT Perp 是另一種基于 vAMM 的 DEX,正在 Arbitrum 上推出。

結論

正如我們所見,每個永續 DEX 在協議設計、代幣經濟學和運營性能方面都有所不同。

盡管 Gains Network 和 Perpetual Protocol 帶來了獨特的功能和代幣設計,但截至今天,dYdX 和 GMX 正在角逐該賽道的頭部交椅。

dYdX 在銷量和收入方面處于明顯領先地位,同時以更高的利潤率運營。從長遠來看,它還以 CLOB 的形式擁有最具擴展性的交換模型。

然而,它的代幣經濟學是同類產品中最差的。dYdX Trading,而不是 DAO 或 DYDX 持有者,獲取所有協議收入。由于流動性激勵,DYDX 代幣也承受著拋售壓力,盡管這可能會隨著 dYdX V4 的推出而改變。

GMX 已成為 Arbitrum 的核心原語,并且在最近幾個月見證了其市場份額的急劇增長。GMX 的代幣經濟學非常出色,因為質押者可以以目前超過 ETH 質押率的速度賺取 ETH 收益。

盡管如此,該協議設計中的幾個特性限制了可擴展性,并存在獨特的尾部風險(Tail Risk),即罕見事件(Rare Event)發生的風險。

DYDX/GMX – 來源:TradingView

盡管它在許多方面領先于競爭對手,但 DYDX 在過去六個月中相對于 GMX 下跌了 53.3%。因此,盡管 DYDX 似乎擁有更好的產品,但去中心化永續賽道似乎也在印證:在加密行業中,產品不是代幣。

比推BitpushNews

個人專欄

閱讀更多

金色早8點

金色財經

去中心化金融社區

CertiK中文社區

虎嗅科技

區塊律動BlockBeats

念青

深潮TechFlow

Odaily星球日報

騰訊研究院

DeFi數據 1、DeFi代幣總市值:357.5億美元 DeFi總市值及前十代幣 數據來源:coingecko2、過去24小時去中心化交易所的交易量34.

1900/1/1 0:00:00撰寫:moralis 編譯:深潮 TechFlow區塊鏈的各種基礎設施的發展令人印象深刻。現在的無數公司、組織、項目和社區正在將區塊鏈開發提升到一個新的水平,而 Web3 現在比以往任何時候都更.

1900/1/1 0:00:00“我們百余號被裁員的兄弟一直沒有拿到應得的賠償金!”多名在 11 月被裁的 Amber 前員工向深潮 TechFlow 爆料以及抱怨,他們并未如合同約定的在 12 月初收到應得的裁員補償款.

1900/1/1 0:00:00文章轉載自微信公眾號老雅痞在大家一股腦兒地沖向NFT爆發的時候,我們看到大量無用的代幣最后都走向了項目方跑路的結局,倒也不是都割了一大把韭菜.

1900/1/1 0:00:00作者:Zwi@ICG Research在過去的幾年中,區塊鏈游戲正在以前所未有的速度發展。盡管這一類游戲項目將當時的市場炒得火熱,但是隨著時間的推移和市場行情的下行,GameFi 行業發展開始減.

1900/1/1 0:00:00DeFi數據 1、DeFi代幣總市值:396.9億美元 DeFi總市值及前十代幣 數據來源:coingecko2、過去24小時去中心化交易所的交易量25.

1900/1/1 0:00:00