BTC/HKD+1.2%

BTC/HKD+1.2% ETH/HKD+0.82%

ETH/HKD+0.82% LTC/HKD-0.5%

LTC/HKD-0.5% ADA/HKD+0.44%

ADA/HKD+0.44% SOL/HKD+3.13%

SOL/HKD+3.13% XRP/HKD+0.07%

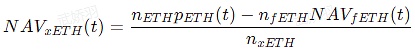

XRP/HKD+0.07%作為AladdinDAO的最新作品,f(x)協議將ETH分解為兩種新的衍生代幣:fETH和xETH。fETH是一種低β的近穩定幣,它的價格波動很小,而且不依賴于中心化的風險,可以有效地滿足去中心化金融(DeFi)的需求。

xETH是一種高β的杠桿化長期ETH永續合約,它可以提供一種強大的去中心化的鏈上交易工具。這兩種代幣都是完全基于ETH作為抵押物來發行和贖回的,因此保持了去中心化和以太坊原生的特性。

簡單地說,f(x)協議就是讓用戶用ETH來生成fETH和xETH,然后用這兩種代幣來分別享受不同程度的ETH價格變化。fETH的價格只會跟隨ETH價格變化的10%,也就是說它有一個0.1的β系數。xETH的價格則會反映出fETH沒有體現的ETH價格變化,也就是說它有一個大于1的β系數。這樣一來,fETH就相當于一個浮動的穩定幣,而xETH就相當于一個杠桿化的長期投資工具。

AladdinDAO

AladdinDAO是一個由DeFi高手組成的DAO,旨在篩選出優質的DeFi項目并為社區成員提供高收益的投資機會。在Curve War這場爭奪CRV投票權的戰爭中,AladdinDAO推出了兩個新工具:Concentrator和Clever,來幫助用戶贏得更多的利潤和影響力。

通過這兩個工具,AladdinDAO不僅為用戶提供了一個簡單獲取高收益的機會,也為DAO管理國庫資金提供了一個免去多簽流程的方案。同時,這兩個工具也增強了Convex在Curve War中的話語權,從而影響Curve生態的發展方向。

自從USDC危機過后,AladdinDAO的核心成員們重新審視了當前市場上穩定幣中存在的缺點,并且提出了新的解決方案,就是f(x)協議。

直播 | 玉竹 > 經濟下行時如何踩到新浪潮:金色財經 · 直播主辦的《 幣圈 “后浪” 仙女直播周》第4期今晚20:00準時開始,本期“后浪”仙女區塊鏈行業資深從業者玉竹將在直播間聊聊 “合經濟下行時如何踩到新浪潮?”,感興趣的朋友掃碼移步收聽![2020/6/8]

穩定幣

在討論f(x)協議之前,我們首先回顧一下穩定幣的定義:

穩定幣是一種數字貨幣,它的價值與另一種貨幣、商品或金融工具掛鉤,以減少與其他波動性較大的加密貨幣(如比特幣)相比的價格波動。

穩定幣的主要作用是作為一種價值儲存和交易媒介,在加密貨幣市場中提供流動性和穩定性。大多數穩定幣都是錨定于美元或其他法幣的,這使得它們可以方便地與傳統金融體系進行互動和兌換。然而,從加密原生的角度來看,如果加密世界不斷發展和壯大,穩定幣相對來說就會在不斷通脹,因為它們無法捕捉到加密貨幣相對于法幣的增值。因此,穩定幣可能會失去其吸引力和競爭力,而更多的人會尋求一種能夠跟隨加密市場發展的資產。

目前的穩定幣主要有三類:法幣支持、部分算法穩定幣以及CDP算法穩定幣。

純算法(無抵押或不充分抵押)的穩定幣,如Terra的UST,是最明顯的風險類型,因為它們很難保證安全和可靠,不適合作為長期的選擇。然后,它將現有的穩定幣分為三大類:

1. 法幣支持的穩定幣(如USDC,USDT),它們依賴于第三方機構來維持法幣儲備,但也面臨中心化的風險。

2. 算法的,但部分或完全由法幣支持的穩定幣(如DAI,FRAX),它們也受到法幣支持的穩定幣的中心化風險的影響。

3. 完全去中心化的CDP算法穩定幣(如LUSD),它們只接受去中心化的抵押物,但在擴展性和資本效率方面還有待提高。

動態 | 烏克蘭國會收到一項關于應如何對與加密有關的收入征稅的草案:據Coindesk消息,一項草案規定了烏克蘭應如何對與加密有關的收入征稅,該草案已提交給該國議會Verkhovna Rada。該法案是由烏克蘭數字轉型部、區塊鏈4ukraine派系議會協會和更好的監管交付辦公室(BRDO)組織起草的。這份由13名議會成員撰寫的文件旨在修訂烏克蘭的稅法,并引入與加密資產相關的主要概念。該法案將此類資產定義為“一種特殊類型的有價值財產,以數字形式創建、記賬并通過電子方式處理”,比如加密貨幣、代幣以及草案中未指定的其他類型。總部位于烏克蘭的加密貨幣交易所Kuna的創始人,烏克蘭區塊鏈協會主席Michael Chobanian表示,他相信這項法律將奏效,但該行業還面臨其他障礙,需要解決。[2019/11/20]

因此協議的目標在于創造在保持低波動性的前提下來更高的提升資本效率和可拓展性的穩定資產,由此引入了fETH和xETH兩種資產。在傳統金融中,β 是給定證券或投資組合波動性的度量。與市場相比。由于法幣是這些度量的分母,因此現金的β = 0,而 β = 1 的投資組合將完美地反映市場回報(例如S&P 500 ETF)。與市場同向移動但相對幅度較小的投資組合 β < 1,而同向移動大于市場的投資組合 β > 1。

在f(x)協議中,將ETH的價格定義為市場,β是一種衡量給定加密貨幣相對于ETH波動性的指標。ETH本身的β為1,而完美穩定幣的β為0。資產X目標β為0.5,意味著它只反映ETH價格變化的50%。

協議工作方式

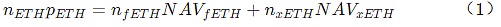

通過調整fETH和xETH的NAV(Net Asset Value,凈資產價值)來保持f(x)不變量,即:

動態 | 會計公司H&R Block推出新服務 就如何正確申報加密貨幣損益提供咨詢:根據9月24日發布的一份新聞稿,美國會計公司H&R Block推出了一項針對從事加密貨幣交易的人士的新服務,專門就如何在納稅申報單上正確申報加密貨幣損益提供咨詢。(Cointelegraph)[2019/9/25]

然后,協議根據f(x)不變量計算xETH的新NAV:

這樣,xETH就能捕捉到fETH屏蔽掉的所有ETH價格變動,從而提供杠桿化的回報。

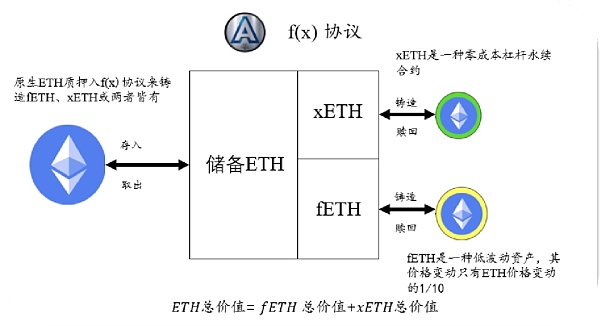

Fractional ETH——低波動率資產/“浮動”穩定幣

在協議初始時,fETH的價格被設定為1美元。協議通過調整fETH的NAV來控制其波動性,使其只反映ETH價格變化的10%(即β_f = 0.1)。當ETH價格變化時,fETH的NAV會按照以下公式更新:

其中rETH是ETH在時間t和t-1之間的回報率。

穩定幣的優勢主要體現在價格波動低、內在風險小、流動性深。fETH是一種低波動資產,它的β=0.1,意味著它的價格變化只有ETH價格變化的十分之一。這樣,fETH既能避免中心化風險,又能捕捉到一部分ETH市場的增長或下跌。

聲音 | 救助兒童會Paul Ronalds:慈善機構領導者也應去了解區塊鏈等技術如何運作:根據Coincryptorama消息,救助兒童會首席執行官Paul Ronalds在關于區塊鏈對慈善事業的潛在影響的小組討論后表示,慈善機構對區塊鏈的使用還處于初期階段”,要在其潛力被夸大之前需要進行更多的討論和研究。慈善機構面臨的主要障礙之一是,當涉及區塊鏈這種存儲數據的方法時,行業領導者并不能很好理解,我們需要確保慈善機構領導者同樣參與、了解數字世界以及如何運作區塊鏈等技術,來幫助他們的做好慈善事業。[2018/9/3]

相比較于傳統穩定幣來說,fETH的發行是根據市場需求而不是CDP需求,只受xETH(xETH是一種能夠吸收fETH波動并提供杠桿化回報的代幣)供應量限制,因此它具備更高的擴展性和資本效率。fETH可以被視為一種錨定于ETH的方式,但它并不像傳統的錨定方式維持固定或接近固定的比率,而是根據β = 0.1來調整。

總的來說,fETH作為一種價值儲存和交易媒介,在加密貨幣市場中提供了流動性和穩定性,同時也保留了一部分市場增長潛力。

Leveraged ETH

杠桿化ETH,也稱為xETH,是一種去中心化、可組合的杠桿化多頭ETH期貨合約,具有低清算風險和零資金成本(在極端情況下,xETH鑄造者甚至可以賺取費用),作為fETH的伴生資產而設計。xETH持有者總體上承擔了fETH供應量的大部分波動,通過使用f(x)鑄造和贖回模塊或現成的鏈上AMM流動性池,交易者可以隨心所欲地改變倉位。

fETH 可以根據直接需求進行鑄造和贖回,只要有足夠的 xETH 供應來吸收 fETH 的波動性。xETH 的杠桿率是可變的,因此相對較少的 xETH 就可以支持大量的 fETH。

動態 | 人民網:區塊鏈與實業結合應注意如何界定算法和物理設備權責體系:今日人民網發文表示,區塊鏈與實業的結合與我國“數字化”的趨勢一致,這一融合過程需要注意三個問題。一是算法和物理設備權責體系如何界定;二是智能制造標準制定思路是否應該轉變;三是5G會給邊緣計算、區塊鏈和物聯網帶來什么沖擊。[2018/8/24]

xETH的杠桿倍數計算

根據以下公式決定:

如果fETH鑄造量為0,那么此時$$\lambda_f=0,L_x=1$$,xETH成為了一倍做多ETH的永續合約

xETH代幣的實際有效杠桿率隨著xETH和fETH的相對供應量的鑄造和贖回而隨時間變化。相對于fETH,xETH的供應量越高,xETH的有效杠桿率就越低,因為fETH的過剩波動被分散到更多的代幣上。反之,fETH的供應量越大,就會將波動集中在更少的xETH代幣上,導致更高的有效杠桿率。

系統穩定性

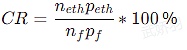

由于xETH是作為對沖fETH的資產,因此xETH越多,系統越穩定。如果我們將總的ETH儲備看作CDP的抵押品,總的fETH供應代表借款金額,那么我們可以使用類似于CDP系統的Colletral Ratio來監控系統的健康因素,對于f(x)協議,我們可以定義CR如下:

無論是鑄造fETH或xETH,或者調整兩種代幣的凈資產價值,都會影響CR的數值,如果系統CR跌倒100%,意味著xETH的價值為零,此時fETH的β值為1,意味著它將完全暴露于ETH的價格波動,不再作為一個低波動率資產存在,因此,f(x)設計了四級風險管理模塊來進行風控。

風控

f(x)的風險控制系統是一個四級的模塊,用于在系統的抵押率(CR)降低到一定的閾值時,采取相應的措施來維持fETH的低波動性和xETH的正資產凈值,從而提高CR。這些措施包括:

穩定模式:當CR低于130%時,禁止fETH的鑄造,取消fETH的贖回費用,增加xETH的贖回費用,并給予xETH的鑄造者額外的獎勵。

用戶平衡模式:當CR低于120%時,鼓勵用戶通過贖回fETH來增加系統的抵押率,并給予贖回者額外的獎勵。

協議平衡模式:當CR低于114%時,協議自動使用儲備中的ETH來市場購買并銷毀fETH,以提高系統的抵押率。

重資本化:在最極端的情況下,協議有能力通過發行治理代幣來籌集ETH來重資本化,無論是通過鑄造xETH或者購買并贖回fETH。

收益

f(x)協議的收益是通過向fETH和xETH的鑄造和贖回收取費用來實現的。這些費用是一個運營參數,將在啟動時確定。另外,當風險管理模塊啟動時,fETH的持有者還需要支付穩定費用,這些費用會分配給幫助系統平衡的其他用戶或協議本身。

β——調節波動性的關鍵參數

為了更好地理解β對資產的影響,我們將從三個不同的角度來分析和評價β從0到1的變化,這三個角度分別是:價值儲存、交易媒介和加密原生。這三個角度涵蓋了資產的主要功能和特征,以及它們在加密貨幣市場中的地位和作用。

價值儲存

從價值儲存的角度來看,隨著β從0到1,資產的價值穩定性逐漸降低,因為它們越來越受市場的波動影響。穩定幣(β = 0)可以保持與法幣相同的購買力,而ETH(β = 1)則會隨著市場的漲跌而增減。fETH(β = 0.1)介于兩者之間,它可以保留一些市場的增長潛力,同時限制波動性。

交易媒介

從交易媒介的角度來看,隨著β從0到1,資產的流動性和可擴展性逐漸提高,因為它們越來越符合加密貨幣市場的需求和特征。穩定幣(β = 0)可以方便地與法幣兌換,但也存在中心化風險和信任問題。ETH(β = 1)是完全去中心化和以太坊本土的資產,但也存在高波動性和價格不確定性。fETH(β = 0.1)介于兩者之間,它可以避免中心化風險,同時保持低波動性和高流動性。

加密原生

從加密原生的角度來看,隨著β從0到1,資產的去中心化程度和創新性逐漸增強,因為它們越來越體現出加密貨幣的精神和價值。穩定幣(β = 0)是錨定于法幣的資產,它們依賴于傳統金融體系和機構的支持和監管。ETH(β = 1)是以太坊網絡的原生資產,它是加密貨幣領域的領導者和創新者。fETH(β = 0.1)是基于f(x)協議創造出來的新型資產,它是一種低波動性、去中心化、可擴展、以太坊本土的資產,它與xETH配對,后者是一種高波動性、杠桿化、永續合約代幣。

極端市場情況下的假設

在極端市場情況下,讓我們探討一下fETH的表現,并與中心化穩定幣USDT進行比較。如果尋求的是一種短期避險工具,希望能保持低波動性,那么USDT或許更適合,因為它能維持與法幣的固定兌換比例。然而,如果尋求的是長期價值儲存,fETH可能更為合適。fETH與ETH的關系相對穩定,能跟隨加密貨幣市場增長,而不會受法幣貶值的影響。重要的是,fETH具備一定的彈性,即使在ETH價格劇烈波動的情況下,它也能通過風險管理模塊保持低波動性,以實現其β=0.1的目標。

以一個實際例子來說明:假設當前ETH的價格為2000美元,fETH的價格為1美元(即fETH的NAV等于1美元)。若ETH價格跌至900美元,fETH的價格會下跌約10%,變為0.9美元。盡管相對于法幣有所貶值,但fETH仍保持低波動性的特性。如果預期ETH長期會反彈,或者法幣會繼續貶值,那么fETH可以作為一種溫和的通縮貨幣來儲存價值。相比之下,USDT雖能保持與法幣的固定兌換比例,但無法抵御法幣貶值的風險,且存在中心化風險,如銀行危機或監管干預等。因此,fETH和USDT各有優劣,需要根據自己的需求和預期進行選擇

總結

總的來說,fETH和xETH在以太坊生態中所占據的位置及其未來發展走向并非孤立存在,而是會受到市場需求和交易者行為的密切影響。市場需求是由多種因素綜合決定的,如以太坊的價格走勢、整體加密貨幣市場的狀況等。而交易者行為則由他們對于市場走勢的預期、風險承受能力,以及對于去中心化和可組合性價值的理解和重視程度等多個因素共同決定。這些因素相互交織,共同塑造了fETH和xETH在以太坊生態中的角色和發展前景。因此,對于fETH和xETH的發展趨勢進行預測和理解,需要深入探究市場需求和交易者行為的變化,理解它們如何相互作用,共同影響這兩種資產在以太坊生態中的地位和發展方向。

金色薦讀

金色財經 善歐巴

迪新財訊

Chainlink預言機

區塊律動BlockBeats

白話區塊鏈

金色早8點

Odaily星球日報

歐科云鏈

MarsBit

撰寫:José Maria Macedo,Delphi Ventures 合伙人 編譯:深潮 TechFlowDelphi Ventures 合伙人 José Maria Macedo 盤點了一.

1900/1/1 0:00:00比特幣Ordinals Theory由開發人員Casey Rodarmor 2022年開發,2023年2月提交BIP后比特幣Ordinals生態大爆發.

1900/1/1 0:00:00來源:星球日報 最近看了大量 Web3 應用層 - 教育賽道的項目,也和很多相關創業團隊聊過,感慨應用層破圈不易的同時,也通過 Web3 教育賽道動態看到了一些新的可能性.

1900/1/1 0:00:00原文作者:OSF 原文編譯:Luffy,Foresight News你可能聽過, Mando 和我最近賣掉了我們所有的猿猴.

1900/1/1 0:00:00原文作者:0x BeyondLee一、既然遵循 first is first 原則.

1900/1/1 0:00:00近日,最高檢察院旗下檢察日報發表《數字經濟背景下“NFT”的法律屬性與風險治理》專題討論,圍繞NFT相關法律規范和監管規則等方面展開多角度探討.

1900/1/1 0:00:00