BTC/HKD+0.46%

BTC/HKD+0.46% ETH/HKD+0.42%

ETH/HKD+0.42% LTC/HKD+0.34%

LTC/HKD+0.34% ADA/HKD+2.85%

ADA/HKD+2.85% SOL/HKD+0.08%

SOL/HKD+0.08% XRP/HKD+2.61%

XRP/HKD+2.61%撰文:STEVEN KELLY 編譯:Block unicorn

市值排名第二的穩定幣 USD Coin 在三月份得到了政府的救援,證明了它確實有能力與銀行競爭。

由 Circle 發行的 USD Coin(USDC)長久以來一直是穩定幣中的「好人」——在市值上僅次于那些時常陷入困境的 Tether。Circle 的模式基于投資現金和短期國債,并提供透明的披露。這也是國會試圖通過穩定幣立法時所采用的基本模式,但這并不明智。

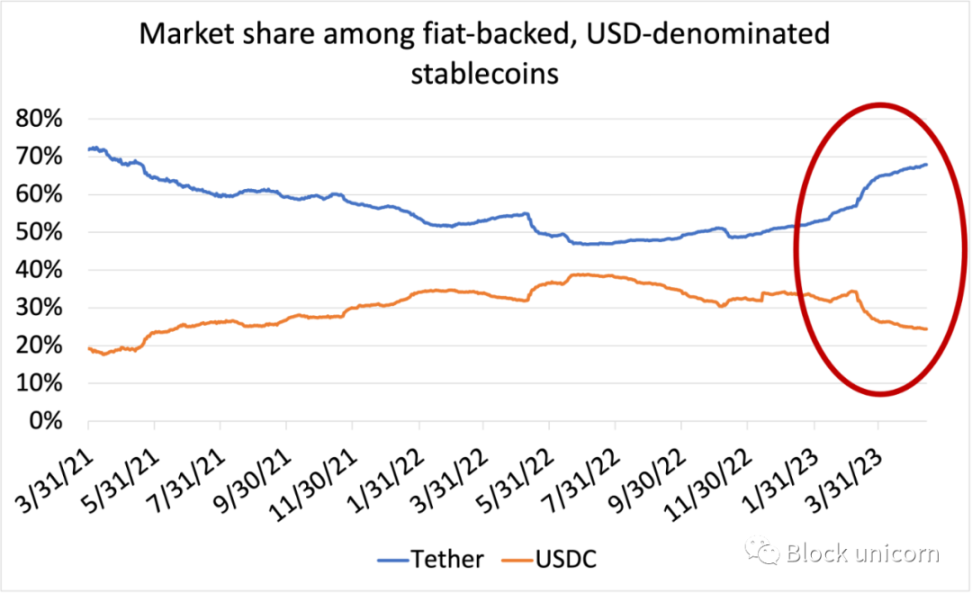

這種結構在一段時間內對 Circle 非常有效。盡管 Tether 擁有先發優勢和其他優勢,但 Circle 幾乎在市值上迎頭趕上。在 2022 年 5 月 Terra/Luna 崩潰的時候,Tether 在以美元為基礎的穩定幣市場份額下降到了不到一半,而 Circle 的市場份額幾乎達到了 40%。

加密對沖基金Invictus Capital拖欠TrueFi價值100萬美元的穩定幣貸款:11月2日消息,據外媒報道,根據TrueFi的貸款數據儀表板,加密對沖基金Invictus Capital未能償還去中心化貸款協議TrueFi的貸款。該筆貸款為價值100萬美元的穩定幣BUSD,原定于10月30日到期,該債務是無抵押的,這意味著Invictus沒有抵押任何資產,而是通過其當時的聲譽和良好的財務狀況獲得的貸款。TrueFi曾在10月初警告投資者Invictus可能無法償還貸款,但尚未對其發出違約通知。

報道稱,Invictus Capital總部位于開曼群島的母公司New World Holdings進入自愿清算程序,此前該公司在Terra數十億美元內爆引發的加密貨幣崩潰中遭受了打擊。Invictus曾將投資者資金轉移到了Terra失敗的穩定幣USTC,以及7月份破產的加密借貸平臺 Celsius Network。(CoinDesk)[2022/11/2 12:07:38]

如 Circle 在去年七月「信任與透明度」系列博客中所寫(所有重點我都已經標出):

歐元穩定幣數量2020年至今增長了1683%,但今年1月至今下降了14.17%:金色財經消息,歐元錨定的穩定幣發行量已從2020年1月3日的價值3190萬美元增漲至今天的5.69億美元,增長了1683%。自2021年11月以來,歐元穩定幣的數量增漲了85.34%,但從2022年1月至今,歐元穩定幣的數量在過去七個月中下降了14.17%。[2022/8/2 2:52:17]

「將 Circle 與那些采用部分儲備模式的信托或銀行進行比較,就像是拿蘋果和橙子比較(兩個本質不一樣的東西,無法比較的意思)。我們不會把 USDC 的儲備借給任何人,Circle 發行的 USDC 是一種全額儲備的美元數字貨幣。與銀行、交易所或不受監管的機構不同,Circle 不能把 USDC 的儲備借出去…… 」

這是 Circle 在公眾輿論場和華盛頓特區都反復強調的一個觀點。

正如 Circle 首席執行官杰里米·阿萊爾(Jeremy Allaire)在國會作證時所說:「完全儲備的數字貨幣模型,如 USDC,其中 100% 的資產都是以現金和短期美國國債等高質量流動資產的形式完全儲備的,這與銀行存款并不相同。銀行存款是銀行接收存款并再抵押和貸款的過程。」

算法穩定幣今日平均漲幅為7.18%:金色財經行情顯示,算法穩定幣今日平均漲幅為7.18%。8個幣種中0個上漲,8個下跌,其中領漲幣種為:AMPL(+19.12%)、LUNA(+11.69%)、ONS(+8.38%)。[2021/3/6 18:21:26]

對于穩定幣持有者來說,這聽起來很棒!客戶的錢被完全存在安全的地方,他們的錢標記有客戶的名字,也可以輕松取出使用,短期國債的風險投資不會讓客戶面臨資金損失風險。

那么,作為一個非銀行機構,如何能達到這種安全性呢?答案是「現金」(也就是銀行存款)和短期國債。這些短期國債包括貨幣市場基金份額,以及與銀行和其他可能持有長期國債的機構進行的、由國債支持的回購協議。此外,這些資產的透明披露也是必要的,這樣市場才能對這些資產產生信任。(要防止穩定幣的不穩定,透明度、披露和第三方驗證是關鍵,對吧?)

好的,讓我們來看看 Circle 在 2023 年 2 月的披露情況:

截至報告日,Circle 的現金存在以下美國監管的金融機構:紐約銀行、梅隆公民信托銀行、客戶銀行、紐約商業銀行、北卡羅萊納州 Flagstar 銀行的分支機構、Signature Bank( 簽名銀行 )、硅谷銀行、Silvergate Bank。

公鏈項目Nervos宣布支持HUSD作為其區塊鏈的第一個穩定幣:據官方消息,NervosCKB宣布支持HUSD作為Nervos區塊鏈上第一個可用的法幣錨定穩定幣。另外,Nervos將成為除Ethereum之外,第一個支持HUSD的區塊鏈網絡。

Nervos上支持的HUSD穩定幣將基于Nervos近期發布的原生代幣標準SUDT。一旦在Nervos上啟動,用戶可以在自己的賬戶中存入美元,并以1:1的比例在自選加密資產錢包中接收HUSD。該整合預計將于2021年一季度完成。

除了HUSD之外,Nervos目前還在探索與其他幾家頂級穩定幣的直接集成。HUSD是由StableUniversal發行的合規穩定幣,與美元1:1錨定。HUSD已經在數字資產交易、支付、DeFi等應用中落地。[2020/12/9 14:39:06]

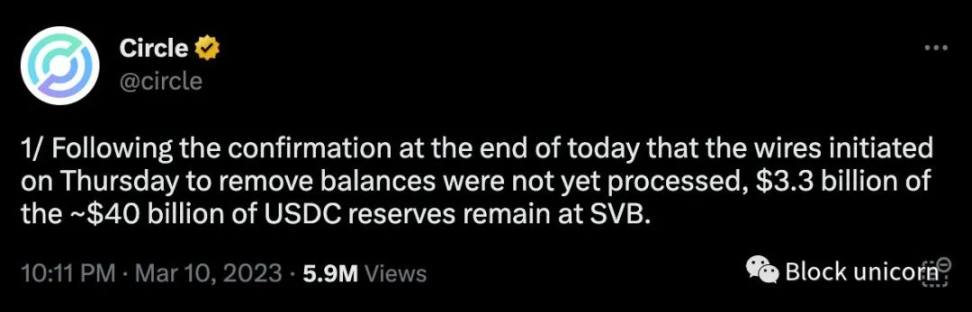

因此,在三月份的三天時間里,「全額儲備」的 USDC 的支持資產變成了一份令人艷羨的困境信貸投資者的投資組合。因此,USDC 本身也是如此。在上述披露(透明度!)的重壓下,USDC 開始下跌,當 Circle 披露實際上有 33 億美元卡在 SVB 中,盡管試圖提現,但 USDC 的價值下跌得更為嚴重:

以波場網絡為基礎發行的穩定幣借貸平臺JUST已被DappReview收錄:據最新消息顯示,以波場TRON網絡為基礎發行的穩定幣借貸平臺JUST已正式被DappReview收錄,用戶之后可以在DappReview上查看關于JUST項目的活躍用戶數、交易筆數、交易總額等基本信息,詳情點擊原文鏈接。此外,JUST(JST)作為Poloniex(P網)LaunchBase項目,將于5月5日正式上線。[2020/4/21]

那個周末,USDC 的交易價格低于 0.9 美元——直到政府宣布將支持那些破產銀行的無保險存款:

「我們不會借出儲備資金」這種說辭一直是荒謬的,而現在 USDC 經歷了一次為期 48 小時的演練,進一步明確了這一點。要真正做到「全額儲備」,就是要將所有儲備存放在中央銀行。

否則,聲稱某個少于全額儲備的東西是「全額儲備」是極其誤導的。銀行中的未經保險美元(USDC 可能至少需要其中一部分,并且無論如何,都有大量的這種美元)是對這些銀行的貸款,因為它們是連接區塊鏈系統的數字貨幣轉換為傳統貨幣的作用,是連接傳統金融系統和數字貨幣系統的重要橋梁。Circle 正在發行需求負債并進行風險貸款,所以它就是一家銀行:

在三月份,對其資產簿的透明度導致負債(銀行用戶存款或是 USDC 體量越大,意味著負債越大,因為這些資金需要兌付給客戶,所以是負債)流失,盡管最終沒有面臨任何損失,但這表明它是一家銀行。而相對有更高風險,但巧妙地降低了透明度的 Tether 在三月份重新奪回了大量市場份額,所以它也是一家銀行:

所以關于如何使 「穩定幣支付」穩定的新興共識仍然不穩定。但是,從金融穩定的角度來看,USDC 的價值下跌并不是最重要的。這個故事的重要部分是,當 Circle 得知銀行的壞消息后,試圖從該銀行提取 33 億美元。

雖然在這種情況下,33 億美元的資金并不能改變 SVB 的命運,但可以很容易地想象一種情況,穩定幣代表其持有者運行時,會對系統重要的交易對手造成壓力。如果 Circle 成功將資金取出,這對穩定幣持有者來說是好事,但可能以系統穩定為代價。

在 3 月 6 日至 3 月 31 日期間,Circle 從銀行系統中撤出了約 80 億美元用于支持 USDC 的存款。從宏觀角度來看,80 億美元并不算什么。但對于某些特定的銀行來說,這可能意味著一切;當銀行處于生存模式時,必須有人扮演邊際交易對手的角色。

在第一季度,Tether 將約 50 億美元的存款轉移出來,轉而進行回購協議交易,這與銀行市場的更廣泛趨勢相一致。即使這些資金最終回到了完全相同的借款人手中,成本也會增加,而且可能會出現一些暫時的中斷。更有可能的是,某些人失去了融資來源。

但是,這難道不是壞借款人(也就是銀行)的過錯,而不是穩定幣履行受托義務的過錯嗎?畢竟,持有者在 3 月份贖回了約 25% 的未償還 USDC 穩定幣,超過了 100 億美元!Circle 必須具備流動性來滿足這些義務。

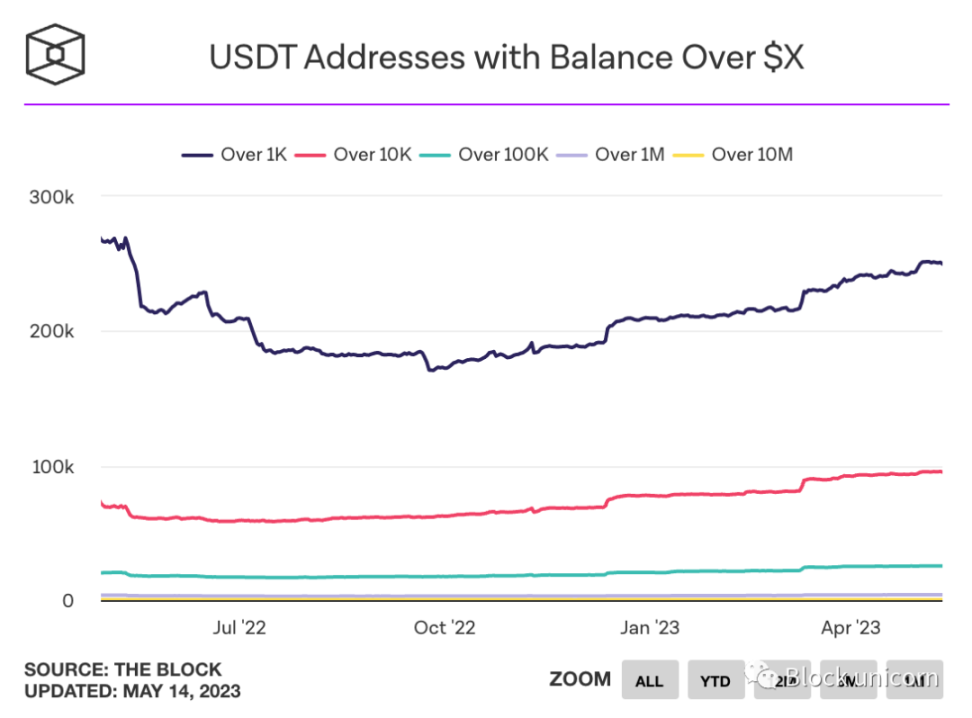

然而,非銀行穩定幣的存在正通過進入中介鏈條增加了系統脆弱性。區塊鏈數據顯示,大多數 Tether(USDT)和 USDC 的持有者持有的金額通常應該在聯邦存款保險公司(FDIC)的保險范圍內:

因此,如果你將非銀行穩定幣排除在中介鏈條之外(或要求它們成為銀行),你只剩下在銀行系統中的有粘性、受保險的存款人。

也就是說,為了為客戶提供加密貨幣服務,非銀行穩定幣實際上是在聚集受保險存款,并將其轉化為未受保險的存款和其他批發融資。而這些融資在出現問題的第一個跡象時就有履行受托義務的風險。如果穩定幣真的是像國會所說的那樣「支付穩定幣」,那它們應該只是一種支付技術,并且存在于銀行系統的存款賬簿之下。非銀行穩定幣可以為自己實現安全性,但同時也會給整個系統帶來風險。

Block unicorn

企業專欄

閱讀更多

金色薦讀

金色財經 善歐巴

迪新財訊

Chainlink預言機

區塊律動BlockBeats

白話區塊鏈

金色早8點

Odaily星球日報

Arcane Labs

歐科云鏈

5月10日,在首屆“全國元宇宙創新發展研究應用發布會”上,由國家新聞出版署批準設立的出版業科技與標準綜合重點實驗室區塊鏈版權應用研究中心主編的《元宇宙可信數字資產應用參考》正式發布!這是公認的業.

1900/1/1 0:00:00別再光顧著圍觀 Memecoin 了,看看 DeFi 領域有什么新東西。我通過跟蹤 VC 資金流向發現了一些 DeFi 的新趨勢,以下是剛剛籌集資金的 5 個創新 DeFi 項目.

1900/1/1 0:00:00近期,Meme狂熱,也帶動各種“土狗幣”亂飛。不明真相的吃瓜群眾,跟著“沖土狗”,結果卻誤入“貔貅盤”,資金也無法取回。下圖則是近期一位“貔貅盤”受害者來找到Beosin求助.

1900/1/1 0:00:00ChatGPT火爆全球后, 山姆·奧特曼(Sam Altman)創立的加密項目Worldcoin(世界幣)重回大眾視野。這個項目誕生于2年前.

1900/1/1 0:00:00智能合約是不是合同?這是學界一直爭論的問題。颯姐團隊覺得這是一個偽命題,智能合約和合同不是處于同一個層級上的,因此不能同一討論。什么是“合同”?崔建遠《合同法》中將合同視作一種民事法律行為.

1900/1/1 0:00:00自 2008 年區塊鏈技術誕生以來,加密市場到如今經歷了飛速的發展。然而,整個加密市場的總市值到目前為止還沒有整個蘋果公司的市值高,并且 Web3 仍然缺乏在現實世界中的實際應用.

1900/1/1 0:00:00