BTC/HKD-0.77%

BTC/HKD-0.77% ETH/HKD-0.38%

ETH/HKD-0.38% LTC/HKD-0.73%

LTC/HKD-0.73% ADA/HKD+0.23%

ADA/HKD+0.23% SOL/HKD+2.48%

SOL/HKD+2.48% XRP/HKD-0.81%

XRP/HKD-0.81%當地時間周四早晨,硅谷銀行(SVB)宣布,出售其所有 210 億美元的可銷售證券,因此遭受了 18 億美元的虧損,并尋求通過出售普通股和優先股募資 22.5 億美元。消息發布后,硅谷銀行暴跌 60%,創 1998 年以來最大跌幅,市值迅速蒸發掉 94 億美元,同時也觸發了美國銀行股的普遍拋售。

事實上,硅谷銀行的危機是高利率環境下流動性坍塌的一次預示。在 2020 年美聯儲實施量化寬松期間,硅谷銀行用無息負債購入了大量固定收益債券,而此后美聯儲的大舉加息導致這些低利率債券價格下跌,將資金存在硅谷銀行的科技企業們也爭相要求提款,因此其資產端就開始出現了巨大的資金缺口。

不得已之下,硅谷銀行開始出售證券資產和普通股等募資,而這一信號大力觸發了市場信心危機。

在 2020 年下半年,美聯儲仍在如火如荼進行 QE,市場流動性十分寬松,美國風投基金支持的初創科技企業掀起了 IPO 融資熱潮。而硅谷銀行的主營業務之一就是為這些科技企業提供融資服務,其放出的貸款超過了千億美元。

美國SEC:在投資持有比特幣期貨合約的基金之前,請仔細權衡潛在風險和收益:10月15日消息,美國證券交易所委員會(SEC)投資者教育和宣傳辦公室今日在推特上表示,“在投資持有比特幣期貨合約的基金之前,請務必仔細權衡潛在的風險和收益。”有分析認為這是比特幣ETF即將獲得SEC批準的最有效證據。[2021/10/15 20:30:59]

與此同時,這些資金也并非靜止不動地躺在硅谷銀行的賬戶中。持有一定數量的準備金也是美聯儲的要求之一,因此硅谷銀行用無息負債選擇買入大量的美國國債和抵押貸款支持證券 MBS。值得注意的是,硅谷銀行的投資多元化程度并不及摩根大通、富國銀行這類大型銀行。

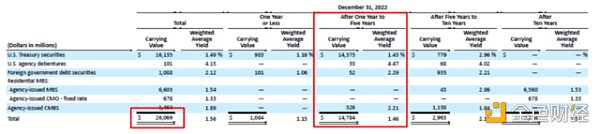

硅谷銀行的最新年報顯示,其投資組合中超過一半都是 1 年期到 5 年期的無風險國債。現在看來,該行對這類固定收益資產的高配置比例幾乎已經超過了安全警戒線。

美聯儲主席:美聯儲有時間仔細考慮數字貨幣:美聯儲主席鮑威爾表示,美聯儲有時間仔細考慮數字貨幣。(金十)[2021/2/25 17:50:08]

從這時候,硅谷銀行就已經為后來的危機埋下了禍根:該行并沒有為應對客戶提款留出充足的現金。

隨著美聯儲大舉加息、美股 IPO 市場慘淡,以及市場對經濟衰退的擔憂,整個科技行業都迎來逆風。初創科技企業在市場上融資舉步維艱,相應就需要更多的現金,于是,他們紛紛把目光轉向了自己的「儲蓄罐」硅谷銀行。

但不幸的是,硅谷銀行如果要滿足提款要求、提前贖回自己之前投的固定資產,只能大打折扣(折扣幅度幾乎達到了 8% 至 9%)。這里就要引入一個企業會計處理中的「可供出售金融資產(AFS)」和「持有至到期金融資產(HTM)」的概念。從字面意義上來看,該行持有的大量固定資產被計入了 HTM,其流動性要比 AFS 差得多。

Xrplorer專家:警惕針對XRP的釣魚攻擊,應仔細辨別域名:Xrplorer專家6月15日警告稱,一種針對XRP的釣魚網站騙局自年初以來便已出現,直至目前仍然猖獗。

據悉,該類攻擊始于1月17日,攻擊者先是發送少量XRP,并在交易備注中聲稱Ripple即將空投大量XRP,隨后將目標對象吸引至仿照Ripple Insight官方博客搭建的網站。

這一騙局得手的關鍵在于,仿冒網站的域名為rípple.com,而非Ripple官方的ripple.com,若不仔細觀察很難識別í與 i 的不同。(Cointelegraph)[2020/6/17]

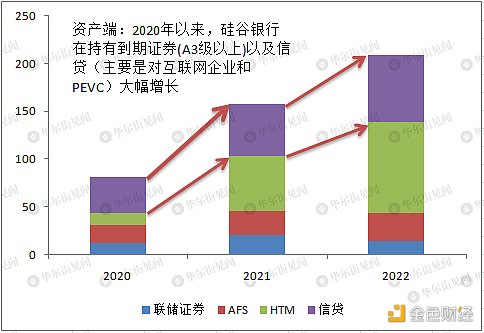

2020 年以來,硅谷銀行對 HTM 的持有數量大幅增長,兩年間暴增了 620%!

聲音 | BM:應用程序開發人員應仔細考慮其設計效率 否則將被取代:據引力觀察消息,BM發表了最新文章《開發有效率的合約》,文章寫道:EOS區塊鏈用戶面臨的主要挑戰之一是CPU資源的稀缺。解決這種稀缺性有兩種方法:增加CPU容量或通過提高效率降低CPU需求。Block.one正在努力提高容量,但是,取決于應用程序開發人員編寫更有效率的合約來減少需求。現在是應用程序開發人員開始仔細考慮其設計的效率的時候了,否則他們將被更高效和更經濟的替代方案所取代。[2018/12/13]

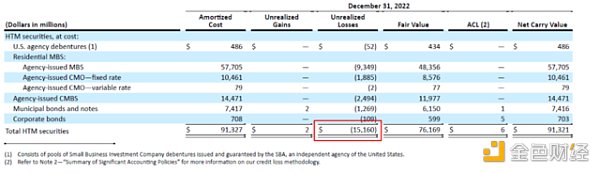

在 2020 年至 2021 年,美聯儲還是將利率保持在接近于零的水平,因此硅谷銀行持有 AFS 和 HTM 資產的平均收益率非常之低。伴隨著美聯儲 2022 年以來的快速加息,這些低利率債券價格暴跌,持有大量此類債券的銀行資產端開始涌現出巨大的未實現損失:HTM 的未實現損失就高達逾 150 億美元。

精選 | 尼日利亞中央銀行正在仔細地觀察區塊鏈和數字貨幣:根據本周《衛報》的一篇報道,尼日利亞中央銀行副主任Musa Jimoh最近在于尼日利亞最大城市拉各斯召開的一個數字貨幣會議上發表了講話。Jimoh表示,尼日利亞央行正準備撰寫一份關于這個主題的白皮書。Jimoh指出中央銀行“不能阻止區塊鏈技術及其衍生產品所制造的浪潮”。該技術的性質——使用戶擁有訪問區塊鏈接數據的私鑰——能夠創造出“不受限制且不能沒收”的貨幣形式。其他與會者對于該技術在尼日利亞的進展基本持積極態度。該會議所探討的其他主題包括區塊鏈會如何實現跨境付款,以及與這一新興技術相關的投資風險。尼日利亞信息安全協會會長David Isiawe博士也表達了相同的觀點。他表示,“不管我們是否喜歡這種技術”,它都是國家領導人必須面對的現實。[2018/9/29]

然而另一邊,硅谷銀行流動性較高的資產數量增長并不明顯。從 2020 年到 2022 年,硅谷銀行的可供出售金融資產(AFS)僅增長了 54%。

只要硅谷銀行能夠將這些資產持有至到期,選擇不出售這些未實現損失,這些損失就不會在賬面上迅速變現。

不幸的是,隨著利率上升,美聯儲 MBS、國債等固定收益證券的價格下跌,硅谷銀行隨后就產生了 18 億美元的稅后虧損。

此外,在科技行業的逆風來襲之際,科技企業們只能寄希望于在硅谷銀行的存款。風投基金要求科技企業把在硅谷銀行的存款全部提取出來,如硅谷風投大佬、風投基金 Founders Fund 的創始人 Peter Thiel 和 Open AI 的聯合創始公司之一 Y Combinator 等都要求科技企業控制風險敞口,這就發生了銀行擠兌。

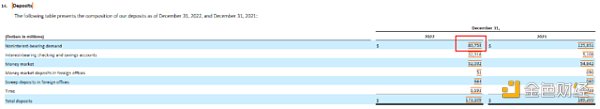

年報顯示,2022 年,硅谷銀行的無息存款由 2021 年的 1258 億驟降至了 807 億。

因此該行才宣布用出售股票來填補這一資本缺口,選擇出售其所有 210 億美元的可銷售證券,以及出售普通股和優先股募資 22.5 億美元。這就使得硅谷銀行的最終未實現損失變成了實際虧損和整個資產負債表的坍塌。

華爾街見聞此前提及,硅谷銀行搭建的業務模式十分出色,在利息收入上,該行倚仗的是「高息差」策略:

負債端,銀行通過同時吸收風投企業與科技企業的存款,達到了即使資金在投資者與被投資企業間轉移,也可以最大限度留存在銀行內部的目的。同時貸款條件附加要求企業存款無息,大大壓低了負債端成本;而在資產端,通過對利率相對不敏感的科技初創企業投放信貸,拉高了信貸資產收益率,最終實現「高息差」。

但當利率上升的時候,硅谷銀行所持有 MBS 的久期,即債券持有者收回其全部本金和利息的平均時間會被拉長,這導致其越來越難以應對負債端持續的資金流出。

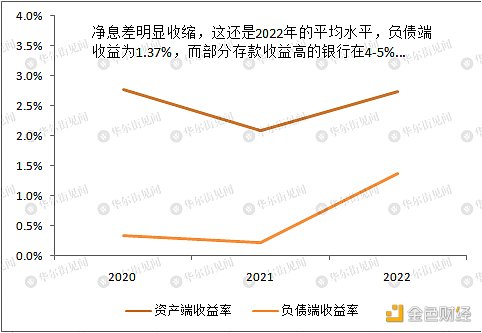

無奈之下,硅谷銀行只能增加有息負債,因此間接推高了負債成本。硅谷銀行引以為傲的高息差策略逐漸失效,其資產端和負債端的凈息差從 2020 年到 2022 年逐漸收窄。另一邊,與之對應的資產端現金儲量仍十分不足。

事實上,這種狀態就好像一把「達摩克利斯之劍」一直懸在硅谷銀行的頭頂。市場擔憂,未出售的 HTM 資產的未實現損失是否會迅速變成賬面上的實際損失。

并且,市場的信心危機也蔓延到了其他對科技企業有大量敞口的銀行,因此同時觸發了美國銀行股的普遍拋售:四大銀行市值蒸發 524 億美元,股價一夜之間紛紛跌超或跌近 5%。

這場危機是否會演變成一場巨大的金融風暴,仍需時間觀察。

撰文:韓旭陽

來源:華爾街見聞、DeFi之道

DeFi之道

個人專欄

閱讀更多

金色財經 善歐巴

金色早8點

Arcane Labs

MarsBit

Odaily星球日報

歐科云鏈

深潮TechFlow

BTCStudy

澎湃新聞

作者 :OpenAI&TheVerge&Techcrunch 翻譯 &分析:阿法兔 *本文6000字左右 GPT-4可以接受圖像和文本輸入,而GPT-3.5只接受文本.

1900/1/1 0:00:00跟AI有關的新聞,一個接著一個。前一天你還和往常一樣進入夢鄉,第二天醒來就能被新的AI新聞“炸彈”震得心驚.

1900/1/1 0:00:00AI有變革生產力之勢,證券市場聞風而動。同花順數據顯示,AIGC概念指數年內上漲近60%,漲幅是上證指數的10倍多.

1900/1/1 0:00:00去中心化金融(DeFi)領域受到了熊市的嚴重影響。DeFi項目總價值已經從歷史高點1500億美元(早在2022年5月實現)滑落到目前的500多億美元.

1900/1/1 0:00:00自辭任港交所行政總裁之后,李小加與其合伙人張高波創立了滴灌通,在運行了近一年多以后,形成了創新資本“滴管式”投資中國小微企業的閉環.

1900/1/1 0:00:00時至今日,數字藏品行業在國內已經略具規模,無論是新興企業亦或是老牌大廠都對此有所布局。但一直以來,數字藏品行業相關的判決都少之又少,公開判決更是屈指可數,以至于無論是從法律規范亦或是司法實踐的角.

1900/1/1 0:00:00