BTC/HKD-0.34%

BTC/HKD-0.34% ETH/HKD-2.27%

ETH/HKD-2.27% LTC/HKD-0.62%

LTC/HKD-0.62% ADA/HKD-2.13%

ADA/HKD-2.13% SOL/HKD-1.08%

SOL/HKD-1.08% XRP/HKD-0.11%

XRP/HKD-0.11%撰文:Poopman

編譯:深潮 TechFlow

以下是最近六個月中最盈利的五個 DeFi 協議的列表,這些協議在去中心化金融行業中占據了重要的地位。這些協議的收益來自于各種收費模式,例如借貸、交易、做市等,以及通過代幣激勵來鼓勵用戶的參與和持有。讓我們一起來看看這些協議的特點和收益情況。

DeFi 的費用模式不同,但總體來說,DeFi 項目通過以下方式獲得利潤:

交易費

借貸費

穩定費(例如 LiquityProtocol)

BSCStation與去中心化身份協議SPACE ID達成合作:5月7日消息,多鏈Launchpad BSCStation與去中心化身份協議SPACE ID達成集成合作伙伴關系,將共同探索在BSCStation平臺集成.bnb、.eth、.arb域名。[2023/5/7 14:48:31]

此外,DeFi 通過三個主要渠道分配利潤:

協議庫

代幣持有人

LP(流動性提供者)

盡管前兩者可以歸為協議收入,但 LP 利潤是不同的。LP 利潤是「供應方收入」,意味著利潤被重新分配給在池中提供流動性的人。例如,Uniswap 每年產生超過 7 億美元的費用,但它只是盈利,因為這些收入的大部分都返還給 LP。

游戲NFT流動性協議AFKDAO完成300萬美元私募輪融資:5月21日消息,游戲NFT流動性協議AFKDAO宣布完成私募融資,融資金額為300萬美元,參投方包括ACCapital、YGGSEA、HooLabs、AvocadoDAO、YunkoAssociation、YoubiCapital、GEMS、ShardingCapital、CryptoVN、KeysLabs、Blokpact、KoiCapital、IOBC、PlayItForwardDAO、LeadCapital、SilverFoxFoundation、HotDAO、FishDAO、NFV、WAGMI33、以及GMCCapital。此前,AFKDAO完成了由GBV、SevenX、DFG、LucidblueVentures、151East、Reframe、TeohCapital和FroyoGames等參投的種子輪融資。

AFKDAO通過ERC721資產來創建可委托的NFT資產來構建NFT的DeFi基礎設施,包括無需信任的資產管理以及無抵押NFT借貸等,由其專有ERC4610協議的委托功能提供支持。目前,AFKDAO擁有超過37,000名社區成員,有13,000人鑄造了象征成員身份的AFKDAO勇士徽章。[2022/5/21 3:32:43]

為了評估項目的盈利能力,「收入」將是更好的指標,因為它們代表了在向 LP 分配費用后的「純收入」。簡而言之,收入 = 費用收入 - 代幣激勵。現在我們已經定義了「盈利能力」是什么,讓我們深入了解。

跨鏈路由協議Multichain宣布veMULTI主網上線:官方消息,跨鏈路由協議Multichain宣布, veMULTI主網上線。用戶質押MULTI來鑄造veMULTI NFT。此外,2022年第一季度的Multichain橋費(3,901,975.04美元)將在接下來的9周內以USDC分配,直到7月14日。MULTI質押將于5月9日10:00(UTC)開始,首次快照在5月12日凌晨 02:00 (UTC),獎勵領取于5月12日凌晨02:00 (UTC) 后開始。

據悉,veMULTI是multiDAO的管理方案。任何質押MULTI的用戶都將獲得veMULTI NFT。NFT持有者將有權發起和投票支持治理提案。[2022/5/9 3:01:08]

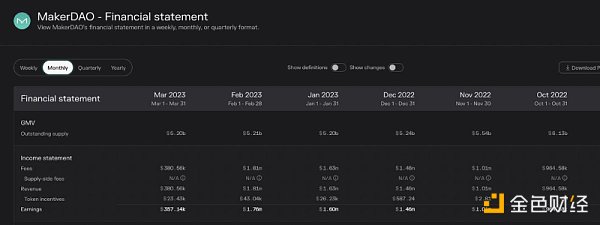

MakerDAO 允許用戶以 ETH/BTC/USDC/LINK 作為抵押品,并借出它的穩定幣 $DAI,該穩定幣與美元掛鉤。

穩定幣聚合協議mStable現已推出BTC錨定幣mBTC:基于以太坊的穩定幣聚合協議mStable現已推出BTC錨定幣mBTC,其價值與所有的比特幣穩定幣掛鉤。(Decrypt)[2021/2/13 19:39:43]

費用模型

當有人通過 MakerDAO 借款時,他們必須支付穩定費,這些費用用于購買 $MKR 并隨后銷毀。

在過去的六個月中,MakerDAO 從費用中產生了 725 萬美元的收入。扣除 9.32 萬 美元的代幣激勵后,MakerDAO 的收益總額為 716 萬美元,穩居收益榜的第一。

動態 | EOSPark API升級 支持 WebSocket 和 HTTPS 協議:據 IMEOS 報道,由 imeos.one 收錄在工具欄的區塊瀏覽器 EOS Park 升級 API 服務,現在提供 EOSPark API(WebSocket),EOSPark API(HTTPS),EOSPark API(快照數據),用戶可以使用 HTTPS 來請求 EOS 上的所有歷史交易以及當前數據狀態。包括:

?帳戶 - 轉移歷史記錄,資源信息,token余額等;

?區塊 - 最新區塊,區塊細節等;

?合約 - 安全信息,通話記錄,界面列表等;

?交易 - 交易細節,交易推送等。

也可以使用 WebSocket 訂閱及時獲取 EOS 的最新更新。包括:

?實時跟蹤帳戶狀態更改;

?實時監控合約調用記錄。[2018/11/23]

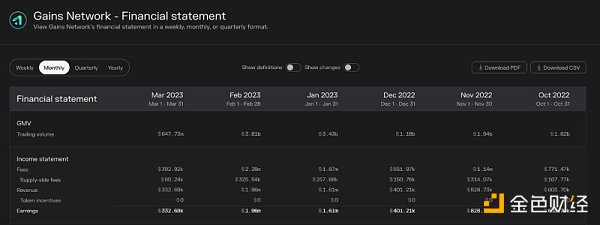

Gains Network 是一個建立在 Arbitrum 和 Polygon 上的衍生品交易平臺,為用戶提供加密貨幣和外匯交易選項,并提供杠桿交易。

費用模型

當用戶打開、關閉或更新交易時,Gains 會收取一定的交易費。此外,還有展期費、資金費和清算費。在過去的六個月中,Gains 從費用中獲得了 700 萬美元。然而,$GNS 沒有提供任何激勵,因此只需要支付 127 萬美元的供應方費用。

這意味著 GainsNetwork 獲得了大約 573 萬美元的收益,位列最高收入者列表的第二位。

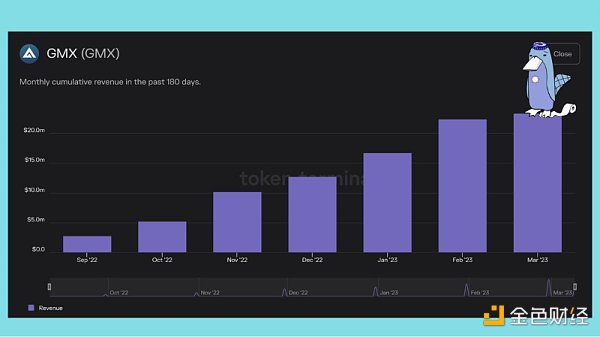

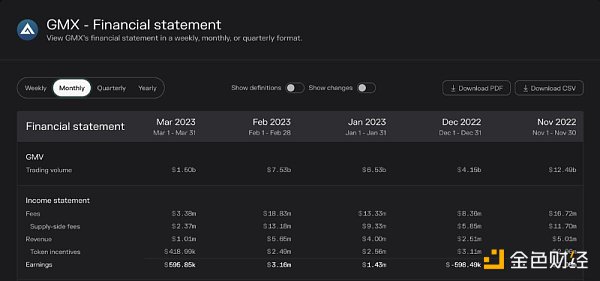

GMX 是一個熱門的永續合約交易平臺,在 Arbitrum 上實現了低交換費用和零價格影響交易。用戶可以在 GMX 上進行現貨交易和交易永久期貨,最高可杠桿達到 50 倍。

GMX 將從交換和杠桿交易中產生的費用分配給那些持有 $GMX 并為 $GLP 提供流動性的人。在過去的 6 個月中,GMX 賺取了 6754 萬美元的費用,其中 4727 萬美元(70%)用于 GLP 持有者的供應方費用。剩余的 2026 萬美元用作收入,但 1660 萬美元 (82%) 用于代幣激勵。

盡管在熊市期間表現良好,但由于代幣激勵的高成本,GMX 的利潤相對較小,僅在最賺錢的項目列表上獲得了第三。

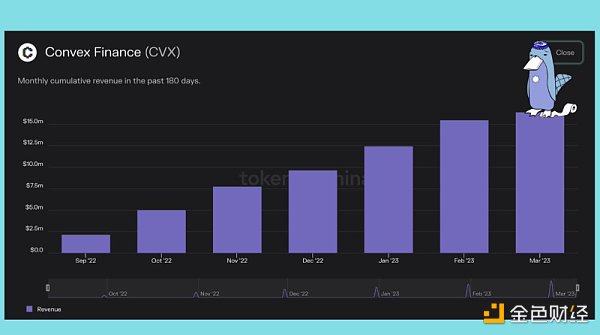

Convex 是建立在 CurveFinance 之上的收益增強器。通過控制超過 50%的 veCRV,Convex 利用其治理權力在 Curve 中增加 CRV 獎勵,從而增強收益。

Convex 從 3CRV 收益、$CRV 和其他流動性挖礦獎勵中獲得收入。在過去的六個月中,Convex 賺取了 7051 萬美元的費用,其中 80% 的收入(5631 萬美元)流向 Curve LP 做市商。

剩下的 1417 萬美元的收入主要用于代幣激勵 ($CVX),僅剩 157 萬美元的收益。

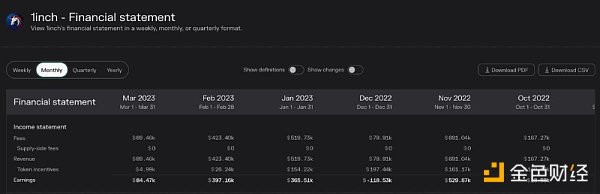

1inch 是一個基于 ETH 和 BSC 的非托管 DEX 聚合器。

在過去的六個月中,1inch 創造了 197 萬美元的收入。在扣除價值 69.3 萬美元的代幣激勵后,1inch 的收益達到 127 萬美元,穩居榜單第五名。

深潮TechFlow

個人專欄

閱讀更多

金色財經 善歐巴

金色早8點

Arcane Labs

MarsBit

Odaily星球日報

歐科云鏈

BTCStudy

澎湃新聞

DeFi數據 1、DeFi代幣總市值:500.47億美元 DeFi總市值及前十代幣 數據來源:coingecko2、過去24小時去中心化交易所的交易量30.

1900/1/1 0:00:00在一個Crypto技術承諾自由的世界里,傳統的銀行系統仍然是一個龐然大物。由于其根深蒂固的影響,簡單地取代它是不可行的。首先,我們必須仔細審視它的缺陷,并了解其背后的原因.

1900/1/1 0:00:00原文:《Volitions:在ZK-rollup和Validium之間做選擇的零知識證明方案》 作者:Chloe 目前以太坊基于零知識證明的擴容方案是ZK-rollup.

1900/1/1 0:00:00目前來看 Starbucks Odyssey 的節奏和交付還不錯, 圍繞生活方式一步步做品牌建設提升其天花板,希望可以影響更多的 Web2 大公司進入 Web3.

1900/1/1 0:00:00Mar. 2023, Daniel數據源: NFT Aggregators Overview & Aggregator Statistics Overview & Blur Ai.

1900/1/1 0:00:002023年3月8日,硅谷銀行(SVB)的母公司 SVB Financial Group 宣布虧本出售價值 210 億美元的證券資產,以應對在美聯儲加息、科技股持續低迷背景下.

1900/1/1 0:00:00