BTC/HKD+0.09%

BTC/HKD+0.09% ETH/HKD-0.02%

ETH/HKD-0.02% LTC/HKD-0.1%

LTC/HKD-0.1% ADA/HKD+0.15%

ADA/HKD+0.15% SOL/HKD-0.66%

SOL/HKD-0.66% XRP/HKD+0.42%

XRP/HKD+0.42%文/James Early,BBAE首席投資官;譯/金色財經0x25

事件的簡單順序是:

1、硅谷銀行的存款從 2019 年底的 610 億美元增長到 2021 年底的 1810 億美元,因為其初創客戶籌集到了充足的風險投資資金。

2、這太好了。硅谷銀行無法足夠快地借出這些存款,所以它開始尋找其他用途來處理這筆錢。

3、不幸的是,其中很大一部分“其他東西”碰巧是期限很長(即期限超過 10 年)的抵押貸款支持證券 (MBS)。硅谷銀行將 56% 的資產投入固定利率證券,這一比例遠高于大多數銀行。

4、無論是完全有意還是半有意,硅谷銀行都在押注利率不會上升。

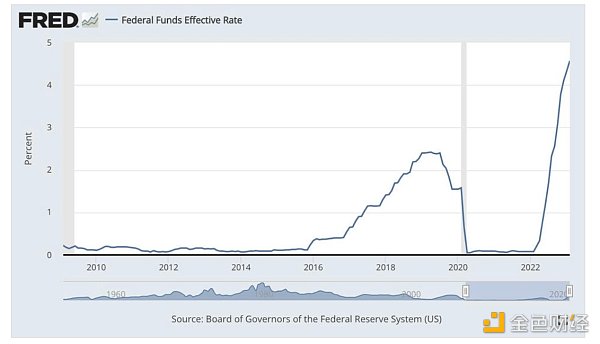

5、隨著利率上升——例如,一年期國債的收益率從 0.05% 左右(2021 年 5 月 31 日)上升到如今的 5% 以上——這些 MBS 的價值暴跌。

金色財經挖礦數據播報:ETH今日全網算力上漲1.16%:金色財經報道,據蜘蛛礦池數據顯示:

BTC全網算力175.754EH/s,挖礦難度20.61T,目前區塊高度682322,理論收益0.00000672/T/天。

ETH全網算力594.004TH/s,挖礦難度7403.43T,目前區塊高度12384425,理論收益0.00329955/100MH/天。

BSV全網算力1.010EH/s,挖礦難度0.14T,目前區塊高度686136,理論收益0.00089079/T/天。

BCH全網算力4.665EH/s,挖礦難度0.49,目前區塊高度686805,理論收益0.00019291/T/天。[2021/5/7 21:32:47]

6、穆迪下調硅谷銀行評級。

7、人們擔心硅谷銀行。Peter Thiel 和其他風險投資公司建議投資組合公司撤資。隨著融資放緩,科創公司賬戶持有人已經在 2022 年提取存款,因此說服他們提取更多存款并不難。

分析 | 金色盤面:BTC短線維持多頭趨勢不變:金色盤面綜合分析:BTC多頭主力在早盤對6400美元發動了攻擊,雖然目前雙方勝負未分,戰斗還在繼續,但是多頭拿下了60分鐘的MA144均線,短線逞強,而空頭唯一依托的就是黃金線6400美元了,接下來多頭要做的就是防守,擋住空頭的反撲,為周末的大戰贏取更多的準備時間。市場有風險,投資者需謹慎。[2018/9/13]

8、為了提供這筆錢,硅谷銀行不得不以低價出售已經貶值的資產。

9、(硅谷銀行還告訴人們“我們還ok”,而他們卻非常不ok,這可能會加劇恐慌。)

10、擁有 2090 億美元資產的硅谷銀行成為美國有史以來倒閉的第二大銀行。FDIC 保險承保 250,000 美元的存款,但由于硅谷銀行是一家商業銀行,因此承保的存款不到 3%。

11、順便說一下,由于其他美國銀行有 6200 億美元的未實現虧損,人們擔心其他小型、單一的銀行也有類似的命運,銀行股整體下跌。

金色財經日本行 Finolab為日本區塊鏈初創企業提供大量資源:金色財經與The blockchainer、西垚咨詢聯合前往日本考察,在12月20日下午來到日本公司Finolab進行訪問,在現場,記者了解到,作為一家對區塊鏈初創企業提供扶持公司,Finolab可以為眾多區塊鏈初創企業提供便利,入駐的初創企業可以通過Finolab與日本央行進行聯系,方便初創項目能夠更快的符合政策并進入落地階段。同時Finolab還會為初創企業提供法律、金融專家進行咨詢,讓入駐的初創企業能夠及時避免走彎路,并且Finolab每星期還會提供免費場地讓初創企業用來開研討會,為區塊鏈初創企業提供更多的資源、交流渠道,Finolab還會通過外交手段為入駐的區塊鏈初創企業提供國外項目的對接。[2017/12/20]

所以硅谷銀行的故事實際上是一個關于利率的故事。鮑威爾實際上并沒有殺死銀行,至少是意圖上。事實上,他提高利率是正確的——硅谷銀行只是讓自己陷入困境。正如Matt Levine所說,硅谷銀行的資產和客戶都對利率上升非常敏感。

金色財經訊:塞浦路斯證券交易委員會(Cysec)宣布將轉型為創建基于區塊鏈技術的平臺,促進數字支付。[2017/10/29]

在這個利率上升的時代,你的投資組合可能比你想象的更容易暴露在風險中,所以現在是談論利率的好時機——利率是如何設定的,以及它們如何影響資產價格.

利率是貨幣的“價格”。對于借錢的個人、公司或政府來說,這是一個直接價格。對于籌集股權的公司來說,這是一個間接價格,包含在預期回報中。

就像油門踏板和剎車踏板一樣,美聯儲等中央銀行通過降低和提高利率來刺激或減緩經濟。

美聯儲調整利率的最簡單方式是在公開市場上買賣美國政府債券。正如硅谷銀行發現的那樣,債券支付固定費用,因此如果一位大投資者(例如,綽號“JPow”的投資者)抬高債券價格,這些固定費用現在等同于較低的收益率,反之亦然。

從技術上講,JPow 的交易會影響美聯儲購買的任何政府債券的利率,但美國國債(如果在一年或更短時間內到期的票據,雖然我不知道為什么他們不能把它們都稱為債券)是世界基準無風險利率,因此它們影響利率環境的方式是改變威斯康星州市政債券收益率的方式。

新聞中更多的是聯邦基金利率,它似乎越來越多地被標為“美聯儲基金利率”。

美聯儲影響聯邦基金利率,但實際上并不設定聯邦基金利率;這是成員銀行之間的隔夜貸款利率,以幫助補充余額以滿足最低準備金存款門檻。

與美國國債相比,聯邦基金利率與更廣泛經濟的聯系甚至更小,但美聯儲假設銀行將把它作為自己放貸的底線。

從理論上講,較高的利率會降低未來預期現金流量的現值,反之亦然。這種影響對于那些主要現金流量預計會在很長一段時間內出現的公司來說更為明顯,就像許多硅谷銀行的客戶一樣。

人們可能會爭論,是為派對結束而悲傷,還是為派對持續了這么久而高興更合適:多年的低利率在很大程度上創造了硅谷銀行的客戶,并讓資助他們的投資者變得富有(也推動了科技股和生物科技股的股價上漲)。

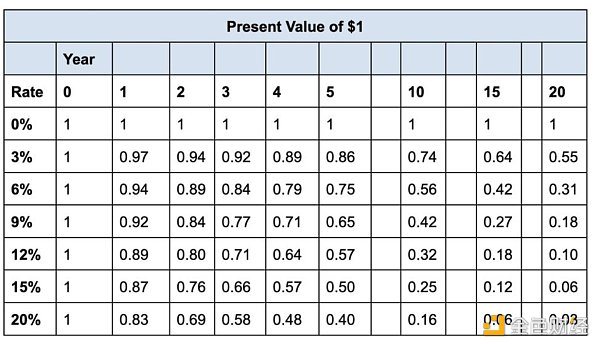

大資金——至少是傳統上由股票價格決定的——對公司的估值是其未來現金流的現值。但如下表所示,隨著時間的延長和貼現率的提高,這些價值會急劇下降。

未盈利的早期公司的主要現金流,可能包括硅谷銀行的許多客戶,但也包括生物技術和加密貨幣公司,一直被預期到很遠的未來。現在他們有更高的折扣率。

時間和高利率是分散現金流的大敵。

看一下最右邊的列。一家公司預計在 20 年內賺取的 1 美元在今天以 3% 的貼現率價值 55 美分,但如果貼現率上升到 20%,則僅值 3 美分——幾乎降低了 95%。

這張無聊的圖表以及下圖不僅講述了生物技術的興衰,不僅講述了科技股的興衰,而且在某種程度上還講述了硅谷銀行的興衰。

利率飆升并帶來后果。圣路易斯聯儲

未來很難知道。銀行倒閉就像房間里的幽靈,如果你足夠害怕它們就會出現——如果每個人都認為它們會發生,它們就會發生,如果沒有,它們就不會發生。這是經濟學社會科學的“社會”部分。

更廣泛的教訓是,我們已經習慣了 13 年的整個“增長”生態系統——風險投資公司、生物技術公司、初創公司、無利可圖的科技公司、加密公司、向所有這些公司提供貸款的銀行——是其基礎因利率變化而動搖。

那些現在不了解利率的人很快就會了解。

金色財經 善歐巴

金色早8點

Arcane Labs

MarsBit

Odaily星球日報

歐科云鏈

深潮TechFlow

BTCStudy

澎湃新聞

作者:閃電HSL 前幾天(2023年3月下旬)我和幾個朋友現場聊天,我口若懸河地吹噓ChatGPT哪哪牛逼。一位朋友打斷我,叫我現場問chatGPT一個問題.

1900/1/1 0:00:00原文作者:DX, Henry Ang, Mustafa Yilham, Allen Zhao, Jermaine Wong & Jinhao.

1900/1/1 0:00:00撰文:Jon Charbonneau編譯:0x11,Foresight News加密內存池是解決 MEV 和審查問題的強大工具,目前已有多種可以單獨使用的相關方案,它們之間也可以組合使用.

1900/1/1 0:00:00ARB空投馬上就可以領取了。如何更快地Claim?如何進行LP?如何更快地買入和賣出? 本文是一份快速指南.

1900/1/1 0:00:00作者 : starzq.ethTwitter : starzqethPFP 之后,NFT 市場的下一個新敘事是什么?大家都在呼喚更有實用價值的 NFT.

1900/1/1 0:00:00別人家發空投,用戶都是載歌載舞,感謝爸爸,SpaceID發空投一片哀嚎,恨不得把項目方祖墳都刨了.

1900/1/1 0:00:00