BTC/HKD-1.04%

BTC/HKD-1.04% ETH/HKD-0.96%

ETH/HKD-0.96% LTC/HKD-0.66%

LTC/HKD-0.66% ADA/HKD-0.71%

ADA/HKD-0.71% SOL/HKD-1.44%

SOL/HKD-1.44% XRP/HKD-0.63%

XRP/HKD-0.63%作者:Michael Nadeau

來源:The DeFi Report

本周我們將深入探討一個價值數十億美元的問題:在 Web3 技術堆棧中,哪里將產生最大的價值?涵蓋的主題:

聚合理論(Aggregation Theory)與 Web3

DeFi 技術堆棧和應計價值(Value Accrual)

以太坊有護城河嗎?

應用鏈的優點/缺點

dYdX

為了正確預測 Web3 技術堆棧中的價值增長,我們需要縮小一點。 聚合理論最早由 Ben Thompson 于 2015 年提出,其核心思想是將任何給定消費市場的價值鏈分為三部分:供應商、分銷商和消費者/用戶。在互聯網出現之前,強大的商業模式通過整合其中的兩個部分在各個市場上獲得了巨額利潤,同時在提供垂直解決方案方面創造了競爭優勢。

互聯網通過降低分銷成本扭轉了這一局面——這抵消了可以捆綁供應、信任和分銷的前互聯網商業模式的優勢。

有了互聯網,供應商可以很容易地通過聚合實現商品化——讓消費者和用戶成為第一要務。

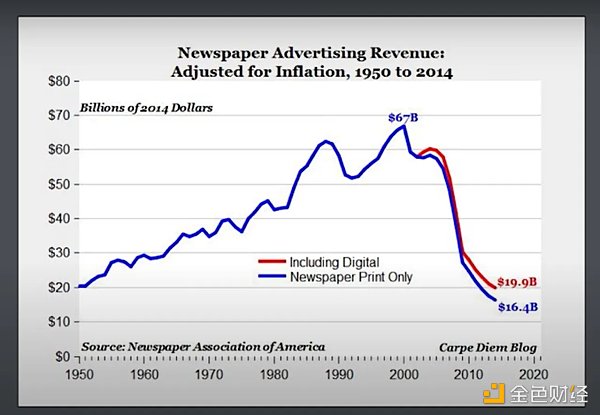

印刷報紙是這個概念的一個有力例子。在互聯網出現之前,報紙擁有印刷機和配送服務,它們可以與編輯內容和廣告捆綁在一起。他們通過地理物理限制來控制供應和分配。谷歌通過搜索排名聚合可信的數字內容打破了這一點——這使得一種更有效的廣告商業模式成為可能。對印刷和數字報紙的影響是非常真實的:

澳大利亞CBDC負責人:為尚未考慮的用例構建CBDC:金色財經報道,Ripple前高管、現任澳大利亞CBDC試點負責人Dilip Rao在接受采訪時表示,目前正在牽頭澳大利亞試點CBDC研究項目,可以為尚未考慮的用例構建央行發行的貨幣,CBDC可能無法解決當今面臨的所有問題,但可能是有些未來解決問題的答案。未來一種可能的用途可能是在市場上交易代幣化資產的大型機構,這些機構可能更喜歡使用CBDC來降低風險。

Rao擔任數字金融合作研究中心(DFCRC)的研究項目主任,該中心正在與儲備銀行合作探索潛在的CBDC用例。[2023/6/30 22:09:52]

Via Ben Thompson & Stratechery

為了進一步可視化這一點,讓我們看幾個例子。

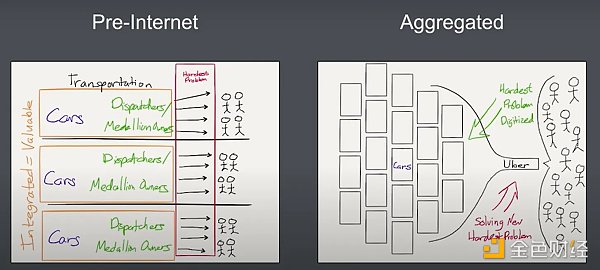

以 Uber 為例,在互聯網出現之前,出租車公司壟斷了當地的交通運輸。這是通過捆綁車牌、調度員和汽車(供應、分配和信任)來實現的。要想搭車,消費者必須揮揮手就能找到一輛車。而 Uber 通過聚合汽車/司機并通過一個不錯的應用程序為消費者創造更好的用戶體驗來打破這種局面。由于可以對司機的進行評價,用戶可以信任該服務。

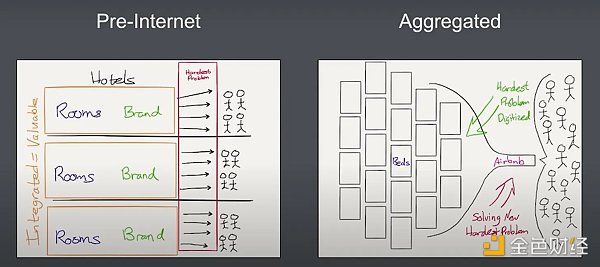

同樣的概念已經在酒店中發揮作用。在互聯網之前,酒店捆綁客房、品牌和信任。消費者從來沒有考慮過住在別人家里,因為這樣的服務是不可信的。然而 Airbnb 出現了。他們通過聚合供應,并將其與用戶可以通過房東排名和評論信任的靈活應用程序相結合,從而顛覆了這種模式。

一位以太坊ICO參與者在上月31日將22340枚ETH兌換為20544枚wstETH:1月3日消息,Lookonchain發推稱,一位以太坊ICO參與者在2022年12月31日將22,340枚ETH兌換為20,544.14枚wstETH(約合2700萬美元)。該參與者在以太坊創世期間(Ethereum Genesis)收到15萬枚ETH,ETH ICO價格約為0.31美元。[2023/1/3 9:49:48]

要點:對于公司來說,互聯網是一種不可思議的分銷機制,可以與用戶建立粘性關系、聚合供應并建立信任。

關于公共區塊鏈的(許多)有趣的事情之一是它們降低了信任成本。我們不要忘記,比特幣是 2008 年解決信任危機的自由市場解決方案。因此,看起來受益最大的行業自然是金融業、銀行、經紀人、交易所等。這些組織花費大量資金來維持信任——可以通過先進技術消除低效率。例如,轉讓代理成為智能合約。消息傳遞、會計、結算保證和托管成為公共區塊鏈上的捆綁服務。

請記住,當印刷報紙失去分銷優勢時,它們就被打亂了——因為實體交付的成本已從等式中剔除。谷歌通過剝離分銷成本來獲得其廣告業務——從而實現更好的廣告模式。就目前 TradFi 所擁有的信任優勢而言,我們看到 DeFi 和傳統金融之間正在發生類似的動態變化。

隨著林迪效應(Lindy effect)隨著時間的推移而增強,我們認為公共區塊鏈和智能合約將獲得用戶的信任。即將出臺的法規肯定會發揮一定的作用。

RVN全網算力過去一周漲93.607%:9月10日消息,據官方信息顯示,當前 RVN 全網算力為 4.391TH/s,過去一周漲幅為 93.607%。[2022/9/10 13:21:05]

能夠通過卓越的用戶體驗獲得粘性用戶、建立信任和聚合流動性(供應)的應用程序很可能獲勝。

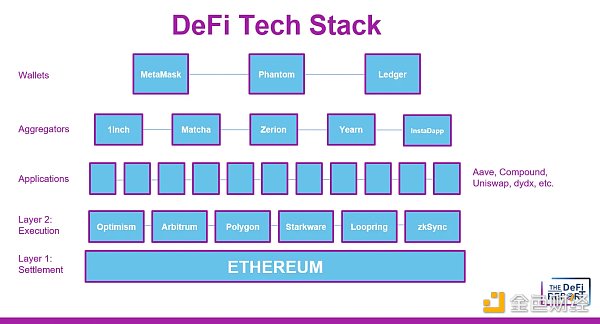

讓我們探討一下這個公式如何適用于技術堆棧。

錢包和聚合器:錢包和聚合器通過向用戶提供對其下的應用程序的訪問來實現盈利。他們收取交易費用但不控制流動性。流動性由應用程序運行的智能合約控制。

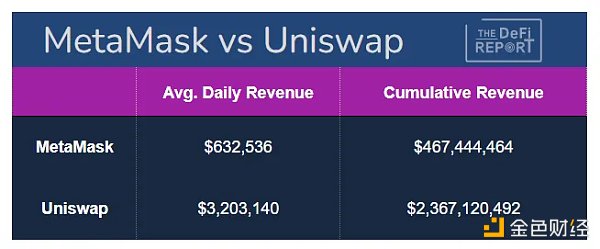

我們跟蹤的一個關鍵領域是,用戶是在錢包和聚合器級別進行交易,還是直接在運行智能合約的界面上進行交易。我們可以通過查看 MetaMask 與 Uniswap 等應用程序的收入來分析這一點。

數據:Dune & Token Terminal

以上數據來自 1/1/21 - 2/9/23。我們可以看到,Uniswap 帶來的收益是 MetaMask 的 5 倍。

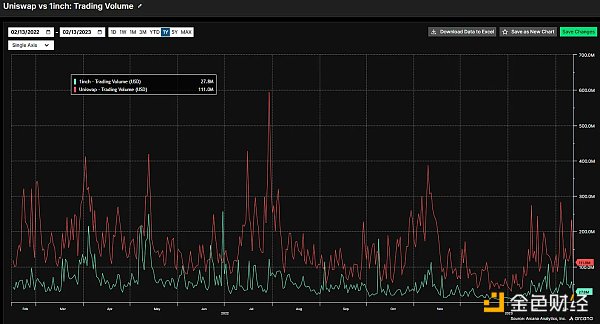

我們還可以查看交易量與聚合器的對比。下面我們用 Uniswap 與 1inch 進行對比。

邁阿密國際控股公司與盧卡合作推出加密衍生品:金色財經報道,邁阿密國際控股有限公司(MIH)和Lukka公司(Lukka?)今天宣布,他們已達成戰略聯盟,在MIH交易所平臺上基于Lukka提供的加密數據共同開發和推出一系列專有的加密衍生品。該協議為MIH提供了多年的全球許可,可以使用Lukka數據支持其在交易所上市的加密衍生產品特許經營權,可在MIH所有或關聯的任何交易所平臺上交易。MIH和Lukka預計將推出的首批產品將包括現金結算的比特幣和以太坊期貨和期權,將通過CME Globex?交易平臺在MGEX上市,但需獲得監管部門的批準。(prnewswire)[2022/6/9 4:12:14]

數據:由 Arcana 提供支持

數據告訴我們,大多數用戶直接進入 Uniswaps 界面。與此同時,Uniswap 一直控制著約 70% 的 DEX 交易量。

讓我們進一步深入技術堆棧并檢查用戶交易的解剖結構。

L2s 和以太坊:通過 Uniswap 處理的每筆交易最終都在以太坊上結算。由于 L2s 交易成本較低,我們相信大多數交易也將通過 L2s 進行。這意味著 Uniswap 用戶(以及以太坊上的任何應用程序)必須支付 L2 以及以太坊驗證者的 gas 費。

對用戶征收的最終稅來自 MEV,它也支付給以太坊驗證者。因此,可以合理地假設,如果以太坊能夠保持其網絡效應,它最終可以在技術堆棧中獲取最大價值。值得注意的是,早期研究表明,L2s(更便宜的費用)創造的價值中有高達 80% 都在基礎層的以太坊中積累。這表明基礎架構堆棧中的中間層可能不會看到太多的價值增長。

德國加密支付處理器與Ripple Liquidity Hub建立合作:金色財經報道,加利福尼亞金融科技公司 Ripple 宣布與一家專門為奢侈品零售商處理加密貨幣支付的德國科技初創公司建立合作伙伴關系。

總部位于柏林的初創公司Lunu已成為Ripple Liquidity Hub的客戶,該中心允許“金融機構和企業”“輕松有效地從全球加密市場獲取數字資產”,并“為使他們能夠為最終客戶提供購買、出售和持有數字資產的能力。” Liquidity Hub 客戶可以“從各種全球場所無縫訪問加密資產,包括做市商、交易所和場外交易柜臺。”這種合作伙伴關系將允許 Lunu 的“英國和歐洲的高端和奢侈品零售商”在 Ripple Liquidity Hub 的幫助下接受“通過 Lunu 的銷售點 (POS) 終端和在線小部件在店內進行的加密支付”。(cryptoglobe)[2022/6/9 4:12:08]

與其他智能合約平臺相比,以太坊在其網絡效應方面目前處于領先地位。他們在用戶、開發者、收入、鎖定的總價值等方面占據主導地位。

網絡效應帶來了網絡效應。整個技術堆棧中的開發人員工具、編程語言、EVM 和智能合約標準、流動性和可組合性推動了這些網絡效應。

如果你是一個想要推出 Web3 應用的開發者,你很可能會出于這些原因選擇以太坊。

同時,技術堆棧頂層的每一筆交易都必須流經下面的每一層,最終匯集到基礎層的以太坊。這一切都不是免費的。

“胖協議”(Fat Protocol)論文觀察到這一點,并假設以太坊將產生最大的價值。在這種情況下,以太坊成為谷歌、亞馬遜、Facebook 和銀行的 Web3 版本——從應用層的每個用戶那里提取租金(由分布式驗證器集和 ETH 持有者捕獲)。但以太坊真的有護城河嗎?

如前所述,如果你是一名想要發布應用程序的開發人員,你今天可能會選擇以太坊。以太坊通過提供有關編程語言、工具、強大的開發社區、流動性、用戶、錢包集成等的標準,使啟動項目變得容易。這使得構建一個項目和快速吸引用戶變得更加容易。

但是如果你的項目爆發了怎么辦?假設你解決了一個大問題并在生態系統中創造了最佳的用戶體驗。你的智能合約聚集了最多的流動性,吸引了一群粘性而忠誠的用戶——這些用戶每天都會訪問你的界面并且信任你,他們并不關心你是否在以太坊上,他們只是喜歡使用你的應用。與此同時,你必須向用戶收取最低的執行費用(L2)和結算費用(L1)。這是你直接向用戶收取服務費用之外的費用。

在什么時候你開始懷疑你為以太坊帶來的價值,是否比你得到的回報更多?例如,Uniswap 昨天收取了 360 萬美元的手續費。除了交易者支付的這些費用外,他們還向以太坊驗證者支付 gas 費和隱藏的 MEV 稅。

出于這個原因,我們認為最大和最成功的應用程序可能會尋求構建自己的“應用鏈”。

在這種情況下,Uniswap 將把其值得信賴的品牌、粘性的用戶關系和聚合的流動性轉移到別處。然后,他們將向后集成他們可以控制的基礎設施。這在 Cosmos、Avalanche 或 Polkadot 上是可能的——這些替代的第 1 層鏈旨在使應用程序更容易構建自己的區塊鏈,并垂直控制更多的價值堆棧。

通過聚合理論回顧最近的歷史,這看起來類似于亞馬遜、谷歌或微軟在首先與用戶建立鎖定關系后,通過網絡托管 (AWS)、操作系統(Windows/Android)等與基礎設施向后集成。在每個案例中,擁有與用戶的關系都是最重要的事情。

大型應用程序只有在認為利大于弊的情況下才會采取行動。

1.控制應用程序、錢包、預言機和區塊空間。完全垂直整合和價值獲取。

2.主權。改變你不喜歡的關于以太坊的事情。例如,Uniswap 對下一個以太坊改進提案將做什么沒有發言權。如果它對他們的用戶體驗產生負面影響怎么辦?

3.通過更多地控制驗證者集來減輕 MEV 的負面外部性。

4.更多的費用控制。Uniswap 可以減少或取消交易員費用,而是在驗證器級別為其流動性提供者貨幣化。

5.獨特的用戶體驗控制。例如,Uniswap 可以為持有特定 NFT 的用戶提供折扣或獎勵。

6.專注于打造最佳的產品和用戶體驗。

1.失去對以太坊上大量流動性的訪問。

2.引導驗證器集/安全性。

3.失去與以太坊生態系統的可組合性。

4.將以太坊資產連接到另一個區塊鏈存在潛在摩擦。

5.增加了復雜性和開發人員的摩擦。

6.失去了編程語言、工具、EVM 等方面的標準化。

dYdX 是以太坊上最大的衍生品平臺,正在跳轉到 Cosmos。你最好相信 Uniswap 和其他擁有粘性用戶的公司正在密切關注這一點。如果 dYdX 能夠在不犧牲流動性、安全性、用戶等的情況下執行適當的實施,這應該會使他們的衍生平臺更有價值。為什么?他們將能夠垂直整合,創造更好的用戶體驗,并在價值鏈中占據更大的份額。

*a16z 是 dYdX 和 Uniswap 的投資者。有可能他們建議 dYdX 采取這一舉措,目的是吸取教訓并將其應用到 Uniswap 中。

聚合理論在分析 Web3 技術棧中哪里可以產生價值時提供了有用的指導。我們目前的想法是應用程序*和*基礎設施應該產生最大的價值。也就是說,這顯然是一個移動的目標。我們仍處于 Web3 開發的早期階段。因此,基礎設施(第 1 層)迄今為止獲得了最大的價值。

以太坊的網絡效應使其成為任何開發人員最初構建的非常有效的生態系統。我們預計這種情況會持續一段時間。然而,當我們展望未來時,價值可能會在技術堆棧中上升。與用戶建立粘性關系的應用程序可以考慮將它們移植到自己的應用鏈中,從而在垂直整合的同時捕獲更多的價值鏈。

dYdX 是我們今天的“小白鼠”。如果他們的實施成功,這將是一個明確的跡象,表明“胖協議”的理論可能在更長的時間內處于危險之中。

DeFi之道

個人專欄

閱讀更多

金色早8點

金色財經

Odaily星球日報

歐科云鏈

澎湃新聞

Arcane Labs

深潮TechFlow

MarsBit

BTCStudy

鏈得得

Tags:以太坊UNIUniswapSWAP以太坊最新價格行情美元uni幣下一輪牛市價格預測Uniswap FinanceIDL Swap

▌比特幣市值超過Visa金色財經報道,數據顯示,比特幣的市值目前為4732.3億美元,在過去24小時內下跌了0.5%。然而,Visa的市值目前為4601.3億美元.

1900/1/1 0:00:00文/ Jack Niewold,Crypto Pragmatist創始人;譯/金色財經xiaozou我認為加密領域去年向我們展示了一件事:該領域大多數新的創新、價值、吸引力和創造性建設.

1900/1/1 0:00:00原文:《盤點入圍ETHGlobal FVM黑客松決賽的12個項目》 作者:十文 2 月 10 日,ETHGlobal 和Filecoin聯合舉辦的 FVM黑客松決賽名單已經出爐.

1900/1/1 0:00:00作者:Sara Gherghelas來源:dappradar編譯:Yuanshan@Web3CN.Pro 本期看點 1、Dapp行業概述 2、DeFi的TVL增長26.8%.

1900/1/1 0:00:00自 2020 年 12 月以來,以太坊網絡驗證者自愿將其 ETH 鎖定在 Beacon 鏈上.

1900/1/1 0:00:002023年2月17日,幣安宣布上線Gains Network代幣GNS。消息發布后,GNS暴漲超過50%.

1900/1/1 0:00:00