BTC/HKD+1.95%

BTC/HKD+1.95% ETH/HKD+0.68%

ETH/HKD+0.68% LTC/HKD+1.71%

LTC/HKD+1.71% ADA/HKD+1.21%

ADA/HKD+1.21% SOL/HKD+3.25%

SOL/HKD+3.25% XRP/HKD+2.14%

XRP/HKD+2.14%還記得 2021 年牛市起勢的那段日子,被提到最多的人名,除了木頭姐 Cathie Wood,就是巴菲特。當然巴菲特在加密貨幣行業,因為他不看好的言論,更多是被罵的。在最瘋狂的時候,人們視 ARK 的 Cathie Wood 如神,對巴菲特不屑一顧,認為他已經跟不上時代,看不懂新事物,當時隨便一個小孩在美股特斯拉的收益,都能讓自己在心里嘟囔一句巴菲特也不過如此,更不用說山寨幣夸張的波動了。

當時的市場情緒夸張到什么程度?一個網紅自制的「巴菲特親筆辭職信」竟然能被各大主流科技媒體未經驗證直接發布,當時的人們太愿意相信,股神已老,新世界有自己的邏輯了。

但當泡沫破滅,流動性緊縮,歷經劫難的我們再看木頭姐的收益已經回撤了超 60%,而巴菲特老爺爺依然穩得嚇人。在二級市場摸爬滾打,回撤是玩家們最不愿意發生的事情,那股神的穩定能給我們哪些思考呢?

如果 1930 年代的本杰明·格雷厄姆在 2022 末戴上最新流行的 Apple Watch,打開加密貨幣交易的 CeFi 或者 DeFi 平臺,他可能會皺眉一笑,大家不要慌,這題我會。

在 1920 年代的美國,股票市場遠不如債券市場成熟,是一款新興的小眾市場。這個市場里鮮有投資人,大多是交易者。交易者里有專業人士也有平民百姓,「經濟學家」們大行其道,「韭菜」們也很追逐明星基金經理的言論。那時還沒有價值投資,大家的交易方法基本為「技術」式,看走勢、追漲勢。很早就進入金融市場的格雷厄姆在這個市場里通過分析公司財報如魚得水,很快就成為了大 V 和明星經理,主理的基金曾一度盈利超 100%,3 年基金的市值翻了 6 倍。

在這咆哮的 20 年代(Roaring Twenties),蓋茨比為黛西著迷,不少老百姓則是依賴股市的造福神話,期待咸魚翻身一夜暴富。

比特幣支持者、阿根廷總統候選人Javier Milei獲30.73%的選票:金色財經報道,阿根廷總統候選人Javier Milei是一名自由主義候選人,主張廢除央行,并大力支持比特幣,他在周日阿根廷總統初選中處于領先地位。計票結果為84%,“La Libertad Avanza”(自由進步)黨的Milei獲得30.73%的選票,而 \"共同變革黨 \"和 \"祖國團結黨 \"的候選人分別獲得了 28.14% 和 26.84% 的選票。盡管對加密貨幣持積極態度,但Milei并不主張在阿根廷(類似于薩爾瓦多)使用比特幣作為法定貨幣。相反,Milei呼吁經濟“美元化”。[2023/8/14 16:24:42]

1929 年,格雷厄姆已經是百萬富翁(相當于今天的億萬富翁),還準備大干一筆,畢竟當時最最著名的經濟學家歐文·費雪(貨幣主義大拿)在同年 10 月股市泡沫破裂前還信誓旦旦說股票價值還未匹配到位。

1929 年 10 月 24 日開始,美股開始一瀉千里,開啟了惡名昭著的大蕭條,大 V 韭菜都不能幸免。歐文·費雪和格雷厄姆身家極具縮水,雖然格雷厄姆的基金在大盤損失 74% 的情況下僅損失 70%,這也并不能挽救他幾日內蒸發的財富。格雷厄姆將紐約的豪宅里的傭人遣散,離婚再婚又離婚,度過了一段比較混沌的時期。之后格雷厄姆痛定思痛,在哥大教書時整理自己的價值投資理念,出版了《證券分析》,正式開啟了價值投資的時代。

此后大半個世紀,格雷厄姆的門生巴菲特等應用價值投資的理論進行投資,造就了一代投資大師。

當時的股市在某些意義上和今天的幣市有些相似,那么用于股票分析的價值投資是否也可以用來看幣呢?

價值投資很簡單,只是世人太復雜

國際證監會組織確認在本季度就加密貨幣的監管展開磋商:金色財經報道,國際證監會組織(IOSCO)確認計劃在本季度(第二季度)就加密貨幣和數字資產的監管展開磋商,并在年底前提交最終報告。另一個工作組專注于 DeFi 監管,其咨詢計劃于今年第三季度進行,并在年底前提交最終報告。該時間是?IOSCO 2023/24 工作計劃的一部分。[2023/4/7 13:49:27]

格雷厄姆的價值投資非常簡單,而巴菲特在操作時也沿用了理論的簡單,常常在餐巾紙背后進行計算演練(napkin valuation)。巴菲特本人沒有做過投行動輒數頁的建模和各類 sensitivity analysis,在 asset pricing 和股價論證來說,股神的操作一向簡如白水。

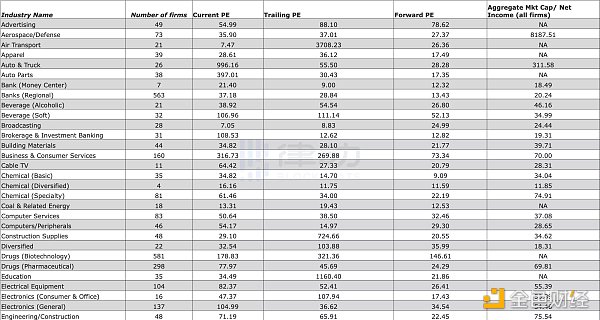

《證券分析》給出的價投計算是:V = EPS * [8.5 +(2*g)]。

當時格雷厄姆的 PE 用的是 8.5 適用于成書的年代是沒有增長率的公司的 PE 值,后來演變下來,PE 一般沿用公司價值。針對新興公司沒有多少參考公司指標的,紐約大學知名教授 Aswath Damodaran 有一張列表列出了大致新興行業 PE。這個價投計算也稍微有些變遷。

到了今天,價投稍有演變,但是本質依舊,還是堅持尋找股市里價未抵值(undervalued)的證券。建模/計算里常用的指標有 PE、PB、EPS 等。最重要的,是留足安全邊際(Margin of Safety),即公司價格大于內在價值,巴菲特建議至少 25%。

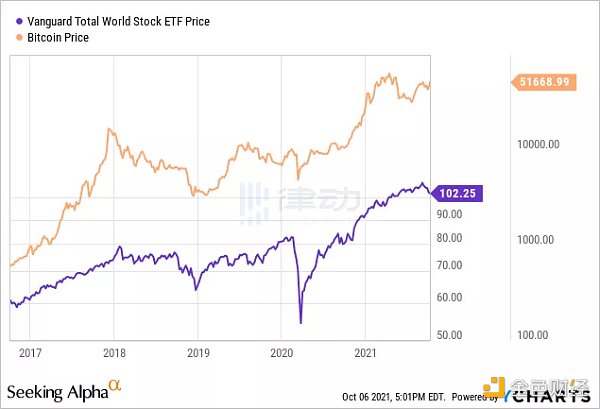

價投的理念與實踐隨著一代代價投大師穿越時間,以十年為基礎,成為了跨越牛熊的一根鐵桿。但是,在 2020 年美股跌沒底褲之前,價投投資人在一段時間內被崇尚投資新興科技企業的基金按著摩擦,回報率遠低于成長基金。當時最受人矚目的基金之一,木頭姐的 ARK,還有當時回報率最高的股票之一特斯拉的崛起使用的底層邏輯與價投大相徑庭。我們這個時代的科技股有許多在上市前后并不盈利,PE 幾十倍甚至幾百倍,但是這并不妨礙這些公司和股票爆發式增長。ARK 的核心邏輯即是重倉有爆發性增長的科技股。在技術爆發的時代,這樣的基金的確在短期內獲得了超凡的成就。指數增長的公司對于價投基金來說不在安全邊際之內,所以價值投資人也許根本不會看這樣的公司。

Ankr:開始向所有aBNBc和aBNBb代幣持有者空投ankrBNB:金色財經報道,Ankr在社交媒體發文,今天開始向所有aBNBc和aBNBb代幣持有者空投 ankrBNB(僅限錢包,不包括持有這些代幣的智能合約),目前Ankr已鎖定ankrBNB的可轉讓性,以確保公平發布,預計PST時間本周五晚將會解鎖。在漏洞利用攻擊前贖回aBNBc或aBNBb(取消質押)的用戶,將在解綁期結束時收到BNB,在漏洞利用攻擊后贖回aBNBc或aBNBb的用戶將不會在解除綁定期結束時收到BNB,而是將獲得 ankrBNB 空投。通過智能合約持有aBNBc和aBNBb的用戶有望在明天收到空投。[2022/12/8 21:31:58]

即便在中國,崇尚價值投資的高瓴張磊,師從耶魯大衛史文森,也沒有完全沿用經典的價投操作,反而重新發表了對「價值」的見解,認為只要「值」,不管價格貴,也可以買,所以高瓴之前也重倉了不在安全邊際內,年年盈利為負的高成長股 Bilibili、拼多多等。同時,張磊強調,前期調研非常重要,這和另一位堅持創投海峽另一邊的李錄思想上有些許類似。

這種感覺與二十年前投資亞馬遜的邏輯相似,亞馬遜在 dot.com 崩潰前股票年年攀高,所以也并不算是一個差的投資,雖然它直到創立 7 年后才第一次扭虧為盈,而且盈利非常薄弱。

相比之下,巴菲特的倉位公司數十年來如一。巴菲特跑贏大盤的幾支股票:80 年代的可口可樂,2016 年的蘋果,2022 年的臺積電,都有如下特點:相較之下的低 PE,行業龍頭,盈利頗豐,安全邊際,有不錯的分紅。

對于股神而言,買賣股票并無出彩,最重要的是能擁有長期盈利的優質生意。股神一般手握現金,秉持危機即是轉機,如果在恰當的時機沒有現金去購入優質資產,這也無異于投資失敗。

巴菲特并不是排斥技術,只是技術是否能對上他的指標。股神操刀的蘋果公司即為投資經典之一。2021 年,伯克希爾海瑟薇投資了巴西的 FinTech disrupter 銀行 Nu Bank,而 Nu Bank 在 2023 年打算出臺自己的加密貨幣。

數據:Binance銷毀60,403,317枚BUSD:金色財經報道,Whale Alert數據顯示,Binance銷毀60,403,317枚BUSD。[2022/9/15 6:59:20]

巴菲特和搭檔芒格對加密貨幣是公開的嗤之以鼻,認為該資產背后并沒有實際價值,雖然股神對區塊鏈的技術和邏輯并不排斥。

既然我們這個時代最頂尖的價投實踐者都不認可加密市場,那么價投的理念和操作是否還可能被應用于加密貨幣的項目分析呢?

首先,投資前對投資物的定義也許頗為重要,因為只有這樣才能知道該投資物具有什么樣的性質和規律。

加密貨幣到底應該歸于哪一個 asset class 是監管者、投資人、用戶還沒有摸清楚的事,或者也許它應該擁有自己的 asset class。在以國際清算銀行、各大央行為首的監管者眼里,加密貨幣被稱為「加密資產」(cryptoasset),所以央媽與財爸們并不認可加密貨幣作為一種流通貨幣的存在。加密貨幣的到賬風險等也的確讓它不滿足一些貨幣最基本的要求。這不僅體現在央媽發布的文件里,也體現在政府對加密貨幣的定義里。譬如,美國 SEC 控告 FTX 的文件里顯示,SEC 認為 FTT 通過早前的 buy and burn 活動,實際應該作為證券。如果 FTT 被定義為證券,那么 BNB 也有可能具有類似屬性。證券會受 SEC 監管,而大宗商品合約不會。目前,美國通過法律 Commodity Exchange Act 定性虛擬貨幣例如比特幣和以太坊定義為大宗商品。

加密貨幣的確擁有大宗商品屬性,也具有外匯市場屬性。大宗商品和外匯市場的交易價格由對資產的供需決定。和大宗商品類似,大宗商品的價格是某原材料(金、石油等)的單位體現,具有一對一的關系,加密貨幣的每枚代幣也是獨一的某種價值的體現。大宗商品和代幣的交易都需要成對進行,且目前來也有周期性。且,在高通脹的情況下,大宗與加密貨幣被投資人認為在某種意義上抗通脹。目前作為大宗商品存在的加密貨幣在被監管上也相對寬松。如果加密貨幣被定義為了證券,加密貨幣需要提供更透明的財報,這樣它的價格漲跌才會真正成為投資人期待的價值體現。

美國前駐華大使:上海有足夠的人才成為web3領先城市:金色財經報道,美國前駐華大使特里·布蘭斯塔德在2022年5月20日舉行的ETH上海會議上表示,像丹佛、邁阿密等美國各州城市都在競爭成為加密和web3領先城市。中國上海也有足夠的人才和專業知識成為web3領先城市。[2022/5/20 3:29:52]

即便如此,加密貨幣也不能被嚴格地稱為「電子黃金」,盡管加密貨幣漲跌和大宗商品時不時走勢類似并不完全一致,有學者(Lawuobahsumo et al.,2022)稱這種相關性很有可能是市場其他環境因素的溢出效應。

那么作為貨幣呢,加密「貨幣」是否可以使用 FOREX 邏輯?

畢竟加密貨幣的核心邏輯從其一開始創立始在理論上來說即是解決中心化貨幣的滯后性,讓交易更快、更便捷、抗通脹等。后來各種沿伸的加密「貨幣」出現,盡管許多不太具有流通貨幣的屬性,更多地像是一個公司或者項目的「股票」,猶如法幣本身在某些程度上說也是國家主權價值的體現,雖然國債會是更好的類比物。

但是有學者(Liang et al., 2019)經過比對,發現目前的加密市場與股市更相似,與 FOREX 市場并不太相似,除了二者都是 24 小時交易之外。這也比較好理解,畢竟 FOREX 里的交易物均為國家法幣和法幣衍生品,每一款法幣本質差不多都是某個國家和地區還有貿易的流動工具。相反,加密貨幣每款幣背后其實實際用處并不相同。

基于此,是否可以說加密貨幣更適用于用于分析證券的邏輯來分析,因為我們可以肉眼看到加密貨幣與美股非常高的相關性。但是但是但是,Isah and Raheem (2019) 指出,此相關性的底層邏輯是美央行的放水(QE),所以股市與加密市場榮枯的水,均來自于美元的松緊。

至此,筆者認為,加密貨幣雖然具有一些大宗、外匯、美股(注意是美股不是其他股)的特點,并不能被簡單歸于一個群體。如果一定要歸屬,它和美股市場相關性最大,受宏觀政策影響頗深。在沒有辦法量化加密項目財報的時候,它并不一定能使用微觀的價值投資,而更適用于跟進宏觀的操作。所以價投并不太能被運用在加密市場。

在加密貨幣做價投研究非常難,一是沒有成熟的量化體系,目前還沒有大拿給出一個計算的工具能建模。二是加密貨幣數據也讓人堪憂,不像美股里的財報一般情況下是不可以作假的,人們可以相信公司提供的財務數據,剩下的不在報表上的東西也有跡可循,但是在加密貨幣,600 萬用戶可能只是吹噓,而每用戶實際 ARPU 也只有公司自己知道。

如果連具體衡量項目的硬數據都沒有可靠的,如何能進行計算和價值投資?

目前有一些學者還是給出了一些 asset pricing 建模硬指標,供大家參考。

Hubrich (2017) 將 French-Fama 模型運用到了加密貨幣,只用了 3 個歸因。學者使用了幣的市值、交易量、市值/交易量作為衡量大盤的指標,用每幣通脹「溢出」效應來衡量歸因之間的關系(即每幣被挖出來的轉換率,carry),等,最后的結論是項目的 performance 最大的原因是大盤,有一點幣之前的關系(carry),而 alpha 奇小。

EY 也曾發布報告表示 CAPM 等可以被加密貨幣估 portfolio 來用,但是具體怎么用也沒有給出詳細指導。

筆者對這個話題很感興趣,也歡迎愛好建模或者在做相關的讀者和筆者聯系,如果我們能 dev 出加密貨幣的一些 asset pricing 體系無論是價投風還是 French-Fama 風,功德無量。

為什么要(在加密貨幣)秉持價值投資?

格雷厄姆提出了價值投資,但是他本人并不算是價值投資的集大成者。雖然回報也并不差,只是他實在有太多其他興趣愛好,他本人甚至參與了布雷頓森林體系的草寫,并將他在貨幣理論的建樹認為是他最牛逼的貢獻。此后幾十年,隨著美股市場的逐漸成熟,愛好比較單一只喜歡投資搞錢的巴菲特將此理論用臻化境。

格雷厄姆的體系里,net 是核心,即是值得的股票一定要便宜買,而且是成團地買,如果漲了,漲大發了,如果跌了,也沒跌很多。然后,我們可以抓住價投的兩點:安全邊際+高價值低估值。基于此,雖然有很多優秀的資產,巴菲特也不一定會投,因為它們貴。在 2020 年的巴菲特屢次表明不打算進行投資,因為當時市場上的項目都太貴。等到大家都跌沒底褲的時候,手握強大現金流的股神就開始掃貨了。

但是大家可能會覺得這是一個 bug,「便宜」是一個相對的詞,600 美元相對 100 美元很貴但是相對估值上漲的 60,000 美元很便宜。價投相信絕對便宜。不是相對便宜。當巴菲特入股蘋果時,其平均成本約為$37,而今天的蘋果早已是$100 以上。

將這些道理挪移到加密貨幣「投資」,筆者認為我們可以學到一些感覺。即,平常不要沒事跟大盤追漲跌。不要在大盤高的時候追漲。在項目相對小的時候分散性地買一些已經能正入現金流的股票,不要加杠桿。技術不一定管用,因為你并不是買爆發性技術的邏輯。一定要看是否有正向資金,而這個是難點,具體也許可以看看 gas/arpu+用戶是否是一個賺錢的生意。跌了也跌不了多少。大盤起來了自然可以拉起手上的幣值。熊市多買幾個幣,但也要留夠現金。Meme 幣不碰。不要做空。

我們不知道加密貨幣是會像股市一樣日益成熟,還是有朝一日不會存在。且如上總結只支持想在加密貨幣秉持價投信仰的朋友,不是口頭說,而是實際遵守價投的核心邏輯。

至少巴菲特用它的投資生涯證明了價投還是長青的樹。雖然 ARK 在 2020 年達到了 152% 回報,特斯拉也在巔峰達到了 695% 回報。到了 2022 年,ARK 回撤達到 65%。伯克希爾海瑟薇在 2020 年因股票下跌的回撤僅為 19%,后來兩年繼續輝煌,在 2020 年手握約 480 億美元現金全球掃貨,到了 2022 年,伯克希爾海瑟薇的股價又創新高。這是股神離我們最近的一次操作,其實每個十年巴菲特的操作都一樣。股神一次次和大家說,買便宜點,買好的公司,買了你就 hold,不要做亂七八糟的操作,只是大家覺得這個法子太簡單,簡單到不 trade 一下體現不出金融的復雜和對市場的理解。

作者:傅卓蕊

來源:區塊律動

區塊律動BlockBeats

媒體專欄

閱讀更多

金色財經

金色早8點

澎湃新聞

Odaily星球日報

Arcane Labs

深潮TechFlow

歐科云鏈

鏈得得

MarsBit

BTCStudy

金色周刊是金色財經推出的一檔每周區塊鏈行業總結欄目,內容涵蓋一周重點新聞、行情與合約數據、礦業信息、項目動態、技術進展等行業動態。本文是項目周刊,帶您一覽本周主流項目以及明星項目的進展.

1900/1/1 0:00:00前言:Vitalik Buterin 再次來到 Bankless 的播客,回顧了 2022 年的加密貨幣行業以及他對 2023 年的希望.

1900/1/1 0:00:00文/Chris Powers,Dose of DeFi;譯/金色財經xiaozou穩定幣市場在經歷了飄搖動蕩的一年后正在慢慢降溫.

1900/1/1 0:00:00隨著新項目進入市場,黑客變得更加老練,去中心化金融(DeFi)投資者應該準備好迎接又一個漏洞利用和黑客攻擊的大年.

1900/1/1 0:00:00zkSync 可以說是目前最令人興奮的 L2。它已經部署了主網「Baby Alpha」,預計將在 2023 年第一季度初推出其完整主網.

1900/1/1 0:00:00撰文:凱爾 畫風各異的小熊、奇形怪狀的小蘑菇、拿著酒瓶做出干杯姿勢的卡通形象……這些在海外 NFT 市場頗受歡迎的 NFT 項目背后有一個共同的名字——中國大廠.

1900/1/1 0:00:00