BTC/HKD+1.82%

BTC/HKD+1.82% ETH/HKD+1.39%

ETH/HKD+1.39% LTC/HKD+2.97%

LTC/HKD+2.97% ADA/HKD+3.79%

ADA/HKD+3.79% SOL/HKD+2.91%

SOL/HKD+2.91% XRP/HKD+3.29%

XRP/HKD+3.29%原文作者:DigiFT

2017 年,以太坊 ERC 20 代幣標準帶來了鏈上融資 – ICO 的大爆發,基于 ERC 721 的加密貓游戲阻塞網絡,一時間開發者暢想鏈上資產的無限可能性;最早的現實世界資產的概念(RWA)也在當時以 STO(Security Token Offering)的形式火爆。

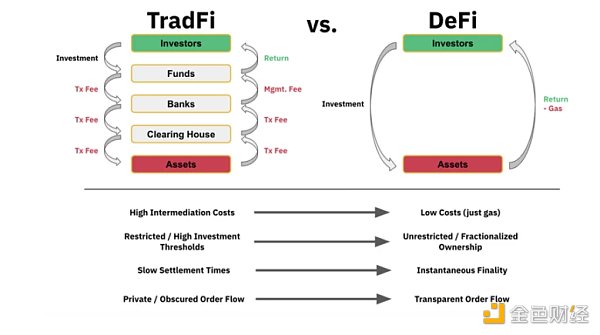

歷史上每一次金融基礎設施的變革都是基于記賬方式的改變;從最早在柜臺叫賣紙質證券,到電子化記賬,再到現在的代幣化上鏈,金融資產的表現形式不斷向效率、透明度、可信化演變。

STO 最初的火爆,由于法律架構的不完善,以及鏈上缺少金融基礎設施無疾而終。2020 的 DeFi 構建起一套近乎完整的鏈上金融基礎設施,發行、交易、借貸都能在鏈上高效執行,為后續傳統金融的進入帶來了發展動力。

在技術層面之外,法律法規的進展為資產大規模上鏈帶來可能性,如新加坡、香港等政府探索性地發行相關牌照。

技術和法律的雙重推動下,讓區塊鏈上的一個代幣,能夠代表現實世界資產。恰好在當前的加密資產世界,鏈上的原生資產收益率在熊市中大幅度下降,主流借貸平臺穩定幣的質押收益僅為 2.5% ,遠低于被認為是「無風險收益」的美國國債;當鏈上資產不再吸引人的時候,投資者開始探索現實世界資產。

美國國債擁有最好的流動性,和「廣泛認為」的最低風險,接近 5% 的「無風險」年化收益,吸引了海量的投資者。加密貨幣的持有者也期望參與其中,不僅僅是為其收益,也是對沖加密資產的風險。

新舊世界都有動力相互了解,鏈上國債產品作為一個試驗田開始涌現。本文探索了當前市面上五個鏈上國債項目,來分析其解決方案、法律架構、當前狀態以及可能存在的風險。

在探討這些方案之前,我們首先要理解「why」,發展動力到底是什么;解決方案來自于技術和法律的結合,既需要技術優勢,也需有人有動力去推動方案的設計和相關法規的完善。

RWA借貸協議Goldfinch面臨貸款違約:金色財經報道,Goldfinch是一個向現實世界鏈下業務提供貸款的 DeFi 協議,在一筆500萬美元的貸款中,肯尼亞摩托車公司 Tugende 違約。據報道,Tugende 違反了貸款協議的條款,導致違約金額占 Goldfinch 總鎖定價值(TVL)的約4%。

這次違約將導致 Senior Pool 的資產凈值減記3.95%。由于過去一年 Senior Pool 的年化收益率為7.81%,這意味著在這次120天減記結束時,過去12個月的整體年化收益率將僅為正1.50%。

Goldfinch 是一個去中心化信用協議,旨在促進金融包容。該協議使用現實世界資產作為抵押,進行加密貨幣貸款。Goldfinch 社區向全球企業提供貸款,業務重點為新興市場。[2023/8/9 21:33:54]

我們認為,來自于傳統金融和 web3 金融都有動力去實現推動鏈上資產的發展。

1.為什么傳統金融的投資者想要鏈上代幣化資產?

資產安全:在經歷多家銀行 / 金融機構的倒閉風波之后,傳統金融體系的黑箱已經不被廣泛信任;加密資產自托管的屬性,只要持有私鑰就保證對資產的控制權,讓投資者更希望能夠持有代幣化的加密資產。

資產靈活性:在代幣化上鏈之后,資產具有穿透性,能夠和其他金融應用無縫結合,為用戶帶來更好的用戶體驗,降低使用成本,典型如借貸、質押、交易,甚至通過一定的智能合約設計實現資產的可編程;

交易成本:交易、借貸通過鏈上智能合約實現,沒有中介,資產在鏈上直接根據算法清算、結算,也沒有由于復雜的傳統記賬方式和賬本不同步帶來繁瑣的 T+N 結算流程。

全球化:由于地域原因限制,一些投資者無法購買到他想要的資產;通過 DeFi 基礎設施,投資者有機會輕松接觸到全球的資產。

法興銀行子公司:DAI提取交易成功,已按照程序銷毀RWA-008代幣:3月9日消息,MakerDAO在社交媒體公開了法國興業銀行子公司Societe Generale Forge的信函,其中指出此前進行的DAI提取交易成功,表明鏈上再融資市場可以向真實貨幣資產所有者開放,完全符合銀行標準,并可能顯著改善財務條款、運營效率、結算和交易對手風險。

Societe Generale Forge確認已按照程序銷毀RWA-008代幣,并且無法再使用信用額度并向社MakerDAO區確認金庫可以關閉。此外,Societe Generale Forge還表示將改進其證券代幣與MakerDAO集成并評估協議可能帶來的相關業務發展機會。

今年1月,法國銀行業巨頭興業銀行首次使用MakerDAO金庫提取了價值700萬美元的MakerDAO穩定幣DAI。[2023/3/9 12:52:37]

Source: Binance research

2.為什么 web3 投資者想要購買現實世界資產?

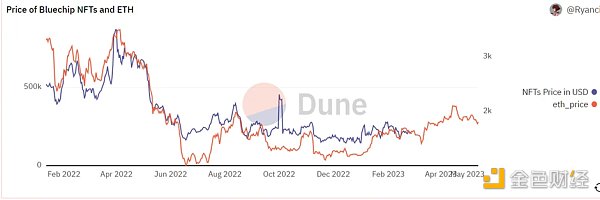

資產多元化:雖然加密資產種類繁多,從公鏈代幣、治理代幣、實用性代幣到 NFT 藝術品等等,但本質上,所有資產都具有高度相關性,從經濟角度講是同一類型的資產。以 NFT 為例,BAYC、Cryptopunk 等項目吸引了大量加密資產圈外的目光,甚至不少名人參與其中,但我們做了一個簡單的數據分析,將前五名的藍籌 NFT 價格(USD 計價)和以太坊價格作比較,發現仍然高度相關。

Source: Dune.com

加密資產投資者也希望分散化自己的風險,獲得一些加密世界以外的收益。現實世界資產相對更加多元化,有完善的合規、投資者保護工具和信息披露要求,對加密投資者來說是很有吸引力的投資標的,能夠實現資產的對沖和投資組合配置。

聲音 | Brian Norton:MyEtherWallet希望能幫助后來者融入以太坊生態系統:據The Block消息,MyEtherWallet首席運營官Brian Norton日前接受采訪時稱,只是一個錢包還不夠。Brian Norton表示,MyEtherWallet已經開始進軍智能手機領域。其新移動應用程序允許用戶托管一個免費的硬件錢包,使用手機上的安全元素加密私鑰。他還表示,公司致力于保護客戶的匿名性,有信心能留住關注隱私的核心受眾。同時他強調,以太坊生態系統還未得到充分利用,MyEtherWallet正在尋求創建更強大的DApp,希望幫助后來者更好地融入以太坊生態系統。[2019/2/27]

本文研究的項目包括:Matrixdock sTBT,Maple Finance,Ondo Finance OUSG,T protocol 和 Openeden。

其中,Matrixdock 的 sTBT 和 Ondo Finance 的 OUSG 在 2023 年 1 月份上線,分別有 71.8 M 美元(67 個地址參與)和 118.4 M 美元的國債資產。Maple Finance 的 Cash management pool 和 Openeden 在 2023 年 5 月份宣布產品上線,目前 Maple Finance 暫時沒有購買,Openeden 有 1.7 M 美元資產, 5 個地址參與。上述四個平臺提供的產品均需要投資者經過 KYC 并證明自己為合格投資者 / 機構,單次購買至少 100000 USDC。

T protocol 上線于 2023 年 3 月,其代幣底層資產為 MatrixDock 的 sTBT,通過代幣封裝移除白名單限制,實現無需許可的國債代幣,并嵌入數個 DeFi 協議中。目前總量約 6.8 M 美元的國債資產,有近 300 個持幣地址。相關數據截止到 2023 年 5 月 11 日。

現場 | Sunny Aggarwal:區塊鏈變成了一個計算市場:金色財經現場報道,全球區塊鏈開發者大會 GBDC 2018 Day2 會議正在進行,會上Cosmos 研究員Sunny Aggarwal表示,2010-2014年是第一代區塊鏈的發展,很多人用比特幣代碼庫進行分叉來開發,但比較難以理解;此后以太坊讓開發更容易,但沒有辦法控制整個生態系統,需要去接受其他人的決定,比如用ETH來支付GAS,還要用他們的賬戶模型。而Cosmos SDK 第三代出現后,讓開發者更容易使用,允許簡單接入的模塊進行選擇,因此區塊鏈變成了一個計算市場。[2018/12/17]

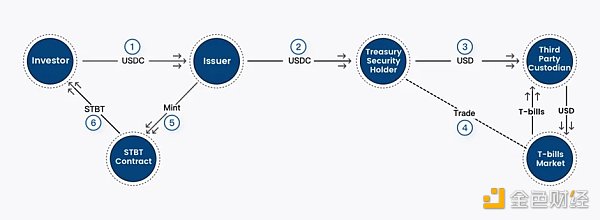

除 T protocol 以外,其他產品流程都分為鏈上鏈下兩個部分,其中參與的組成部分有:

發行方,一般為項目方設立的主體在鏈上部署的智能合約。投資者投入 USDC,合約根據規則和設定的價格發行對應的國債代幣。

鏈上托管機構,投資者的 USDC 會有鏈上托管機構

出入金渠道,將發行方從投資者處募集的 USDC 兌換為 USD 到對應的托管方

國債管理方,一般需要為合規的基金主體或 SPV,將投資者的資金在公開市場上交易債券

第三方托管,管理方的國債托管在第三方持牌托管機構的賬戶中進行操作

由于鏈上國債產品是鏈上鏈下的結合,在鏈下側,和傳統金融流程一致,中間涉及多方,在托管、出入金等步驟仍然需要等待相關機構的清算和結算,并在各個環節都有摩擦。

除 T protocol 以外,平臺的用戶體驗流程大致相同,以 MatrixDock 為例,其申購流程如下:

投資者需要通過 KYC 并驗證為合格投資者;平臺會將通過認證的投資者的錢包地址加入到白名單中,只有白名單地址能夠持有和操作 sTBT 代幣。

動態 | MyEtherWallet即將推出加密貨幣錢包app測試版:據ETHNEWS消息,MyEtherWallet(MEW)在其社交媒體發布公告稱,即將推出新的加密貨幣錢包MEW Connect的iOS測試版。該應用可以通過掃描二維碼登錄,且不需要用戶輸入私鑰。預計9月份MyEtherWallet將全面推出加密貨幣錢包iOS版本和Android版本。[2018/7/25]

投資者將 USDC 發送到平臺的智能合約中,一般需要超過 100 , 000 USDC。

USDC 會存在托管錢包中,通過出入金渠道兌換為 USD 到銀行賬戶中。

管理方在公開市場交易國債,國債由第三方機構托管

投資者購買之后,平臺需要 3 個紐約銀行工作日進行一系列操作,最終將確認購買的 sTBT 數量發送到投資者的錢包中。

Source: MatrixDock sTBT whitepaper

相對來說,申購流程需要三天時間,對于用戶并不友好。sTBT 采用 ERC 1400 標準,實現代幣的變基(Rebasing),每個 sTBT 錨定 1 美元,收益通過變基實現(代幣余額的增加)。

錨定 1 美元能夠讓 sTBT 能夠在 Curve 上和其他穩定幣之間進行交易,滑點和費用很低;白名單投資者也可以直接在 Curve 上交易 sTBT 獲得及時流動性;同時在 Curve 上提供流動性能夠獲得 Crv 代幣獎勵和手續費收入。

在 sTBT 會在每個紐約銀行工作日的 3 PM 根據當天的國債市場收益情況,增加用戶錢包中對應的 sTBT 代幣數量。舉例來說,用戶錢包中 100 sTBT 對應 100 美元,若當天收益為 1% ,在經過 rebase 過程之后,用戶錢包中會有 101 sTBT,對應 101 美元。

若當天國債市場公允價格下跌,用戶資產產生損失,用戶錢包中 sTBT 余額不會減少,實際二級市場交易的公允價值會下跌。直到公允價值回歸之后才會繼續發生 rebase。

T protocol 是基于 MatrixDock sTBT 實現的無需許可的鏈上國債項目,發行兩個代幣:

TBT,是 sTBT 的封裝,有 rebase 機制來將 TBT 價格錨定在 1 美元,從而能夠在 Curve 上進行交易

wTBT,是非 rebasing 的 ERC 20 標準代幣,可以和 TBT 之間實現雙向兌換;和 TBT 的匯率會隨著 TBT rebase 后數量的增長而增加。

其中 TBT 能夠在二級市場交易,也能夠用 USDC 直接鑄造并立即將對應數量的 TBT 發送給投資者,無需等待 sTBT 的鑄造時間。 T protocol 會收取相對較高的鑄造費用來覆蓋 sTBT 鑄造這段時間的利息成本。

wTBT 能夠通過跨鏈橋發送到 Optimism Rollup 上,在去中心化交易所 Velodrome 上有流動性供用戶交易;提供流動性能夠同時獲得 Velodrome 平臺代幣獎勵和交易手續費收入。

在對現有的鏈上國債項目研究的同時,我們注意到,計息債券的代幣標準尚不完善。大部分項目采用最基礎的 ERC 20 代幣,通過預言機或直接為合約喂價來決定債券代幣的價格。ERC 20 標準能夠兼容借貸協議和質押協議,只要喂入能夠準確讀取的價格參數。

但在構建二級市場中則遇到困境。鏈上 AMM 都針對特定場景。對于債券,相對價格穩定,但價格仍有波動,并周期性會有分紅或利息;傳統債券市場采用訂單薄模式,訂單集中在現價附近,且交易者、做市商能夠快速對市場進行反應。而鏈上由于區塊鏈的特性訂單薄模式并不合適,各類 AMM 也各有取舍。

對于債券代幣來說,Uniswap V2 滑點過高;Uniswap V3 流動性集中能夠降低滑點,但在極端市場行情下,價格大幅度波動容易出區間導致流動性缺失;Curve 要求代幣價格錨定 1 : 1 ,但為實現在 Curve 上交易,Matrixdock sTBT 采用復雜的 rebase 機制增加了產品的復雜度。

DoDo 的 PMM 相對合適,但需要外部的預言機支持,無法實現價格發現機制。

AMM 更適合區塊鏈的場景,為適應 AMM 實現二級市場交易,可能會需要新的代幣標準。其中,Maple Finance 設計了 ERC 2222 ,資金分發代幣(Fund Distribution Token,FDT),是 ERC 20 代幣標準的拓展,實現代幣持有者對未來現金流的領取。

RWA 的特殊資產屬性需要特定的預言機、數據服務、代幣標準,以及鏈上身份體系,當前主流的區塊鏈平臺并不能提供相關的主體和服務,RWA 相關的基礎設施,公鏈 /Layer 2 也會是未來發展方向之一。

在上述的鏈上國債平臺中,Ondo Finance 設計了借貸平臺 Flux Finance 來實現國債代幣 OUSG 的借貸。其中 OUSG 持有人需要經過 KYC 和合格投資者驗證加入白名單,而穩定幣流動性的提供方可以是無需許可的。Flux Finance 由另一個海外主體管理,與 Ondo Finance 本身的法律主體隔離。

MatrixDock 的 sTBT 和 Curve 做結合,但直接購買 sTBT 仍需要經過 KYC 加入白名單,相較于目前 70+M 的 sTBT 發行量,目前 Curve 上日交易量僅有數千美金。

T protocol 直接走無需許可的路線,可以任意將國債代幣轉化為其他形式的代幣,從而嵌入各類 DeFi 應用之中。

金融機構是高度受監管的。對于合規資產發行方,每發行額外的產品、開拓新的業務線都需要完備的法律流程,這也是為什么合規產品推進困難的原因:

對公鏈作為金融基礎設施的可用性和可靠性的懷疑

對 AMM、借貸協議等新型協議的如何劃分到現有監管框架的理解方式

相關責任主體的明晰

從實體、到電子化,到代幣化,金融資產永遠朝向高效率、低成本的方向演進。Crypto 的世界由于其開放的特性,涌現出無數的創新,以太坊就是最大的創新試驗田,但也正是因為開放的特性,讓 RWA 的路很漫長,從技術的創新,到商業模式的探索,到和監管的溝通。但即使是股票的電子化也歷經數十年,當前鏈上 RWA 市場才不過數億的市場,相比于傳統金融動則萬億的規模,美國國債三十萬億的規模,還有極大的發展空間,DigiFT 在探索自身發展路徑的同時,期待 RWA 的基礎設施、法律法規的推進,也會不斷關注各個項目方和開發者在此間取得的進展。

金色早8點

金色財經 子木

歐科云鏈

比推BitpushNews

-R3PO

深潮TechFlow

MarsBit

Biteye

肖颯lawyer

PANews

Odaily星球日報

Foresight News

前言 如何在不說出秘密的情況下,讓對方知道你已經知道了這個秘密?——隱私保護隨著信息資本主義的興起,人們更加注重隱私安全和數據的所有權.

1900/1/1 0:00:00加密資產Meme在 2021 年牛市期間崛起,記錄了以DOGE為代表的meme資產的價值飛速飆升。然而,在過去的一年里,隨著整個市場的拋售,大多數Meme表情包符號的價值都大幅下跌.

1900/1/1 0:00:00撰寫:Dan Smith比特幣的目標是成為全球儲備貨幣,以太坊的目標是成為全球數字經濟的基礎設施。然而這兩者的市場價值是不一樣的,本文將分析BTC市值被ETH超越的原因.

1900/1/1 0:00:00流動性質押衍生品(LSD)正呈現爆炸式增長:LDO漲了114%;RPL漲了89%;SWISE漲了128%;FIS漲了74%;SD漲了165%.

1900/1/1 0:00:00原文:《從九個方面看以太坊上海升級的拋壓問題》 作者:藍狐筆記 以太坊上海升級計劃于今年3月份進行,其中有一項是信標鏈開放ETH質押解鎖,也就是所謂的EIP-4895.

1900/1/1 0:00:00這幾天全世界都在討論上海,當然,說的是以太坊上海升級,這個升級和上海有什么關系?會影響上海房價嗎?(抖個激靈)不會!和上海也沒關系.

1900/1/1 0:00:00