BTC/HKD+0.32%

BTC/HKD+0.32% ETH/HKD+0.53%

ETH/HKD+0.53% LTC/HKD+1.4%

LTC/HKD+1.4% ADA/HKD-0.9%

ADA/HKD-0.9% SOL/HKD+2.3%

SOL/HKD+2.3% XRP/HKD-0.61%

XRP/HKD-0.61%日前,曾血洗華爾街并備受美年輕人追捧的散戶證券線上交易平臺羅賓漢(“Robinhood”)決定從其平臺上移除一系列加密資產,包括Solana、Polygon(MATIC)以及Cardano等,均屬于美國證券交易委員會(SEC)新近所禁止通過美國平臺流通交易的50余種加密數字資產。這些位列禁止名單的數字資產總市值超過1000億美元,之前美證監會還對幣安公司和“Coinbase”公司提起了司法訴訟,無疑,這些事件嚴重沖擊了數字資產交易市場。

從包容性監管到灰色監管,從商品類交易到證券類交易,數字資產交易像鐵粉般有力吸附在世界各地那些法律清晰度不高的監管與合規的磁鐵上,并稱之為“友好型監管”,而一旦監管當局不再“友好”,數字資產交易就像消磁后的渣鐵一樣開始跌落下來。問題在于,數字資產交易有著三只痛腳使其從未實實在在地“落地”……,奈何獨立支撐其站立行走?

數字資產做市商DWF Labs與PlayZap達成戰略合作:9月5日消息,數字資產做市商和Web3投資機構DWF Labs宣布,其成為PlayZap的做市商(Market Maker),并與PlayZap建立戰略合作伙伴關系。據悉,DWF Labs此前在7月份投資PlayZap。[2022/9/5 13:10:03]

第一只痛腳——數字資產的法律屬性虛置,這決定了所謂數字資產發行的“原罪”。

是不是任何人都可開發與發行數字資產,而無須經過法律上的認定及監管干預?誠然,就開發而言,并無法律明確禁止,也無法律明確支持。如無法律限定,開發之后的發行,又如何設定規范呢?如無規范,全憑當事人自愿而為,那么發行環節與交易環節就難以區隔,數字資產交易,是作為商品交易,還是證券交易?現實中,這一問題就須監管當局所直接面對。

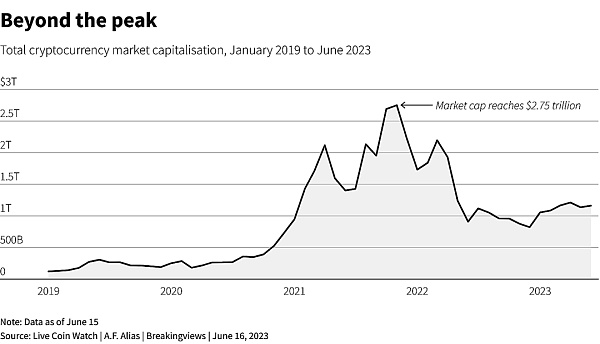

有如比特幣的開發與發行就未經任何法定程序,其問題就自然延伸到交易環節。一開始,各監管當局往往對此并不持立場,也不愿意直接干預。發展開來,監管當局多對此作灰色選擇,于此,各數字資產便蜂擁而至,發行與交易迅速拓展,蔚為大觀。坦言之,包容性、友好型監管都是灰色監管,促使全球數字資產交易市場也就一路高歌猛進,加之,幾年前因寬松貨幣政策所謂導致的美元泛濫,大量投資客支撐起龐大的數字資產交易市場規模以及令市場震驚的交易價格。發展到去年秋冬,美聯儲及國際貨幣基金組織等接續示警數字資產交易,認為其將沖擊金融穩定,禍及金融安全。

富達調查:90%的受訪投資者認為數字資產具有吸引力:金色財經報道,全球資產管理公司富達專注于加密貨幣的部門公布了一項調查的結果。該研究調查了408名美國投資者、299名亞洲投資者和393名歐洲投資者的投資行為和對加密貨幣的看法。在調查參與者中,312名是財務顧問,302名是高凈值投資者。根據該報告,90%的投資者認為數字資產具有吸引力,尤其是因為它們的“潛力巨大”。十分之八的人認為數字資產可以被納入投資組合。對于阻止數字資產獲得廣泛采用的障礙,54%的投資者表示是因為價格波動,44%的投資者表示缺乏衡量其適當價值的基本面。總體而言,52%的受訪投資者表示他們投資了數字資產,亞洲和歐洲投資者比美國投資者更有可能投資于數字資產。[2021/9/17 23:31:03]

問題是,從源頭上看,數字金融資產自身的法律屬性從未得以明確,立法當局甚或根本就不愿直接面對,也根本對此無所作為。一切就留給了行政司法或監管當局。歷史地看,法律的滯后性往往是普遍的事實,許多情況下并非是基于所謂的法律理性來作出推定,往往是經驗事實的歸納或問題累積到轉捩點,才有所有法律的突破或創新。現實地看,數字資產不能在法律上妥善地輕微,其交易就成了燙手的山芋,落在監管當局的手中,而在一系列的友好型監管、包容性監管,乃至灰色監管之后,還是不可避免地要來應對。

TokenBetter數字資產錢包TBWallet正式上線:TokenBetter交易平臺今日發布公告,宣布正式上線區塊鏈數字資產錢包TBWallet。基于TBWallet,用戶可以發送、接收、儲存相關數字資產,還可以查閱行情、瀏覽資訊以及跳轉到第三方平臺。

TokenBetter成立于2018年12月,總部位于美國,在新加坡、中國臺灣、中國香港均設有運營中心,是一家獨立的全球性的數字資產國際站,目前已擁有美國、加拿大等多國金融牌照,并獲得了14家知名機構5000萬美金的戰略投資。[2020/7/11]

一連串的弊案之后,美當局始推行嚴禁其交易的強力監管措施,而所有擁有這些數字資產的公司都對美證監會指控提出異議,且表示希望美國數字資產法律清晰度能得以提高。所有各方都對數字資產本身的法律屬性不作任何判定,繞開其“原罪”所在,那么,數字資產是否能夠作為證券類資產而進行交易呢?

第二只痛腳——監管合規指引不足,存在系統性的缺失。

包容性監管甚及灰色監管,事實上,即所謂“睜一眼閉一眼”的監管“不健全”。然而,如有完善的合規指引作實質跟進,數字資產交易的合規體系還是可以拾階而上,逐步成熟發達起來。也就是說,包容性監管或灰色監管要兜得住,不出事兒,還需要盡心盡力、眼到手到。問題恰在于此——所謂的包容性監管、友好型監管,其實質就是灰色監管,就是不積極主動地完善監管合規指引,既無意愿,也無能力來對立法的缺失作實質的執法性不足。從技術上來看,既有的商品交易或證券交易的法律體系是否適應數字資產交易本身就是個問題,在這個方向上完善合規,缺乏足夠的資源與能力。由此,一切只能等待問題的接續爆發,并累積到一定程度再作“事后補救”,事實上,只能是禁止性的“防堵”,而非“疏導”。

Cobo錢包車向陽:數字資產錢包是重要的基礎建設:在XBIT算力存證舉辦的行業人物專訪中,Cobo錢包運營負責人車向陽為用戶普及了數字資產錢包的概念和種類,并表示數字資產錢包是重要的基礎建設,最主要的路徑貼合金融屬性,也貼合數字資產的交易屬性,未來一定是風口。在專訪中,車向陽詳細介紹Cobo錢包的優勢,以及Cobo錢包如何有效保護用戶資產安全。

XBIT現已開啟猜幣價贏比特幣活動,本次活動共有五十家企業參與,百位大咖助力,百家媒體支持。[2020/4/10]

如果存在監管缺失,合規指引又不及時、有效,那么數字資產交易有如漏船出海,破倉進水,進而,嚴重吃水,乃至沉船,海難就成為大概率的事件,甚或必然。合規指引中,重要的有三:操作規程、客戶保護、資金規程。

首先,就操作規程而言,監管當局并沒有能力與意愿來作合規指引或指導,也就是說,事實上存在監管不到位或監管空置的狀況。嚴格說來,對于數字資產交易的監管甚或一開始就是所謂的資格監管,根本沒能進入到操作規程,甚或存在嚴重交易不透明。其次,就客戶保護而言,監管當局未能給出有效的合規指引,既有的商品類交易或證券類交易合規指引并不能完全覆蓋到交易客戶利益所及的范圍,交易所或交易平臺也未能充分而積極地采取相應的措施,甚或有目的地利用監管漏洞而上下其手,至少其缺乏動機來增加交易成本并減低效率。由此,客戶的潛在損失或風險的水平不免高企并不斷累積……第三,數字資產的交易規程中,銀行資金、數字資產處于不同的賬戶安排下,銜接上存在“天然”的縫隙(Gap),交易指令、委托權能、賬戶安全等諸方面所謂構成的交易資金規程付之闕如。

聲音 | VanEck數字資產總監:SEC對比特幣ETF延期的決定存在雙重標準:VanEck數字資產總監Gabor Gurbacs近日在推特上回復網友的評論中寫道,“Coinbase那些亂七八糟的幣對個人投資者來說就是OK的,而比特幣ETF對機構投資者來說反而是太瘋狂了,這兩個平行世界是怎么回事?”據此前報道,Coinbase將增加對三十余個新幣種的支持,而VanEck / SolidX比特幣ETF的審查期被美國證券交易委員會(SEC)延長至2019年2月27日。[2018/12/9]

監管合規規范指引不足,事實上,就是將灰色監管具象為不透明監管,其結果就是,不出事,萬事大吉,一旦出事,就是禍事臨頭,往往一禁了之。所謂友好型監管“翻臉”為不友好型監管,就如旋轉門一樣。問題在于,出什么樣的禍事?如果只是在數字資產交易的既有范疇出現狀況,外部影響不大,那么灰色監管仍可繼續。

問題恰在于,與數字資產交易關系密切的銀行端出狀況,那么,監管當局就必須強力干預。這事實這構成數字資產交易的第三只痛腳……

第三只痛腳——銀行資金委托與數字資產代持。

數字資產交易往往是24小時無縫交易,且交易客戶遍及世界各地,其銀行資金進出與所交易數字資產的移轉的頻度及復雜性超出了既有各類證券交易。由此,在技術上也必須作出“代管”、“代持”等委托安排,而恰恰由于代持、代管,交易指令及資金劃轉指令發出、接受與執行就存在時滯或操作規程上的斷裂或破口,至于數字資產的提取也存在類似的狀況。這就決定了數字資產交易體系整體的完善、安全、透明,及責任的對等性,等諸方面存在自身難以克服的狀況。

這對于銀行來說,就存在風險敞口。然而,銀行機構往往能夠很好地運用既有的法律條規體系免除自身的法律責任,但是,最終客戶損失往往難以避免。另一方面,這也事實上成就了監管風險敞口。然而,監管當局往往也能夠熟練地運用既有的法律條規免除自身的監管責任,這就將數字資產交易平臺的責任凸顯出來,進而,令監管當局必須嚴厲追究。問題在于,比照既有證券交易甚或商品交易的成熟與完善而言,數字資產交易往往存在這樣那樣的狀況或問題,自身也往往缺乏足夠的意愿完善合規操作,甚或其中不乏有意規避、惡意逃避,直至欺詐與侵奪……

強化既有的銀行端的監管與數字交易平臺的資產代持與劃轉責任,有助于改善與提升數字資產交易的安全性。這就需要監管合力的形成與協調,尤其需要全面提升有關當局的數字監管能力,也意味著無形中增加數字資產交易成本。更為重要的是,曝露了銀行參與數字資產交易的潛在風險,提升其風控成本,壓縮了其利潤空間,也是銀行機構所不愿涉入的,銀行機構往往選擇“有效地”在法律上規避相關風險,作灰色的選擇。銀行方面有充沛的理由免除其責任,而即便數字資產交易平臺承擔相關責任,但客戶損失是難以挽回的,而最終將波及銀行體系。

簡言之,這第三只痛腳是最痛的,難以落地,即便落不了地,碰碰也痛,根本無監管合力可言。因此,只待發生大的問題,再對數字資產交易平臺作擔責處理。

完全矯正乃至修復數字資產交易的三只痛腳,不是沒有機會可能,問題是,完全比照既有證券交易監管來辦理,無疑將令數字資產交易業界感到難以擺脫的窒息,而開辟出新的監管模式甚或體系,事實上也無合力、資源,與意愿可言,以致于各方熟視無睹、灰色選擇,輕縱時機,錯失乃至揮霍掉過往各種機會。

當前,數字資產交易弊案破了美金融欺詐史的記錄,經濟社會難以一再忍受而坐視不理,有關當局對此也難辭其咎,必須有所作為。數字資產交易的三只痛腳剪不斷、理還亂,美證監會禁止50余種數字資產在美平臺交易,也只是砍掉部分數字資產交易,暫避一時風頭,至多治標而不治本而已……

金色早8點

Odaily星球日報

金色財經

Block unicorn

DAOrayaki

曼昆區塊鏈法律

6月5日,彭博一則消息引發市場熱議,Richard Teng或將替代趙長鵬出任幣安CEO;隨后,彭博爆出幣安和趙長鵬被SEC起訴,更是直接誘發加密市場暴跌,幣安面臨的監管危機已然不言而喻.

1900/1/1 0:00:00作者:0xLoki 從整體角度看,以PFP為代表的存量市場會受制于同質化代幣市場的規模,但增量市場具備相對的獨立性,甚至可能超過同質化代幣市場規模,NFT或者NFTfi并不缺乏新敘事.

1900/1/1 0:00:00作者:WILL GOTTSEGEN 編譯:Block unicorn 趙長鵬(CZ),幣安的首席執行官,最近一直避開公眾關注.

1900/1/1 0:00:00作者:SU YEN CHIA,KULLARAT,Forkast;編譯:松雪,金色財經代幣化是通過區塊鏈上的智能合約以數字方式表示資產、權利或有價值的物品的過程,近年來引起了廣泛關注.

1900/1/1 0:00:00作者:Sam Lyman;編譯:Luffy,Foresight News華盛頓特區 - SEC 主席 Gary Gensler 與參眾兩院的成員建立了密切的聯系... 誰來監視監察者.

1900/1/1 0:00:00一、元宇宙涼了嗎? 確切的說是元宇宙的虛擬土地涼了,但元宇宙本身作為人們提供全新生活、互動方式的場所,一切才剛剛開始。Web3 mass adoption,元宇宙將扮演重要角色.

1900/1/1 0:00:00